経済的自立FIRE完全攻略 スタート”⓪ゼロ” もう会社に頼らない/FIREを独立系非販売FPが本気で支援

新着FPブログ講座

経済的自立FIRE⓪ もう会社に頼らない/FIREを独立系非販売FPが本気で支援

はじめに (スタート⓪頁)

経済的自立(FI)とライフプランを手に入れるためのノウハウを提供

FIREのコンサルティングを多く手掛ける独立系非販売のFP事務所トータルサポートが、自身の投資経験も踏まえて『経済的自立FIREへのロードマップ』を長期シリーズでお伝えしています。

コンサル後、FIREを実現された人や挑戦中の方もたくさんいらっしゃいます。

老後2,000万円問題といった資産形成が求められる中、早期に会社を退職してのFIREには様々なリスクと勘違いが潜んでいます。

本シリーズは、『FIRE向けのコンサルを数多く手掛けてきた独立系非販売FP』が誤った情報への警告やFIREのエッセンスを公開するものです。(全50ブログ講座にて構成)

*******************************

ファイナンシャルプランナーjp専門家登録

本気で雑誌やWEBに出てこないFIREをコンサルするFPだから言える

自分が働くのか?、お金に働かせるのか?

仕事は決してキライじゃないけど、お金のために一生働くのもイヤだ!

仕事は、社会に貢献でき役に立つ大事なものですが、人生はたった1回です。もし経済的な余裕ができたら、経済的自立ができます。これは、これから何をしたいかのかを、条件なしで自由に決められる状況です。少なくとも選択肢は、より多くなる筈でしょう。

FIREに限らず早期リタイアは、今に始まったことではなく昔から存在していました。昔から民法にある制度としては、『隠居制度』がありました。隠居とは、戸主が家督を他の者に譲って、隠退することを指しています。

拡大して考えれば、家督に限らず、それまであった立場などを他人に譲り、自らは悠々自適の生活を送ることなどを指すこともありました。

これらの意味合いは、第一線から退くことによる事業承継的なイメージが強かったのですが、一定の富裕層の特権のように言われていました。しかし現在、ひとつの人生の歩み方として欧米でスタートしたFIREという考え方は、これらのイメージとは異なるものでした。

当FPの年間400万円以上のインカムゲイン獲得記事

経済的自由や不労所得を得るためにあなたは戦略や戦術を持っていますか?

ただ雑誌で読んだ銘柄を買っているとか、何となく定期的に投資信託を購入しているだけではダメです。

いや資産形成の成功率は落ちてしまうのです。どういった資産形成が自身に合致しており、どんな資産を組み合わせるのか、家計や年金の現状も踏まえての戦い方となる戦術(投資方針や手法)と目指すファイナンシャルゴールへの戦略が必要です。

私たちファイナンシャルプランナーはプロとして、経済的目標を達成するためのサポートをするのが仕事です。当FP事務所は、金融商品や保険を販売しないコンサル専門の事務所です。FIREを目指す方の相談も多く、実際に実践された方もいらっしゃいます。

FIREそれは、それは、経済的に自立して早期リタイアを実現する考え方であり、「FIRE:Financial Independence, Retire Early)」とされており、日本でもひとつのムーブメントから人生の選択ツールに変わってきているように感じます。

FIREムーブメントをおさらいしたい方はこちらをクリック

FIREを実現するリタイアには、多額の資産が必要なイメージを持つ人も多いでしょうが、FIREはだれでも目指すことができる概念として脚光を浴びています。 人生の資金余力があったも働くという『社会との関わり合いや働き甲斐を重視する生き方もいいでしょう。

一方でお金の自由度が足りない中高年は、引退したくてもできず、70歳まで働き続ける時代になりそうだと考えています。こんな社会構造の3極化が起こっているのです。

働くことは、尊いことです。

社会とかかわり、貢献ができるという素晴らしさがそこにはあります。

でも働かない、好きな仕事をゆったり勤めるという選択も魅力的です。

FIRE実現のためには、資産運用や貯蓄率を上げることが大前提となります。これは貯蓄体質や資産形成が習慣となるようなノウハウが必要です。

・好きになれる仕事を見つけて、しっかりと稼ぐ。あるいは副業で稼ぐ体質をつくる。

・家計を整えて貯蓄率を高める努力をする。

・貯蓄から投資へ早期に移行する(最初は失敗も当たり前)

・経済的自立の基盤の手ごたえを運用額や配当で実感する。

・これを繰り返すことで、いつも間にか投資収益が給与に近づけるようになる。

・精神的な余裕となるマネー・ストレスフリーを実感できる。

・リタイアの有無の決定権、選択肢が自ら得られる。

これが、FI (finaicial Independence)状態になるということです。リタイアの有無は二の次であり、ここを目指せる人は残念ながらそんなに多くはいないでしょうが、挑戦することでここに近づけるのは事実です。

弊所は独立系・非販売のFPとして相談者様からのコンサルフィ―を中心にして運営しています。FIRE向けの相談も多いのですが、独立系FPでも会社形のFP(保険・金融・不動産)をベースに独立(自営)したのではなく、金融商品を販売しないコンサル専門の数少ないFPです。

日本FP協会の資格者の分類より(販売系も含めてFP事務所所属はたった7%)

『誰でもFPならばよいは、あり得ないのです』

ご参考

日本FP協会 FPの選び方『お金の達人』編

3.16分(音声あり)

日本FP協会の登録データでも、全体の7%も存在していないのが独立系FPであり、更にこの中には会社から独立して販売しているFPが多くいらっしゃいますから、独立系非販売のFPに出逢えるのは、ワラの中の針を探すようなものでしょう。

コンサルは有償となりますが、顧客本位のニーズに対して真摯に向き合い、分析提案ができるメニューをたくさん揃えています。ライフプランベースでは、最低でも55,000円はコンサル費用として必要です。

またコンサル終了後のFP年間顧問会員を希望される方ももとても多く、コンサルは一過性でなく連続性・継続性があり一期一会を大事にした長期の実行支援を提供しているFPでもあります。このアフターフォローの有無がコンサル専門のFPかどうかの見分け方にもなると思ってよいでしょう。

コンサルを実施していると『FIREに対する誤解』が多いと感じています。たしかにFIREを単純に考えれば、金融資産からのフロー収益や取崩しをベースとして生計を立てることが前提です。しかし、WEBでは危険な投資情報も多く、場合によっては誤った情報が氾濫しているのがFIREの実態です。

今はFIREに成功していても、危うい運用スタイルの方も散見されるのが現状です。運用に絶対はありませんが、ステップを踏んで検証しながらFIを目指してみませんか?

FP事務所トータルサポートについてクリック

FP横谷のプロフィールについて

試しに書店に行ってみてください。FIRE関係の雑誌が棚に溢れています。当事務所が長期に渡り掲載しています『経済的自立FIRE 全50シリーズ』のスタートラインが本頁の構成となりますが、これらとは全く異なる否定的な内容も世の中には多いのです。

まずは、関心の高い部分から読み始めても良いのですが、単元ごとにじっくり読み進めることをお勧めします。

資産運用は、セミナーや投資本、WEBで真似をしてもその方法が正しいとは言えないのがこの運用の世界です。米国だけの一本足株式投資なども危険な事例の一つです。人生や家族を今後30年間、一本足で支えられる保証はどこにもありません。

単なる過去のデータ、ここ10年間くらいの好況の時の運用だけならば、誰でも投資すれば資産は3倍超え以上になっていた時代だからです。プランニングは、個々人の給与、資産、ライフイベント、ローンや支出、年金、将来の介護とそれぞれの状況が違うからモノマネは成功しません。

FIREや資産形成もこれは同様で、目指すファイナンシャルゴールは同じでも、進むルートも同じはあり得ないのてす。

このスタート頁では、ブログ講座に掲載した50シリーズをまとめたスタートライン頁です。いくつか毎のブロックに整理していますから、ブロック単位で最低読んで頂き、当FP事務所が提案している安定したFIREをに触れていただきたいと思います。

雑誌やWEBに書いていない危ないFIREの姿

FIREには、実はいろいろな形があります。僕もコンサルを手掛ける実績から、雑誌週刊エコノミストの『FIRE特集号2021.10』にも寄稿しています。目指すはFI(finaicial Independence)状態であり、経済的な盤石基盤によるマネー・ストレスフリーです。

寄稿したFIREの4つの類型記事

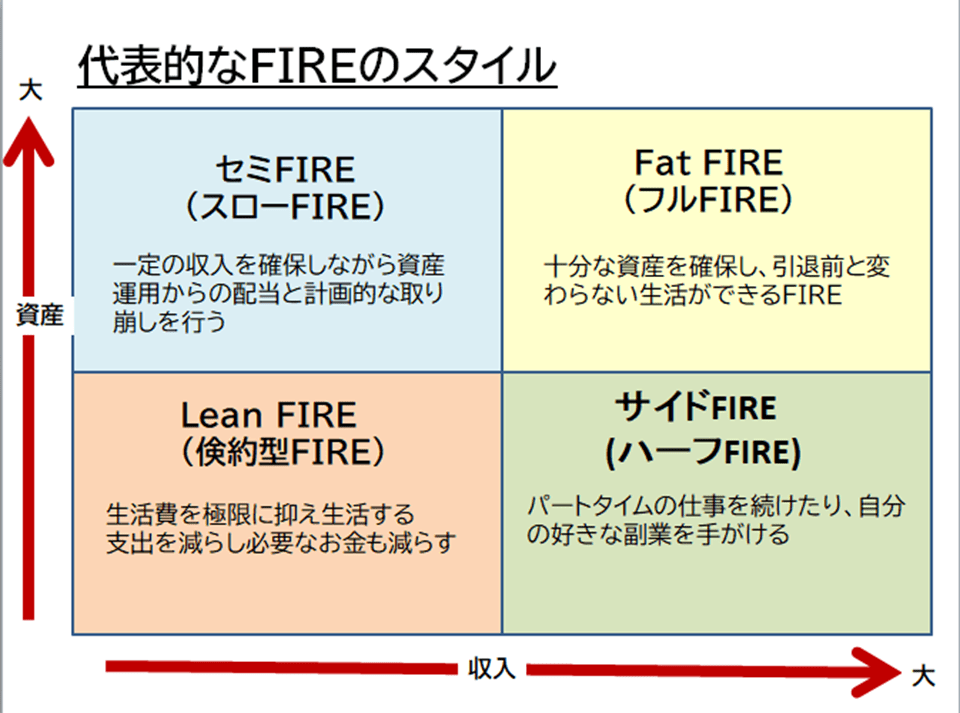

とはいえ、FIREの基本はいたってシンプルです。資産形成をしてその売却をしたり、取り崩したお金や配当金などで生活することです。いろいろな分類があるもののFIREのスタイルには、完全に資産からのフローのみで潤沢な資金で生活するフルFIREや倹約型のリーンFIREがあります。

形成した資産からのフローにすべて頼らないで緩く働くFIREであるサイドFIRE、これらの複合になるスローFIREなど考え方や命名はさまざまですが、必要な生活費を資産形成のフローから作り出す工程は同じです。

代表的なFIREの類型

寄稿したFIRE資産形成のステップ記事

もう会社に頼らない『経済的自立FIRE』をFPが応援

このWEBシリーズは現在進行中であり、まだ未完成ですが8割は完成しています。まずは下の各バーナーをクリックして各FIREステージにリンクして読み切ることが出来ますが、第1章から読み続けることが完全FIREへの近道だと思われます。

第1章 FIREムーブメントの正体について

① マネー・ストレスフリーのムーブメントの到来

➁ リタイアに必要な資産額を算出しよう

第2章 資産運用より、まずは家計を整えよう

③ 家計把握とバランスシートで倹約生活

④ 収入より貯蓄をまず重視しよう

⑤ 貯蓄率UPのポイントはゼロベース予算での家計見直し

⑥ 自動積立て入金で確実にFIRE計画を達成

第3章 FPを味方にステップを検討しよう

⑦ C/F表でFIREへのモチベーションUPを

⑧ FPを味方にすると成功率は上がる

⑨ 運用の見える化をFPとやってみる

⑩ 自分に合ったFIRE4つの類型から考える

⑪ 2段階の運用ステップでFIRE運用法を確立

第4章 リスクと分散投資の有効性を忘れずに

⑫ 運用の成果とリスクは背中合わせ

⑬ 長期運用での暴落との付き合い方

⑭ FIREのための運用先の選定

⑮ 米国発ムーブメントのルールと背景を知る

⑯ 分散投資に相関係数は見逃せない

⑰ 非課税運用優先と社会保障先細りリスク対応

第5章 候補『米国投資』の有効性と危うさ

⑱ まずは証券会社に口座開設してみよう

⑲ 資産拡大ステージ 配当拡大ステージ向け 米国株式投資編

⑳ 配当拡大ステージ 米国株式での配当投資編

第6章 候補『J-REIT投資』は安定大家さん

㉑ J-REIT投資でキャッシュ獲得を

㉒ REITで毎月4%分配金を狙う

㉓ J-REITの購入タイミングと保有の考え方

ブレイクタイム1 忘れてはならない税負担と最大リスク

㉔ キャピタルとインカムでの税負担は実は違っている

㉕ シークエンスオブリタイアはFIRE最大のリスク

第7章 候補『株式投資信託』は運用の王道

㉖ 人気投票上位の米国ETF投資銘柄

㉗ ETFでなくとも投資信託という選択肢

㉘ 投資信託購入前の仕組みと読み方

㉙ 人気投票上位の投資信託の特徴

㉚ 投資信託の購入タイミングと保有の考え方

㉛ 分配と売却ステージ 毎月分配投信と毎月分配ETFの違い

㉜ FIREで必要な投資信託の運用期間と投資経験

第8章 候補『インフラファンド』への投資

㉞ 銘柄も少なく、利回りが魅力のインフラファンド

㉟ 上場インフラファンドの購入タイミングと保有の考え方

ブレイクタイム2 インフレリスクとFIRE

㊱ インフレリスクに負けないFIRE運用に向く商品は

第9章 候補『債券投資』という安全な選択肢

㊲ リスクを取りすぎない債券投資の活用

㊳ 債券投資は投資先と確定利回りと利回りがポイント

㊴ 債券ETFと生債券投資との違いと使い分け

㊵ 債券購入のタイミングと保有の考え方

第10章 候補『現物資産・不動産投資』をFIREに活用する

㊶ 収益不動産というアセットを持つメリット・デメリット

㊷ いろいろな不動産投資 富裕層と言えば不動産投資だった時代

㊸ アセットの一つとしての区分マンション投資

㊹ キャッシュフローを重視したマンション投資

第11章 リスクを相殺、『分散投資の有効性』

㊺ アセットアロケーションで売却・配当・違う値動きを持つ

アセットアロケーションで配当生活・値動きの異なる資産を持とう

㊻ FIREのステージと到達レベルで運用方法は違ってくる

最終章 実はFIREよりもFIが大事な訳

㊼ 最強のFIRE生活資金、年金を味方にしよう

㊽ 5大支出 自宅を持つ、子どもが進学などの将来設計はどうする

㊾ 実際のFIRE生活、インカムゲイン生活の実態は

㊿FIREはひとつの選択肢 経済的な自立とライフプランを手に入れよう

FIREはひとつの選択肢 経済的な自立とライフプランを手に入れよう

あとがき

◇FPが解説する長期FIREシリーズ あとがき

編集後記 FPから経済的自立FIREを目指すあなたに

これらシリーズを繰り返し読んでいただき、ご自身のFIREなりをプランニングされることを願っています。迷ったりご相談が必要でしたらご連絡ください。

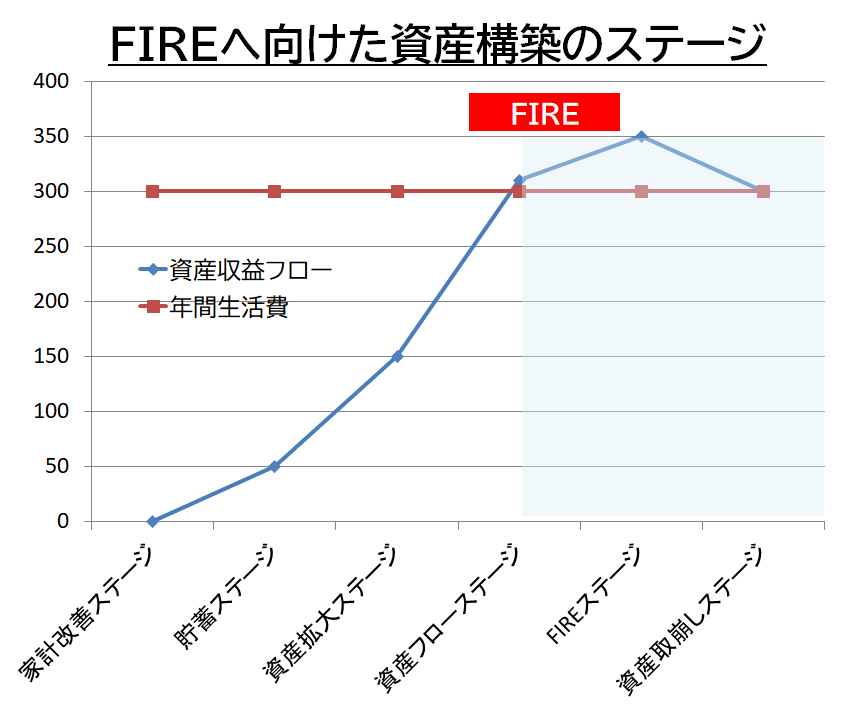

FIREに向けた資産構築のステップについて(再整理)

FIREに限らず、資産形成のステップには共通項が多くあります。ただし、FIREは、通常のリタイアよりも時間的な制約があったり、公的年金の受給まで長く資産からのフロー所得を活用しなくてはならないのが特徴です。

したがって、お子様の進学や住宅ローン返済などのハードルと同時に生活費や老後資金を作らなくてはならず、より家計よりのフロー(収入-支出の差額)をいかに作るのか、蓄えた資金の運用に回していけるかがポイントとなります。

資産構築のステージとしては、まずは運用よりも家計改善であり、家計を整えることです。まずは先取り貯蓄の自動積立貯蓄でも良いでしょう。ボーナスの貯蓄率を限りなく高めることも重要ですが、これらの継続にて運用の追加資金を増やすのです。

100万円を年利4%で廻せたとしても年間4万円ですが、月4万円貯蓄を増やせればそれだけで1年分の利益確保が継続できます。僕の相談者の方で入社以来、貯蓄率が50%を超えており所得が増えても継続した結果、40歳前で資産が7,000万円超えていた方もいらっしゃいました。

あるいは、上場企業の役員をされている40代の方は、忙しくお金を使う時間もなく、気づいたら貯蓄高が1億円を超えており、FIREを意識してコンサルを受けたケースもありました。貯蓄体質は、運用より大事です。

スタートは家計を整える事です。次に初めて運用に回して複利のチカラを活用して、更に資産を増やすステージが資産拡大ステージです。株式や投資信託が複利の主役になるでしょう。

そして、複利運用によって資産が拡大しても、どこかで売却しないと利益は確定できません。7,000万円以上程度に資産が成長しても。このポジションの売却中心でのFIRE実現は厳しそうです。それは、いつも運用がプラスになる訳ではないからです。

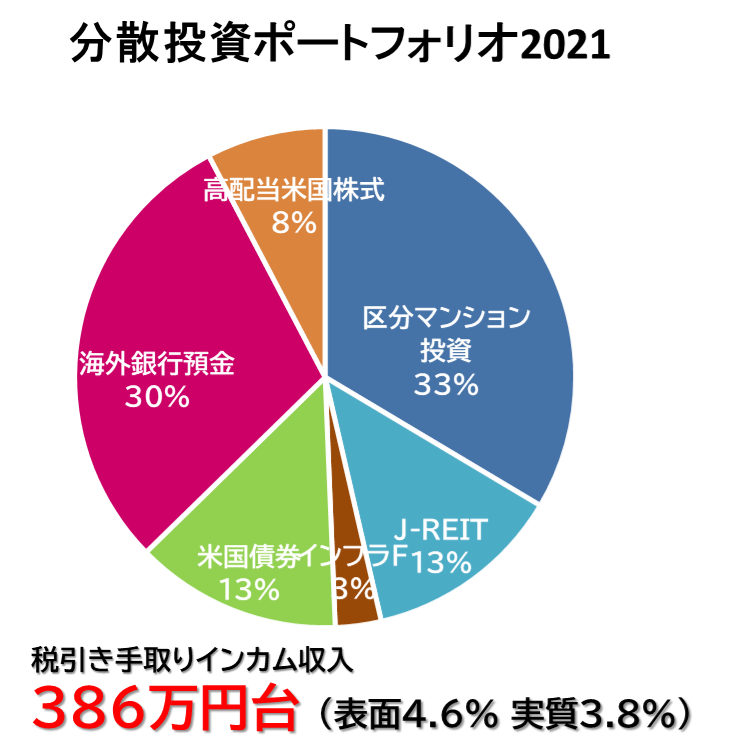

そこでアセットを売却をしなくても、収益も得られるポジションへの変更を推奨しています。それがインカムゲイン運用です。そのシリーズではインカムゲインのつくり方を手厚く説明しています。

僕も現在年間税込みで400万円以上のインカムゲインを毎年得ています。

僕が実践しているのは、株式配当・リート分配金・上場インフラファンド分配金・ソーシャルレンディング・現物不動産投資・債券利金・海外銀行定期預金からの利子などが主力ですが、分散投資によるアセットとリスクの分散投資が基本です。

こうして不労所得が確実に得られるようになったら、FIを実感できるでしょう。このサイクルの繰り返しでアセットを厚くすることで、生活支出を投資収益が上回るようになります。

ここまでくれば、マネー・ストレスフリーの常態になったといえます。あとは自身の環境は判断ができます。働き方や生活スタイルを調整すればよいです。リタイアだけがFIREではありません。経済的な自由の獲得、選択肢を手に入れましょう。

こうしたスタイル構築は、繰り返しますがFIRE本やWEB、ユーチューブを見てもセミナーに行っても解決しません。自身の事情に合わせたコンサルティングを受けて処方箋を考えるプロセスを受けると安心感や将来の見える化が相当違って見える筈です。

当FP事務所には様々なFIRE向けの相談申し込みが入ります。僕も実際机上でない投資ポジションを持っているから安心して申し込まれているのだと思います。それらの等事務所が持つノウハウや引き出しから、今後の貯蓄対策、公的年金対策、将来の人生の三大支出も踏まえてのコンサルを受けられることをおすすめします。

詳しくは、ブログ講座やFPメニューをご覧いただき、ご判断いただければと存じます。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】