独立系FP解説 経済的自立FIRE㉑ 配当拡大ステージJ-REIT投資でキャッシュ獲得を【下町FPブログ】

新着FPブログ講座

経済的自立FIRE㉑ 配当拡大ステージJ-REIT投資でキャッシュ獲得を

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ J-REITでFIRE配当ステージを狙う

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

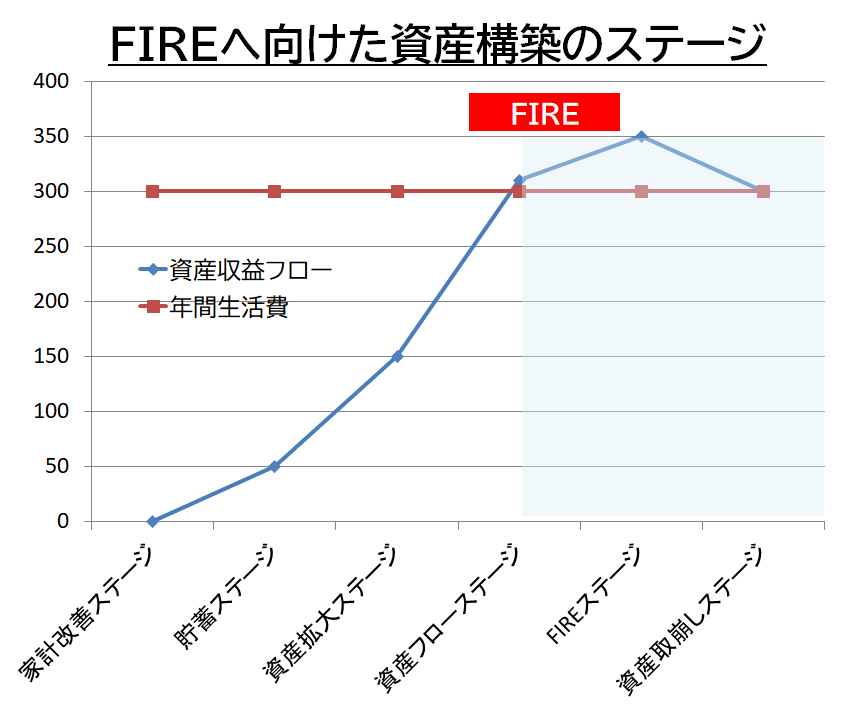

FIREの僕が提唱するステージは、資

前回までは、米国の株式市場に投資して資産拡大ステージにおいて資金を拡大する運用を推奨、次の配当ステージでは高配当銘柄への投資にシフトする方法を考えていきました。

前回のFIREブログ講座記事

このステージ2は、FIRE後の生活費を資産の売却取り崩し、または配当などでカバーする設計が求められ、公式としては・・

年間生活費小さい ≨ 投資収益大きい

この公式を成り立たたないとFIREの継続は困難です。そのためには、資産の数パーセント毎の取り崩しと取り崩し同等か、それ以上の継続的な資産成長が必要になります。

しかし、毎年うまく資産が成長することは難しいのは当然で、ある年は取り崩しも成長もマイナスになったり、何年か成長が出来ないと含み損がでる可能性は高いでしょう。

とくにFIREの世界では、シークエンス・オブ・リターン・リスク(Sequence of Returns Risk)を忘れてはいけません。

シークエンス・オブ・リターン・リスクとは、資産が成長しないまま、早期の暴落に巻き込まれ (最大リスク)ることです。

特に、FIRE直後に~5年程度の長期下落相場に巻き込まれる順番リスクを指し、長期に運用資産の4割減少の中でも生活資金確保の定額資産売却を実行することによって起こる急激な資産減少を指します。

これが起こると、減少した資産は売却額を上回る成長が出来なくなるのです。

一番上のモデルは、4%取崩しと4%成長の一般的なFIREモデルで、中央は逆に取崩しよりも資産成長が大きいモデルです。しかし、一番下のモデルは資産が成長しないまま40%の長期暴落に巻き込まれたケースであり、取崩し継続をすると市場が回復しても資産は減少し続けることを示しています。

これが最大のFIREリスクです。

毎年の定額資産売却は、理論上は分かりますが、資産減少の中で定期的な資産売却を行うのは大変そうです。しかし、配当などの別のお金が入るとしたらどうでしょうか?。資産ポジションは変えずに定期的な配当や利金を得ることができ、それを中心に生活する方法は精神的にも楽そうです。

その資産形成後の最適策としては、配当にようなインカムゲインを得る生活がベストだと考えられます。前回は米国高利回り株式やETFを活用しての配当・分配金狙いをご紹介しました。一部のETFでは4%利回り近くまで利回りが確保は出来そうですが、海外課税や国内課税が待ち受けていますからもう少し高い利回りも必要になります。

リスクを分散しながら配当などのインカムを得るには、異なる資産に投資をすることやさまざまなインカム構造にて運用することが有効です。そこで今回からは、いくつかのインカムゲインを得ながら、トータルなキャッシュ確保や利回りを上げる、リスクを分散する運用について考えていきます。

実際にFIREとして経済的自立をされている人やFIREを目指して運用をしている人の多くのプログを読んでいると不動産やREITに投資をされている方が多いのに気づくでしょう。

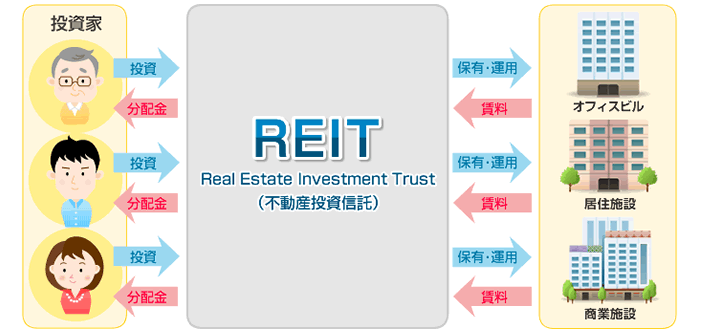

REITは株式と不動産投資のハイブリッドな金融商品です。海外REITも有効ですが、日本のREITであるJ-REIT投資によるインカムゲイン獲得はどうでしょうか。

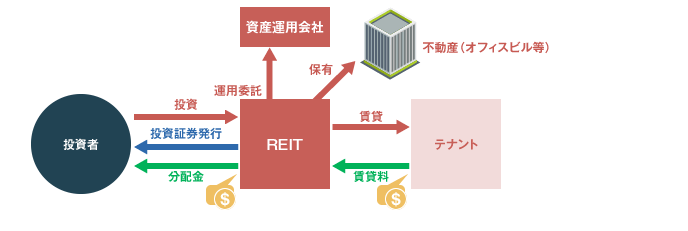

REITは、多くの投資家から集めた資金で、オフィスビル、商業施設、物流施設、マンションなどの複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する商品です。不動産に投資を行う不動産投資ですが、法律上、投資信託の仲間です。

FIREなどでは、アパート・マンションを一棟で購入して運用している人も多くいらっしゃいます。不動産投資は、リスクが比較的低く、長期的に安定収入が得られる「ローリスクミドルリターン」的な資産運用といわれます。

出典SBI証券より

しかし投資金額の大きさと賃貸経営の煩わしさは避けて通れず、万一ダメダメ物件や近隣に競合物件が現れれば、立ちどころに経営のピンチに陥ります。不動産とは、土地などの定着物で“動かすことができない”財産であり、万一の売却には相当のパワーも掛かります。

そんな面倒な調査や登記手続きなどがなくても”〟大家さんになれるのがRIIT”です。REITは少額でありながら一般の投資家が買えないような数百億円の物件にも投資が出来るのが魅力です。

日本のREITですから、j-REITと言います。「Real Estate Investment Trust」の日本版となります。REITは、ミドルリスクミドルリターンの金融商品であり、10万円からでも不動産投資が出来る手軽さが魅力です。

REITの仕組みと期待利回りの秘密

J-REITは、今まで私募ファンドと呼ばれて流通していた一般の投資家が参加しにくかった不動産の証券化市場の門を開けました。一般に私募ファンドは、運用期限が決まっていて上場はしていませんから、多くも人の目に触れることはありません。

私募ファンドとの違い

市場で売買されていませんから、価格変動はほとんどありません。しかし、最終的な出口戦略は物件の売却であり、そこで初めて市場価格と遭遇することになります。一般にローンの比率がとても高く、LYVと言われる有利子負債率率もREITよりも相当高く、それによって利回りを確保しているといえます。

一方、J-REITは、東証市場に上場しており、価格変動を受ける反面、流動性が高くいつでも売却が可能です。物件は比較的良質なものが多く、古くなったりパフォーマンスが落ちれば、私募リートなどに売却されます。

J-REITも投資家の資金とローンを組んだ資金で不動産投資をしますが、一般にローンの有利子負債率(LTV)は50%前後で運営されており、それ以上上昇すると増資が行われたりして新規物件の購入などに充てられます。

LTV = 有利子負債 ÷ 総資産 × 100

REITは比較的新しい金融商品であり、本来は利回り商品なのですが、株式のように激しく売買されることも稀ですが起こります。しかし、現物不動産投資と違ってJ-REITは、また登記をするわけでもなく買うのは不動産債券です。

ですから上場廃止のリスクもあり、紙切れになってしまう恐れもあります。そこでJ-REITを解体して保有不動産をすべて売却して負債返済後の金額が現在の価格との倍率をみれば『買われすぎや割安の判断』が可能にになる指標をご紹介します。

NAV倍率(Net Asset Value)とは

それは、NAV倍率と言って1口あたりのNAV(NAV÷発行口数)に対し、投資口価格が何倍であるかを示したものです。NAV倍率が1(1倍)の状態が、現在の投資価格と純資産が一致している状態となります。

NAV倍率が1倍よりも低ければ投資口価格は割安と判断でき、1倍よりも高ければ割高と判断して、どこまでを許容するのかで購入検討が出来るのです。株価でいえば、PBR(純資産の簿価評価)と同じ使い方ができ、株式投資の企業評価に使用できます。

NAV倍率=現在の株価÷1株あたり純資産で算出

そして肝心の利回りですが、運用ジャンルや信用度合い、投資法人の格付けやスポンサーによっても相当異なり、信用が高い投資法人は、NAVも高めで利回りは低い傾向があります。

また利回りは都心より圧倒的に地方が高くなります。地方の利回りが良くなるのは、物件の購入価格が都内と比較すると安いからです。利回りだけを考えると地方の方が良さそうですが、地方には地方のリスクがあります。

都心の物件でしたら一般の不動産投資では、3.5%~4%の表面利回り、地方でしたら最低5%以上であり、8%~10%以上の物件も珍しくありません。REITも同様で、分配金利回りは2.5%~5%程度の開きがあります。

J-REITの利回りが高いのは、投資法人という形態をとって税金が免除されているからです。J-REITは最終当期利益の90%超を投資家に分配することを条件に税金が免除される仕組みになっています。

分配金は、不動産の賃料収入がメインになっており、多くの物件に分散投資を行ってリスク分散もしているため、分配金は安定しますし、1年後、3年後、物流リートなどは7年後までの契約が決まっており、ミドルリスク商品となるのです。

FIRE目的の運用にREIT分配金を組み込み安定をはかる

株式の配当金は、企業の収益により決定しますが、業績次第で減配や無配に陥る事は、決して珍しいものではありません。株主は経営に参画しているので致し方ないといえます。

もちろんREITも今回のコロナ禍のような状態になったホテルリートは大苦戦しています。分散投資していても家賃減額リスクが発生します。しかし、それも運用用途違いのREITへの分散などの50銘柄以上ありますREITから選べば、安定的な分配金が確保できるでしょう。

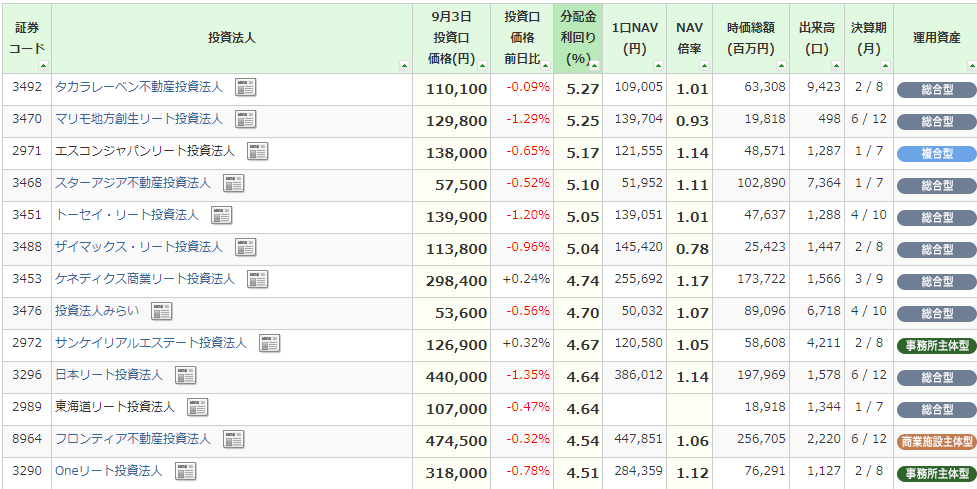

利回り順にJ-REITの上位を見てみましょう。

2021.12

例えば、一番上のタカラレーベン不動産投資法人を見てみましょう。

価格は、110,100円/1株でREITの購入は1株からとなります。現在の利回りは、5.27%でありNAV倍率は.1.1と1株純資産に近い数字てなっています。

ただし、時価資産総額が630億円と小ぶりなのと地方物件も多く、運用用途は、総合リートと調べると事務所が55%、住居が16%、商業施設が7%,ホテルが11%、その他8%と分散が効いていながら、REITの利回りは高くなっています。

便利なサイトをご紹介します。

J-REIT.COMというサイトです。

JAPAN-REIT.COM – 全ての投資家のための不動産投信情報ポータル

サイトでのタカラレーベン分析より

マンション・デベロッパーとして知られるタカラレーベンをメイン・スポンサーとする総合型J-REIT。2018年7月上場。サブ・スポンサーとしてPAGインベスト・マネジメントや共立メンテナンス、家電小売大手のヤマダ電機が名を連ねている。

ポートフォリオ規模(取得価格ベース)が約643億円、用途別比率で見るとオフィスが約8割を占め、残りは住居やホテル、商業施設等という構成。パイプラインについてはメインスポンサーから住居やホテル等物件13件について優先交渉権を取得済み。

こんなコメントを読むことが出来るサイトです。

REITの購入時の着目重点ポイントを整理

1位 利回り

FIREで運用して収益を出すためには、2%台の利回りでは到底到達しません。最低でも4%以上、出来れば4.5%前後は欲しいところです。利回りが高い=スポンサー・物件品質・格付け・投信組み込み・流動性・もちろん人気のバロメーターです。その中でも利回りだけは妥協できません。

2位 NAV倍率

簿価評価に対して今が割高か割安化の指標ですから、NAV1に近いものが割安となります。もちろんなぜ人気がないのかは、個々の理由がありますから調べて判断しましょう。

3位 時価総額

・時価総額=株価×発行済み株式数

現在の株価に対し、発行済みの株数を掛け合わせた金額です。時価総額は、その不動産投資法人の規模を表しています。つまり、企業価値を示す数値であり、REITではできれば4,000億円以上、最低でも2,000億円規模はあると流動性も高く、僕はこの基準も重視しています。

REIT法人を判断する指標や判断は、人それぞれいろいろあります。

・LTVが高いと、増資をして一旦安くなりますから近づかない。

・株価自体が高いものは、買わない、買えない。

・大型リート投信に組み込まれている銘柄を買う

・好きなスポンサー 三井・住友・みずほ・ヒューリック・・・・

上位に挙げた利回り重視の理由は、REITによって配当金や分配金に対して、国内の税率20.315%が引かれる仕組みがあるからです。1,0000円の分配金だとすれば、税引き手取りは7,968円になるのですから実質利回りが2割減ってしまいます。

もちろん一般NISA口座で買うことができれば、5年間などの期間内での配当利益なども非課税になりますし、ロールオーバーできればより長期に運用が可能になります。

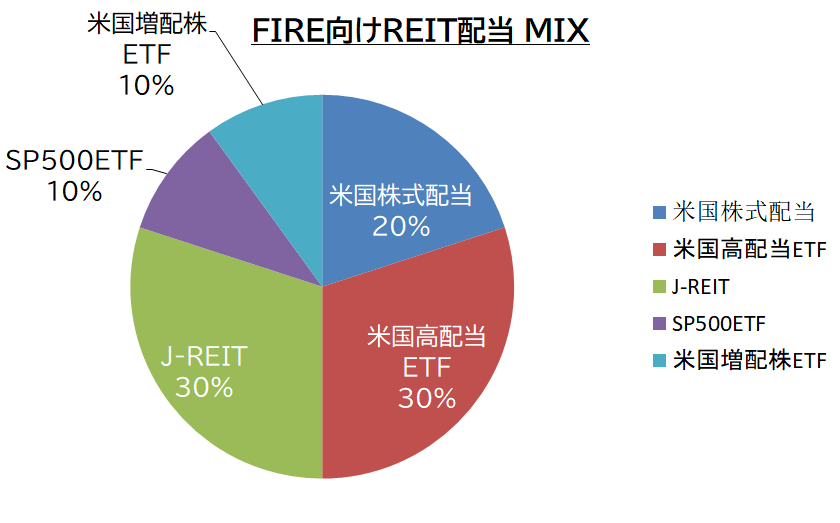

FIREでの配当生活を米国株とJ-REITで行うポートフォリオをイメージしてみましょう。

個別株式の高配当銘柄と高配当ETFを中心に運用、より高配当となるJ-REIT個別銘柄を資産全体の3割~4割程度を組み込み、全体資産も増やせる増配TFやS&P500のETFを組み込むポートフォリオです。

増配当株のETFは、バンガード米国増配株式ETF(VIG)、S&P500のETFは、バンガードS&P500ETF (VOO)やSPDR S&P 500 ETF トラスト (SPY)などを組み合わせるのもよい方法でしょう。資産の成長を狙います。

日本のREITは年間2回の分配金がほとんどです。米国REITは、今回取り上げていませんが、年間4回の分配金支払いがあります。FIREでは、資産からの分配金や配当などのフローを定期的に受け取れるなどのポジションが適しています。

一定額を売却する方法もありますが、市場が下がっている時に身動きが取れない状況に陥る可能性があります。ですから、FIREには配当などの安定的な収入確保を得るポジションを入れるのがベストでしょう。

今回は、FIREに向けて資産にREITを組み込む方法をお伝えしました。そしてREITの決算月に着目した運用方法もあり、個別銘柄のJ-REITやJ-REITのETFの運用は有効な運用スタイルです。

FIRE後の生活貸金を分配金・配当・利金などのインカムゲインで補う投資ポジションづくりは、一定の時間が掛かります。成長資産づくりと配当資産づくりにどこかでギアチェンジをする必要があます。次回は、REITで定期的なインカムゲインを手に入れるいくつかの方法について、考えていきたいと思います。

次回のFIRE講座

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】