独立系FP解説④ 経済的自立FIRE、収入より貯蓄をまず重視しよう【下町FPブログ】

新着FPブログ講座

独立系FP解説④ 経済的自立FIRE、収入より貯蓄をまず重視しよう

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか?

FIREとは、状態なのか、何を目指すのか? 、一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現FIREを考えてみませんか。独立系&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPがFIREを応援 FIREには収入アップより貯蓄率が重要

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

シリーズFIREヘの道 (前回振り返り)

よくネットで検索するとFIRE(Financial Independence, Retire Early)の達成手段として、不動産投資セミナー・海外銀行口座預金・米国株式投資・REIT・太陽光発電などが目に留まります。

この中でローンが組めて少ない資金でリターンを狙えるレバレッジ運用が可能なのは不動産投資と太陽光発電です。

銀行に事業計画を立てたりしてローンを申し込み、少ない頭金で大きな運用が始められるからです。あるい米国などの長期的な右肩上がりのチャートの市場に投資するなどが代表のようです。

大きな資産運用を行うためには、運用の資本となる大きな元本が必要です。最初から1億円を持っている人はまずいませんから、家計改善による貯蓄力のUPが絶対に欠かせないのです。

では収入ががあれば、貯蓄ができると思う方も多いと思いますし、確かに間違ってはいません。しかし、収入があっても貯蓄ができない、全くできない人も実は多いのです。

たとえばFIREを準備する世代とすれば、30代か40代の人がその代表でしょう。

FIREの対象となる30~50代の収入と貯蓄の関係はどうなっているのでしょうか。この辺の実態を金融広報中央委員会調査で、FIREへのヒントを探ってみたいと思います。

年代別の貯蓄集計について

まずは30代の収入と貯蓄状況です。ここでは年収の高いゾーンに着目、年収が700万円を越してくると1千万円の貯蓄を持つ人が30代でも多くでてくるのが分かります。

また、年収400万前後では200~400万円と貯蓄が形になってくる時期であることが伺えます。

次に40代の収入・貯蓄の調査結果です。

この年代になると、年収5百万円クラスでも1千万円の貯蓄をする人がでてきます。前回同様に750万円収入の人は、更に貯蓄を伸ばして2千万円以上にタッチする人もでてくるようです。

この貯蓄が2千万円前後の人はFIREが可能となる貯蓄高になっているともいえます。

最後は50代の収入・貯蓄の状況です。

この50代にもなると、収入750万円を越す人の貯蓄は、2千万円がボトムにもなって5千万円以上を貯蓄できる人も現れます。トップでは5千万円の貯蓄となっていることが読み取れます。

また今回は触れませんでしたが、50代になっても貯蓄がほとんどない人もいらっしゃいます。もちろん30代、40代も同じですが、実際の平均や中央値とFIREを目指す人とは少し違うような気もします。

全般にこの表で注意していただきたいのは、平均値はそれぞれの年収の平均ですからデータを足し合わせて、データの個数で割ったものであり、中央値はデータを小さいまたは大きい順に並べて、真ん中にくるところを表していますから。より実態的です。

平均値はその中に飛びぬけて大きい、小さい数値が入るとそれに引っ張られて移動してしまいます。一方、各対象者の年収を並べた時の真ん中が中央値になると読んでください。

この表全体にいえることは、収入が300万円以下では貯蓄は厳しいという現実です。それでも50代を過ぎると平均でも566万円と貯蓄が500万円を超えてきます。

ただし、中央値を見ると8万円ですから多くは貯蓄が進まない現実と、平均で500万円ですから、2,000万円以上の貯蓄をそれでも持っている人が平均を引っ張っているだろうということが見えてきます。

次に年収が300~500万円未満での30代、40代の平均値をみてみましょう。30代で400万円、40代で600万円と貯められている人はしっかりと貯蓄や運用に励んでいると読み取れます。

FIREで最も重要なことは、貯蓄する力です。そのためには、前回説明しました家計のバランスシートや収支をしっかりと分析して、毎月の貯蓄を増やしていくことがポイントです。

貯蓄可能額とは?

一般の貯蓄でしたら、家計の20%前後を貯蓄に回しましょうとアドバイスをしますが、FIREは資産金額も桁違いに大きく、しかも若年での資産形成が必要ですからスピードも求められます。

年間収入-年間支出=貯蓄可能額

それと可処分所得の中でどこまでの比率で貯蓄できるかが、運用よりも実は重要です。可処分所得とは、総収入とされる個人所得 から個人の税と社会保険料を控除したものであり、手取りと考えてください。

可処分所得÷貯蓄額×100=貯蓄率です。

一般の家庭の貯蓄率で推奨される貯蓄率は、20%~30%です。手取り30万円でしたら、貯蓄目標は6万円~9万円に相当します。

しかし、FIREはそうはいきません。毎年100万円貯蓄しても7,000万円貯まるのに70年掛かってしまいますから、より高い貯蓄率が必要です。

FIREで15年~20年でリタイアをしたいのでしたら、最低でも40%以上の貯蓄率の継続が必要となります。それに加えてミニマリストに準じた生活スタイルも必要になります。

FIREで貯蓄を増やす方法はふたつです。収入を増やすか、支出を減らすかですが、支出を減らしたほうが確実性が高いのです。

そして、この貯蓄率を長期的に継続的に続けて、貯蓄額を増やさなくてはFIREになかなか到達できません。

そのための前回の『ゼロベースでの家計見直し』でした。まずは賞与は一切、あてにしない生活にシフトしましょう。ついつい生活費をボーナスで補填とか、ローン支払いにボーナス払いでは貯蓄は停滞しがちです。

賞与が入金されたら別の見えないところとしての別の口座に移動してしまいましょう。そうすれば、賞与はなかったものにしてのダウンサイジング生活が可能になるでしょう。

FIRE運用開始までの資産目標は大きい

30代は実はボーナスが一気に増える世代と言われています。中堅クラスとなり、資格や役職も付いてくる世代だからでしょう。この貯め時を有効に使うことがポイントです。

厚労省 勤労統計調査 年代別賞与より

30代で年間80万円前後、40代で100万円を平均的に賞与は超えてきています。この賞与は、”つもり貯金”として貯める必要がありそうです。こうして生活費は給与のみで生活する形にしましょう。

メンタルアカウンティングといって、行動経済学の用語で、人がお金に関して何か意思決定をする際には、様々なことを勘案して総合的(合理的)に判断するのではなく、狭いフレームの中で判断してしまうことをいいます。

ギャンブルで取った10万円は豪遊、一生懸命働き稼いだ10万円は大事にする。お金にウエイトをつけたり、フレームで区切って考えてしまう習性です。ですから賞与は、なかったことにして目の前から移転して100%貯蓄してしまいましょう。

賞与だけでも、15年間で1,000万円から2,000万円近く貯蓄が出来る可能性はあります。では、生活費としての給与はすべて使い切っても良いのでしょうか?

FIREへのステップ 家計収支からの毎月貯蓄を

賞与はFIREという大きな目標の前に無かったものとして生活できるスタイルをすると申し上げました。では毎月の給与はそのままで良いのでしょうか?

例えば40代の年間賞与は先程のデータでは120万円前後です。これをベースとして、年間250万円の貯蓄を狙うとしたら、給与からの追加預金はいくら必要でしょうか。

貯蓄と運用のシミュレーション

250万円―120万円賞与=130万円

毎月10.8万円の給与からの追加貯蓄も必要となります。

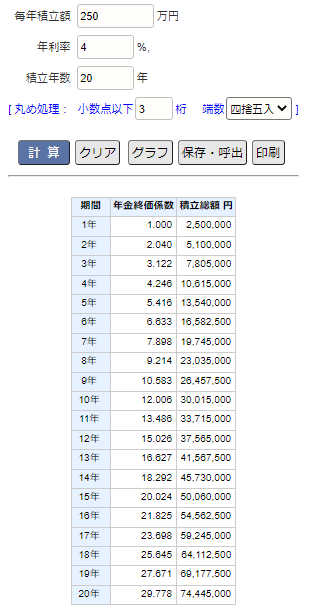

250万円を20年間貯蓄出来たら、5,000万円ですが、複利の力も活用しましょう。そしてこの年間250万円を毎年貯蓄後に追加運用して、年利4%で回せたらどうなるでしょうか?

年金終価係数で計算してみましょう。

すると10年で資産は3,000万円、15年で5,000万円、20年で7,440万円になりました。20年と言えば、私たちの年金を運用している積立管理運用独立行政法人であるGPIFが公開している運用成績が参考になるでしょう。

GPIFでの年金10年の平均収益率は、6.07%であり、

より長期の20年運用の平均収益率は3.6%と4%に近い収益率です。

4%でしたら比較的ミドルリスクでも狙えます。ちなみにGPIFでは、国内・国外株式25%ずつ、債券も国内・国外を25%ずつといったバランス型の運用スタイルでこのレコードを出していました。

GPIFは、配当保有だけでなく売却差益も相当取った運用となっていますが、間違いなく私たちにとってのFIREへのエールとなるデータだと思いませんか ?。

FIREのセミナーや本では、簡単に年利7%などの高利回りを適用、宣伝する業者や投資家もいますが、その期待利回りを鵜呑みにして設定するプランは、疑問であり相当な困難を伴なうのではないでしょうか?

まずはどうやったら毎月の手取り給与から40%以上、あるいは10万円以上の貯蓄を捻出したらよいのでしょうか。家計管理のポイントの前に貯める仕組みを考えてみましょう。

ライフスタイルや家計見直しはFIREには欠かせない

家計支出の圧縮による資金ねん出が、がFIREの大前提となります。支出には、生活に必要な消費支出、無駄遣いにも該当する浪費支出、お金を育てるための投資支出の3つが考えられます。

一定の支出として出てゆく固定費的な支出

その中でも毎月変動したり変化可能な固定費

これらを分解して、家計支出のスリム化を完成させましょう。

一般にFIREでは、収入の50%を貯蓄に回せる早期FIREに近づけるとされていますが、それはなかなかすぐに実行に移すのは困難だと思います。それでも究極の倹約による自己資本の増強プランを考える必要があります。

もう一度、前回お見せした家計バランスシートでの支出科目を洗い出してして、考えてみましょう。

家計は固定費と変動費に分けられます。

固定費とは

家庭から出て行くお金(支出)のうち、毎月支払わなければならないお金のこと。

銀行引き落としなどで毎月必ず出ていくお金と考えればいいでしょう。多少変動する金額と一定額があります。

変動費とは

支出の中で、額の変動があるものの出てゆくお金です。食費や日用品、交際費、娯楽費・趣味・交通費・美容費・被服費、レジャー費、などです。

この辺のやりくりは次回以降に勉強する予定です。

まとめ

家計の「やりくり」で変化できる費用をみつけて、意識してセーブしたり、少し我慢することですぐに効果がでそうです。やりやすい項目が多いため、節約する時には、手を付けやすいカテゴリーです。

お金から自由になること、つまりマネー・ストレスフリーを作り上げるのはそんなに簡単ではありません。資産形成の道のりは思った以上に大変です。この家計の中から貯蓄できる部分の改善を行っていきましょう。

経済的な自立のための家計改善は、貯蓄だけでなくFIRE後も続きます。次回はこの家計の中からどう貯蓄できるのりしろを作るかについて深堀り、考えていきたいと思います。

次回FIREブログ講座

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】