独立系FP解説 60代の所得と貯蓄からの資産運用と資産形成【下町FPブログBlog】

新着FPブログ講座

60代の所得と貯蓄からの資産運用と資産形成

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 60歳からの資産形成のポイントとは

あなたのお金に対する悩みを共に解決し、マネーストレスフリーを応援する下町FPの横谷です。

シリーズの最後は、60代に見られる所得や貯蓄について考えてみたいと思います。

隣りの芝どうなっているのか?

年代別対応の関連記事

今回は60代のお金の事情とスタンスについてです。

前回は、50代所得の山と谷を追いかけました。ついに60代は谷に入ります。手取り金額が33万円と50代に比べて急下降しますが、出費も減る世代です。

子どもも大学卒業となる中、定年、再雇用という収支変動があります。

FPブログ解説 老後資金の貯蓄ゴールと取り崩し方を考える

20代から社会人生活を始めて40年、あっという間に60代です。60代は前半と後半では大きくステージが変わります。

まずは再雇用で65歳迄は就労するとしたとしても、老後資金の貯蓄ゴール、目標額を設定しましょう。

少し前までは60歳年金支給の特別支給の老齢基礎年金制度がありましたが、あと数年の世代で65歳に支給完全移行となります。

これからの収入と年金、それと想定される支出を計算して見える形にすれば、これからどういった生活をすればよいかが見えてきます。

ライフプランですね。

そうすれば、どれくらいの出費が発生し、どの位の資産が減るのかが一目瞭然になります。

生涯収支を計算します。できれば老後に長生きする年数分を作ると良いでしょう。

現在の平均寿命はどうでしょう?

2019年の厚労省発表日本人の2018年平均寿命は女性が87.32歳、男性が81.25歳で、ともに過去最高をまた更新しました。

この辺りを考えると90歳を余命と仮定して計算してみましょう。

これによって老後資金の不足額が明確になり、その分だけ貯める、或いは働いて減少ペースを遅らせる等の最終プランが決まるでしょう。

もし年金と貯蓄が充分だとしたら、我慢して無理に働く必要はないですし、豊かにセカンドライフを楽しめばいいのです。

生活レベルと収入・支出を見直そう

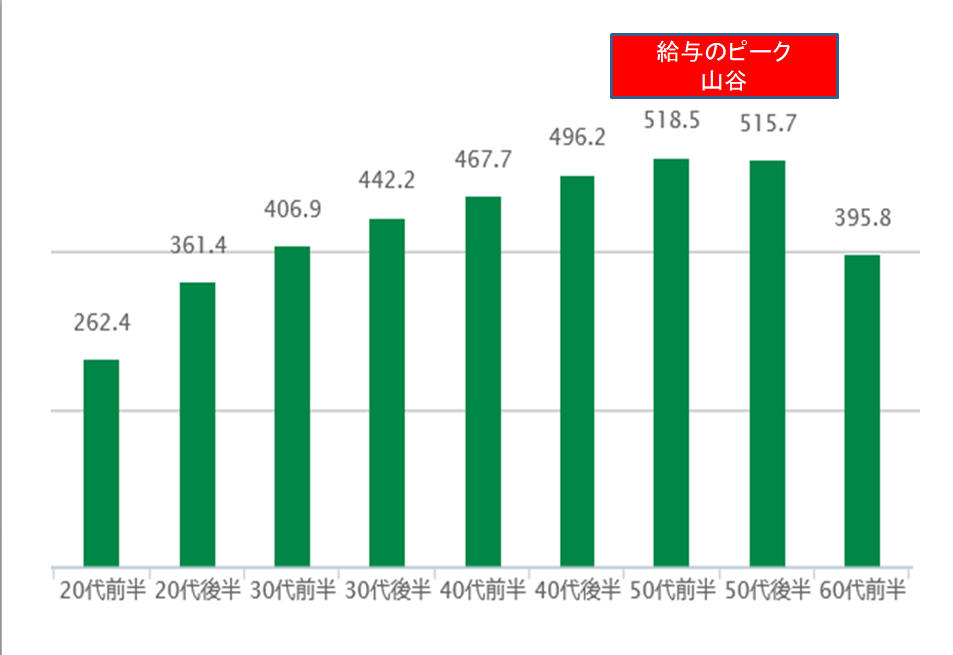

まずこの世代別収入の50代と60代の収入を見て下さい。↓

60代前半の給与は50代後半から大きく減少するのはお分かりになったと思います。それでも年金受取りよりは大きいと思います。

60歳になると多くの会社では定年となり、退職金を先に貰います。ここで3つの選択ライフステージが出てきます。

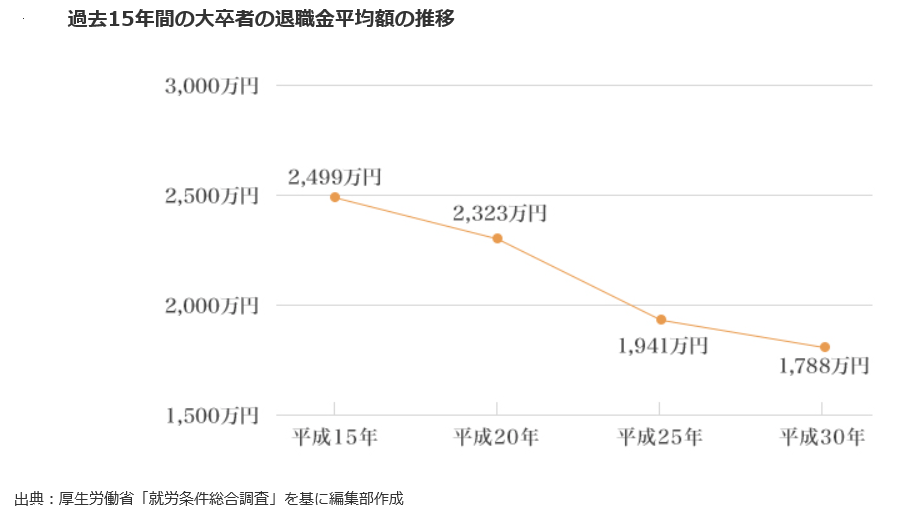

厚生労働省定年退職金推移↓

※ただし、退職金はここ毎年減少しています。大企業3000万円と言われた時代とは状況は異なります。

ご自身の退職金を就業規則の賃金規定や総務に確認する事をお勧めします。

選択肢

①退職はするものの、再雇用制度等を利用して同一企業で働く、あるいは再就職するという選択肢。

毎年の雇用契約更新確認となるケースが多く、この間は給与の40%近い減額も考えられる。給与のみで生活するには、生活費や支出のダウンサイジングが必要。特に所得の高かった方は生活のスリム化が必要。

ただし、60歳過ぎても働くと同時に資産の減少の延命が出来ます。

まだまだ現役、再雇用・再就職・パート・起業といった継続して働くという選択です。

➁やりがいや生きがいを中心に考え、地域やNPOやボランティアに参画する。

60歳の退職を機会にをリタイアする退職金と貯蓄+年金見込みで計算で余力が出せる方の選択肢の一つです。ある程度金銭的に時間的に余裕があり、自己実現を求めての選択肢となります。

なかなか出来そうで出来ない選択ですね。

③投資などの進めてきた方は、インカムゲインなどの不就労所得を活用してリタイアをする。

投資は元本は保証されていません。FX、仮想通貨といった金融商品は値動きが大きく儲かった時は大きいですが、60代には不向きです。大損をすると、取り返しがつかなくなります。

節約人生と言ってもセカンドライアステージの入り口です。確かに生活をスリム化しないと多くの方は赤字家計になりがちです。

削減するものは支出の大きく占めるものが中心となりますが、老後の楽しみに使う支出は出来れば減らすのはやめたほうがいいです。

せっかくの黄金時間の到来です。そこを最優先に削ると味気ない老後になってしまいます。

支出を見直したいのは毎月の定期的な生活支出です。王道としては、占有率の高いものをゼロベースで見直します。

一番効果があるのはいつも言いますが固定費です。固定費はは一度削減すると効果が長続きするからです。

毎月出ていくものの代表としては保険があります。生活サイクル・家族構成も変わり、保障すべき人への担保としての保険でしが定年を迎えて過剰なものは不要です。

貯蓄性の終身・養老保険も減額や解約も検討しつつ、家計負担は掛捨てタイプで月1万円以内が妥当と考えます。あれもこれも入って儲かるのは保険会社だけですし、解約返戻金も老後資金になります。

次に携帯電話の料金です。料金が安い格安SIMとシムフリー電話やWeb電話によるコスト削減をしてみましょう。大幅に節約できる可能性があります。

最後にクルマです。カーシェアが可能な立地でしたらレンタカーなどが借りられれば利用しましょう。もう、自己所有などの見栄から脱出しましょう。

僕は浅草住まいですから50代半ばでクルマを手放し電車とバス中心で動き出しました。月1~2回レンタカーです。

話は外れますが、ニコニコレンタカーが近くにあって、2500円でクルマを一日利用できます。割り切れば固定費は大幅にまだまだ削減できそうです。

最後に50代の時にも触れましたが、住宅ローンです、ローン完済が出来なかった方は、借り換えや繰り上げ返済をする事で利息が減ります。ある意味では資産運用の一つです。

無年金期間の切り方として、「お金」に働いてもらうという選択肢もある

60代でほとんどの方はリタイアします。長生きをすればするほど、必要な老後資金は増えていきます。

お金の貯め時は3回ありました。

1回目:結婚直後で子どもがいない時期に計画的貯蓄を始める

2回目:子どもが小学校に入学するまでに目標設定を固めお金を育てる

3回目:子育てが終わり定年を迎えるまでが最大も貯め時、50代役職定年前後までに完成

では、60代に出来ることは、もう残っていないのでしょうか?

手遅れなのでしょうか?

そんなことはありません、方法はまだあります。

昨今、人生100年時代、少なくとも90歳まで生きるというのが珍しいことではなくなってきました。まだまだ人生はこれからです。しかし心配なのはお金です。

残念ながら60代は収入減は必然に起こります。

65歳まで雇用が延長されていますが、65歳からは、年金生活に入ります。厚生年金でない自営業者などは、もう少し長く働きつつ、跡継ぎと一緒に働くのが国民年金のモデルだと思います。でもこのモデルも崩壊してきています。

いずれにせよ、不安なのは、やはり老後資金です。

今回、一部の方は何十年という時間を味方にして5000万円以上、あるいは億という金融資産を持つ事が判りました。

しかし、多くの方は老後資金を銀行に預けて運用せずに、取り崩すだけで、長い老後生活の中では資金が尽きてしまう事態もありうる方達です。

どうやって資金寿命を延ばすのか?

そのためには老後資金を少しでも増やす方法を考えなくてはいけません。

60代の資金運用は。リスクの高い投資商品に手を出してはいけません。投資経験が浅い、まったくなかった方が、いきなり資産運用をするのは、かなりハードルが高く、元本を大きく失いかねません。

お金のプロだと思って銀行や証券会社におススメを聞くなんて赤子の手をひねるくらい簡単にやられてしまいます。

リスクは小さく分散して不就労所得を着実に増やす

60代でも、そこそこ出来る運用投資を最後に紹介します。

バランス型ファンドです。バランス型ファンドとは、株式(国内・海外)、債券(国内・海外)、リート(不動産)などに分散投資された商品です。

一気に増えるということは期待できませんが、一気に損をすることも少ない商品です。

例えば株式が下がると不動産関連のREITは上がるとか債券価格が上がるとか、逆相関といいます。老後資金運用としては、損失が大きくなることがなければいいと考えた方がいいでしょう。

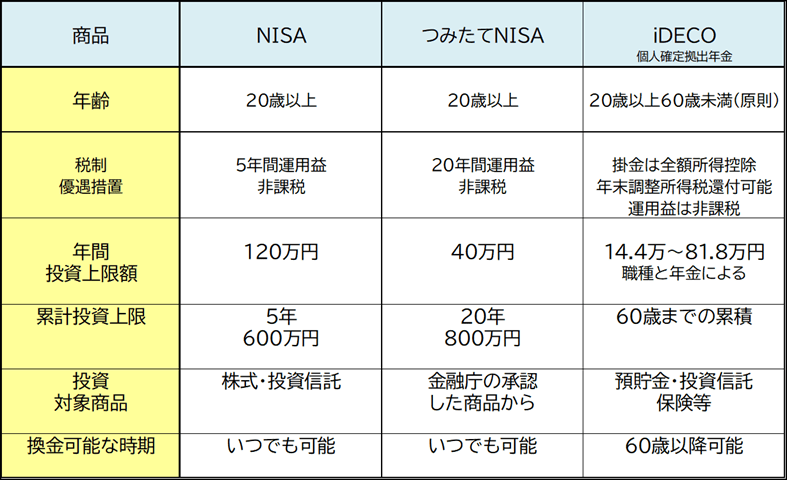

投資信託、例えばインデックス型のETFやREITなどは、比較的値動きがゆるやかです。60歳を過ぎるとiDecoは出来ません。

NISA(少額投資非課税制度)で運用すれば、年間120万円の元本に対する譲渡益や配当が非課税です。

また、投資信託は、信託報酬が低いもの(できれば0.2%以下とかで1%近くなら絶対買わない事)がお勧めです。

残念ながら市場全体が大きく下げる状況では、何に運用しても下がってしまいます。投資にはリスクは避けられません。

相場はは上にも下にもなるからです。老後資金を運用するのであれば、できるだけ幅広く分散されたETFバランスファンドなどが最適でしょう。

投資信託や株の売却益や配当益には、約20.325%の税金がかかります。

NISA(少額投資非課税制度)を活用して購入すれば、それらの税金が非課税になり、とても有利な制度です。ぜひ、利用してみてください。

定期的なインカム商品としてはJ-REITもいいでしょう。毎月〇万円の年金が補填できれば生活は相当楽になる方に向いています。J-REITは決算月が異なっており、毎月決算があります。

つまり基本年2回決算分配があり、6銘柄決算月の異なるものに投資すると、何と毎月分配金がもらえます。税制優遇はありませんが、長い時間軸で考えれば自分年金として終身機能します。

米国国債や高い格付けのドル建ての社債(三井や三菱Gr)などは、年2回の配当を貰うのも有効です。利回りは2~3%近くあります。

外貨による為替リスクを取れる方は、配当が約束されていますのでチャレンジしてもいいかと思います。

最後に年金の繰り下げという選択も効果大

60代で貯蓄が1000万円以下という人は、なんとか老後資金を準備する方法を考えてみましょう。

一番簡単な方法は働くことです。

これから例えば2000万円の貯蓄を準備することは不可能に近く、ベストプランは就労継続です。70歳、75歳まで働くことです。

健康不安はついて回りますが、その間の年金の受け取りを繰り下げることで、生涯受け取れる資産形成が出来るのです。

今なら70歳までの年金の繰下げ受給(将来は75歳になる見込み)をして、働きます。終身で受け取る年金額を増やすのが有効な手段です。

公的年金の受け取りを65歳から70歳(75歳)まで繰り下げればいいのです。

すると受け取れる年金額は42%(84%)増えます。

18万円の年金が25.5万円、75歳なら33万円となります。33万円なら年204万円増額になり、10年で2000万円の貯蓄と同等の効果が出ます。

これが一生涯続くのです。つまり長生きをすればするほど得をするということです。

人には誰にでも「死」という逃げられないものがあります。お金持ちでも資産ゼロでもその時は平等に訪れます。

長生きをするというのは、喜ばしいことなのです。しかし、昔はなかった長生きリスクを考えなくてはいけない世代が60代なのです。

60代資産活用と長生きリスクに向けた向けた具体的な準備

☞ポイント

1.退職金受け取り後の生活プランを考えて手を打ちましょう。

働く事は最高の資産形成です。また、資産をある程度築けた方はセカンドライフの過ごし方、自己充実プランを立てましょう。

2. 資産からの毎年取り崩し生活を想定した自身のライフプランを計算して安心を得る事。

必要に応じて固定費のスリム化を実施して、年金生活の支出抑制を実施する。

3.生活を豊かにする不就労所得を投資で得ることが、自分年金となり人生に余裕を作り出します。

毎月2万円の配当・分配金は年間24万円の所得となります。1000万円利回りで2.4%に相当する資産です。

価格変動の大きな投資は避け、インカムゲインを中心とした資産形成を心掛けましょう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 その預金、実質毎月減っているという実感を持っていますか【下町FPブログBlog】

- 独立系FP解説 5/31納付期限 自動車税のクレカ払いを利用してみる【下町FPブログBlog】

- 独立系FP解説 ペイオフ対策の勘違いでリスク増加になっていませんか?【下町FPブログ】

- 独立系FP解説 お金で解決出来るものと出来ないものを整理してみた【下町FPブログ】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 年代別資産形成は運用先チャートで確認しよう【下町FPブログBlog】

- 独立系FP解説 子どものための教育費、貯め方はいったい何がいいのか【下町FPブログ】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 外貨建保険の貯蓄トークには注意 保険は保険だと心得よう 【下町FPブログ】

- 独立系FP解説 なんだかややこしい収入・年収・所得・課税所得・手取りの違い?【下町FPブログ】