独立系FP解説 iDeCo、元本保証の投資からでも始めてみよう【下町FPブログBlog】

新着FPブログ講座

iDeCo、元本保証の投資からでも始めてみよう

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

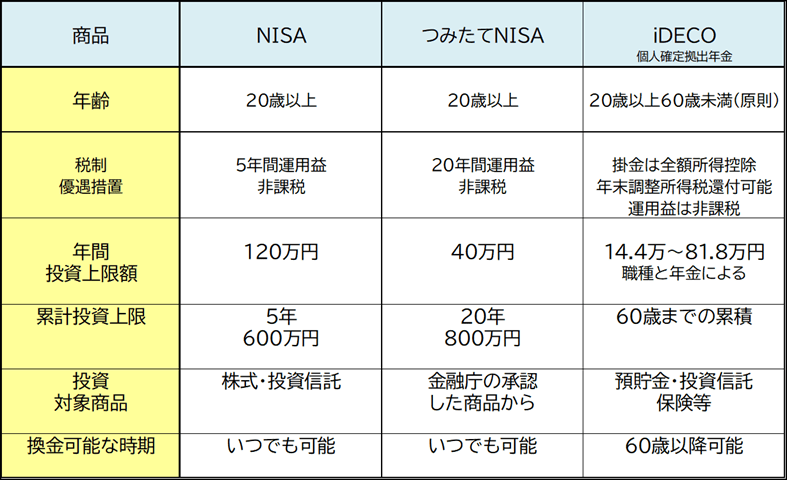

コロナによる暴落もあってか、株式から離れてしまう方もいるのは事実なのですが、新たにチャンスとばかりに新規に参入される方からのiDeCoやNISAに対する問い合わせが増えている実感があります。

iDeCoを始めてみたいけど、運用商品を考えるだけでも商品が多く、それなりに学習が必要です。それと、この個人型確定拠出年金の仕組みだけでも複雑ですから、全体像を掴むのだけでも大変です。

初めて投資を始める方にとって、iDeCoでも無難なものを選びたい、損をしたくないと思う方もいるのは事実です。そんな方でもやれるカテゴリーが「元本確保型」の商品なのでしょう。

本来長期投資として、アップダウンを繰り返しながら資産増加スピードを上げるのが資産運用ですが、損はしたくないけど貯蓄は続けたい、年金の不足を補いたいというニーズも多いのも事実です。

元本確保型の中には、おなじみの定期預金や保険といった手堅い運用商品もあるのです。一応、どの金融機関でも必ず用意はしています。

これら元本確保商品は、一定期間保有していれば、投資信託のように元本割れするリスクはありません。投資に抵抗感のある人にとっては、選びやすい対象でしょう。

勿論リスクを取らないということは、投資からのリターンは知れています。あなたのお金の悩みを解決し、マネーストレスフリーを支援する下町FPの横谷です。

今日は、iDeCoの運用商品の話で、大きく2つに分けると「元本確保型」と「価格変動型」の2つがあります。

「元本確保型」は安全性が高い反面、大きな収益は期待できません。もう一方の「価格変動型」はリスクが伴いますが、大きな収益が得られることもあります。

利率が低いために、ほとんど価格が動きませんが「元本確保型」なので、市場の急変変化によって価格が動かない特徴を持っています。

では、この2つの違いについて確認してみましょう。

iDeCo元本確保商品とは

元本確保型

「元本確保型」は価格の変動があまりなく、満期が確定している商品のことを指します。先程説明した、定期預金や保険などが該当します。

元本変動型

「元本変動型」は運用によって価格が動く商品のことです。主に、投資信託が該当します。

投資信託も投資対象が株式なのか、債券なのか、バランスよく配合したものなのか、どの領域に投資をするのかによって、リスクやリターンが異なってきます。

リスクをとっても資産を増やしたいと考えるのならば、「元本変動型」の割合を増やし、初めてで損はしたくないと考えるのならリスクをとらずに安定的に増やす「元本確保型」の割合を増やすのがよいでしょう。

下町FPメルマガは、お金にまつわるお得な情報やFP6領域(ライフプランニングと資金計画・保険リスク管理・金融資産運用・タックスプランニング・不動産・相続・事業承継)とファイナンシャル・プランニングを中心としたテーマでブログ形式でお届けをしています。

FPブログ解説 元本確保型商品の顔ぶれ

iDeCoは個人型確定拠出年金というものの、「年金」と名前は付くものの、実は投資です。

私たちは年金というと国民年金や厚生年金といった、積み増しすれば確実に貰うことができるものを思い浮かべますが、投資対象が市場ですから変動もあり、元本割れも起こる年金なのです。

そんなiDeCoの元本確保の基ラインナップを見ていきましょう、

定期預金

一定額の金額を一定の期間預けておくと、あらかじめ決められた金利で運用され、満期時に元本と利息が受け取れます。

金利の変動がないため、とても安全に運用することができます。

保険商品

生命保険や損害保険等があり、満期を迎えると、元本と利息の他に、商品によっては配当金が支払われることもあります。

元本確保型の商品で資産形成をするとなると、今の世の中利回りが低く資産形成とは言い難いのは事実です。しかし、積立だと考ええれば投資対象にもなるかもしれません。

元本確保型の金融商品は、お金が減ることはありません。ノーリスクと考えられますが、インフレにあった時には弱い傾向があります。

インフレ時代に突入した場合、元本そのものの額が減ることはありませんが、市場の物価は上がっていくため、物価が上がっていってしまいます。

つまり実質的は、購買力が落ち目に見えない損失を受けることがあります。

元本確保型なのに手数料で元本割れ発生

元本確保型のiDeCoならインフレのリスクだけを警戒しておけば大丈夫かといえば、そうではありません。

元本確保型商品を選ぶときの追加の注意点について説明します。

iDeCoは口座開設の時に1回だけの国民年金基金への手数料と毎年の管理のための手数料が発生します。実はこの手数料が意外と高く、それにより元本が割れる可能性があるということとです。

この毎年発生するのは、iDeCoを利用するに必要な口座管理手数料です。この口座管理手数料は金融機関でそれぞれ違い、相当の開きがあり、比較検討が必要です。

30年間の運用となれば、年間の30倍の口座管理手数料が発生するからです。

楽天とかSBIとかのネット系証券会社では「手数料無料」とうたうフレーズを見かけますが、それは金融機関の運営管理手数料のことで、国民年金基金連合会と資産管理サービス信託銀行が設定する手数料が掛かるのです。

毎月の積み立てなら年間で2,000円~5,000円程度掛かります。この低金利の世の中、元本確保型だけで廻すと、固定金利の定期預金積み立てだけですと、金利は僅かで元本割れの赤字になってしまいます。

この運用益より口座管理手数料が高くなる場合は、口座管理手数料分が差し引かれて元本が割れるケースもあるとお伝えしました。

iDeCoには国民年金基金連合会の手数料、事務委託先金融機関の手数料、運営管理機関の手数料の3つの手数料が発生します。

運用益が低いということは、投資という面でいえば、その分損をしていることになるので知っておいてください。

※元本確保型ではありませんが、元本の割れにくい賞品があります。MMFという投資信託の一種です。

外貨MMF

マネー・マネジメント・ファンドの略で、安全性の高い債券を中心に投資信託として運用します。購入・単位で行うことができ、申込手数料、解約手数料はかかりません。

外貨MMFは為替による変動が円換算で発生しますので、為替には注意です。

元本確保型商品、MMF、投資信託を比較すると、一番大きいリターンが期待できるのは投資信託なのは本当です。

価格変動が高く、その分元本割れなどのリスクも高まり、一概にリターンが大きいから得をするということはいえません。

多少リスクの取れる方は、ご自身の運用スタイルにあった商品を見極めて、バランス配合をした運用をすることがポイントにもなります。

ここまでのまとめ

元本確保型のみでの運用

元本確保型で運用をする場合、昨今の超低金利で運用益を見込むのは厳しい状況です。確実に積み立てられる程度のメリットで定期預金や保険を運用しましょう。

手数料負けでマイナス運用になる

元本確保型のみでの運用だと、毎月の積立時には必ず費用(最低167円〜)がかかるので、手数料負けになってしまいます。少しでも減らしたいのならば、年払いして手数料を削減する方法もあります。

元本確保型の代表商品はこれ

- 定期預金の預貯金

- 利率保証型生命保険

- 積立傷害保険

税制優遇のメリットを活かすことが重要

元本確保型商品のみでiDeCoを運用をする場合、超低金利のため運用益を見込むのは厳しい状況です。「ではやっても無駄なのか?」という声が聞こえてきそうです。

もし、運用益がゼロに近いものだとしても、iDeCoにはもうひとつのメリットがあるのです。

個人型iDeCoの場合には拠出額全額を所得控除とする税制メリットがあるのです。

所得税を払っている人であれば、個人の収入から所得控除として投資額が全額適用され、所得税や住民税が減額されるメリットが大きいのです。

よって、預貯金を選んだとしても一定のメリットがあると言えるのです。

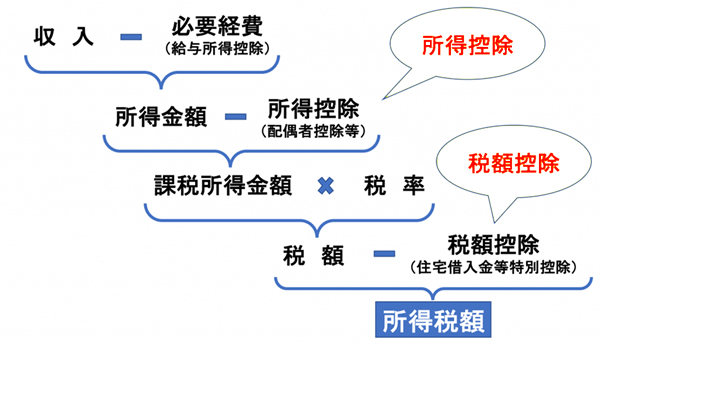

ある程度の所得の方は有効な方法です。所得税の計算の方法や仕組みは以下のように計算されています。この仕組みをしっかり理解しておきましょう。

(1)収入-「給与所得控除」=給与所得

(2)給与所得−「所得控除」=課税所得

(3)課税所得×所得税率=所得税

所得から一定の金額を差し引いたり、必要経費を引いたりしたものに対して、課税所得を算出してからその所得に応じた税率を掛けて税金となる所得税を計算しています。

つまり、所得控除の活用が重要なポイントです。

この所得控除の金額にIDeCoの年間掛け金が適用されます。例えば年間自営業の方で60万円運用したとします。

すると所得金額が60万円経費として惹かれるため税金が低くなるのです。所得税の税率が、23%としたら13万8000円の所得税減額と翌年の住民税が6万円程度の減額となります。

その分を見越して貯蓄をしましょう。それだけでも有効な投資と言えそうです。

所得控除もiDeCoの魅力のひとつ

例えばiDeCo活用の定期預金を考えてみましょう。説明した通り、iDeCoの掛金は全額が所得控除の対象です。

つまり、掛金の分だけ課税される所得額が減ることになり、その年の所得税と、翌年の住民税が安くなるとお伝えしました。

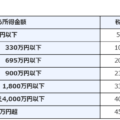

iDeCoで安くなる金額は、所得税は「掛金×所得税率」、住民税は「掛金×住民税率(一律10%)」です。

iDeCoに毎月3万円掛けたとすると1年で36万円です。所得税の税率は20%なら、所得税が72000円安くなります。住民税は、年収に関わらず一律10%ですから、3万6000円安くなります。

iDeCoの定期預金だけでこれだけの節税効果があるのです。これが、iDeCoに加入している間、毎年続きます。10万8000円の減額を利息換算ではどうなるのでしょうか。これもある意味では立派な節税投資です。

iDeCoのこの節税効果は、国(厚労省)が活用をを促進しているという理由があるからです。

「個人型確定拠出年金」という名称の通り、この年金は国民年金や厚生年金に上乗せをすることで、将来受取る年金を増やすことを目的にしています。

自分でつくる老後資金を充実させる意味で、この節税という形で国が利用を後押ししています。

投資による資産形成と同時に元本保証による資産形成も応援していると思うとやらないもは勿体ないと思いませんか。

☞ポイント

・元本割れが怖い方は、まずは元本確保型から始めてみましょう。

・手数料は毎年か掛かりますかが、税額控除が期待できます。

・各種経費を比較して、iDeCo投資を考えましょう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 『70歳まで就業企業が4社に1社に』高年齢者雇用状況等報告を読み解く【下町FPブログBlog】

- 独立系FP解説 厚労省の”新”公的年金シミュレーターの利用をしてみた【下町FPブログBlog】

- 独立系FP解説 確定拠出年金は一体何を確定しているのか【下町FPブログ Blog】

- 独立系FP解説 年収の増加を簡単に計算できる厚生年金受給の計算法があった【下町FPブログ】

- 独立系FP解説 75歳年金繰下げは損、貯蓄も減る ?って本当 【下町FPブログBlog】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 知らないと損、iDeCo退職金の受取りはコツがある【下町FPブログ】

- 独立系FP解説 退職金と税金課税の仕組みの基本を事前に知ろう【下町FPブログBlog】

- 独立系FP解説 税制優遇が似ている iDeCo/NISAの使い分け【下町FPブログ】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム