独立系FP解説 J-REIT活用の毎月自分年金への投資プラン【下町FPブログBlog】

新着FPブログ講座

J-REIT活用の毎月自分年金への投資プラン

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 J-REITを資産形成に活用する選択肢

あなたのお金の悩みを解決、マネーストレスフリーを応援する下町FPの横谷です。

年金とは公的年金に該当する会社勤めの方が加入する厚生年金保険と自営業やフリーランスや厚生年金以外の方が加入する国民年金保険の2つに分けられ、国民皆年金として何かしらの年金に加入しています。

今回のJ-REiT自分年金ブランは、私的年金としての金融商品を年金のように運用する話です。

J-REITって聞いたことあるけど何なの?

不動産投資信託の事をJ-REITと言います。

投資信託とは違い、特定のスキームで運営されている不動産の株式みたいなものです。不動産投資と言っても、直接不動産を買う大家さんとは違います。家賃経営が軸となっている上場投資商品の総称です。

上場されているという事は、いつでも売買が出来るという事です。J-REITは簡単に言えば、投資家のお金を集めて大型不動産を買い、大家さんになるイメージです。

投資法人というものを設立して物件を買います。あの有名な商業施設や大型倉庫やホテル、賃貸マンション・オフィス物件・介護施設まであります。

投資法人は、市場から資金を一定のルールで調達して物件を買います。物件は大体最低でも10億位、大きいものでは200億や300億円の物件もあります。

そして、その投資物件からの契約賃料がリターンの収益源です。

その賃料から投資法人の経費や維持費・税金を差し引いたものを分配金として投資家に分配(基本年2回)します。

投資法人の収益の90%の配当性向を維持することで投資法人の法人税が免除されて、投資家に高い配当を出しています。

現在、毎年いくつか上場していて2/20現在は64銘柄まで成長しています。

全銘柄の資産総額を調べると・・・・時価総額で17,319,150 百万円 !!

つまり、17兆3191億円の物件がこの投資法人で賃貸として運営されているという事です。すごい金額ですね。

■特徴

①大型不動産を少額で運用できる。あの憧れのビルもオーナーになれます。

➁株式市場で不動産と違いすぐ換金が出来る。

③複数の管理物件に投資する為、リスクが分散できる。

④運用自体は運用会社法人が行うので、お任せで手間不要。

⑤法的に利益の90%の配当性向により法人税が免除、高い配当が期待できる

下町FPも個人的にはJ-REIT創世期より、この不動産投資信託を運用しています。

大体1銘柄の分配金は1500円~10000円位で、3000円前後の分配が主軸です。この銘柄を組み合わせて今は年17万円程度の分配金を頂いています。

つまり、毎月分配金を貰うインカムゲイン投資をしています。

ではこのJ-REITを活用してどう今日のテーマである自分投資年金をつくるかについて考えてみましょう。

銘柄の決算月の違いを応用し、毎月自分年金を作る方法

まず、J-REITはどこで買えばいいかと言うと、証券会社から買います。 ここで気を付けなくてはいけないのは、リート投資信託という似ているETF商品の存在です。

国内のJ-REITに分散投資できる商品で銀行や証券会社でも売っています。 これらは年4回から6回決算分配金が設定されています。

リート投資信託よりは手数料を考えると4銘柄あるリートETFがいいと思います。

また、米国不動産や豪州不動産を投資対象とした外国リートや国内ETF存在します。 また、決算月が中には毎月分配型投資信託もあります。

いろいろあるんです。

今回の話は、上場不動産投資信託、いわゆる真水のリート購入の話となります。

買うときは間違えないで、騙されないで、注意くださいね。

購入予算が少ない方はETFも選択余地かとは思いますが、手数料がかかりますので比較的価格の安いJ-REITを証券会社で買ってみるのがいいかと思います。

では一体いくらから買えるかと言えば、基本の取引単位は1株です。一般の株は100株から購入が多いですが、J-REITの取引単位は小さく、間違えないようにしましょう。

一番安く買える銘柄として例えば、インベスコオフィスリートがあります。今日現在の価格は、24,000円です。これに購入時の手数料が少し掛かります。

この銘柄インベスコは、4月と10月に決算があります。 決算と言っても賃料をベースとしていますので余程の事故がない限り、賃貸契約で数年間は家賃が確定しています。

J-REITの安定性はこの先まで約束されている賃料です。インベスコは年間投資利回りが現在3.25%で、概算780円の分配金を年間に得られることとなります。

つまりその10倍の24万円を出して10株買えば、4月に半分の3900円、10月にもう半分の3900円が税引き前で受け取るが出来るという事です。

4月と10月の分配金の振込は大体3ヶ月後になりますから、おおよそ7月と1月に振込が入ることになります。

では、年金の補填として例えば毎回1万円は欲しいとしたらどうでしょう。おおよそ30株の70万ちょっとを出すと、1月と7月ごろに口座に各々1万円が振り込まれることになります。

この仕組みを応用したのがJ-REITを使った自分投資年金です。

リート64銘柄から自分年金を考えてみよう

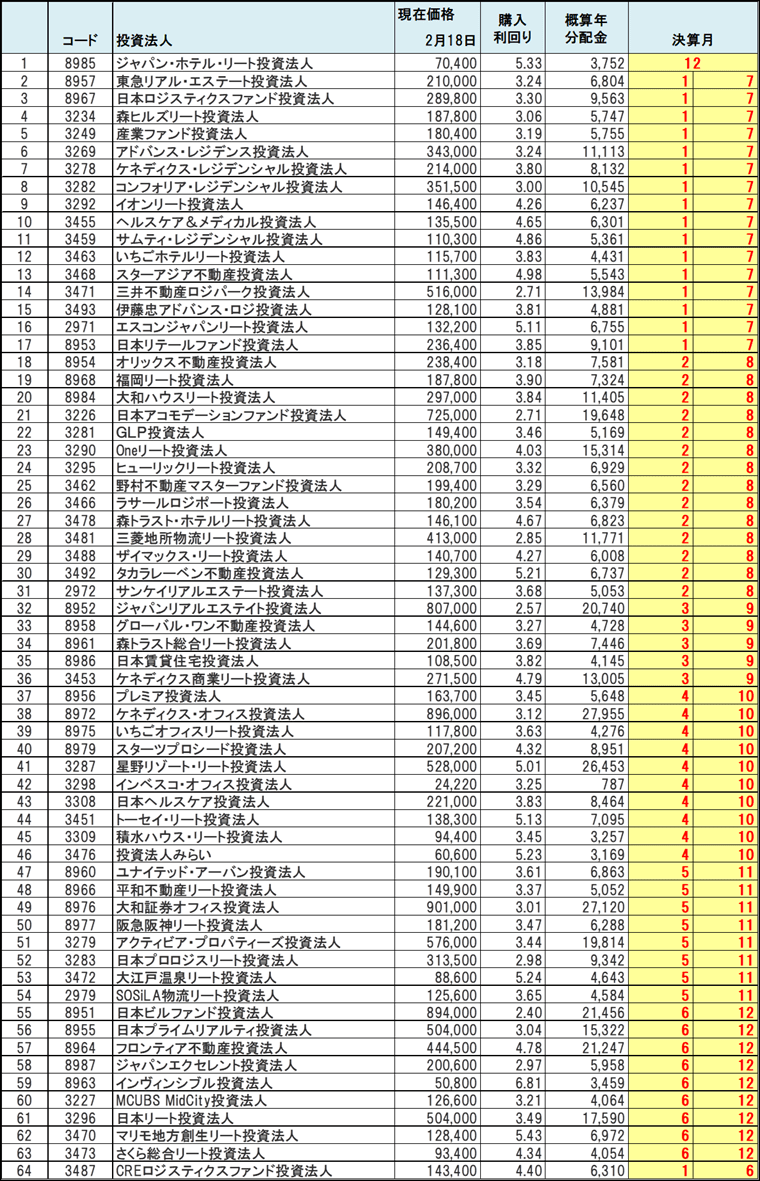

この下にある表が僕が作った” J-REIT全銘柄決算月別リスト” です。

売買は1株からですので、買う時の必要価格は現在価格です。 先程のインベスコから、大和証券投資法人の90万円まで全部で64銘柄があります。 次に年間の分配金とそれに基づく投資利回りを整理してあります。

利回りは2%から6%まで様々あります。 利回りの違いは銘柄の規模・運営母体・信用の違いや格付けの違いなどが反映されています。

また一般的には高い別に・・・

オフィス→住居→商業・物流→ホテル・介護

的なイメージで評価されている感じですかね。

それでは全銘柄見てみましょう↓

この一番右にまとめた赤文字が決算月です。

こうしてみると12ヶ月間、毎月に決算月がありますね。

この中から異なる6銘柄の決算月を買う事で、毎月の分配金が得られる事になります。

リートの分配金は、受取時に課税がされてからの受け取りとなります。課税は20.315% (所得税15.315% 住民税5%)となり、確定申告は完結する為に不要です。

また税制優遇のNISA等も対象となっていますので活用するとお得です。ただし、確定申告の配当控除には対応していませんので留意ください。

J-REITの仕組みと攻略方法は理解していただけたと思います。 そこで、毎月1万円、年間12万円の分配金を貰うための投資金額を試算してみたいと思います。

前提条件

・リートの期待投資利回りを3.5%として考えます。

・年間12万円の実受け釣りを目指す。 課税20.315% (所得税15.315% 住民税5%)を考慮した受け取りとなる

予算計算

分配金12万円÷79.685%= 150,592円

→ 分配金から20.315%控除で分配額が税引き12万円となる。

15万円÷0.035(3.5%利回り)= 428万円 が必要投資額となります。

公的年金+「お金」に働いてもらう自分年金という考え方

いつかは誰でもリタイアをします。公的年金だけで生きていくのは難しい時代です。長生きをすればするほど、必要な老後資金は増えていきます。

今回は、定期的インカム商品としてはJ-REITを取り上げました。生活に数万円補填でされればきれば余裕が出てきます。

J-REITは決算月が異なっており、毎月決算を活用した投資方法です。つまり自分でリートETFを作るようなものです。

今回は購入の時の銘柄の特徴理解や各投資指標には敢えて触れていません。

実はこの辺も大切なのですが、まずは1銘柄買ってみて分配金を貰ってみるのもいいかと思います。

投資に臆病にならず “習うよりやってみて慣れよう“だと思います。

まとめ

ポイント

1.自身の年金定期便などから受取年金を計算し、不足額を自分年金で補う。

まずは自身の資産からの不足額や豊かな生活必要資金を計算してみる

2. J-REITを年金補填の手段として考えて小さく投資してみる。

習うよりやってみて慣れる事も大切、投資に対して臆病にならない

3.生活を豊かにする不就労所得を投資で得ることが、自分年金となり人生に余裕を作り出します。

毎月2万円の配当・分配金は年間24万円の所得。

価格変動の大きな投資は避け、インカムゲインを中心とした資産形成を心掛けましょう。

※本ブログでは特定の商品の購入を誘導する意図はありません。FPとしての投資資産運用の選択肢を提案しております。

投資判断は、それぞれの家計や事情でも異なります、投資は自己判断となります。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 その預金、実質毎月減っているという実感を持っていますか【下町FPブログBlog】

- 独立系FP解説 5/31納付期限 自動車税のクレカ払いを利用してみる【下町FPブログBlog】

- 独立系FP解説 ペイオフ対策の勘違いでリスク増加になっていませんか?【下町FPブログ】

- 独立系FP解説 お金で解決出来るものと出来ないものを整理してみた【下町FPブログ】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 年代別資産形成は運用先チャートで確認しよう【下町FPブログBlog】

- 独立系FP解説 子どものための教育費、貯め方はいったい何がいいのか【下町FPブログ】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 外貨建保険の貯蓄トークには注意 保険は保険だと心得よう 【下町FPブログ】

- 独立系FP解説 なんだかややこしい収入・年収・所得・課税所得・手取りの違い?【下町FPブログ】