独立系FP解説 経済的自立FIRE⑲ 配当拡大ステージ米国株式への投資【下町FPブログBlog】

新着FPブログ講座

経済的自立FIRE⑲ 資産拡大ステージ 米国株式への投資

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ 成長市場株式+ETFで資産拡大ステージを狙う

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

今日のプログ講座の前にスタートとなる前提を確認しましょう。

FIREには極端な家計スリム化による一定給与の定期貯蓄やボーナスの全額レベルの貯蓄の継続が必要です。収入からの貯蓄率50%などを維持して、資産運用とともに投資原資の追加体質が前提です。

前回のFIREペースの講座

最近は、ライフプランニングによる人生設計や可視化希望の相談者様と同様なくらいのお申込みがFIREに対しても発生しています。

月2件以上はFIRE関連のご要望であり、そのくらいFIREに対する関心やニーズが高くなっているのを感じています。そのためには、いくつかの資産形成のステージをクリアする必要があります。

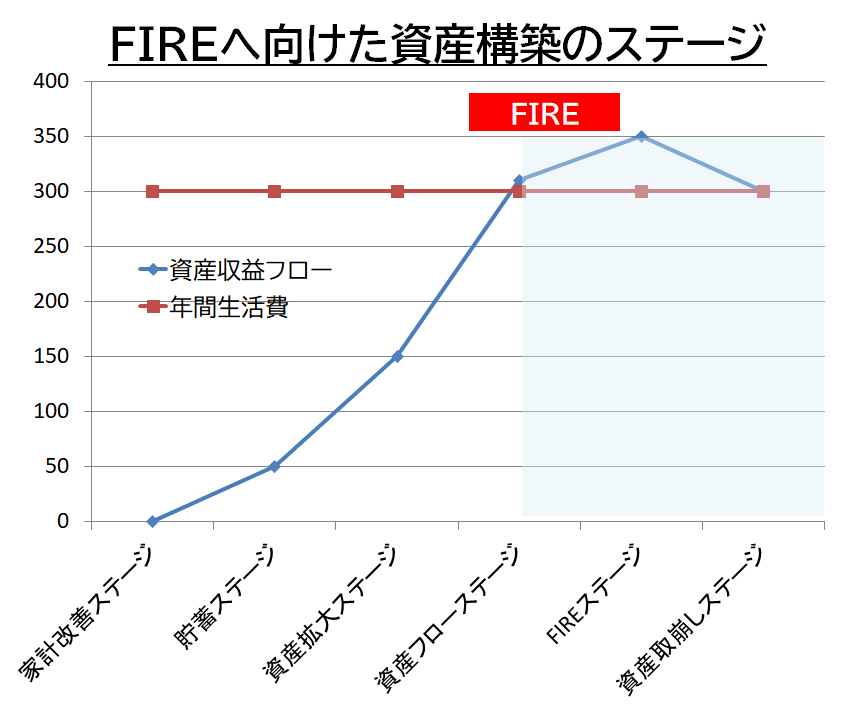

このステージは資産拡大を目指すステージとなり、FIREに向けてのファイナンシャルゴールを決めて資産自体を拡大することになります。下のステージでいえば、3つ目のステージに該当します。

資金を追加して資本を充実させたうえで追加投資をするのですが、投資資金を大きくしていかないと運用効果は得られません。FIREは短期決戦ですから、300万円で5%利回りは年間15万円にしかなりませんが、3000万円でしたら150万円になるからです。

したがって投資資金を大きくするための継続追加投資をしてゆくことが、とても重要になります。残念ながら投資資金が少ないと、FIREの実現はどんどん遠くなってしまいます。

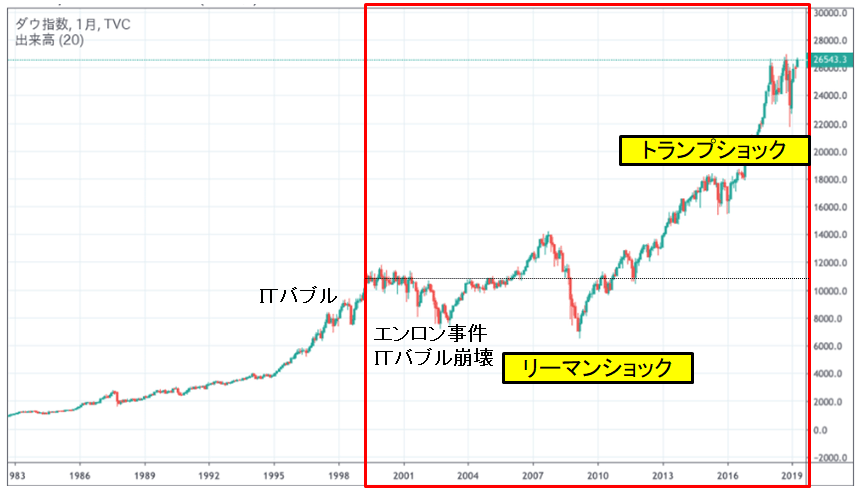

この投資資金を継続的に増やす方法として、長期右肩上がりの市場への投資は有効な方法の一つです。いろいろ不安はありますが、米国や先進国への投資が有力な候補になるでしょう。

ただし、米国は今バブルの入り口に入っていると思います。ですからリスク耐性に見合った運用が必要になります。あるいは、下がっても買い続けるだけの余裕資金が必要になります。

米国個別株式での資産拡大

個別株投資は、一般に資産形成スピードも高くなる可能性が投資信託よりあります。成長性の期待できる企業や割安感のある企業の株式に投資をする。いわゆるグロース株やバリュー株投資がそれに該当します。

個別株は、うまく期待通りに企業が成長すれば、株価自体が上がりますが、株価が逆に動けば大きな損失を抱える運用です。個別株は、どうしてもリスクが高く初心者だと資金を増やすどころか減らしてしまう恐れもありますから大きなリスクを取った運用スタイルです。

FIREの時間的な短縮を狙うには有効な方法ですが、企業の分析などに相当の時間を掛けて投資をする必要があります。どうしても早くFIREを達成したいのであれば、米国個別株式投資が選択肢となります。

過去のデータからみると、さまざまなショックや暴落を受けても上がり続ける米国株式のチカラは魅力的です。それは社会自体のイノベーションの力があるからです。実は、米国株は日本と違って1株でも買えますので、気になる銘柄を見つけたら、とりあえずお試しで1株でも買ってみる方法も可能です。

S&P500に代表される米国を代表する株式だけでも500社あり、有名なダウ工業平均株価でも30社、ナスダック(NASDAQ)も主にハイテク産業の株式を中心に約2900社が上場していますから、ここから資産拡大が期待できる個別銘柄株式を探すのは大変です。

1株を買う事で、値動きや特徴が見えてきます。もしトレンド的にも納得出来たら10株、100株~と買い増してゆくのも良いと思います。

特にコロナショック後は、成長株が多いNASDAQの上昇が大きく伸び、FIREに成功した方も多くいらっしゃいました。

アップル

アドビシステムズ

Amazon.com

イー・トレード

インテル

オラクル

クロックス

コロンビア・スポーツウェア

サンディスク

スターバックス

テスラ

デル

ボーダフォン

マイクロソフト

・

・

・

実は、キリンや任天堂などもこの市場に入っています。これらの企業の製品なくして、私たちの生活は成り立たないのは周知のとおりです。

そして、GAFAM(グーグル・アマゾン・フェイスブック・アップル・マイクロソフト)といわれる、世界のITインフラを支配しているIT大手ハイテク株の構成比がNASDAQに高く、成長性力が大きく狙い目にもなります。次なる企業も控えているかもしれません。

大型株・中型株・小型株、 IPO直後の銘柄から各市場で、株価が倍に大きく成長するようなテンバガー※注を掴めれば、短期でFIREに近づくような大きな資産形成を成し遂げられるかもしれません。

※テンバガー:(株価が10倍以上になった銘柄)

未来のテンバガーとなる可能性を秘めた企業への投資、先行投資は上手くいけばFIREへの最短距離となる資産拡大を狙えるでしょう。これらの投資先を分析、見極めをして自分だけの資産拡大のポートフォリオを組むこともで資産の成長率は高くなります。

GAFAへの投資はどうだったか?

もし上場時からGAFAを保有していたらどの位の成長を遂げていたでしょうか?

2021年8月末現在株価比較

Google(アルファベット) …最高3416%(34倍)上場2004年

上場時85ドル⇒2904ドル

Apple …最高690%(7倍)上場1980年

上場時22ドル⇒152ドル

Facebook …最高909%(9倍)上場2012年

上場時42ドル⇒382ドル

Amazon …最高20,464%(204倍)上場1997年

上場時17ドル⇒3,479ドル

最近ではリモート会議のZOOM(ビデオコミュニケーション)なども出現台頭、2019年に上場しIPO株価は37ドルでしたが、コロナ禍の渦中での株価が5倍に一時なったのも最近のアメリカンドリームです。

テスラもそうです・・・・。

2010年に17ドルで上場 現在は、730ドル台で42倍です。

米国にはドリームとイノベーションが溢れています。

つまり、日本の株式に投資するよりは、米国に投資したほうが利益発生の確率が高く、今やブームにもなっているといえます。ブームということは、過熱感もあるし投資初心者もたくさん参加していますから価格下落の注意も必要です。市場は上下を繰り返すボラティリティがあってこそ上昇するからです。

価格上昇を狙って投資元本を拡大するには、こういった個別銘柄投資が有効です。ただし、価格変動のリスクは高くなりますが、成功すればFIREに近づけるでしょう。

前回、証券口座の開設方法と米国への投資などをザックリ説明しましたが、特に米国市場への投資は日本の証券会社からでもできる方法があり、ドルによる投資となります。

ドルの調達は、円をそのままドルに転換して直接投資する方法と、SBI銀行や一部のFX会社などの為替にとって有利なレート交換ができる金融機関を活用して、とても低い手数料でドルに両替してからSBI証券などに移動する方法、為替が円高になった時に外貨MMFなどで蓄えておきタイミングを見て投資する方法などがあります。

また米国の成長株は、実は配当はほとんど期待ができません。価格上昇を狙う資産拡大のための運用投資になります。時間をかけて配当で回収できませんので、価格下落の時の体感的なリスクは相当高くなりますし、成長株は米国金利動向に弱く、FRBの金利動向に大きく影響を受ける運用先なので、ある程度の覚悟が必要です。

個別株は微妙なら・・より簡単なETFという手段もある

EFT??? ETC??? いえETFです??????

上場投資信託と日本語では言います?

ETFは、投資信託の中でも証券取引所に上場したものをETFといいます。ETFはExchange Traded Fundsの略で、株式と投資信託の良いとこ取りと言われたりすることもある金融商品です。

投資信託やETFは、多くの狙った株式などを集めて運用をする宝石箱のような商品です。多くの株などが入っているのでそれ自体が分散投資されているのでリスクが抑えられる傾向が共にあります。

投資信託やETFの運用方法には「アクティブ運用」と「パッシブ運用」の2種類があります。

アクティブ運用というのは、運用目標とされるベンチマークを上回るように運用して成果を上げることを目指す運用手法のことをいい、ファンドマネージャーを介して運用されるため比較的経費率が高い傾向があります。

一般的にベンチマークには、日経平均株価やTOPIX(東証株価指数)、ダウ、MSCIなどの指数が選択されるケースが多くなります。

いっぼう、パッシブ運用とは、運用目標とされるベンチマークに連動するように運用され、成果を上げることを目指す運用手法のことをいいます。

インデックスファンドとされているものは、パッシブ型の運用方針であり、ベンチマークに沿った成果を上げるため、機械的に運用されることになることで比較的経費率が低いものが多いとされています。

残念ながら、FPコンサルをやっていても投資信託と違ってETFは知名度は低く、馴染みがないのを感じていますが、実は運用商品としては投資信託よりも投資に向いている商品だといえます。

ETFと投資信託の一番の大きな違いは、投資信託はブラインド方式といって翌日などにならないと購入売却価格が分かりませんが、ETFは同じ投資信託でも株のようにリアルタイムで売買が出来るのが特徴です。

米国に投資して資産拡大を狙う方法としては、ETFを使う方が多いのです。このETFは株式よりは簡単、分析いらず手間いらずで、リスクもある程度分散されているために低くなる運用方法になります。

資産拡大が可能な米国ETFの定番は

ETFでももちろん米国株式のインデックス投資が出来ます。インデックス投資とは、先ほどの特定の銘柄でなくて、「株式指数」に投資する方法です。例えば「ダウ平均」や「S&P500」や「NASDAQ」株式指数があります。

多くの企業が集まって形成されるS&P500に連動する投資信託ずETF(上場投資信託)投資でできるのです。つまり米国の主要500社すべてに投資するようなものです。

米国の老後年金は、最大掛金を納付したとして月額最大でも780ドルとされており、日本の老齢基礎年金と同じで低額で大差ありません。ではどうしたら、米国では年金生活が成立するのかですが、そこに運用があります。

米国では、年金を資産運用つくる401Kという手段が深く浸透しています。

そこで登場するのが、この401Kであり、確定拠出型の個人年金制度の一つ、退職所得補償金の積立を目的としており、そのため課税上の特典が与えられている制度です。

企業にも個人にも税制優遇もある投資による私的な資産形成制度の登場です。日本では、同じ仕組みのiDeCoは、実は投資タイプではなく元本確保型の預貯金や保険が多いのですが、米国では株式、ETF投資がとても盛んなのです。

この辺が狩猟民族だった欧米と農耕民族だった日本のルーツが投資選択にも影響しているかもしれません。

米国では会社に入ると401Kに加入して、給与から運用年金が天引きされるのがスタンダードになっています。つまり、運用自体は自ら行い、公的年金の上乗せを狙うのです。

その401Kの手段のひとつにETF投資による資産拡大があります。実はETFには、資産拡大ではなくて高配当銘柄を集めた高配当運用ETFもありますが、今回のテーマは、資産拡大を狙うという視点からですから、この観点での米国ETFを見てみたいと思います。

先ほどは、テンバガーになるような個別株式投資の話をしました。あるいはGAFAMのようなNASDAQを中心として、短期間で資産が拡大した銘柄の振り返りもしました。では、ETFではどんな方法があるのでしょう。

ETF投資で資産拡大を狙うには

そこで登場する米国ETFがあります。米国の大手運用会社であるバンガード社のETFに「VOO」「VTI」「QQQ」という人気銘柄があります。それと資産拡大として「VIG」という10年以上連続増配株ETFも有望です。

VOOはS&P500市場に連動投資するタイプであり、VTIはS&P500を構成する500銘柄だけでなく小型中型銘柄も組み込jまれたETFです。QQQはインベスコ・パワーシェアーズのNASDAQ指数に投資するETFです。

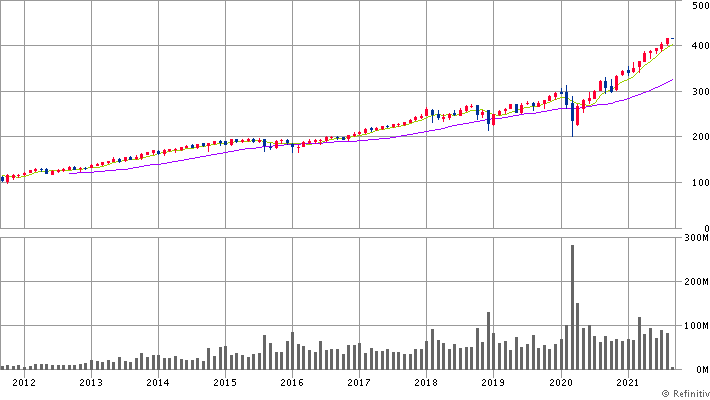

つまり、米国の大小あらゆる銘柄を投資対象にしているETFです。中小企業には先ほどのZOOMやテスラのように短期で爆発的に成長する銘柄もでてきます。

これらのファンドはインデックスファンドですので、低い経費率が圧倒的に多く、投資効率としては悪くありません。

潜在的な企業が現われるとするのなら、VTIのパフォーマンスはぐんと上昇します。あるいは、NSADAQ全体にまるっと投資できるQQQというETFも価格は期待通り上昇していくでしょう。

バンガード S&P 500 ETF(VOO)

バンガード・S&P 500 ETF(Vanguard 500 Index Fund ETF)は、総額が大きい米国株式を構成銘柄とするS&P 500指数(同インデックス)の投資パフォーマンスに連動する投資成果を目指すETFです。同インデックスは 、米国の主要業種を代表する大型株500銘柄で構成され、米国株式市場のパフォー マンスを表すベンチマークとして知られる。

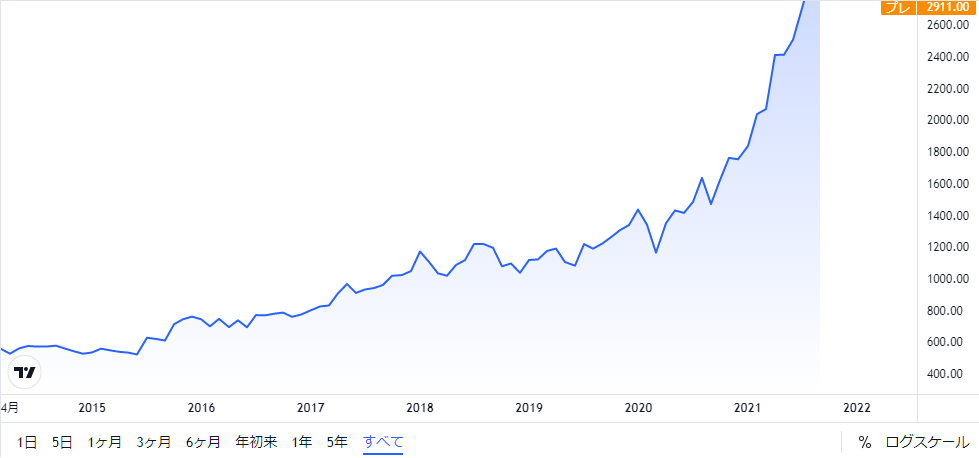

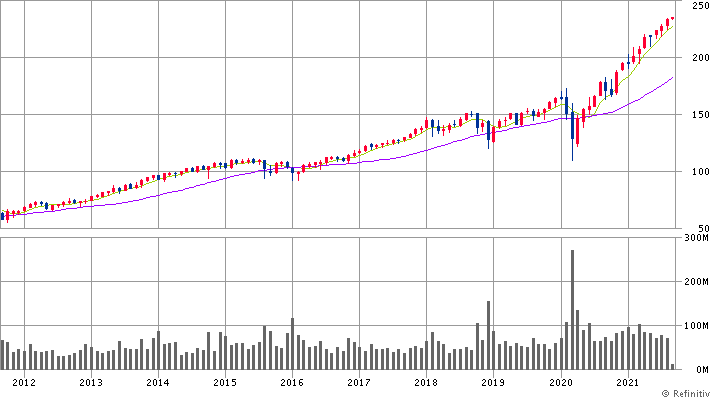

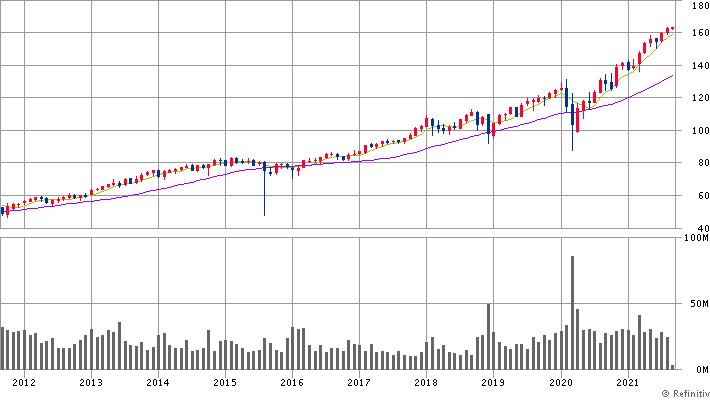

VOO10年間チャート

バンガード トータルストックマーケットETF(VTI)

バンガード・トータル・ストック・マーケットETF(Vanguard Total Stock Market Index Fund ETF)は、グロースおよびバリュースタイルに分散した大型株、中型株および小型株へ投資対象とし、CRSP USトータル・マーケット・インデックス(同インデックス)に連動した投資成果を目指す。同インデックスは米国株式市場の投資可能銘柄のほぼ100%をカバーする。

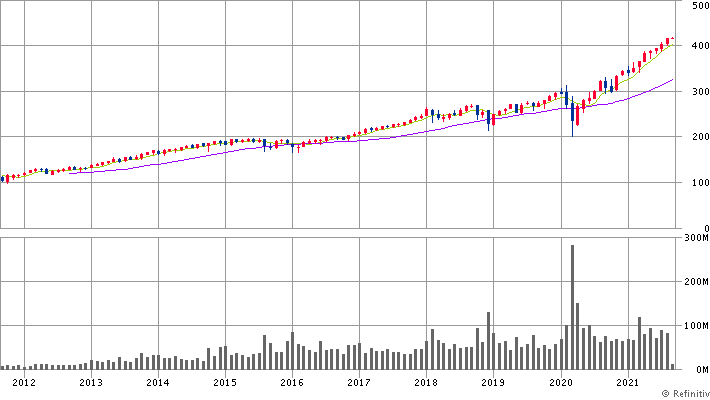

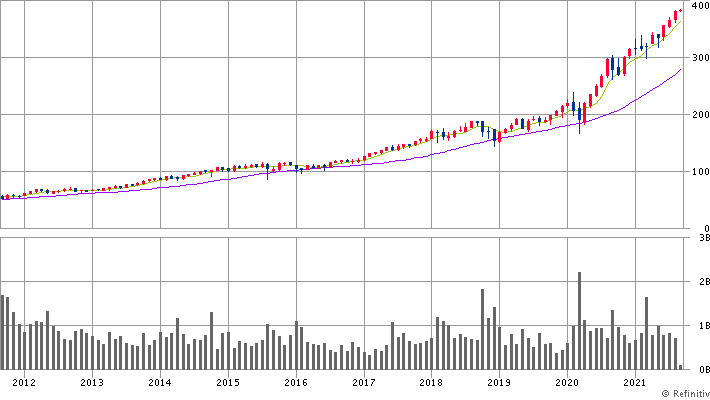

VTI 10年間チャート

インベスコ QQQ トラスト シリーズ1 ET(QQQ)

インベスコ QQQ 信託シリーズ1(Invesco QQQ Trust Series 1)はナスダック100指数(Nasdaq-100 Index)(同指数)の構成証券の全てを保有する。同信託の投資目的は同指数の価格・利回り実績に連動する投資成果を提供するETFです。

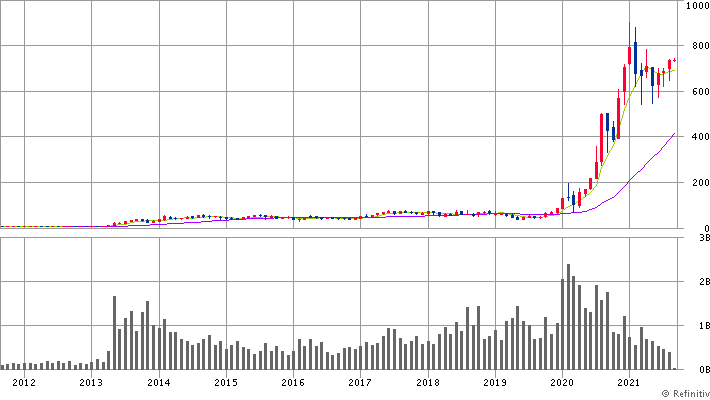

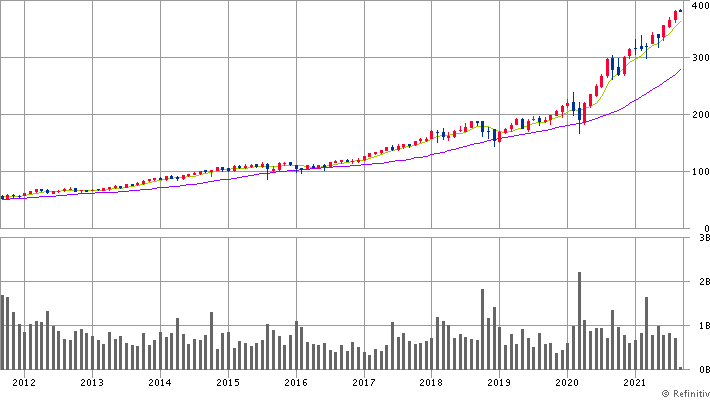

QQQ10年間チャート

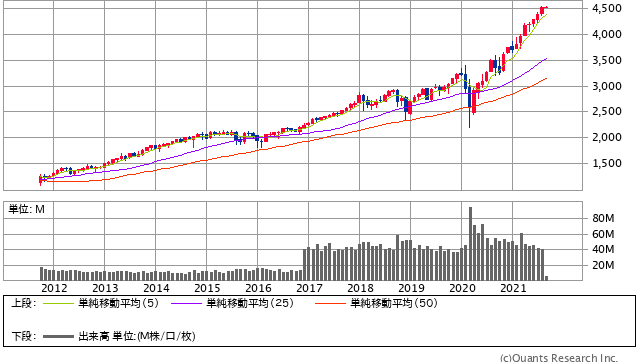

参考:NASDAQ指数10年

参考:S&P500指数10年

過去の実績ではVTIよりVOOのほうが勝っていますので、確実性ならVOOとなります。テンバガーの中小企業の成長性に賭けてみたいという人はVTI、米国のITの成長への投資ならQQQを選ぶのもよい方法だと思います。

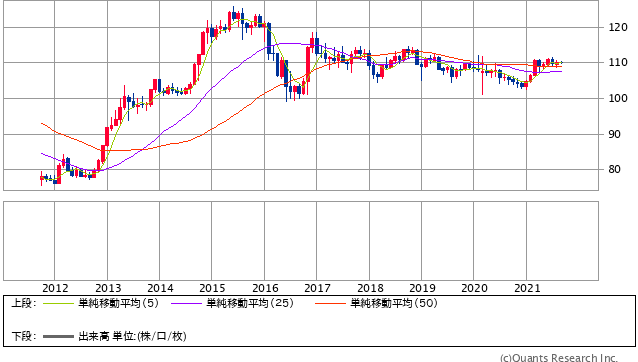

ちなみにVIGについて・・・

バンガード 米国増配株式ETF(VIG)

直近分配利回り1.46%

経費率0.06%

バンガード・米国増配株式ETF(VIG Vanguard Dividend Appreciation ETF)は、NASDAQ USディビデンド・アチーバーズ・セレクト・インデックスのパフォーマンスへの連動を目指すものです。

NASDAQ USディビデンド・アチーバーズ・セレクト・インデックスは、NASDAQ USブロード・ディビデンド・アチーバーズ・インデックスの派生インデックスであり、10年以上連続して増配の実績を持つ米国普通株で構成されているETFです。

10年チャート

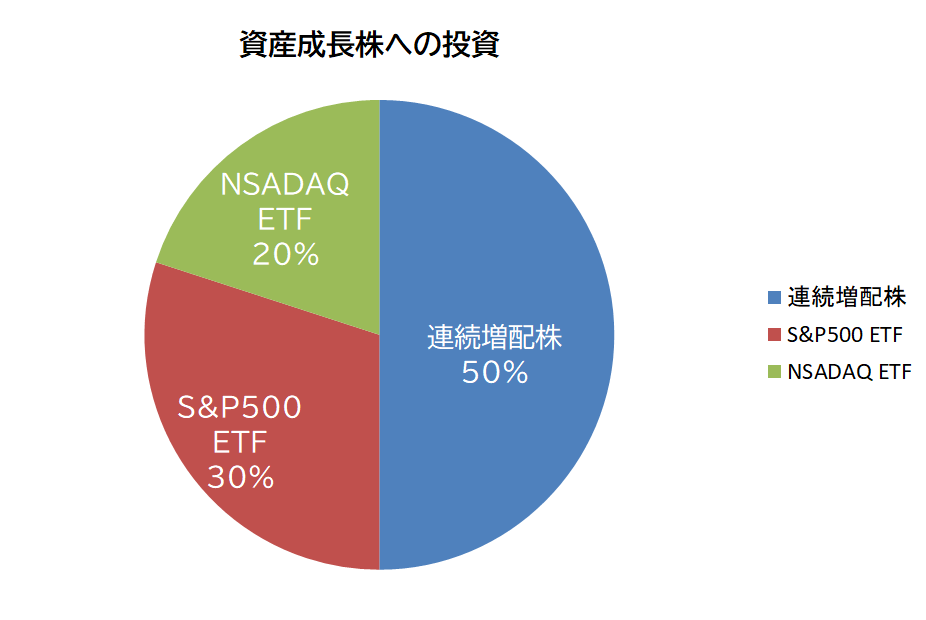

そして資産拡大を狙った運用として個別連続増配株や増配ETFとS&P500/NSADAQインデックスETFを組み合わせたポートフォリオ運用も有効だと思います。どちらの長所も活用して資産拡大を狙うことも出来ます。

米国では、連続増配50年以上の会社がたくさんあります。

連続増配ができるという企業は、一般的に収益が拡大しており利益の中から配当性向けとされる配当比率が大きくなる、あるいは企業として安定成熟しているわけで、高配当株よりも株価自体が長期的にみても右肩上がりが多いのです。

- プロクター・アンド・ギャンブル(PG)

- スリーエム(MMM)

- コカ・コーラ(KO)

- ジョンソン・アンド・ジョンソン(JNJ)

- コルゲート・パーモリーブ(CL)

- ターゲット(TGT)

- アルトリア・グループ(MO)

- ウォルマート(WMT)

- マクドナルド(MCD)

- エクソン・モービル(XOM)

このようなポートフォリオで、配当より元本拡大を優先する戦略が、当初の資産成長時期には適しているいえまるでしょう。

FIRE運用ステージ1は、資産拡大を狙うステージ

米国株式は、一般NISA口座で買うこともできます。すると5年間などの期間内での売却利益なども非課税になりますし、ロールオーバーできれば、より長期に運用が可能になります。

例えば先ほどの運用の王道、S&P500の指数に投資するVOOについて考えてみましょう。1口から購入は可能であり、一括投資でも分散投資でも運用は出来ます。

ちなみにここ10年間のVOOのチャートはこんな感じです。

2012年に1,000万円投資していれば、2,000万円以上になっていた計算になります。ただし、外国株式投資はドル建ての運用です。もし、利益確定売却していた時に調達した為替が、円高になっていた場合は売却益が減価してしまいます。

そこで同じ期間である10年チャートで為替ドル円を確認してみましょう。

10年前の為替は、リーマンショックの影響を受けて110円台から急落して80円台にまでなっていました。現在は、110円台に戻っていますから、このケースの場合はざっとこうなります。

① 1,000万円をドルに両替すると当時は80円でしたから125,000ドルの運用でスタートなります。

② 10年間運用をした結果125,000ドルが2倍の250,000ドルになりました。

そこで売却をしましょう。

③ 為替が110円になっていますから、円でに換算すると2,750万円になったと計算が出来ます。単純利益は、1,750万円となります。

ただし、米国での課税や日本の課税は含んでいません。外国税について触れておきたいと思います。米国株式やETFは、インカムゲインである配当金や分配金に対しては、アメリカと日本の両方から税金が徴収されます。

ただし米国での売却で得られた利益には、米国からの税金徴収は租税条約で掛かりません。また、今回のように日本国内の証券会社で一般NISAで購入していれば、年間120万円、5年間最大600万円までを上限として枠内で保有する米国株や海外ETFの売却益は完全に非課税となります。

したがって、そこから飛び出した部分の元本を差し引いた利益に対してのみに20.315%の国内所得税・住民税・復興特別税が課せられるという計算になります。特定口座で取引していれば、あとは証券会社が利益課税計算をしてくれます。

一般にはこれらの投資は、積立て運用や追加運用となりますから購入時のそれぞれの為替や買付単価を計算しての売却利益となりますから単純にはいきません。特定口座の課税あり口座でしたら全て自動で計算をしてくれますから心配は無用です。

どうしても直接の米国投資は心配とお考えの方には、日本の投資信託での米国投資という手段もあります。e-MAXIS Slim米国株式(S&P500)などやSBI・バンガードVOO・S&P500インデックスファンドなどが同様の運用ができるでしょう。

FIREで売却益を狙うのは、資産を拡大するステージの時です。最終的には次のステージとなる配当などの安定的な収入確保を得るポジションを作るのが理想的であり、一般的です。

資産成長のステージによって運用方法は異なり、次回は米国株式における高配当銘柄での配当金受取りや資産取り崩しのステージについて考えていきたいと思います。

次回のFPブログ講座は

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】