独立系FP解説 FIREではなくとも『 F・I 』を目指すメリット【下町FPブログ】

新着FPブログ講座

FIREではなくとも『 F・I 』を目指すメリット

FIREの語源は、「Financial Independence, Retire Early」です。つまり、経済的自立と早期リタイアという意味があります。

会社をいつ退社しても、資産運用をすることで得られる不労所得によって生活費をまかない、なりたい自分の道を描くことが大きな目的です。

しかし、もっと大切なことがあるのをご存じですか。それは、経済的自立FIです。独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ FIREよりもFIがもっと重要だといえる理由

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。僕のブログ講座のテーマとして資産運用やFIREについての話題が多いのですが、その理由についてお話ししたいと思います。

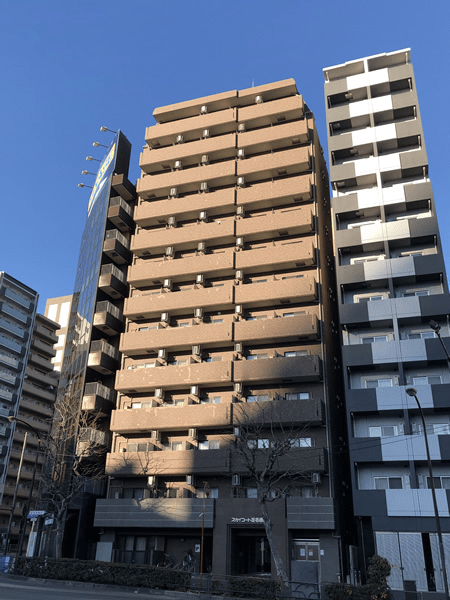

会社員の時20年くらい前のことでしたが、あるルートから投資向けの新築ワンルームマンションの話がありました。それに興味をもって、実際に数社のいくつかの物件を見たのが本格的な資産運用の始まりでした。

『それってやばい奴じゃないの?』と思われた方は、正解です。今でしたら迷わず中古を選択します。どうしても新築プレミアムやディベロッパーの利益と新築家賃という状況は、ややもすると大きな隠れ負債になりやすいのは事実です。

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間429万円インカムゲイン獲得』過去の2021年運用の総括

ワンルームマンション探しと投資をスタート

3社3様の新築物件で、ひとつはJR千駄ヶ谷町の建築中のワンルームでした。価格も立地からして当時は2,300万円台前半が中心で魅力的でした。ただし設定家賃は15万円を超えていて、国立競技場の近くといっても支払える人がいるのは不思議な感じがしました。

次は、中央区月島の物件で、駅0分ながら1,800万円でした。中央区のワンルーム規制が気がかりで見送りました。最後が、JR田町駅芝の物件で2,300万円で家賃が11.5万円、広さは30㎡近くあり管理や運用会社もワンルーム老舗の会社の物件の見学でした。

※実際に僕が当時初めて買った投資ワンルームマンションです。(港区芝)

特に千駄ヶ谷には立地も含めて惹かれたのですが、販売会社がワンルームが初めてらしく、家賃設定や管理体制に不安を感じて諦めることにしました。結果的には、芝の物件を購入したのですが、今思えば、千駄ヶ谷のその物件の15年経過の時に、たまたま売買情報を見かけたら3,500万円を楽に超えていましたから、結果論ですが購入してもよかったのかもしれません。

最終判断として芝の物件を購入、8年間位運用をしていました。もちろんローンをたっぷりと組んでいたのですが、たまたま条件も良くなんとか月2万円程度のプラス収益が得られる状況でした。

それでも月2万円の収益です。ローンや管理費を支払っての利益確保と確定申告はとても勉強になりました。幸い1ヶ月以上の空室になる事もなく、運用することが出来たのですが、ちょうどリーマンショックが発生して今のコロナ同様に派遣切りや失業に近い状態が日本で起こり、大企業の赤字経営が噂されるようになりました。

田町・芝といえば住居地区ではなく、需要としては社宅代わりの契約者が中心で景気悪化の空室への危機感を感じた僕は、売却をすることにしました。長期保有譲渡でしたし、購入価格から多少の減額のみで幸い2週間位で売値のままの注文が入り、この空室不安からの脱出ができました。

そのマンションも僕が売った価格の1.4倍程度になっているのを最近発見しましたが、それでもこの時のリスク対応としての出口売却は間違いなかったと思っています。

たまたま運がよかっただけかもしれません。

FIへの初めての感覚体験

話が少し外れてしまいましたが、この時『毎月家賃が振り込まれる感覚』こそが、資産運用の中で感じた初めてのFIの入口の感覚でした。

振り込まれていたのは、管理費などが引かれての99,000円位です。そこから、78,000円のローン支払いがありましたが、毎月振り込まれてくる給与以外のお金に不思議な感覚を覚えたのです。

今までは、給与のみの生活だったのに、新たなお金を生み出す仕組みが付くことになりす。また、確定申告をしながら納税税金や減価償却、保有ノウハウ、総合課税などを勉強をすることで『マネー・フリー』への不思議な意識変化を味わいました。

結果として、この後中古のワンルームマンションを3戸持ち運用に回すのですが、この時の経験が活かされていると感じています。

普段は、仕事に追われ給与・賞与の受取りを繰り返しながら、課題解決してゆくのが仕事の醍醐味です。やはりサラリーマンですので、上に気を使い下に気を使い、不条理な指示にも対応したり、報告やプレッシャーを日々感じる、自分の時間も仕事の時間も区別ない味気ない生活にもなっていきます。

そんな時のインカムゲイン・・・

FI 感覚の不思議な経験でした。

このファイナンシャル・インデペンデンスの感覚は、資産形成による安心感とインカムゲイン運用による不労ともいえる所得が心の余裕が生み出して、サラリーマン生活を楽にしました。

この経験で、僕の資産運用のスタイルは、インカムゲイン中心になりました。まさに今のFIREに通じる運用スタイルであり、ですから僕はよくFIREをテーマにして取り上げるのです。

改めてFIREとは、「Financial Independence, Retire Early」を略した言葉であり、『経済的に自立して仕事を早期リタイアすること』を指しています。

FIRE経済的自立の道シリーズ 【ブログ講座 NO1】

誤解があるといけないのですが、このFIREという考え方には、働くこと自体を否定しているものではありません。これは、若いうちに十分な資産を形成することによって、お金にとらわれることなく自分のやりたい仕事や活動を選択することができるという意味です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。今日のテーマは、経済的自立(FI)についてです。

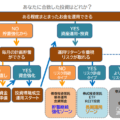

FIREにもさまざまなタイプがある

実は、FIREにもいろいろなタイプがあります。

FIREの4つのタイプ

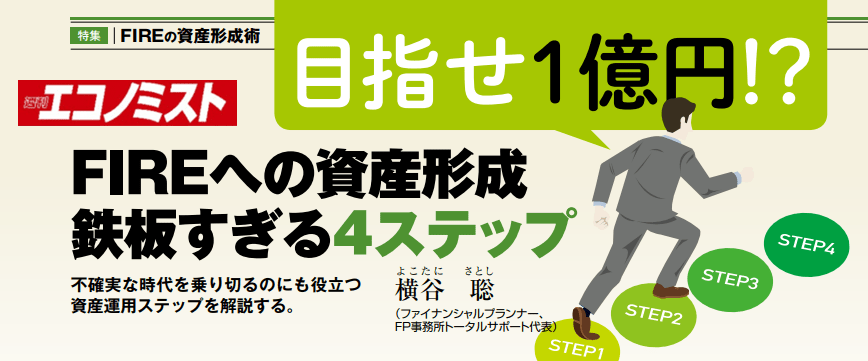

教科書のような、年間の生活費を運用から完全捻出できるフルFIREがFIREイメージの代表でしょう。しかし、先ほどの若いうちに十分な資産を形成して、お金にとらわれることなく自分のやりたい仕事をするという意味では生活費の全てを運用でカバーするには税金や社会保障も考えると1億円以上は欲しいところです。

週刊エコノミストに寄稿した記事より

あなたはどのタイプ? 完全リタイアも副収入も

詳細解説 FIRE4パターン=FP横谷

この僕の記事では、いろいろなFIREのパターンが想定しています。

1.大きな資産と運用益で余裕のFIREとされるフルFIRE

2.倹約で生活費を圧縮して少ない資金運用で暮らす倹約型FIRE、

3.好きな仕事を少ししながら運用と共に暮らすサイドFIRE、

4.運用、取崩し、仕事といった3つの財布から大きな資金をつくりゆったり暮らすスローFIREとさまざまです。

FIREとFIの違いについて

どれも共通するのは、FIを目指している点です。

経済的な自立があってこそ成り立つのがFIREです。そこで改めてFIとFIREの違いにについて考えていきましょう。お金からの心配から少しでも独立するとどんな景色が見えるのでしょうか。

これは給与という一本足打法では、どうしても縛られがちになってしまう経済的な自由や心の余裕が、完全でなくても毎月別収入が入ってくるという不思議なココロの感覚です。

この不思議な感覚は、いわば『ちょっとした人生の余裕』だったのかもしれません。

人生のちょっとした余裕は、FIから生まれた

FIREの話をよくこのブログ講座でもしますが、それは資産運用の究極の姿だからです。しかし、最も大事なのはRリタイヤすることではなく、Eアーリィ早期という時間軸の話でもありません。

最も大事なのは、Fお金、経済的財政からI自立独立するという事です。余裕のあるフルFIREの為には、運用資産の4%以上の成長が続くという前提とその成長した資金の取崩しで生活をするという基本骨格が必要です。

一般には、年間生活支出の25倍の資金を4%で運用して4%毎取り崩すと『理論上は資金が減少しない』とされています。たしかに高配当や毎年4%成長の資産に投資をすることで、運用資金が確保できれば電卓上は可能です。

しかし、運用は毎年4%成長はあり得ませんし、ある年は10%超えになったり、ある年は連続して3年間マイナスになるのが普通です。長期で見れば、3%、4%、5%になるんもしれません。S&P500だって同様でしょう。為替の影響もありますから簡単ではありません。

たとえ1億円を運用に廻せたとしても、相当タフな生活が待ち受けていそうです。また米国投資でしたら外国勢も10%掛かり国内では更に20.315%の所得税・住民税他が掛かります。実質27%程度の目減りになります。外国税額控除は可能ですが、FIREとなりそもそも控除できない課税所得でしたら絵に描いた餅となってしまいます。

住民税はある程度定額になったとしても、健康保険料などは馬鹿にできないくらい高額です。場合によっては年金も基礎年金だけでなく、iDeCoや国民年金基金に加入して、万一の時の老後年金も確保しないといけないかもしれません。

するとやはり生活支出年間400万円でしたら運用資産と緊急予備費を入れると1億円では到底足らないのは見えてきます。でも、諦める必要はありません。FIを目指せばよいのです。

FIREよりFIを目指そう

大きなリターンを狙えば、大きなリスクを持ちます。リスクプレミアムと言って定期預金のようなリスクゼロに近い運用と比べるとリターンが大きいものの、そこにはプレミアムとしてのリスクが付いてくるのです。

早期リタイアではなく、FI経済的自立を目指すことは、これからの生活を考えるとやはり必要でしょう。今勤めている会社の将来や給与の変動リスク、公的年金の減額リスク、長生きリスクとされる人生100年時代がやってくるならば、どの位の老後の資金を用意したらよいのかは見当がつきません。

働かなくなって、働けなくなってからの収入が年金だけでは、誰だってお金のことが心配になります。

だからといって倹約・節約で人生を楽しめないのもどうでしょうか。そのためには、人生の中で少しばかりかの余裕が欲して処です。何とか貯蓄したお金を、ただただ取り崩して暮らしていくという方法では、自分の寿命より先にお金の寿命が尽きてしまうかもしれません。

こういった不安を抱えている人は相当多く、ですから自身の抱えている収入の構造を運用で少しでも変えてみることが重要です。

これは貯蓄では得にくい感覚であり、株式などの売却という不確定な運用よりは、配当・分配金・利払い・家賃といったインカムゲインの『不労所得』としての安心感が付いてくるのです。

小さな成功体験が次なるFIの拡大につながっている

ここ最近はコロナ暴落という一過性の短期暴落があったものの、実は本格的な暴落、下落局面がたまたま発生していません。特にコロナ前後で大量に証券口座が開設したことを踏まえると、バブル的な様相も伺えます。

今は、株高に乗って資産を拡大してきた人やリスク資産ばかりを持っている人もたくさんいるでしょう。このFIREムーブメントは、株高が支えているといっても過言でない状況です。

危ない株高からの投資家たち

一旦暴落が続くとなれば、FIREのポジションは大きく毀損してRE早期リイタアどころではなくなってしまうかもしれません。しかし、このFIREの前段にあるFIは、そんな短期的な運用を前提としていないのです。本格的な長期運用と長期リターンがあって初めてFIが成立するからです。

そうなれば一時的に減配や無配も発生しますし、その痛みに耐えられなければFIも成立しないでしょう。リスクプレミアムを受け取るとはそういうものです。

誰でも好きなことをして働いていたい、生きていきたいと思っています。しかし、現実は好きなことだけを選んで生きていくことは、なかなかできません。しかし、人生において資産を作っておく、お金を生み出してくれる資産を作っておくことは、人生の中でいろいろと救われることもあります。

人生は、何が待っているかわかりません、そのため、多くの人が資産を作っておきたいと思っているのでしょう。もちろんFIを実感できるには、ある程度の規模の資産を作ることも必要ですし、それは決して容易ではないでしょう。

それでも、僕が最初に投資したワンルームマンションのように、些少でも資金フローをつくり出してくれるような体験を愚直に重ねてみる事です。失敗もあるかもしれませんが、お金の基本を理解してリスクプレミアムを長期で受け取れる運用ができれば、あなたのFIへの景色が変わるでしょう。

少しでもFIに確実に近づけたい方は、独立系非販売のファイナンシャルプランナーの有料相談がお薦めです。あなたの立場での的確なアドバイスや分析を提供しますし、ともに解決に向かう伴走もできます。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】