日米株式同時下落、負のサイクルは8月連鎖の危険、手出し無用の静観で耐えるべきなのか【FP事務所トータルサポート】

新着FPブログ講座

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 8月のたった3日間で▲7,600円下落した日経平均

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的な経済的自立を確立させるためのFPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』運用総括

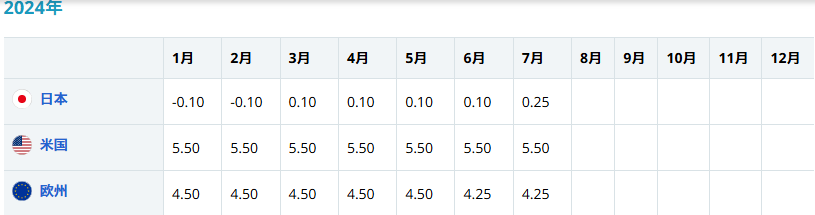

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。日経平均株価は、8月に入り大幅な連続的な下落を記録している。このきっかけを作ったのは、間違いなく日銀の利上げだったのでしょう。

僅か0.25%程度の利上げや数年後の6兆円買い支えだった債券購入の減額プランだけで、このような大きな株式の下落になったわけではありませんが、株式は数年先の景気や経済、企業業績を先回りするという性格があり、そこから判断すると一旦手じまい売りが発生している中に燃料が投下されたと考えるのが自然なのでしょう。

つまりキッカケを待っていたともいえます。

また2024年8月5日の月曜日という過去のブラックマンデーを連想されるタイミングで大きな株価変動がさらに発生した。ブラックマンデーは1987年10月に発生、前日比は▲3,836円の日経平均の下落だった。

イメージ

今回の株価下落は、なんとブラックマンデーを超える下落幅になってしまったというサプライズ付きだった。当日の日経平均株価の下落は前日比で▲4,451円(▲12.4%)と記録的な下落となったのです。

しかも前週の8月2日にも前日比▲2,216円の下落、8月1日も前日比で▲975円の下落でした。この3営業日で下落累計は、▲7,600円以上というもので年初の株価に逆戻りをしてしまうという投資環境になってしまった。

こんな時は変動幅の上下ともいえるボラティリティも大きく振れる環境となり、何が正しく何が間違っているのかの判断もできなくなってしまう危険な投資環境に入ったといえそうです。

ここ数年間はコロナショックという一時的な下落と短期での反発といった30%近い瞬間的な株価下落はあったものの、早期に回復していました。

しかし今回、今までに見たこともない連続的な暴落を経験した投資家も多く、既に狼狽売りも発生、また信用取引での買いポジションの株価毀損での追証を求められるの避けるケースから、損失確定売りや追証資金確保のための利益確定売りや損切りが観測されている。

まさか日銀の植田総裁もたった0.1%から0.25%程度の利上げがこのような暴落の引き金になるとは思ってはいなかったのではないかと想像できます。

もちろん利上げをすれば円高方向に為替は動くのは金利差からは当然であり、流通する円を減らす引き締めは通貨の流通量が減るために円高に向かうのは分かっていたはずです。しかしこの前から政府要人が円安対策としての日銀期待を表明していた忖度もあったかもしれません。

160円を超える円安が続き財務省が為替介入に乗り出す中、自民党の茂木幹事長や河野デジタル相からも円は安すぎるとの日銀への利上げを迫るような発言が相次ぎました。確かに日銀は『独立した中央銀行』なのですが、政府の子会社のようなものであり、子会社が親会社の意向を汲むといった格好と解釈できます。

一方、円高転換での輸入価格の下落は物価には恩恵ですが、多くの輸出企業が想定している今年ドル円145円前後のレートにあまりにも短期間で到達してしまい”今や行き過ぎた円高“が企業収益にマイナスに働くのではと、今後の利上げにも不安が発生してしまったのは事実です。

この現状と対応について今後の市場変動が激しい難しい中ですが、弊所下町FPブログ・メルマガ講座として、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報を考えてみます。

日銀の利上げ0.25%が生んだタカ派的な変貌スタンスと為替の円高逆転

金融緩和から金融引き締めとなる国債買い入れの減額や利上げは、好景気の中でインフレリスクを抑え込むために行うものです。世の中の円流通量を減らすことで、円の価値を上げるといった効果が期待できる政策です。

しかし実体経済は実質賃金が上がらないのが事実であり、景気過熱感はありません。

今回、『もしかしたら利上げもセットで政策変更』を予測していた向きは少なく、次回へのスタンス表明かなと考えられていました。しかしサプライズ的な利上げとなりました。

つまりこのサプライズは、このタカ派的な委員のスタンスの変貌に市場は驚いたのだといえます。なにせ今までハト派と考えられていた日銀植田総裁がこのような要旨の発言をしたのです。

「個人消費は物価上昇の影響みられるが底堅く推移している」

「幅広い地域・業種・企業規模において賃上げの動きに広がりがみられる」

「為替の円安もあり輸入物価が上昇、物価の上振れに注意が必要」

「先に慌てて利上げすると、急激な調整強いられるリスクもある」

「住宅ローン金利上昇、賃金が先に上がるため負担はかなり大きく軽減される」

「円安による想定以上の物価押し上げ、重要なリスクと認識」

「基調的物価、2%に近づいているがもう少し距離がある」

こららを前置きにして「経済・物価見通し実現していけば、引き続き政策金利引き上げ」旨の発言とともに「年内にもう一段の金利調整あるかどうかはこれからのデータ次第」と含みを持たせた結果、莫大に貯まっていた為替の円売りドル買いのポジションが一気に崩れ出し、8月の5日間で15円を超える円高になった。

植田総裁が年内の追加利上げを示唆したわけではないのですが、少なくとも総裁の視野に年内の追加利上げの可能性も入っていることを連想させるものでした。

つまり賃金と物価の好循環に必要な個人消費がおぼつかない中で、日銀が7月31日にサプライズ的に決定した利上げは、まだまだ早過ぎたのではないかと感じています。

日銀委員の意見として6月14日に終了した金融政策決定会合では、2人の委員からのみ早期の追加利上げに前向きな意見が出ていた。1人の委員は、物価の上振れリスクが消費者マインドに影響していることを踏まえ「次回会合に向けてもデータを注視し、目標実現の確度の高まりに応じて、遅きに失することなく適時に金利を引き上げることが必要だ」と主張していたが、8人の委員が利上げ据え置きと判断した。

米国が風邪を引けば、日本が肺炎になるとされた経済の連動性が存在している以上、米国の景気後退がソフトランディングなのか、大きな痛みを伴うハードランディングなのかによって株価と為替のシナリオは変わってくるのでしょう。

米国FRBは5.5%超えなどの高い利率から今後間違いなく利下げしますから一旦円高傾向になるのは当然ですが、日銀ははたしてこの市場反響を受けて利上げできるのかは疑問です。

もしかすると火消しの意味で年内利上げはなくなった可能性もあるのではと考えています。どうなるのかは政府意向とデータでの日銀判断次第ですね。

暴落で大きく毀損してしまった投資家のポジションと痛みはどうなる

この8月の株価と為替の短期的な変動は、多くの投資家にとっては『ポジションの毀損』といった形で現れた筈です。2024年1月、新NISA開始で注目された無敵と騒がれた”投資信託オールカントリー(通称オルカン)”も無傷ではいられません。

この世界的な株価の下落と円高為替は円評価ですべてと言ってよい投資家のポジションに打撃を与えていると考えられます。また外貨を中心とした取引をしていた米国株式投資家も大きく痛手を被っている筈です。米株投資家もドル評価では株式だけの評価ですが、為替を円換算すれば株価以上に影響が出ている筈です。

一方こんな時、ドル建ての長期米国国債などの債券ETF(BNDやTLT、BLVなど)は上昇をしており、分散投資をされている方はまだましだったかもしれません。この環境の中、投資家はどんなスタンスで臨んだほうがよいのでしょうか。長期運用の観点で考えてみましょう。

私もこの数日の日米の株式下落と為替変動で大きな評価減が発生しており、日米株式だけでなく外債投資の為替評価減のインパクトは大きく、含み損や円での評価減が大きく発生しており、この数日間で約約400万円程度のポジションの評価資産減となりました。

インカムゲインを年間400万円を得るという事はそういうことを覚悟するという事です。私は米国株式高配当・J-REITやインフラファンド投資・米国や日本の債券投資・現物不動産投資と分散投資をしていても避けられません。ただしインカムゲイン自体には大きな変動がないのがインカム投資の良い点です。

私のクライアント様には、今年の後半にはこのような事態が予測されるので、株式の大きな追加買いは権利落ちや急変時でもほどほどにして、来るべき下落に備えて投下資金を残しておくようにお伝えしており、これからがクライアント様の本番となるのかを見極めるタイミングになりそうです。

皆さまも『値ごろ感だから買う』のと取得単価を下げるための『追加買いやナンピン買い』だけは避けて、打診買い程度にして、この嵐が過ぎ去る前に資金枯渇とならないようご注意ください。

毀損してしまったポジション回復には時間が掛かるのが常です。多くの場合、それでも銀行預金よりも投資効率が良いと過去の長期投資データでは立証されています。ただし、投資家によって待てる時間軸が違いますから、ここを整理しておくことです。

それと今からでも暴落時にポジションを調整する銘柄と追加購入する銘柄を整理してリスト化しておくことをおすすめします。それぞれに求めるものが違いますからリストは異なるでしょう。格付けAA銘柄への投資、高配当銘柄への投資、インデックスファンドへの投資、ドル債券への投資、優待銘柄への投資など投資戦略を明確にして時を待つとよいでしょう。

過去の事例でも”今となってからの慌て売り”が一番損失が大きいので注意を

多くの個人投資家は数日間の暴落には対処できません。いままでの経験則やせっかく作ったポジションだからと、なかなか一旦現金化や損切りが出来ずに傷を深くしてしまうからです。これは分かっていても避けられないものと覚悟しましょう。

ただし、信用買いやレバレッジを掛けた投信などハイリスクな投資ポジションは解消したほうがよいでしょう。追証を求められるケースも多く、泥沼にはまる可能性は否定できないからです。

100回うまく行ってもたった1回で100回分の利益がなくなることも投資の世界ではよくあることです。特に株式投資では、たとえ株式投資信託でも銘柄や地域、通貨の分散は多少出来ているものの市場全体が大きく下落してしまえば、どこにいても損失が発生するからです。

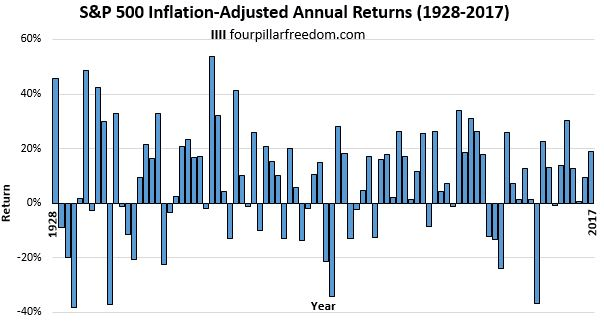

投資信託だとしても株式投資自体が、ハイリスクハイリターンだということを常に忘れてはいけません。それ故に、資産形成の効率が最も高い金融商品のひとつになっているのです。

今年から新NISAがスタート、新NISAは非課税保有という仕組みが有効な制度ですが、いくつかのデメリットもあります。

損益通算ができない

なかでも売却での譲渡益や保有での配当金などの受け取りが全て非課税になるのと引き換えに、売却による他の利益や損失とのNISAと損益通算が出来ないことが痛い点です。

たとえば譲渡利益累計が12月に末に100万円だとすると、税額はこの20.315%なのでザックリ20万円になります。この時に、別のポジションで50万円の含み損がある株を年内中に売却すると、100万円だった売却益が半分減って50万円になります。

この時、50万円×20.315%=10万円分の利益が圧縮されるので、既に課税された5万円の税が還付されます。しかしこの話は特定口座や一般口座との損益通算であり、NISA口座はできません。

これは損出しという方法で、利益確定で納税しているのに含み損がある場合、利益分と損益分が相殺されて既に支払った税金が戻る節税効果とともに保有ポジションの再購入での価格低下で利益が出やすくなるといったメリットもあります。

この考え方を確定申告で行う方法もあり、売却益と売却損を合算して申告したり、差し引いた結果がマイナスだった場合に年中に受け取った配当金と確定申告で相殺することができる方法もあります。

あるいは損失がより大きい場合には、確定申告により損益通算をその後の3年間繰り越すこともできて、翌年以降の売却益や配当金と確定申告で相殺することもできます。

NISA口座ではこのような技を使っての節税はできません

非課税口座という特権の代わりに、損失に対しては取り扱いが厳しくなります

長期投資では複利のチカラや経済の成長力を長期で活用できる反面、その間の暴落は避けられないのが株式投資です。含み損を抱えるポジションも長期投資でも出ますが、NISA口座ではこのような損益通算が出来ないのです。

その解決策としては、分散投資を推奨しているのですが、まずは個別株より投資信託、投資信託でも株式の指数に投資するインデックス銘柄投資が望ましく、分散された個別株式よりもよりマイルドな商品になります。

それでも株式はハイリスクな商品

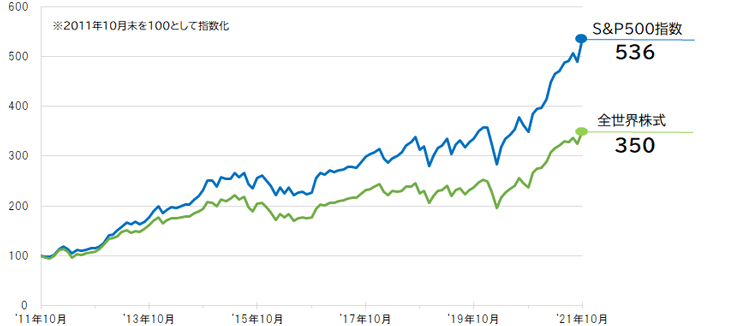

株式への投資はそれでも資産形成の王道です。日本の株式は停滞しましたが、世界の経済は成長し続けていますから、そこを狙うのは当然の投資行動です。

その中でも米国は長期観点で見れば、日本と違う成長をしており投資先としては大きな成果が期待できます。しかしそこには大きなリスクも潜んでいます。株式投資のリスクを再確認してみましょう。

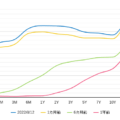

米国S&P500と世界株式指数の比較

マイナスが続く年もある米国S&P500 年別のリターン(1928-2017年)

株式の6つの代表的なリスク

価格リスク

株価は常に変動しており、購入時よりも値段が下がり含み損のポジションを売却すると損失を被る。

倒産リスク

購入した株式の発行体である企業が倒産してしまうことで、株式自体の価値がなくなってしまうリスクです。その場合は、投資したお金は戻ってこなく、全投資額分の損失を負う可能性もあります。

マーケットリスク

市場リスクとも言ってマーケット全体に影響を及ぼす不利な価格変動により損失を被るリスクで、特定の資産ではなくマーケット全体に影響を与えるため、ポートフォリオの多様化でも回避することはできません。システマティックリスクとも言って、市場そのものがもつリスクが原因で発生してしまうリスクです。

インフレリスク

継続的な物価上昇が原因で、金融商品が持つ価値が相対的に下がってしまうリスクのことで、世の中全体の物の価格がどんどん上がっていくことで株価が下がってしまうことがあるリスクです。

流動性リスク

所有する株式を換金しようとしても、売買量が極端に減り少ないがために取引が成立せず希望する価格での取引ができなくなるリスクです。

為替リスク

外国株式の場合には、換金時に為替レートの変動により為替差損が生じる可能性があり、株価で利益が出ていても購入時の株価を為替で円換算すると円高のために、結果的に損失となってしまうリスクがあります。

資産形成の目的は何か

これらの株式リスクはNISA投資でも同様に発生し、例えばリスクを回避するために米国と世界、新興国、日本株式を持っても全て株式というリスク自体は回避できません。これは株式というカテゴリーは一緒ですから、投資信託でも同様に避けることができません。

長期投資に必要な観点は、利益の最大化の追求ではないはずです。つまり単に保有株式銘柄・保有投信銘柄を増やせばいいというわけではなく、もっと大切な点は値動きが異なる金融商品を持つことや組み合わせることです。

日米株式同時下落の今、この負のサイクルは8月連鎖の危険になるのが通例です。ですから手出し無用の静観で耐えるべきなのか、どうすべきなのかについてアドバイスしたいと思います。

さきほど多くの投資家は暴落に逃げられないと申し上げました。

対応策はひとつです。こんな時はパソコンやスマホの株式ポジションや価格を見ない事が心の平穏を得られる方法です。

例えば、市場オープンの9時から画面を見ないようにする、たまに結果だけ見ておく程度にするほうが結果的に誤った投資行動にならないことが多いので、おすすめします。

一旦、株式を買っていることを忘れる位の対応がベターです。ついつい画面を見てしまうと追加投資をしたくなったり、慌てて売ってしまうものです。それを狙った機関投資家のポジション調整も8月は多く、今後はボラティリティが高いので起こりやすいのです。

大きく上がる、大きく下がるを繰り返しながら9月、10月と投資家の入れ替わりが起こる事が予想されます。

これをランダムウォークと言います。

株式チャートならば日足だけではなく、週足・年足といった大局観を持って踏ん張りましょう。

夏場、特に8月は市場参加者の夏休みの関係や休日休暇で少ない中では、少しの資金でも大きく株価や為替が大きく変動することを経験則で知っています。その苦い経験からもパソコンを毎日開かない位の覚悟が必要なのです。

これは『STAY POSITION』であり、これが良策でもあり、今後の一番底や二番底はまだまだかもしれませんし、訪れているのかもしれません。大事な点は、その時に市場に居続けられることです。そこから追加投資や投資環境の好転などが期待でき、この投資スタンスはとても重要になるでしょう。

繰り返しますが市場から退場しないことが最も大事であり、そのための覚悟や準備・勉強が必要になるのです。投資信託や個別株式の研究だけではなく、資産運用の覚悟と要諦も理解しておくことです。

皆さんも3年後には『あの時の判断は間違っていなかった』と思えるような運用環境になっていると信じ、資産運用という加速ツールを使い続けては如何でしょうか。

今回のFPブログ講座いかがでしたか? これらのブログ講座は皆様の「日本ブログ村」などへの下のクリックバーナーでのポイントが作成の原動力になっています。少しでもこの情報が役立ったとお考えの方は、下のバナーをクリックください。

当事務所のお得な情報提供記事へのエネルギーになります。ご協力を!!

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】