独立系FP解説 暴落はまた起こるか、その時資産を守り利益を出す方法【下町FPブログ】

新着FPブログ講座

暴落はまた起こるか、その時資産を守り利益を出す方法

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

100年に1回の暴落が10年に1回起こるのが市場

よく株式市場暴落の例えに100年に一回の暴落という言葉が出てきます。

- 1987年10月19日

- ブラックマンデー

- 1990年1月

- 日本のバブル崩壊

- 2000年3月

- ITバブル(インターネットバブル)崩壊

- 2008年9月

- リーマンショック

・

・

・

2011年3月

東日本大震災ショック

2016年11月

トランプショック

2020.3月

コロナショック

・

・

私の投資経験は、日本のバブル崩壊から市場に参加しています。特にリーマンや東日本震災では損切りや自動決済を経験しています。

それはある日突然やってきます。震災の時などは、朝起きたら超円高になっておりポジションが解消していたという事態も経験しました。

次はどんな暴落なのでしょうか。

暴落は事前に察知できないのでしょうか?。

次は、世に言われている『過剰流動性バブルのショック』かもしれませんし、新たなプラックスワンかもしれません。

確かにメガトン級から大波・中波クラスまでのさまざまな株価暴落が市場では起こっています。これらには、転換点となるポイントがあると言われています。

ただし、シグナルは、後から気づくとも言われますが、サインはあるようです。

では、株価はなぜ暴落するのでしょうか?。

その前に、特に大暴落の状態とは何かといえば、株価が何らかの要因で売られ始め下がり出し、それが引き金となって多くの株が売られている状態が連鎖的、急激に起こる事を指します。

下落の中、買いに向かう人もいるものの、その暴落は世界を回り最後は誰も積極的には買わなくなり、売る人も買う人もいなくなる人気のなくなった状態を指します。

その発端は様々ですが、信用取引の過度な倍率UPが一つの要因としてあります。

株価がどんどん上がる中、儲けたいと信用取引を拡大するグループとそれを狙って一儲けしたいと考え、信用取引で売り建てるグループの存在が必ずあり、それ故に市場の乱高下や暴落は避けられないとも言われています。

しかしながら、株価を押し上げる要因のひとつに株価上昇による信用売りからの損失確定による『踏み上げ』は、欠かせないのも事実です。

信用取引自体が”悪”ではないのです。例えば、現在の株価はバブルだという方もいれば、まだ入り口に過ぎないという方もいますが、暴落・崩壊はいつか必ず起こり、起こってみないと分からないのが正解です。

株価の適正で過熱感やバブル度合いを測ることもできます。つまり、1株当たりの簿価や企業利益のメジャーで測る方法です。

EPSやPERなどの利益や資産の1株当たりの価格の倍率などで割高・割安が測れるとも言われています。

例えば下のPERとは、銘柄の株価 ÷ 1株あたり純利益を平均化したものであり、このPERの倍率とは投下した資本が何年で回収できるかを示す指標でもあるのです。

この指数により加熱度を比較することができます。ただしあくまで比較です。

現在の日本の株価平均で言えばPER25倍付近であり、バブルの時は60倍を超したとされています。これから企業の収益が伸びると想定されるなら、今の株価の上昇自体は恐ろしい話ではないと言えます。

米国のダウ平均も4万ドルや日経平均4万到達を言い切れない分があるのです。

・EPS

(Earnings Per Share) 一株あたり利益。 純利益÷発行済株式数

・PER

(Price Earnings Ratio) 株価収益率。 時価総額÷純利益 もしくは 株価÷EPS

・PBR

(Price Book-Value Ratio) 株価純資産倍率。 時価総額÷純資産

これらは参考にはなりますが、この尺度だけで高すぎとは決められないのです。つまりこれは何かと比較して相対的に安いとか、価値が高いとかだけの比較の尺度だとも言えます。

決して暴落のサインではありません。また、これとは別に暴落予兆や投資家マインドを見るVIXという指数もあり、暴落の予兆にも活用はできます。

VIX指数とはボラティリティ・インデックスの略で、シカゴ・オプション取引所がS&P500を対象とするオプション取引の株価変動の度合いであるボラティリティをもとに算出している指数のこと言います。

過去記事より

恐怖指数とも言われ、株価が上下に激しい動きをするほどボラティリティは高くなります。40で悲観、50に近づくと危険水位に入ります。みんなが売りたいと考えている危険指数領域と言えるのです。

それ以外にもラッセル2000などの危険を察知する指数もありますが、この予知指数も参考にしかなりません。つまり予兆はあるものの、ほとんどの方は逃げられないというのが現実なのです。

では私たちは、暴落に巻き込まれるだけなのでしょうか?

暴落が起こった時、どうすればよいのでしょうか。今、株式が好調のうちに対応策を考えておきたいと思います。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。今日のテーマは、暴落時にも収益を出す方法について株価が好調の今、考えておきたいと思います。

下町FPメルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

FPブログ解説 5月暴落や投資格言は、経験則から出ていた

セルイン・メイという格言が米国にあります。

今は4月、セルイン・メイ、正確には、「Sell in May, and go away. Don’t come back until St Leger day.」という長い言葉を簡略した投資経験からの経験則アノマリーとされています。

5月には、相場から一旦立ち去れ(売却する)、そして9月の第2土曜日のセント・レジャー・デイまでには相場に戻る、という意味です。

したがって、5月に相場が下落するという意味ではありませんが、暴落も発生しやすいのも事実なのです。

5月のゴールデンウィークを境に株価が変調する、為替が変調することが多く、その時日本は市場が休みで連休明け後に市場が大きく売られたりするのです。

経験則言っても5月は短期的にも暴落しやすいのでした。今年は特に注意が必要です。

投資の賢人達が残した暴落に役立つ『投資格言』を見ておきましょう。

役に立ちそうな投資格言

・人の行く裏に道あり花の山

他人とは反対のことをやった方が、うまくいく場合が多い

・遠くのものは避けよ

自分が誰かに説明できないような商品やサービスを提供している銘柄は手を出さない

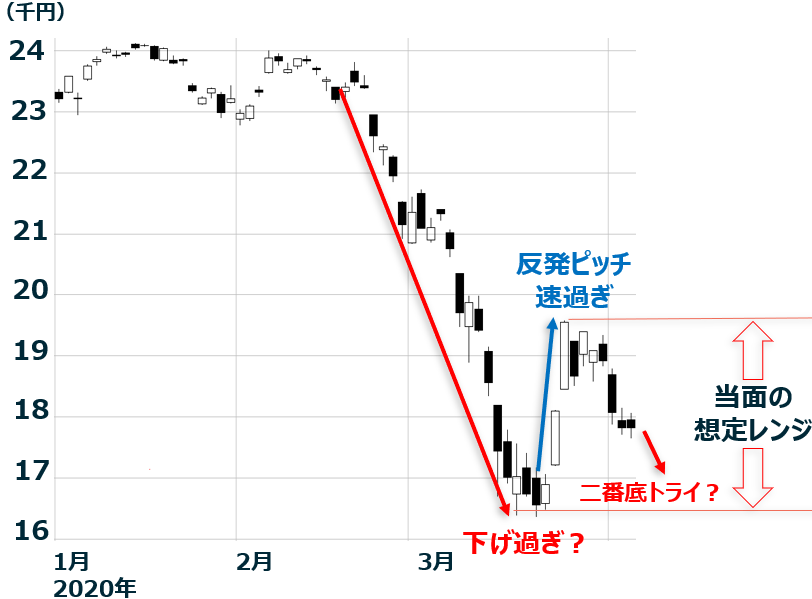

・行き過ぎもまた相場

加熱気味の株価上昇や、 パニックのような暴落が起きることを言い、「オーバーシュート」とも言う

・二度に買うべし、二度に売るべし

全額を投入せず、少し買って様子を見るなどの分割売買のこと

・知ったらしまい

実際にその材料を知ってしまったら(世に出てしまったら)相場はお終い

・落ちてくるナイフは掴むな

急落時の投資は落ちるナイフを掴むようなもの、床に落ちてか投資する

・見切り千両、損切り万両

見切り売りは千両の価値があり、損切りは、その10倍の万両の価値がある

・頭と尻尾はくれてやれ

最安値で買い、最高値で売るのが理想だが無理な話。おいしい間に売ってしまう

これらの投資格言は心に響くものであり、格言通りに暴落時に逃げられれば、それに越したことはありません。

・

・

が、しかし・・・

現実はそううまく行きそうにはありません。

損切りの理論・投資の定石や理屈は確かにそうなのですが、長年掛かって作ったポジションやNISAやiDeCoの積立投資や高配当を目指した銘柄ポジションを持っていると、それ故に逃げられないことが普通の人の行動に起こるからです。

それを知ったうえでどう行動したらよいのか、せめて傷口を広げない方法を市場が好調な間にプランニングする。あらかじめイメージして対策を考えておくことが大事です。

暴落対策とインバースETFで利益を出す

まずは暴落時の対応について復習しましょう。

過去記事より

記事の中の資産形成は、長期・分散・積立てが基本ですから、個別銘柄の株式でないのでしたらステイポジションと決めておく、持ち続ける力STAY POWERという方法は有効な方法です。

しかし、そのままでは下落しながら含み益が増すばかりです。毎日給料と同額の損失とかボーナス同額の損失が発生することを覚悟、イメージを持っておくと良いでしょう。先程の投資格言だけが正しとはいい切れません。

しかしながら、暴落時に利益を出せる方法もあります。つまり損失を抱える一方で、利益が発生すれば損失が抑えられ痛みが和らぐのです。

しかも下落相場で利益を出して、下値で買い増して反転する市場を待つという方法も取れます。

その方法のひとつは、信用取引の売りを行うという方法ですが、信用口座開設が必要ですしタイミングや銘柄も選択は難しいでしょう。為替FXも暴落時には円高に振れることが多く、ドル売りをFXで行うという方法もありますが、為替の売りは難しいのが事実です。そこで今回紹介する投資信託ETFの登場です。

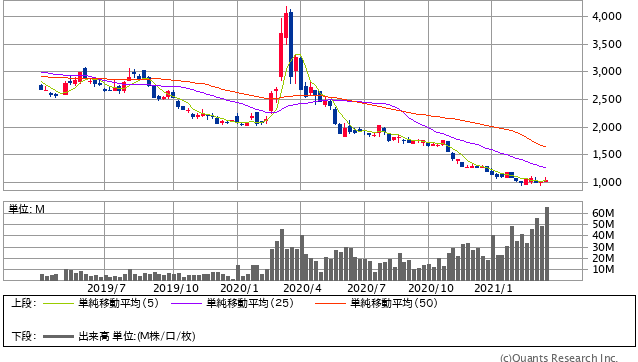

インバース型のETFを活用し、下落相場で利益を出しながら相場に居続けられる方法です。インバースとは、日本語で「逆」という意味です。

指標が下がると利益が出るインバース型ETFは、下げ相場こそ投資利益のチャンスとなります。

復習ですが、ETFとは上場投資信託の略称で、特定の指数、例えば日経平均株価や東証株価指数(TOPIX)等の動きに連動する運用成果をめざし、東京証券取引所などの金融商品取引所に上場している投資信託です。

ETFは、“Exchange Traded Funds”の略で、「上場投資信託」のことです。

またインバース型ETFは、保有ポジションの下落損失リスクを減らす手段として活用することができます。暴落に伴って保有株は下落します。

そのときに、株を保有したままインバース型ETFに投資します。株価暴落では、保有株は含み損が発生しますが、「インバース型ETF」を買う事で、インバースの価格は上昇して逆に含み益が発生するのです。

これによって、含み益と含み損がある程度相殺され、全体の損失額も減らすことができ痛みも和らぐのです。

また、相場の反転局面でインバースETFを売却して利益確定して、その増えた資金で再度下値にて購入する事にも活用できます。

現在、証券会社で買える代表的なインバースETFは下の表です。中でも、2倍とかダブルと書かれている商品は株価が15万円下がると倍の30万円の価格変動になるという意味です。

つまり少ない資金で倍の運用が出来るリスクもありますが、効率の高い信用取引のような効果が得られるものです。

この下のチャートは、あるインバース型のETFの株価推移です。2020年のコロナショックの時に大きくインバース株価は上昇しました。

その後の反転相場でインバースは下落を始めています。このように一般的な株価と逆にインバース株価は動き出すのです。

コロナショック時のインバースETFの値動き

どうですか?

こんなETFでしたら次回暴落が発生した時、STAY POWERの活用と同時にインバースETFを活用できるのではないでしょうか。

株価上昇だけが利益獲得のポイントでないことを覚えておいてください。インバースETF購入という手もあるのです。

インバースETF、覚えておけば役立つ場面もありそう

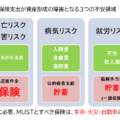

通常FPのコンサルでは、資産形成の相談やアドバイスをする機会が多く、解決策として提案する事があります。

弊所のFPメニューでもそこの部分をコアとした個人レッスン『お金の育て方』があります。ただしこういった暴落時の対応については、個人レッスンでもあまり時間を割いていません。

相談者や受講者もどうしたら資産拡大や運用をするのかに前のめりですから、テーマの中心は『資産運用』になるのは当然です。

『家計管理』レッスンテキストのサンプル

②守りのお金レッスン(貯蓄編)

・銀行の活用方法

・ちょっとした工夫で貯蓄は出来る

・緊急必要資金の確保目安

・お金を成長させる基本ステップ

『守りのお金』レッスンテキストのサンプル

③攻めのお金レッスン(運用編)

・貯蓄から資産形成へ

・リスクレベルの理解

・運用の第一歩、口座開設

・株式・債券・投資信託(ETF)って何

・非課税制度のフル活用

・まずはiDeCo・NISA

・お金を成長させる最後の基本ステップ

『攻めのお金』レッスンテキストのサンプル

④お金のカスタマイズ対応レッスン(特別編)

・あなたの個別不安の解消・夢実現への課題の明確化

・あなたのリスクレベルに合わせた運用の設計

・進め方の設計(ポートフォリオ)理論

・マインドコントロールの重要性

これらメニューの個人レッスンを行っていますが、下落時に利益を出すといったレッスンや情報はありません。しかしながら、上がり続ける相場もありません。

その時の対応もこれらの運用の基本と同様に大切なのです。相場の下落局面での取引としては、信用取引での空売りやFXでの外貨売り円買いなどがあります。

ただし、これらは信用取引口座や先物取引の開設が必要で、保証金や証拠金を積む複雑な取引となるため、簡単に取引できるものではないでしょう。

一方、このインバース型ETFは、株式口座を開設していれば誰でも取引することができるのです。買いから始められますから、取引の仕組みは株式と同じですから、比較的手軽に取引しやすいと思います。

もし暴落が発生した時や下げ相場になったりすると、不安を抱えて身動き取れない状況に私たちは陥りがちです。

特に調整や暴落を経験していない方にとっては恐ろしく感じるものです。底なしの損失拡大のような気持になるでしょう。

これらも過去の経験則から得られた貴重な言葉と言えます。

とは言っても、このインバース型ETFを知り、暴落相場への対応を決めておくと相場下落局面でも資産を守り、増やすことが出来ます。

インバース投資対応を取り入れてみる事で、市場からの退場が回避できるかもしれません。

☞今日のポイント

・資産運用は、市場の上昇や配当・分配金を基本に考えられており、リスク対応も必要。

・下落時に利益を出す運用には『信用取引の売り』『FXの円買い』『インバース取引』などがある

・特に『インバースETF』は通常の株や投資信託と同じ買い方が出来、馴染みやすい

・証券口座の仮想ポジションなどで『インバース銘柄』を疑似体験すると、その時活用できる

資産運用自体は、長期・分散・積立てで上下を繰り返しながらも上がってゆく市場に投資し続けることが大事ですが、必ず暴落という事態に遭遇します。

その時。ご自身が早期売却するのか、トントンで売却なのか、損切りするのかやこれらのインバース取引を行うのかをある程度決めておくこともお勧めします。

このブログ講座は、運用にあたり特定の商材を斡旋する記事ではありません。運用は、個々人の状況が違いますから自己判断と自己責任でお願いします。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】

- 日米株式同時下落、負のサイクルは8月連鎖の危険、手出し無用の静観で耐えるべきなのか【FP事務所トータルサポート】