独立系FP解説 資産運用前に自分のリスク許容度を測り運用を【下町FPブログBlog】

新着FPブログ講座

資産運用前に自分のリスク許容度を測ろう

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

「貯蓄を増やしたい」どなたにも夢や希望があります。目的は何でしょうか? そこに向けての目標は決まりましたか?

それでは、そこに到達するための手段を考えてみましょう。

方法は2つです。日々の収入などから貯蓄をする方法と資産運用、つまり投資をする方法のふたつです。一番確実な方法は貯金です。

毎日、毎月、毎年の積み重ねからのフローを貯金して積み上げる方法です。定期預金や積立預金、財形貯蓄などの商品もあります。これらは元本保証ですが、利息が付くということでは資産運用をしています、

一方、リスクのある資産運用とは何でしょうか?

リスクとは危険という意味ではなく、収益(リターン)の振れ幅、つまり不確実性のことを指しますが、狙った収益がマイナスに振れてしまった場合、どれくらいまでならマイナスになっても許容して受け入れることができるか、この度合いのことを「リスク許容度」といいます。

期待した収益=

リターンの最大値・最小値を並べてみて、大きなリスクをとれば、期待収益は高まります。しかし、その一方で損をする可能性も高まります。

場合によっては期待以上の損益が出る可能性も出ることがあります。

このリスク許容度とは、「どれくらい元本がマイナスとなっても生活に支障が出ないか」「どこまでなら元本がマイナスとなっても気持ちが耐えられるか」というものなのです。

あなたのお金の悩みを解決し、マネーストレスフリーを支援する下町FPの横谷です。

今日のテーマは資産を運用すると時に知っておきたい「リスクとの付き合い方」「リスク許容度」の話です。

下町FPメルマガは、お金にまつわるお得な情報やFP6領域(ライフプランニングと資金計画・保険リスク管理・金融資産運用・タックスプランニング・不動産・相続・事業承継)とファイナンシャル・プランニングを中心としたテーマでブログ形式でお届けをしています。

FPブログ解説 金融商品を組み合わせるポートフォリオ

資産運用をする時、ポートフォリオというものを組みます。ポートフォリオとは、金融商品の組み合わせのことです。特に資産形成をする時、具体的な運用商品の詳細な組み合わせをします。このことを指します。

「ポートフォリオを組む」という言葉の意味は、どのような資産銘柄を購入しようか、株は、投資信託は、債券は、現預金は、不動産はのように、どんな銘柄で何をどの位持つのかなどの検討をするということです。

自身に最適と考えられるポートフォリオを選考する時に重要なことは、投資や資産運用においてどのような目標を持つのかを理解すると言っていいと思います。

これから運用を行う時、今までの運用成績や履歴はどうなのか?

自分にマッチしているものなのか?

その運用成果がこれからどうなると予想されるのか?

その方法で自分が考える目標を達成してけるのか?

組み合わせはどうしたらリスクヘッジできるのか?

こうした目標や目途を持ち運用をすることが必要になります。

現在800万円の資金を10年後には1,200万円に増やしたい。40歳の今から60歳までの20年間、老後の必要資金を計算して備えたい。毎月7万円の積立をして、20年後には運用益合計で2,000万円を作りたい。

リスクを取りつつ、ポートフォリオを組む。おおまかな投資計画を作り、それに基づき運用してみる。定期的に成績や資産配分を見直してリバランスを取る。リスクを取る運用とは、ほったらかしでなく定期的な見直しも必要になります。

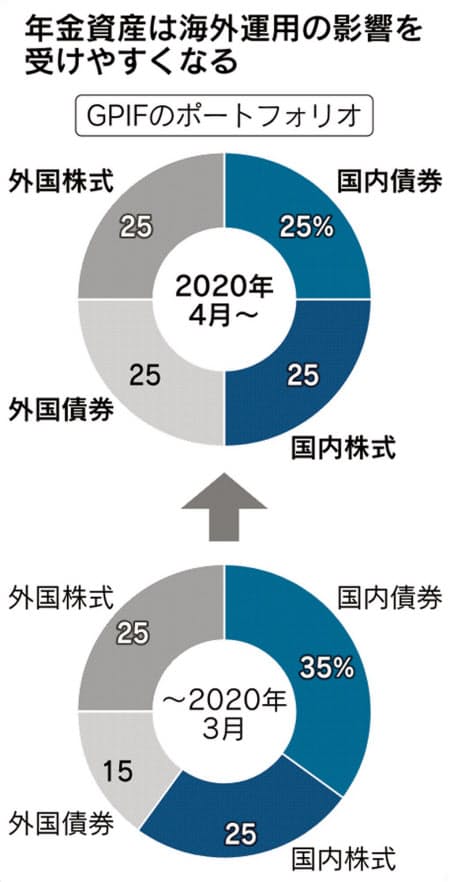

ちなみに私たちの年金も株式や債券にて運用されています。GPIFという「年金積立金管理運用独立法人」が運用しています。これがGPIFのパートフォリオです。

どう思われましたか? 現在のGPIFは4資産に25%づつのポートフォリオでリスク配分を増やして投資されていることがお分かりになるでしょうか?

自分のリスク許容度を知ってみる

どうでしょうか? ポートフォリオを組んでを資産運用を行うことの重要性は理解していただけましたか。

でも投資を始める前にやらなくてはならないことがあります。それは自分のリスク許容度を判定することです。

一方で、投資商品を選んだり必要な運用利回りを知るだけで運用計画は決められません。なぜなら、投資にはどうしてもリスクがつきものです。

資産を拡大させたいとすれば定期預金出来増えない時代です。2~3%の利回りでも運用しようとすると、相応のリスクを取らなくてはならないと理解することが大事です。

リスクを取るとは、運用しているときに、必ず金融市場の混乱が起きて暴落や投資資産の減少があるということを覚悟するということです。

資産運用はそういったときにやめてしまうのが最大損失となり、続けることが大事です。

つまり、許容できる投資資産の増減を図り、ご自身のリスク許容度に照らした運用を行うということが重要になります。

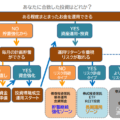

では、どれぐらいのリスクとリターンが自分に合っているかを考えるための枠組みを考えてみましょう。

全国銀行協会とかいろいろとリスク許容診断がありますが、ここではモーニングスターの「リスク許容度診断」をご紹介したいと思います。

出典 モーニングスター リスク許容度診断より

7つの質問での構成になっています。

1.投資期間

2.投資額の全金融資産比率

3.運用の知識

4.投資スタンスの確認

5.投資経験

6.喪失発生時の対応

7.期待する利回り

タイプには、安全重視型、安定成長型、バランス運用型、積極運用型などのように自分のタイプを分析をしてから、一歩踏み出してみるのがいいと思います。

タイプが分かった、リスクとの付き合い

リターンとリスクの関係についておさらいしましょう。多くの方が求めているのは、より大きなリターンやより大きな資産です。

でも、リスクとリターンが強く結びついていており、ハイリスクはハイリターン、ローリスクはローリターンな投資対象しか存在しないのが市場です。

ですからリターンを求めるために、どの位のリスクを許容できるかとても大事なのです。

先程説明しました「リスク許容度」が大きい方は、そのリスク許容度に合わせた大きなリスクをとり、我慢料・忍耐料としてより高いリターンが期待できる資産が持てます。

一方、リスク許容度が小さい方は、低いリターンで満足でき、より低いリスクの資産を保有することになります。

つまり、資産運用を行うにあたって一番大切なのは、自分はどれだけリスクをとれるかという、「リスク許容度」を見極めることです。これは仕方のないことです。リスク許容は経験値で変化します。

投資の世界では、リスクとリターンは表裏一体の関係にあるのが当たり前です。

もし、リスク許容度が低いにもかかわらず、投資意欲が一方的に高いケースは、ミスマッチであり、無謀以外の何ものでもありません。

その逆でしたら、本来投資で得られるリターンが得られない事態が発生してしまい、機会損失に陥る可能性があると考えられます。

大事なのは双方のバランスなのです。あなたのリスク許容度は、どの辺りに位置するでしょうか。

リスク強度を図るメジゃーを別の観点から考えてみましょう。収入額や資産額、年齢、ライフイベント内容、投資経験などが計量的に測れるものになります。

株式や投資信託などのリスク商品に投資をすると、短期的には値下がりを経験することもあります。

この局面を我慢して投資を続けることができるかどうかで、資産運用の成否は分かれるということです。リスク許容度は、値下がりを我慢できる金額や期間と言い換えてもいいかもしれません。

先程自分のタイプと定量的に測った双方のバランスを考えて、これらを総合的に判断したうえで、ポートフォリオを構築していくことが良いでしょう。

総合的にご自身のリスク許容度を判定して投資に臨みましょう。

安定的な資産のポートフォリオはこれだった

一般に投資対象となるのは、GPIFのポートフォリオにあった日本と外国の「株式」「債券」と「REIT(不動産投信)」そしてこれらを組み合わせた「投資信託」資産が基本となります。

リスク・リターンが高いのは「株式」と「REIT」で、外国資産は為替変動リスクもありより高いリスクになります。

反対に、リスク・リターンが低いのは「債券」で最も低いのは「国内債券」です。その中間が「投資信託」でしょうか。

投資信託で言えば、高いリターンを目指したい人は、株式やREITなどを組み入れた投資信託を、リスクを低めにおさえたい人は債券中心の投資信託を、そのハイブリッドとして人気なのが複数資産を一定比率で組み合わせた「複合資産型(バランス型)」です。

リスク許容度と連動して気を付けなくてはならないのが、投資金額の大小です。欲を出すと、まとまった大きな金額を投資したくなりますが、投資金額は自分のリスク許容度を勘案して慎重に決めていきましょう。

最後に考えたいのが、投資タイミングです。投資の王道は、「長期運用」「つみたて」「分散」です。

この投資タイミングでその後の損益が影響を受けてしまうのを避けるには、「時間分散」と「積立投資」が有効です。自分に合った「投資信託」を「積立投資」で「長期運用」で資産を育てるることが大事だといえるでしょう。

大事なのは自分のリスク許容度と投資のバランス

☞ポイント

・リスク許容度とは、どこまでのリスク(下げ幅)に耐えられるかという感覚だけではなく、様々な要素から測るものです。

・リスクの許容度は、運用経験を積んだり、金融知識を深めることなどによって、高めることができます。

・リターンだけを求める投資は、リスク許容度を超えた投資になってしまう傾向があります。

・成功する投資は、自分のリスク許容度内にリスクを抑え、その中で得られる最大のリターンを考えることです。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】