独立系FP解説 欧米の債券に逆イールドが発生中! 市場の見立ては【下町FPブログBlog】

新着FPブログ講座

独立系FP解説 欧米の債券に逆イールドが発生中! 市場の見立ては

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 欧米の中央銀行がゼロ金利から利上げモードに転換中

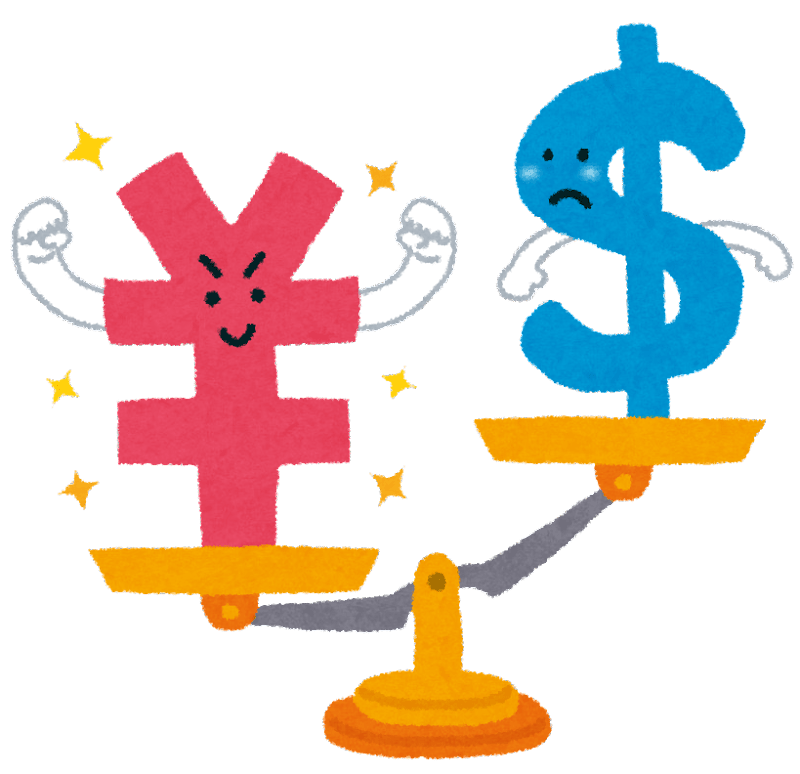

日本は2022年の8月現在、日銀の黒田総裁が打ち出したデフレ対策のゼロ金利政策を含む株式やREITの購入も含む金融緩和政策が依然として続いています。

本来でしたら欧米のゼロ金利政策の終焉と連動して金利も上げていきたいところです。

今金利を上げると弱い景気が腰折れしてしまうリスクのほうが高いのが日本の経済であり、エネルギーや食料品の値上げの中でも緩和継続で、じっと耐えているのが実情です。

関連ブログ講座 ゼロ金利の先にあるものは何なのか【下町FPブログ】

そんな中、欧米の金利の動きが少しづつ変化しています。中央銀行は短期的な銀行との金利をコントロールすることで、景気の継続を探る訳ですが、それに連動しやすいのが2年物、10年物の国債・債券です。

ところがこの各債券の金利に変化がでてきています。そのひとつが今日のテーマの逆イールドです。今日は資産運用を行う上で、債券だけでなく株式にも大きな影響を与える金利の解説をしてみたいと思います。

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』2021年運用の総括

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。金利の変化は、景気のコントロールに繋がりますが、今逆イールドが発生しています。この現象を考えてみましょう。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

米国FRBの役割と金利が3%台を目指すわけ

現在の米国のゼロ金利は高いインフレの中、コロナ禍での経済停滞を踏まえていたゼロ金利をいち早く解除しました。

これを主導しているのが米国FRB(The Federal Reserve Board(米国連邦制度理事会)の略)です。

FRBは、日本の日銀と同じであり米国の中央銀行の最高意思決定機関です。連邦準備理事会とも呼ばれており、このFRBが開く金融政策の最高意思決定機関にFOMCがあるのです。

FOMCは、米国の金融政策を決定する会合を計画的に行う会合で、7名の理事と地区の連邦準備銀行(FRB)総裁5名で構成されていて、インフレと経済のコントロールを米国の金融政策やFFレートの誘導目標を決定して動かしているのです。

FOMCは、会合は年8回の定例会合と、必要に応じて臨時会合が開催されており、年8回の定例会合のうち、4回の会合で参加メンバー(投票権の有無にかかわらず全員)による今後数年間の年末時点での経済成長率・失業率・物価・政策金利水準の見通しが発表される仕組みです。

2022年の上限金利の推移は以下のようになっています。おそらくFRBが目指している基準金利は、現段階では3%前後だと考えられ、インフレ率も2%~3%なのでしょう。

米国のFF金利の推移

2021年は通年で0.25%

2022年

1月~2月 0.25%

3月~4月 0.5%

5月 1.0%

6月 1.75%

7月 2.5%

9月 ?

10月 ?

11月 ?

12月 ?

FRBは、7月のFOMCで、フェデラルファンド(FF)金利の誘導目標を75ベーシスポイント引き上げ、下限2.25−上限2.50%とすることを決めました。

物価指数CPIはまだまだ高く、大幅な利上げ幅は予想通りだったものの、市場では今後のインフレ率は低下しつつあり、FRBはこの先は利上げに慎重になるのではとの思惑から株価も調整後切り返しています。

米国の年間インフレ率の推移

2019年 1.81

2020年 1.25 コロナ暴落3月発生

2021年 4.69

2022年 7.68(4月時点)

以降 ???

ただし、パウエルFRB議長は会見において「インフレ低下に向けて迅速な行動をとる」「経済は底堅く推移」「労働市場は著しく引き締まり、物価はまだ高すぎる」「利上げペースはデータや経済見通し次第」との見解を示しています。

今後の8月から9月に掛けてのインフレ動向次第との発言でしたが、9月の利上げが0.25%の上限3.0%となると読んでいるまたは、0.5ポイントの利上げの上限3.25%になる可能性も高いとみられているのです。

もし、インフレ抑制の兆候がより明確になれば、利上げは9月か10月でひとまず終了する可能性もありますし、年内に3.25-3.5%に到達する可能性もあるのが現段階なのです。

FRBの役割は米国の経済の健全化ですから過熱した経済下では利上げの冷し水を、停滞する経済ではカンフル剤としての利下げを行います。

これらの金利誘導で物価高によるインフレと経済過熱は、22年の後半~23年にかけて一旦減速するとみられています。

FRBが実施する金融政策は米国経済を大きく動かしています。米国経済の動向が世界経済に大きく影響を与えることに鑑みると、世界経済を理解するにはFRBについて理解することが不可欠でしょう。

一方遅れて欧州ECBも政策金利の上昇に踏み切りました。イギリスではそれより早く利上げを進めています。

今回のインフレは、ウクライナ戦争とアフターコロナのダブルパンチですが、インフレを抑えることが優先されています。

これらの措置は、景気の下押し圧力が強まることも予測されますが、同様にアフターコロナの景気回復過程に欧州もある中、雇用の増加等から景気腰折れは回避されるのではとも考えられています。

量的緩和政策の米国や欧州での終了は、政策金利の変化に反映されています。この金利と期限の相関関係を表したものがイールドカーブと言われるもので、冒頭申し上げた短期と長期の金利に変動が起こっているのです。

イールドカーブが逆転現象になった

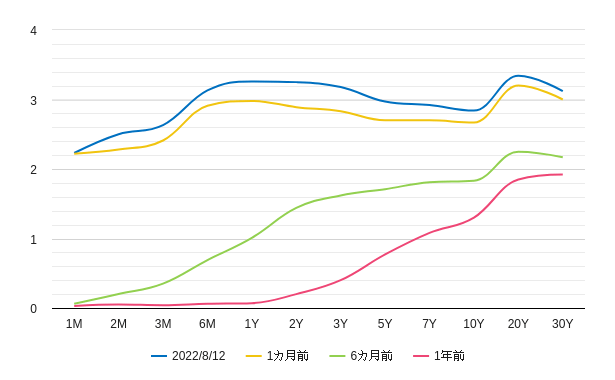

イールドカーブ(Yield curve)とは、利回り曲線とか金利曲線と呼ばれるもので、金利の推移と期間との相関性を示したグラフを指しています。

縦軸に金利(利回り)を横軸を期間(残存年数)を置いて、期間に対応する利回りをグラフにプロットしてゆくことで、それぞれの点をつなぎ合わせて描かれるカーブのことです。

このイールドカーブを見ることで、利回りと残存年数の関係を目視することができます。

出典 株式マーケットデータより

米国のイールドカーブの変化イメージ

イールドカーブは通常、緩やかな右肩上がりとなるのが一般的なラインです。資金を預けて固定される期間が長いほど高い利回りを求められるからです。

普通預金より定期預金の利回りが高い、住宅ローンの連動の変動金利より長期金利が高いのを当たり前のように感じていますが、こういったと理屈で動いています。

景気後退のシグナルなのか

現在インフレ退治に急速な利上げが行われており、景気を悪化させることを警戒する市場参加者は、米国債のイールドカーブに注目しています。

特に米国債2年債と10年債の金利差(スプレッド)に注目されており、このふたつが逆転する、いわゆる逆イールドが発生するとなれば短期的な一定期間の後に景気はピークを付けて、景気後退局面に陥る可能性があるからです。

これは過去の経験則からきており、当てはまらないケースもあるものの、警戒感から株価が軟調になったり回復したりを繰り返しているのが現状です。

8月13日時点の米国国債利回り

2年債 3.24%

5年債 2.96%

10年債 2.83%

30年債 3.11%

2年債が5年債の金利を、5年債が10年債の金利を上回っているのです。

短期ゾーンの金利差が逆転する時は、景気悪化の兆候となるとされており、それを受けて警戒感が高まって市場は揺れているのだと言えます。

この現象をシンプルに言うならば、金融市場は「今後2年間は利下げはないが、3年目以降5年以内には利下げがある」と見込んでいることを示しています。

教科書的には、短期ゾーンのイールドカーブの逆転が起こると、景気後退期の直前だとも言われており、これから市場はFF金利の上昇、インフレ率の推移、雇用統計などに一喜一憂することになるのでしょう。

イールドカーブを利用した投資対策を

イールドカーブの逆転現象は、景気後退のシグナルにもなり、金融市場の今後の低迷を示唆しているともいえます。

過去の経験では6か月から2年以内に景気後退(リセッション)が起こる可能性が高いのです。そうでなかった時もありました。

逆イールドカーブと順イールドカーブ

イールドカーブの逆転は、2年物国債利回りが10年物国債利回りより高い、または5年物国債利回りが30年物国債利回りより高いこととして定義されています。

今後のFRB利上げが景気後退を誘発するのかは、誰にも分からないのです。もし景気後退局面に入れば、FRBはネジを巻き戻す利下げを今回同様に躊躇なく実行するでしょう。

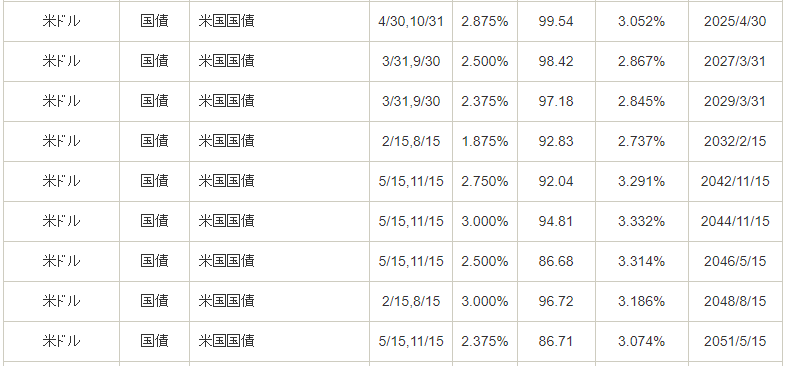

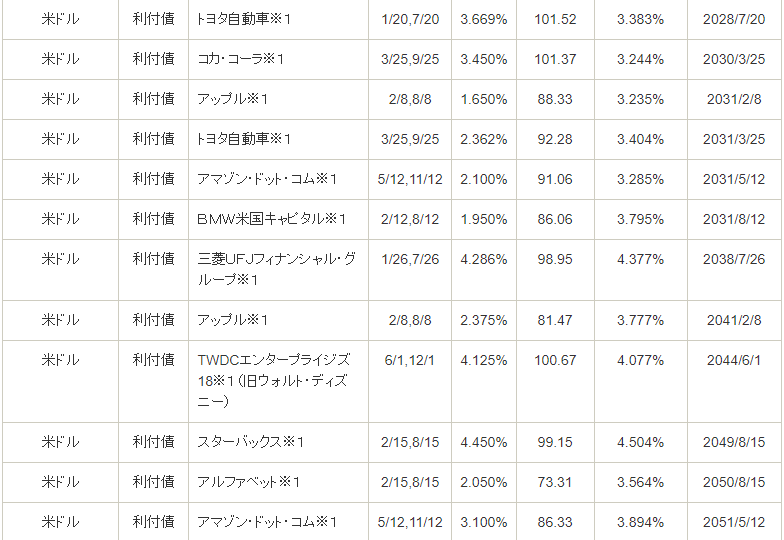

現在利回りが過去数年来よりも大幅に上昇しており、債券投資家にとっても高い利回り債券を購入できる短いチャンス期間となりそうな気配があります。ドルをお持ちの方は高い金利の債券に投資されてもよいでしょう。

為替の円高に負けない金利を確保して、もし償還期限でより円安に振れていたらニンマリです。そうでなくても利回りで為替損失はカバーできそうですし、運が悪い程の円高でしたら外貨MMFなどを購入して円安を待ちましょう。

これが個人投資家の時間を味方にできる最大のメリットです。

2022.8.13 既発債金利 SBI証券より

米国国債 3%台に到達中

米国社債 4%台も散見されています

これらの逆イールドは、2023年以降には利下げや景気後退局面が起こりそうだと市場が読んでいる証です。

株価の調整はその頃に発生する可能性がありますが、その間再度米国株式は高値トライを行う可能性もありそうです。

こうして株式と債券、債券ETFのそれぞれの購入タイミングが順張り、逆張りで発生しそうなのが米国投資の現在の環境です。

下町FPの投資戦略

基本はインカムゲインを手厚くする配当重視の投資ポジション構築を推奨しています。いわゆる『ほったらかし』ポジションによる配当金の受取りや再投資による資産拡大です。

・利上げピーク前に債券利回りピークですから、ここで公金を固定享受できる高利回りの社債へ投資する。

米国国債 高格付け高利回り社債

・実質金利が上がり切った付近では、債券ETFを購入して分配金を受け取りながら売却タイミングも伺う。

高配当 AGG/BND/TLT/

・リセッション時の価格調整時点では、株式ETFを買い増して高配当とリターンが期待できる銘柄双方を積立投資を実行。

高配当 LQD/PFF

キャピタル VOO/VTIやVT/QQQ/VIGなど

・円高時点では、資金がなければFXなどでドルを押さえる、SBI銀行などで両替をして投資タイミングを待つ。

SBIFXなどでの現受け対応 楽天・SBI銀行などでのドル買い ドルの外貨建てMMFで運用

投資タイミングを見逃さないようにしつつ、ボラティリティが高く時期が続く覚悟をして資産運用に臨みましょう。

いつも言いますが、超長期的に右肩上がりの明るい市場にタイミングを見てお金を預けるのが個人投資家が着実にお金を増やす投資法です。

個人投資家は、機関投資家と違い長期的な運用ができるのが最大の強みです。金利上昇局面では債券ETFから生債券の購入、金利頭打ちでは債券ETFの購入をする。

株価調整一段落の局面からは、世界株式や米国株式のETFを手当てするなど、投資戦略を練りながら資産形成をじっくり行いましょう。

※本ブログは特定の銘柄を推奨するものではあません。資産形成の情報として運用投資は、自己判断でお願いします。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】

- 日米株式同時下落、負のサイクルは8月連鎖の危険、手出し無用の静観で耐えるべきなのか【FP事務所トータルサポート】