独立系FP解説 長期投資っていったい何年なの? 本当に有効なのか? 【下町FPブログ】

新着FPブログ講座

長期投資っていったい何年なの? 本当に有効なのか?

長期投資と言えば、つみたてNISAや確定拠出年金のiDeCoがあります。今日は、資産形成で有効とされる長期運用は本当に有効なのかをデータをもとに考えてみたいと思います。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 長期投資を基本としたiDeCo利用者が拡大中

2020年末現在での確定拠出年金の加入者は933万人に達したというデータ(うち企業型が752万人)がでていました。その運用資産は既に約16兆円に達しているのです。

ただし、『確定拠出年金統計資料』の中身を読み込んでみると、まだまだなのなかな~と思われるデータも読み取れるのでした。それは企業型では資産の52%、個人型で54%が元本確保型の商品を選択していたのです。

iDeCoの掛け金拠出はどれだけお得なのか?【下町FPブログ】

つまり、確定居室年金の元本確保型といえば、運用している中で一定期間保有していれば元本割れが発生しないという商品設計です。

多くは、保険や預貯金に充てられている実態が読み取れたのでした。確かに定期預貯金でも運用はできますが、本来の設計思想とは違っており、しかも預貯金も全体の36%を占めるというものでした。

FIREと呼ばれる資産運用でも短期売買による資産形成はギャンブルに近いものです。成功すれば短期に大きな資金を得られるのですが、多くの場合はそうはいかないでしょう。

元本確保型のiDeCoが好まれる背景

長期投資なら大丈夫かと言えば、投資先を見誤るととんでもないことが起こりそうで、結果として元本確保型の商品が選ばれているのでしょう。

資産運用を株式などの仕組みを使って増やそうとする試みとして、iDeCoでは指定投資信託が候補です。僕はそこに投資しないと、もったいないとは思うのですが、元本毀損を恐れてなかなか踏み出せない方もいるのです。

そこで今回は、長期投資の実効性について考えていきたいと思います。一体資産運用の長期投資ってどのくらいの期間を指すのでしょうか?

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

今日のテーマは

『資産形成の長期投資の有効性を考える』です。

経済的自立FIREには、脱元本確保が不可欠

iDeCoを含めて投資信託を買うと、元本割れを起こすことが普通にあるのをご存じでしたか?

ならばやはり元本確保型が良いと思われた方、もう少しお付き合いください。

短期タイミングは元本割れ確保の運用

資産形成の手段に株式への投資を増やせば運用収益による嵩上げや元本の改善のスピードアップが期待できるのは事実です。

しかし、投資のタイミングの是非は誰にもわかりません。いくら雑誌やWEB記事を読んでも、一寸先はブラインドタッチの世界だからです。

必ず儲かるなんていう投資でしたら、誰でもやるでしょう?

株式投資の収益率は時期(タイミング)によってはマイナスになったり、債券や預金の有効性より大きく下回ることもあるのです。

逆に多くの場合、投資初期段階はマイナスになると考えたほうが慌てずに安全だともいえます。

つまり、リスクを取るという事は、不確実性の中に資金を投下する行為なのです。プラスにもマイナスにもこの力は働くのです。

ただし、このリスク(確率)は投資期間が長くなるほど小さくなるのをご存じでしたか?。

投資をしていると波が必ずあります。高リターンと低リターンがランダムに出現します。上がり続ける市場はないのです。ただし、長期になればなるほどその波が打ち消しあうのです。

投資期間が長くなればなるほど、一定期間でみると標準偏差は上に向かっていく事が多いのです。もちろん、どんな資産系を選択するかによっては、そうはいかない事もあります。

投資信託、とりわけiDeCoやつみたてNISAに採用されているインデックスファンドなどは、収益を出すための期間が長くなれば株式投資から損失を計上するより収益を計上する期間も伸びるのです。

その収益性は、預金や生命保険の利回りを上回る確率となるのは、投資期間が長いほど高くなります。

長期投資とはいったいどの位の期間なのか?

日本の株式市場は不幸な状況が長く続いていました。

例えば、リーマンショックの前のバブルの時代には、日経平均株価は3万9千円に到達しました。1989年の話であり、今から32年前の高値の話です。

しかし2021年の2月に3万円をいったん回復したものの、日本の株価はいまだにそこに到達する気配はないともいえます。

FIREでも使える長期投資の有効性は、この部分を見ると『本当に有効なのだろうか、やはり保険や預金がいいのでは』と声が聞こえてきそうです。

長期運用は確実性を高める投資スタイル

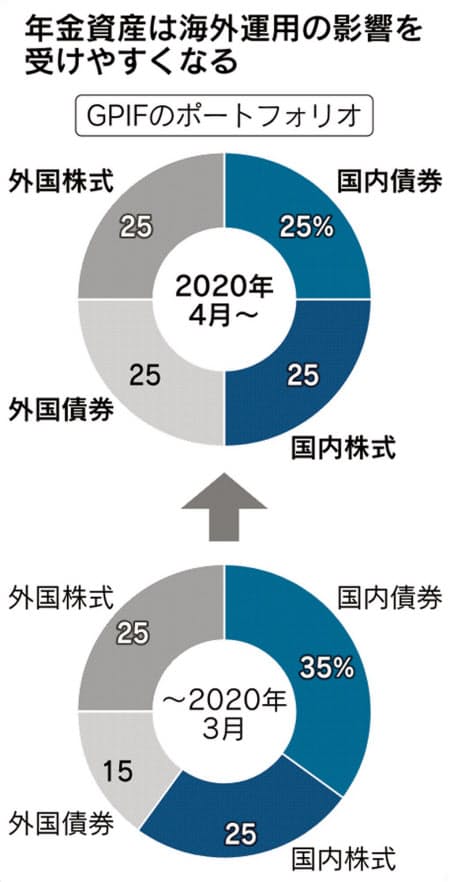

そこで、私たちの年金を運用しているGPIF(年金積立金管理運用独立行政法人)では『長期投資と分散効果』について説明、分析しており、私たちの役に立ちそうです。

やはり分散長期投資は収益機会を拡大していた

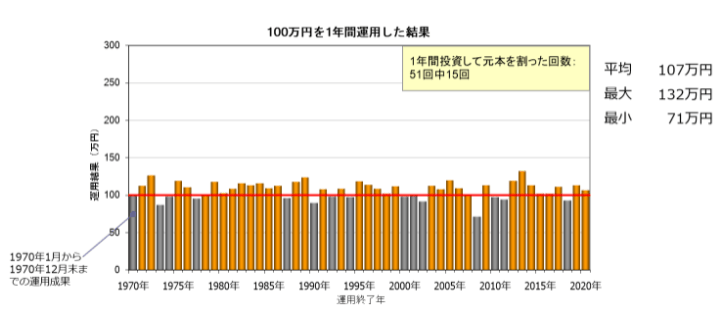

GPIFでは、過去に100万円を国内債券、国内株式、外国債券、外国株式の4資産に25%ずつ投資し、1年間保有した場合の運用成績をまず示していました。

GPIFが分散長期の有効性を示していた

1年間の運用成績をみてみると、100万円の投資元本を割り込んでしまった年がいくつか起こっていることが分かります。つまり短期投資では、その時の環境次第で元本割れを起こすケースは多いという事です。

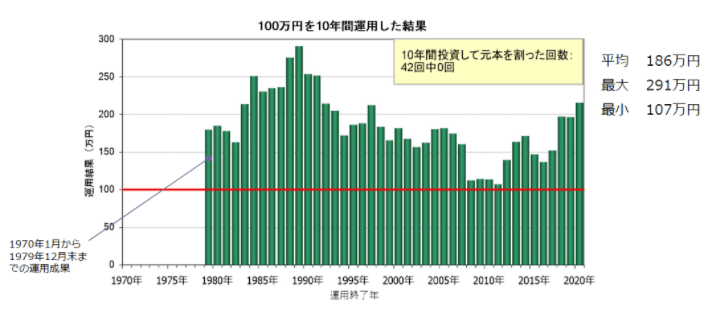

次に分散投資はそのままで、期間10年間投資を継続した時の運用結果をみてみましょう。

条件は同一で、100万円を国内債券、国内株式、外国債券、外国株式の4資産に25%ずつ投資し、なおかつ10年間保有した場合の運用結果です。

この10年間の運用成績をみると、100万円の投資元本を割り込んだケースはでていなかったのでした。それでも1年ごとにみると、大きな利益が出た年と、大きな損失が出た年が起こります。

ただし、投資期間を延ばしていくと、良い年と悪い年の運用成果は相殺されて、投資期間全体でみると収益が積みあがっていくのが確認できます。

長期投資とは、何年からと決まっている訳ではありません。

一般的には、1年とか3年とかは短期運用といえるでしょう。

そして長期投資とは、10年は最低必要と思う方も多いでしょう。長期投資では、10年とか20年といった単位で長期的な金融資産の運用をします。

この期間を経過しないと、投資が成功であったのか失敗だったのかの結果はみえてこないのです。

冒頭の元本確保を選んだ方のiDeCoデータは、60歳までという長期投資を選択しながらも、この時間という武器を使い切れていないのです。

ぜひこの長期投資の有効性や資産分散の大切さを知っていただき、資産形成を積極的にすすめて、経済的自立が見えるような運用方法をされてはいかがでしょうか。

今日のポイント

・iDeCoというような長期の資産形成でも、元本保証商品に預け税制控除だけを受ける方が多いのも事実です。

・投資で資産運用を行うと単年などの短いサイクルでは喪失を被る可能性が高く、時間が味方になるのです。

・元本保証運用より長期に分散投資をするポジションは、資産形成としては有利に動きます。

・長期投資に期間の決まりはありませんが、最低10年、20年くらいの時間的な運用が市場のブレを吸収します。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】