独立系FP解説 資産運用ポートフォリオは何をどの位選べばよいのか【下町FPブログ】

新着FPブログ講座

資産運用ポートフォリオは何をどの位選べばよいのか

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

お金は持っているだけでは増やすことは出来ません。でも逆に考えてみてください『持っているだけなら減ることもありません。なさそうです・・・』。

でもインフレや為替変動で物価が上がれば、買えるものは減ってしまいます。実質目減りすることもあります。

ですから資産運用を自分がするのか、しないのかは、リスクを取るか取らないかの分かれ目にもなります。

弊所のコンサルでは、いつも『運用ありき』で話は進めません。まず運用の必要性の判断からスタートすることをしています。

せっかく時間を掛けて、コツコツと貯め込んだ大事なお金があるとします。減ってしまうのは勿体ない・・・。でも、投資をするのが当たり前だと思っていませんか?

実はすべての方が資産運用が必要な訳ではないのです。家計改善だけで大きな資産形成が可能な方や自分年金としての資産が充分確保できる方は必要がないかもしれないからです。

まず言えることとしては、『貯蓄力や貯蓄がないのに資産運用はしない事』です。資本が少ないのに資産を投資で増やそうとすると失敗するケースが多いからです。

投資に資産もなく飛びつけば、高いリスクを取る結果となり、発生してしまった喪失に耐えられないからです。

考えてみてください。資金1000万円から80万円含み損になるのと資金150万円で80万円の含み損を抱えるのとでは、同じ含み損の金額でも精神的な余裕度が違うと思いませんか?。

万一、本当に失ったときもダメージも大きく異なり、1000万円貯められた方は、貯められたのだから運用継続すればよい、また貯めればよいと資金も気持ちも復活もしやすいのです。

でも80万円という資産の半分以上の損失を受けてしまうと、懲りて間違いなく市場から退場してしまいます。

そうすると、資産形成のチャンスを失う結果となり、投資の機会損失にもつながってしまい、資産形成に投資というエンジンを使えない状態に陥ってしまいます。

ですから、まずは貯蓄体質づくりと一定資金の確保が優先だと僕はいつも言うのです。まず大事なのは、貯金はある日突然あなたの口座に落ちてくるものではなく、時間が掛かるのです。

そのためには『どんぶり勘定の家計』からの脱出と計画的な貯蓄の筋肉体質とする継続体制の基礎固めが必要なのです。

逆を言えば、誰でも取り組み、時間を掛ければ身につき、目標を決めての貯蓄額に到達することが出来るのです。あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。

せっかく貯蓄体質を作って、どんぶり家計から脱出して貯めて作った貯蓄資産です。しっかりとした運用先も検討したいですね。

※今回は資産形成の準備の続き、シリーズでお伝えしています。

■前回までの講座

今回は、簡単に考えるみるポートフォリオについて考えてみましょう。下町FPメルマガは講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

FPブログ解説 資産分散配分、ポートフォリオを考えてみる

話を進める前に”ポートフォリオ“って聞かれたことがあるでしょうか?

ポートフォリオとは、自分が保有している具体的な金融商品の割合と思っていただいて結構です。

例えば株式や投資信託はどこの銘柄を何%持っているとか、国債や社債、債券ETFなどの債券を何%持っている、REITや現物不動産を何%持っているなど、簡単に言えば、資産運用の中身の細かい配分の事です。

この金融資産の組み合わせとか、配分の組み合わせを一覧化したものを指して「ポートフォリオ」と呼びます。

ポートフォリオで、各個人の運用スタイルを読み取ることが出来ます。つまりお金の成る木の配分を作る事なのです。

例えばスマホのアプリで言えば、スマホを見るとアプリの内容や組み合わせで、その人の興味や関心や使い方を知ることが出来るのと同じ理屈です。

これにより自分の金融資産の配分やパフォーマンスが決まり、資産形成の考え方やパフォーマンスにも影響が起こるのです。

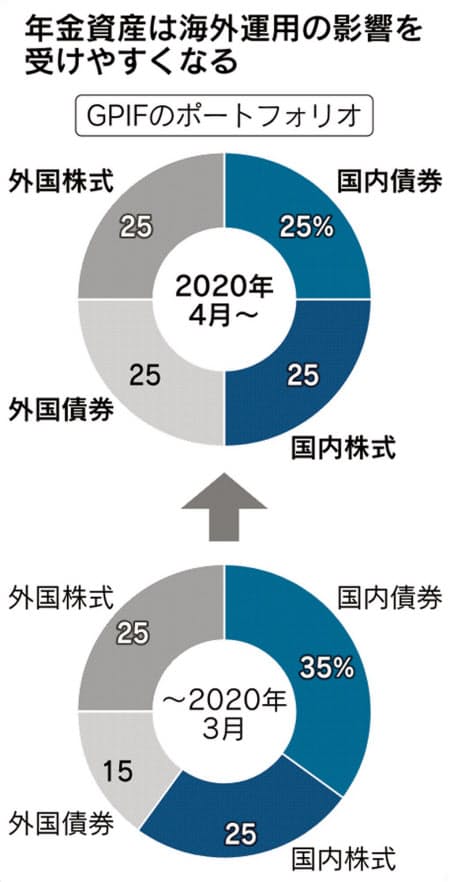

あるいは、私たちの納付した年金はGPIFという、年金積立金管理運用独立行政法人が運用しています。

預託された公的年金積立金の管理、運用をこの組織が行っており、株式や債券の組み合わせで運用を行っているのです。

年金積立金管理運用独立行政法人のポートフォリオはこんな感じです。すでに海外の株式も含めた比率をGPIFも拡大しており、海外運用の成否が私たちの年金原資に大きく影響が出ている状況なのです。

とりわけ、昨年の米国株式もコロナ禍の中で反発、最高値を続けており、実は私たちの年金運用は現金で持っているよりはるかに高いパフォーマンスを上げていて、運用の重要性を感じさせるひとつの事例だと思っています。

私たちもこのポートフォリオもこれを見習えば安定したパフォーマンスが得られるかと言えば、答えは”NO”です。

個人によって年齢や資産状況、必要な期待利回りが異なるからです。少し古いデータですが、GPIFはこのポートフォリオで4%少し欠ける年間利回りを出しているとの報告がありました。

つまり、どの商品に運用投資するのかは個々人の事情によって異なります。それでは次にどんな運用があるのかを考えていきたいと思います。

そして運用先はリスクやリターンから考えてみる事が大事で、僕のオリジナルリスクリターン表を使って考えてみたいと思います。

あなたの資産運用に合致したポートフォリオはこれ

これは、僕が監修した『最新版 お金の教科書』からの出典からです。これは、WEBでの資産運用シーンで個人面談の時に使用するために作ったものです。

基本的には、長期運用を行うにあたっての資産の配分選考を相談する時に使っているものです。

この本の中味は、新たに作ったものは少なく、今まで使っているコンサルティングツールやこのブログ講座で使った講座記事を編集して制作されました。

いわば、資産形成のマニュアルです。ここでは長期資産形成を目的にしたリスクと得られるリターンを簡単にポートフォリオ化しています。

こちらをご覧ください。 ↓

冒頭に申し上げました通り、まず資産運用を行うには、『貯蓄力と貯蓄がないのに資産運用はしない事』が前提です。一番下にある現預金は生活費の最低6ヶ月分や追加の予備資金を定期預金などに蓄える事が大事です。

これを『お金のディフェンシブマネー』と位置づけ、これを維持したうえで資産運用を行おうという考え方です。

次に運用で低リスクなのは、債券運用です。円建てでしたら個人向け国債、リスクを多少取れる方は地方債や社債の類がターゲットになります。

また、より高い利回りを追求したい方で為替リスクが取れる方は、外国債券が選択対象になります。

10年~20年の運用でしたら、外国債券です。現在出回っているものでは、現在米国債券のゼロクーポンで1.6%程度、三菱UFJで2.3%程度、シティバンクや米国ディズニーで3%前後の利回り社債債券を証券会社から購入することが出来ます。

現地通貨ですが、満期時には約束されたお金が返ってくるでしょう。

ざっくり、1.6%利回りだとすれば、20年で×20として32%程度のリターンは確保できます。途中解約すると市場価格で思わぬ価格取引もありすが、満期までの保有でしたら元本毀損は起こりません。

あとは為替が円高でマイナス要因、円安でプラス要因に働きますが、満期後の円に戻すときの状況次第でしょう。

このあたりまでが元本を確保した運用となるゾーンです。次により高いリターンを求める運用について考えてみてゆきたいと思います。

主に運用先は、マーケットの成長を利用した運用となってきます。つまり価格の変動により強く影響されるという運用になります。

ハイリスクを回避なら国内REITや米国インデックスETF

市場での運用は、国内でしたら株式またはその投資信託や上場ETFという選択肢、利回り重視ならREITという上場不動産投資信託になってきます。

J-REITは、年2回の分配金が発生すると同時に4%前後の利回りが期待できます。

私も日本のREITには投資していることを以前お伝えしましたが、年間で60万円近くの分配金を得ています。10年で600万円ですから累積分配で考えると継続的な年金運用のような資産形成もできる運用商品です。

一方、債券同様に為替リスクを取れる方は、外国株式や外国ETFが対象となります。特に米国投資が人気です。

米国自体の成長性に対して投資する方が多く、個別株式よりはインデックスと言われるダウ平均やナスダック指数などのに対して同様の動きを目指すETFが本命です。

米国株式は、日本と違って株主への還元率が高い傾向があり、配当を増配し続けている会社も多く、利回りと同時に価格自体の値上がりも期待できるからです。

外国税が掛かるなどのネガ要素もありますが、NISAでの非課税運用もできる、あるいは確定申告での外国税控除もできるので人気です。

インデックスの投資信託やETFは、単元株式とは違い様々な会社の株式などが詰め合わせになっているので、リスク自体が分散されています。

市場の大きな暴落時には役立ちませんが、普段は個別リスクが分散された有効な投資商品です。

例えばナスダックでしたら、QQQインベスコトラストシリーズETFであるとか、ダウで毎月分配も欲しいならDIA SPDRダウ工業ETFなどがあります。

それ以外にもVTI・VOOとかVYMと言った高い配当と価格成長が期待できるETFも多いのが特徴です。

高い配当を定期的に得たい方には、年4回分配のHDV iシェアーズ米国高配当株式ETFやSPYD SP500高配当株式ETFや定番人気のVYMなどとニーズに応じた選択肢はたくさんあり、年間4回や毎月分配などのバリエーションも選べます。

私も今申し上げたこれらの米国ETFには、実際に投資をしています。

コンサルでは、ポートフォリオの事例を作って説明したりしますが、改めて運用商品については次回以降の検討材料にしていく予定ですので、しばらくお待ちくださいね。

そして先進国よりより高いリスクリターンを求めるのなら、新興国投資になります。将来の市場の成長性に投資するスタイルで、価格の大きな変動がプラスに働けば大きなリターンも得られるでしょう。

大事なことは、今までのブログ講座でお伝えした自身のリスク耐性の判定、年齢の判断、投資経験の加減、目標資産へ時間的制約なども考えて、分散した運用を考えることです。

つまり『たまごをひとつの籠に盛らない』ことです。落としたら全部割れてしまいます。

投資効果は集中のほうが優れています。ただし、ハイリスクだけは避けることをお勧めしています。先進国世界株式と米国株式を買っても、主力は米国ですから分散になりません。

新興国中心では、投機的なポートフォリオになります。こういったリスクと資産の分散を上記の資産運用のポートフォリオで考えてみましょう。

その辺の話は下町FP監修本、『最新版 お金の教科書』をより分かりやすく説明していますのでお読みすることを損得なしに強くお勧めします。(3名のFPが監修した投資の本です)

アマゾン エイ出版 『最新版お金の教科書』ご紹介

資産形成には一般に時間が掛かります。長期・積立て・分散が成功のキーワードにもなります。それと貯蓄残高の大小でも大きく異なったり、家族構成や家庭の事情も運用判断の重要ファクターになってきます。

これらをふまえた上で、どの運用先にどんな商品でご自分が運用するのかをポートフォリオの組み合わせと同様に考えてみる事をしてみてから資産運用を始めるのが、事故を起こしずらい安全運転だと思います。

皆さんも運用開始にあたり、自身の投資スタイルを検討してみて下さい。

☞今日のポイント

・貯蓄力と貯蓄がない状況での資産運用はしない。ディフェンシブマネーを先行させる。

・資産形成の手段として、投資を選択したらリスクとリターンを考えて投資。ポートフォリオを考えよう。

・退職金なら債券運用、資産形成なら世界インデックスや米国投資、年金ならREITとウエイト付けを検討。

・ご自身のタイプと目標目的に合致した『自分だけの資産配分』を作り運用、定期的に見直そう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】