独立系FPが解説 経済的自立FIRE ㉒配当拡大ステージREIT毎月分配編【下町FPブログBlog】

新着FPブログ講座

経済的自立FIRE ㉒配当拡大ステージREIT毎月分配編

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ FIREで定期インカムを狙うポジションの構築

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

前回のFIRE講座

この年間2回の分配銘柄を個別に持つ方法で、毎月分配金を得る方法を考えてみましょう。決算月の違う6銘柄に分散投資をして、分配金を毎月受け取ることができる方法です。年金のような運用スタイルです。

それでは、具体的にどんなJ-REITを、どうやって持つのか、どんな組み合わせが良いのかを検討しましょう。

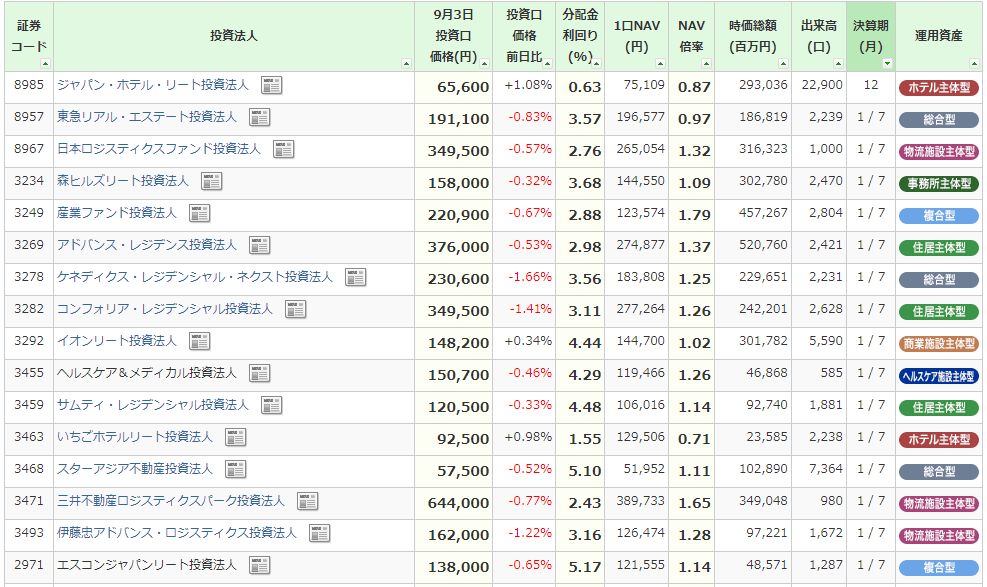

1つの銘柄で年に2回の分配金がもらえるため、毎月分配金を受け取るためには、決算期の異なる6銘柄を買う方法になります。下に全銘柄の一覧を決算月別に並べましたが、REITは1月・7月、2月・8月、3月・9月、4月・10月、5月・11月、6月・12月決算の銘柄グループを各々購入する方法です。

2022.4月現在は、J-REITの上場銘柄数は昨年上場した東海道エリアに重点投資をする東海道リートを含めると60銘柄を超えるようになりました。これらの状況を受けて、魅力的な銘柄に決算期も分散できるようになっています。

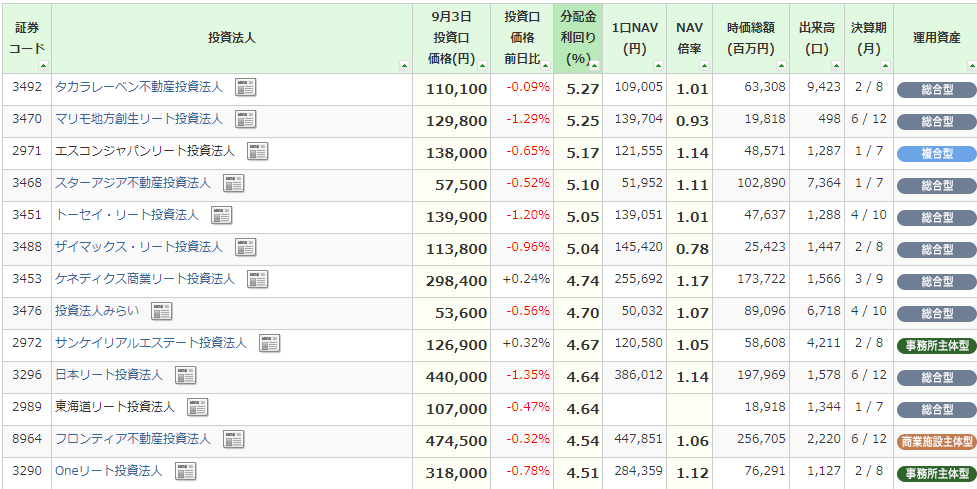

出典 JAPANREIT.COMより編集

2021.9.06 ↓決算月

2022.4現在の決算月別の銘柄数

(ジャパンホテルリートは12月決算単体ですので除いています)

・1月・7月決算 16銘柄

・2月・8月決算 15銘柄

・3月・9月決算 5銘柄

・4月・10月決算 9銘柄

・5月・11月決算 8銘柄

・6月・12月決算 8銘柄

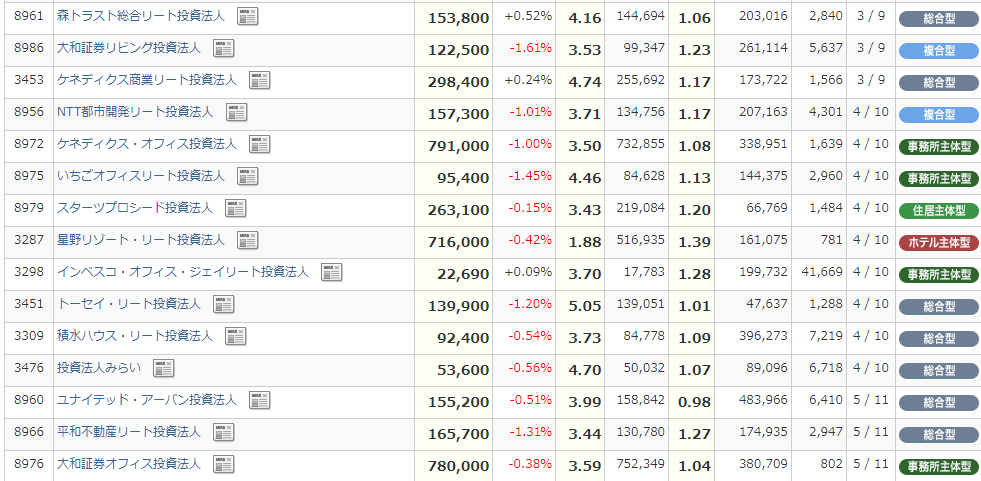

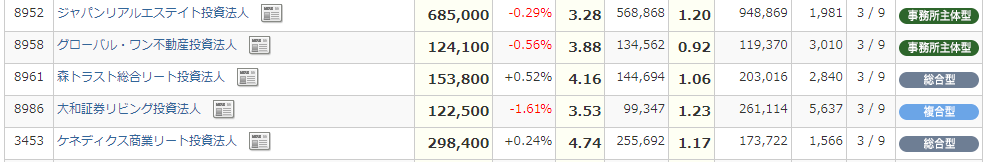

銘柄数が少ないので、3月・9月決算の5銘柄について、少し見てみましょう。

3月・9月決算銘柄

前回REITでのFIRE選定条件をお伝えしましたが、まず利回りです。現在の株価は、10万円台から60万円台となっており、利回りは、ジャパンリアルエステートの3.28%が最も低くなっています。

一般に利回りが低いということは、安定高格付け銘柄であることが多いのですが、FIREでは違う観点の選定です。

3月決算銘柄で購入を検討すると

まずは、利回りを見ます。何がなくても4%超える利回りは大きな資産がない方にとっては必要です。

利回り

ここでは利回りは、森トラストが4.16%、ケネディスク商業リートが4.74%と候補になりました。投資対象や築年数、有利子負債も重要ですが、この一覧だけでまず検討してみましょう。

NAV倍率

次に、NAV倍率を見ましょう。物件の純資産を軸として、どれぐらい投資口価格(J-REITの売買される価格)が高いかを判断する指標です。

NAVが1に近ければ、より買われすぎでない価格ということになります。逆に人気がないとも言えます。

NAV倍率は、森トラスト 1.16 、ケネディスク 1.17 であり、双方ともに低NAV倍率となっています。

そして、時価総額を見てみましょう。時価総額が大きいということは、業績や規模だけによる運営効率ではなく、利益を生み出す力や将来の成長性に対する期待が大きいことを意味します。

時価総額

時価総額は、森トラストは2,030億円、ケネディスク商業は1,737億円となっており、いずれも比較的運用効率が良いとされる4,000億円には届いていませんでした。できれば最低2,000億円が欲しいところです。

この場合、スポンサーや運用資産の投資先などによる好みもでてきます。森トラストは、そのものズバリ森トラストがスポンサーであり、オフィス中心の+ホテルが旗艦物件です。

ケネディスク商業リートは、さまざまなリートを運営している不動産ファンドのケネディススクが運営する4大都市圏の商業施設+物流施設を運用しているREITです。

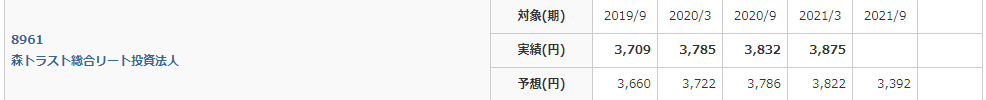

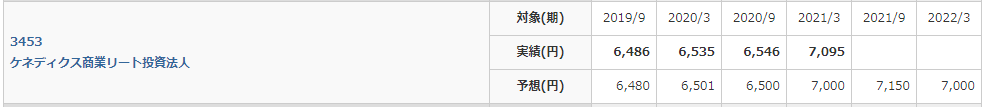

このふたつに200万円を投資したとして、森トラストに6口、ケネディスク商業に4口で210万円の元本となります。具体的な分配金をそれぞれ見ていきましょう。

3月・9月2銘柄分配金

分配金を試算しよう

森トラスト年間分配金試算 (3,392×2回) ×6口=40,704円

ケネディスク商業分配金試算 (7,150+7000)×4口=56,600円

合計分配金 97,304円

分配金計 97,304÷元本210万円=4.633%の税引き前の利回りです。

このポジションを10年保有することで、投資額の半分近くを回収できた計算になります。20年なら元本回収ができる計算です。

こういった決算月の分散により生活費を上回る投資収益を得るポジションを強化しましょう。

目標は

年間生活費小さい ≨ 投資収益大きい

出典SBI証券より

REITに全力集中投資は考えものですが、不動産投資を計画される方にとっては、現物不動産とは違う不動産家賃収入に相当する分配金を4%を上回る利回りで受け取れる可能性があります。

毎月分配の為の運用イメージは以下のようになります。決算の異なる銘柄を最低6銘柄購入するとⅠ年間毎月分配金が年金のように入金されてきます。リートによる終身年金ともいえるイメージです。

しかも、決算月を変えた6銘柄を保有することで、継ぎ目なく毎月家賃のように分配金を得ることが可能になります。これがリートの魅力です。

REITのETF活用での毎月分配金の設計方法

株式のリアルタイムで買える機動性と投資信託の多くの銘柄をひとつにして運用する分散投資の利点を組み合わせたのがETFです。

ETFは、上場投資信託(Exchange Traded Fund )の略称で、個別銘柄よりもさらに少額から投資ができます。

経費的には、投資信託よりも信託報酬が安いことが多く分配金は投資信託と違って、すべて収益から支払われますから、分配による元本の毀損は発生しないのが特徴です。つまり、所謂タコ足ファンドはありません。

REITにもETFがあり、銘柄の組み合わせによっては分配月が銘柄で異なり、分配月の異なる複数の銘柄を組み合わせることで、個別銘柄と同様に毎月分配金を受け取ることができます。

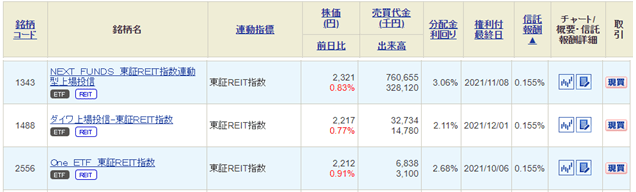

信託報酬が低く決算月が異なるREITのETFを考えてみましょう。信託報酬が低いことが大事です。

ETFでは、信託報酬は一般に投資信託より低く、多くは0.2%から0.3%に収まっています。

これは、証券会社などの販売会社に信託報酬を支払わないからであり、運用会社と資金管理をする信託銀行だけが信託報酬を得るため、低コストでの運用が可能となるのです。

たとえ0.1%の信託報酬の違いでも投資では、確実に毎年決められた額が差し引かれます。

信託報酬は数字で見るとわずかな差に見えますが、長期運用となると支払う信託報酬も大きな金額になってしまいますから、できるだけ低いものを選択しましょう。

上記の3つのETFは、すべて0.155%のJ-REITの中でも最も低い信託報酬を選んみました。そして決算月ですが、年間4回あってこの3本のETFで毎月分配が得られます。

決算月の違うETF活用

NEXT FUNDS 東証REIT指数連動型上場投信 2/5/8/11月

ダイワ上場投信-東証REIT指数 3/6/9/12月

One ETF 東証REIT指数 1/4/7/10月

この3銘柄を買い増すことで3か月毎の決算で分配金が受け取れます。個別銘柄のREITと違って多くの銘柄がMIXされていますから運営手数料なども差し引かれて利回りは個別銘柄で利回りの高い銘柄よりは不利になります。

FIREでは、ETFよりは個別銘柄が圧倒的に利回りでは優位です。

ただし、ETFは多くの銘柄に分散運用されていますから、安定度合いは高くなりますが、パフォーマンスは見劣りしてしまう可能性も出ます。利回り、分散投資、銘柄、リスク度合いを加味して毎月分配を作成しましょう。

資産形成に不動産投資は有力だが、FIREでもREITのメリットは大きい

REITは、株式と不動産投資のいいとこ取りのハイブリッドな性格があります。高配当株式の源泉は、企業の内部留保や収益の還元金ですから、景気次第で減配・無配リスクが簡単に付いて回ります。

高配当ETFでもリスクを分散してはいるものの、減配や価格自体の下落リスクがついて回ります。そこで、これらの資産に加えてほしいのが、REITです。不動坂投資と株式投資のメリットを両方備えているのがREITです。

REITは、株式のように売買したり価格変動がある反面、不動産賃貸と資産売却による収益が源泉ですから、急な業績の悪化は今までの例でも起こりくくいのです。

2021年3月JAPAN REIT.comでの全銘柄平均利回りは、3.76でしたが、9月には3.28%に下落しています。これは配当金自体は下がっておらず、価格の上昇が要因でした。利回り確保には、購入タイミングも重要です。

それでも上記の全銘柄一覧でも4%台や5%を超える銘柄も残っていますから、FIREに活用する銘柄は多くあるでしょう。これらの銘柄を活用することにより、FIREの『4%ルール』により近づけるのではないかと思います。

利回り順にJ-REITの上位を見てみましょう。

ただし、REITも理想的な安定運用先ではありません。ですから、全資産をREIT運用へ投資するのは避けるべきです。

確かにREITは賃貸ビジネスが基本でミドルリスクですが、家賃は競合により決まる、物件の品質に応じて決まる、不動産価格で決まる、という傾向があります。

アフターコロナのオフィス動向や今後の人口減による住居リートの空室懸念、同様に商業リートの不振、物流リートの競合、あるいは調達金利の上昇と現在のコロナにおけるホテルリートの不振と同様に隠れたリスクを受ける可能性があります。

銘柄特徴の分散も大事です。

現在のJ-REITは、60銘柄を超えるさまざまな選択肢があります。これらを活用して自分なりのポートフォリオを作ることで、一歩FIREに近づけられると考えられます。

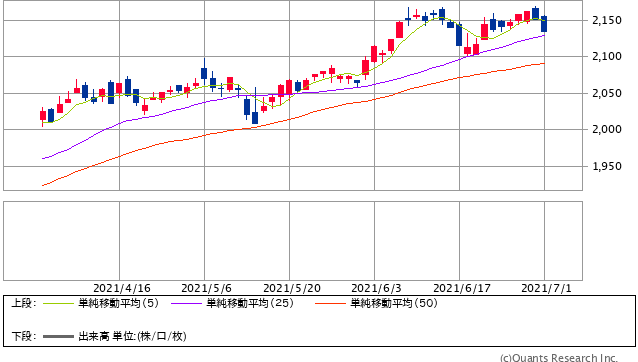

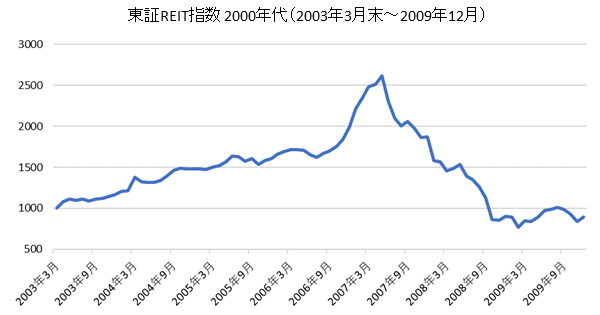

最後にJ-REIT全体の動向を見れる指数、東証REIT指数をご紹介します。まず2021年9月の指数チャートをみてみましょう。

回復基調のようです。

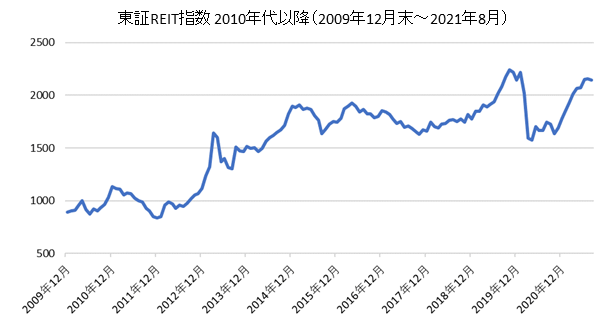

現在は。東証REIT指数は、2000台となっています。コロナ前の最高値は、2250でしたからゆっくりと回復していますが、2250自体がここ数年に無い高値だったので、調整する可能性がありますし、1800タッチの可能性もでてくるでしょう。

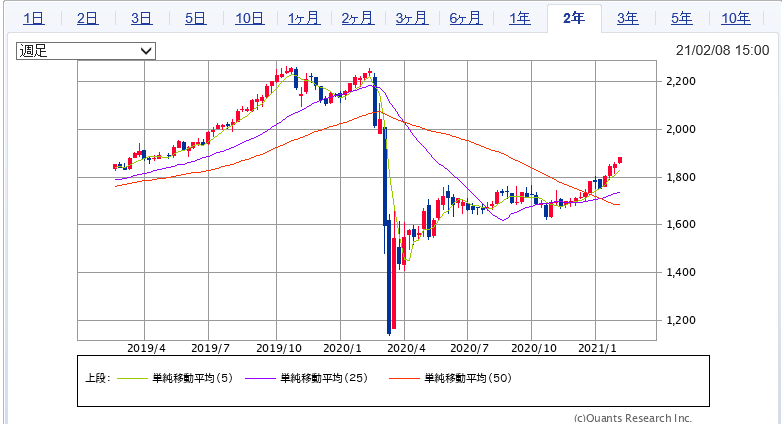

下のチャート図がコロナ前からの暴落を示したチャートであり、実はREITは過去大きな暴落があった時には株式以上に下落しているのです。

ひとつは株式資金の換金売りもありますが、REIT自体の参加者が少ないのも『急ブレーキ』が起こる原因ですから覚えておいてください。

REITは外国人が多く、次に個人投資家や投信、生命保険や地方金融機関が中心で、参加者が少なく暴落時は値動きが激しくなりがちな商品だと覚えておいてください。

最後に今までの暴落下での東証REIT指数の変化をみておきましょう。

2008年に指数2500のピークの時にリーマンショックが発生しました。その後REIT指数は投資信託の長期的な解約を受けて長期下落トレンドが続きました。

毎月分配リートの不振期でした。またこの時は、オフィス賃料が下落しましたが、全体に分配金に大きな影響は出ませんでした。

2012年代までは、ヨコヨコ相場が続きました。その後徐々に反転して2020年3月のコロナショックを迎えました。

今回は、回復まで1年6か月のスピード回復でしたが、長期的にみるとコロナ後に考えられる将来リスクが高まっているものの高値圏に戻りつつあります。

本来ならば、過去の指数をみれば1800台から2000位の指数の時に投資ができるのが、ベストシナリオです。

1,500代の暴落もあります。その時は総平均利回りも4%後半の可能性もあります。その時の為の資金留保はしておきましょう。

日経平均株価でも8千円台が起こったのもリーマンショック2008年10月と、今から十数年前の出来事です。

なかなかその時に冷静に投資できないのは自明の理でしょう。ですからそれを待っていたら『機会損失』ですから、タイミングを見て長期投資で参加がよいと思います。

今回は、FIREでの生活貸金確保にREITを活用するメリットをご紹介しました。

不動産に絡んだ運用は、現物投資や不動産クラウドファンディングと有望なものとそうでないものが混ざる「玉石混淆(ぎょくせきこんこう)」の市場ですから、安易なものに手を出すのは危険です。

今まで、米国株式・米国株式ETF・J-REIT・REIT ETFと配当ステージ商品と進んできました。次回は、REITの購入タイミングや保有について、FIRE向けの分配金獲得について掘り下げていきたいと思います。

次回のFIREブログ講座

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】