独立系FP解説⑭ 経済的自立FIRE、まずは列挙! FIREのための運用先の選定【下町FPブ Blogログ】

新着FPブログ講座

⑭ 経済的自立FIRE、FIREのための運用先の選定

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FPで自ら年間400万円超えの非販売のファイナンシャルプランナーが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 目標額と時間により運用先は違ってくる

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

FIRE(Financial Independence, Retire Early)は、仕事に縛られない経済的な自立を目指しており、自分らしい生き方を追求し、それに必要な資産をつくるとことから活動はスタートします。

前回のFIRE講座

家計改善や積立て預金などを継続して、貯蓄を最大化します。まずは何か生活に非常の事態があっても安心できるお金は運用から除外することです。

目安として生活費の最低6か月分くらいは蓄えておく資金として取っておくことです。

緊急予備資金といいます

それ以外でも目的が決まっているお金は慎重に運用に回すのかを検討しましょう。目的が明確な資金は、万一何かの下落に巻き込まれてしまったとき、すぐに現金化しにくいからです。

使途決定目的資金といいます

運用に回せる資金が決まりました。その運用資産を複利の力を活用して拡大、資産を増やすとともに無駄な支出を削ぎ落として、運用益で生活しても資産が減らない「経済的な自立スタイル」を確立しながら若年でもFIRE可能なセミリタイアを目指しましょう。

そこで考えなくてはならないのは、FIRE実現への目標期間です。これにより、運用方法や商品の選択やリターンの大きさが違ってくるからです。

どのくらいの期間を掛けて目標となるファイナンシャルゴールの資産をつくるのかは、リターンの大きさで決まります。

もちろん時間を掛ければ成功するものだとはいえませんが、失敗の確率は低くなります。そこで運用で得られるリターンとFIREの実現スピードとの関係について、考えてみたいと思います。

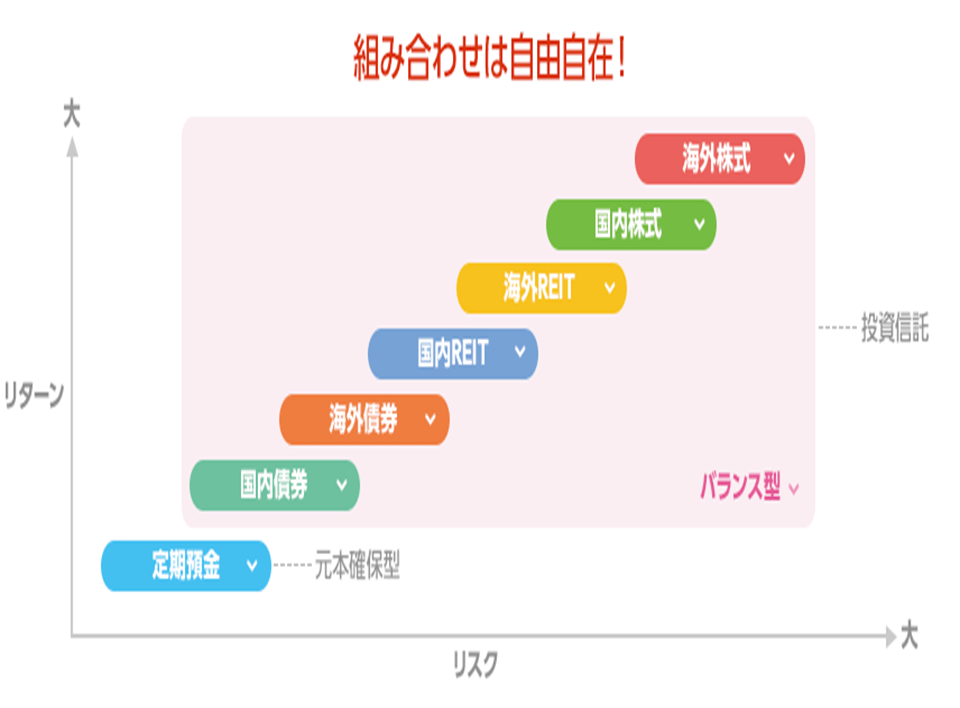

一般的にリターンが大きい運用商品をハイリターンといい、小さいリターンはローリターン、その中間をミドルリターンといいます。

もし短期間で資産形成に挑戦する、目標期間が少なければハイリターンの商品を選ぶ必要があります。

ただし以前にリターンはリスクとの背中合わせだと説明しましたが、リスクとはプラスにもマイナスにも働きますから、ハイリターンの運用を選ぶとなれば、大きな利益を狙うと同時に大きな損失も受けることもあります。

まず、FIREへの期間・時間が少ない、原資となる資本も少ないのにも関わらずFIREを目指すとすれば、やはりハイリターンな商品を選ぶことになります。

また、逆に15年、20年といった長期の運用が出来る場合は、じっくりとお金を育てるミドルリスクまたはリスクをある程度コントロールできる運用商品を選ぶことになります。

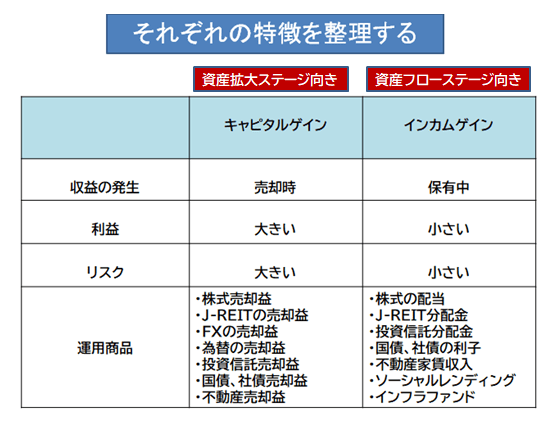

もうひとつ、資産を拡大する局面に向く運用としては、キャピタルゲイン中心の運用であり、FIREが近くなる段階では資産から生み出されるフローで生活するインカムゲインを活かす運用が向いてます。

たとえば今700万円の運用資金を10倍の7,000万円のファイナンシャルゴールに設定するとすれば、資産を複利で増やす方法が有効であり、保有資産自体が増える運用商品を選択することになります。

また、すでに資産形成をある程度進めていて、資産5,000万円位まで拡大しているのでしたら、その資産から定期的なフローを得るような運用商品に徐々にシフトしてゆく、配当のような定期的な分配金が入る運用商品を選択することです。

運用商品選び 短い期間で狙うハイリターン運用商品は

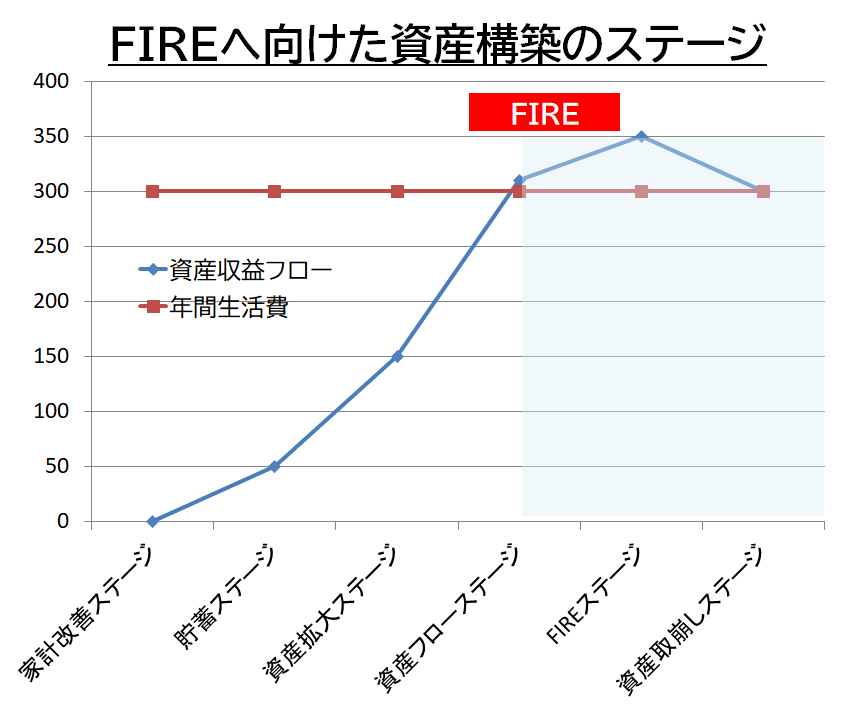

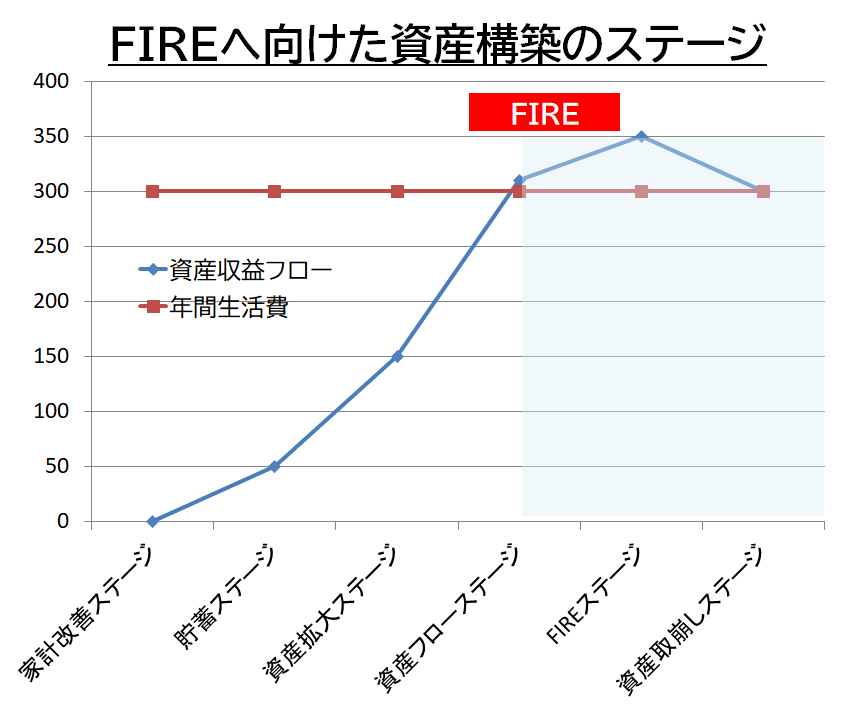

FIREへのステージは大きく分けると『資金作りの家計改善ステージ』『運用資金作りの貯蓄ステージ』『資金を複利運用する試算拡大ステージ』最後に『資産をインカム資産に移行する資産フローのステージ』に分けることができます。

資産拡大ステージの商品選択(リターン別)

一般的なFIREでは取り扱わないような運用スタイルがハイリターン運用の対象です。5年とか10年程度の比較的短期間で数千万円から億に近いFIREに必要な資産を狙える可能性がある商品が対象です。

その前にこのハイリターン商品は、投資というよりは、投機に近いものが多いといえます。とは言ってもうまく流れに乗れれば大きな資産形成の可能性はあるのも事実です。たとえば宝くじであり、どこかに必ず億り人はいます。

投機とは、ある意味ギャンブルです。株式もギャンブルだからまっとうに働くべしと言われると、汗を流して働く就労以外に方法がないのですが、投機とは運が多くを決めるゼロサムゲームであるか否かでしょう。ゼロサムゲームとは、複数の参加者がいる中で、参加者の勝ち負けを合計するとゼロになるゲームを指します。

FIREを実現するために必要な資産をなるべく短期間で拡大をしようとすると、毎月の投資額を大きく増やしたり、利回りの高い投資を選択する必要があります。ただし利回りの高い投資は、大きなリスクも伴うため、資産が減る可能性も逆に大きくなります。

投資と投機の違いは、投資は、不確実性を享受して全員がプラスになる可能性があるものの、投機はそれに加えてさらにゼロサムゲームに近くなるために、必ず一定の参加者が損失を抱える人がでます。

3倍どころか10倍、20倍を狙うわけですから、損失発生の確率も同様に高くなります。しかも一回ではなかなか財を成しませんから、この売買を繰り返して、負けない運用で資産を拡大する必要が短期資産形成にはでできます。

ワンチャンスとはならず、勝ち続ける必要があります。

それでも可能性とチャンスはあります。ただし投機的運用ですから、失敗に終わる確率は高くなります。世の中で投資?的なものやお金を増やす仕組みとして動いているのも沢山あるのも事実です。

それは、短期ならハイリターン投機であり、一握りの人が一攫千金の実現ができます。これは敗者のゲームですが、成功を狙っての参加者は絶えません。

ハイリターン運用で短期資産形成が狙える運用

FX (外国為替証拠金取引)

外国為替証拠金取引のことで、安い時に通貨を買って、高くなったら売却して差益を狙う取引が中心です。これ自体ハイリスクではないのですが、元本の25倍の通貨を買うことが出来る部分にリスクが隠れています。

このことをレバレッジ取引といいます。国内では元本となる証拠金の25倍、海外業者のFXでは、400倍から2,000倍のレバレッジが効くので、短期での資産形成スピードがあります。

資産形成のスピードは、25倍とか400倍も可能ですが、損失スピードも同様になります。

ちなみにレバレッジとは、てこの原理のことで、レバレッジ=てこを使うことで、小さな力でも大きなものを持ち上げたり動かすことができるような取引が出来るということです。

ただし、利益も損失も倍速で増えるハイリターンな取引で、セルフコントロールと運が必要です。退場する人が後を絶ちません。

株式信用取引

株式にもレバレッジ取引ができる仕組みがあります。

一般の株式では現金を株式と1:1で交換売買しますが、信用取引は現金や株式を担保として、それを証券会社に預けて証券会社からお金を借りて株式を買ったり、株券を借りてそれを売ったりする取引のことです。

FXの時と同じように最大の取引としては、預けた担保の評価額の約3倍まで株式の取引ができるので、資産の成長スピードも速くなります。

米国テスラのような株に初期投資出来た人は大きな資産を手にできるチャンスがあります。しかし減少スピードも通常取引の3倍になります。

CFD取引

「差金決済取引」のことで、差額だけのやり取りが発生する取引のことです。現物での受け渡しを行わずに、反対売買によって出た金額の差で決済する取引のことです。

株価指数(例:日本225、米国ダウ30、米国NAS100)や商品(例:金、原油)、為替通貨(例:ドル円)、株式など、幅広い資産に投資することがでますが、レバレッジを効かせた取引が可能であるため、多額の利益を得る可能性がある半面、証拠金を超える多額の損失を被るおそれもあります。

暗号通貨取引

ビットコインやイーサリアム、リップルといった仮想通貨(暗号資産)取引です。

取引は、電子データのみでやりとりされる通貨であり、法定通貨のように国家による強制通用力を持たずに、主にインターネット上での取引などに流通します。

デジタル通貨とも呼ばれるが、ブロックチェーン技術が未完成であるため信用リスクが大きく、価格変動リスクはさらに大きい。億り人をたくさん作り有名になりました。

ただし、未成熟、実態通貨でないのでリスク覚悟が必要です。

BTC通期チャート 出典 Coin market Cap

未公開株取引

未公開株は、証券取引所に上場されていない株式で、上場すると株の価値は大きく跳ね上がる傾向があり、一攫千金が狙えるとされています。

購入は知人友人・クラウドファンディング株式投資型・形は違いますがチャンスとしては、IPO(新規公開株)申込があります。

入手できるチャンスを掴めれば、上場する未公開株を購入できますが、チャンスは稀でしょう。また詐欺が多いのもこの未公開株式であり、この不透明からリスクは高くなります。

ギャンブル(投機)

競輪・競馬・競艇・宝くじ・パチンコ・カジノなどがあり、一攫千金を狙えると言われて真っ先に思いつくのは「宝くじ」か「カジノ」でしょう。1等が当たれば、1億円とかが得られ、あっという間に億万長者です。

ちなみに「年末ジャンボ宝くじ」の当たる確率は、1/2000万だそうですので東京と千葉県人口合計が1枚買ってやっと1人当たるかどうか、雷に打たれる確率より低いそうです。

買わなければ当たらないのは事実ですが、はずれ=損失を『夢』というキーワードで隠しており、実は競馬のほうがはるかに優秀なな商品です。

or

これらのハイリターン運用は、ほんの一握りの参加者のみが成功を収めて、多くの人は損失を抱えて退場となります。

それでも運営側の胴元は、確実にもうかる仕組みとなっています。参加者が絶えなければ、胴元はもうかる仕組みです。

少ない予算で、しかも短期で資産形成に挑戦するには、ハイリスクハイリターンがFIREの唯一の手段かもしれません。ただし、FIRE達成は相当な困難を伴なうのではないでしょうか?

長期投資でFIREへの資産形成を狙う王道商品は

厳しい話をしますが、FIREは、トライしてもすべての方が達成できる訳ではありません。ハードルが多いのは、事実です。

運や家族の協力、選定した運用のタイミング、仕事の状況・・・簡単にはゴールはできません。おそらく100名チャレンジしても実際にできた人は2~3名いないかもしれません。

ただし、資産形成という点では手段・理論・方法は、資産形成の王道ともいえるものですから、多くの人にとって間違いなく有効なノウハウです。

ここには節約による貯蓄、副業を含む収入の増加、資産運用での高い目標達成といくつものハードルが待ち構えています。

お金の基本を理解して継続的に取組めば、毎年100万円以上の貯蓄と資産運用によって長期的には4,000万円程度の資産形成の再現性は高いのですが、FIREの7,000万円~1億円超えとなるとハードルがぐっと上がります。

FIREを達成できた方のブログを見ると、51歳でFIREをした元金融マンのエルさんは米国株式で資産1億円到達、おけいどんさんは、47歳にしてサラリーマン米国個別株式で同じく1億円を達成、不動産投資のアパート経営で毎月100万円の家賃収入など、資産の大きさの傾向が読み解けます。

また、今チャレンジされているぽんちよさんは、2年間で3000万円を米国株でFIREを目指して運用中など、FIRE自体は、米国への株投資が盛んなようです。

少し盲目的で危険なのですが、これはFIREの考え方や理論が米国を起点に起こったことと関連しているのでしょう。(この理論は次回第15回で説明予定)

もう一度FIREのステージを整理します。FIREには、いくつかのステージがあって運用開始では資産を拡大するステージが先にあり、複利の力で資産を拡大してゆくフェイズがあります。

そしてある程度資産が拡大してきたら、その資産から長期にわたって分配金や配当、定期収入を確保する資産フローのステージの順番移行が最も有効な方法だと思います。

FIREに最も有効とされる運用先や方法を、FP兼投資家として僕の経験も含めて考えてみたいと思います。

米国個別株

米国株は、日本の証券会社でも1株単位で購入できます。投資は円からか保有するドルでいろいろな会社に投資ができます。

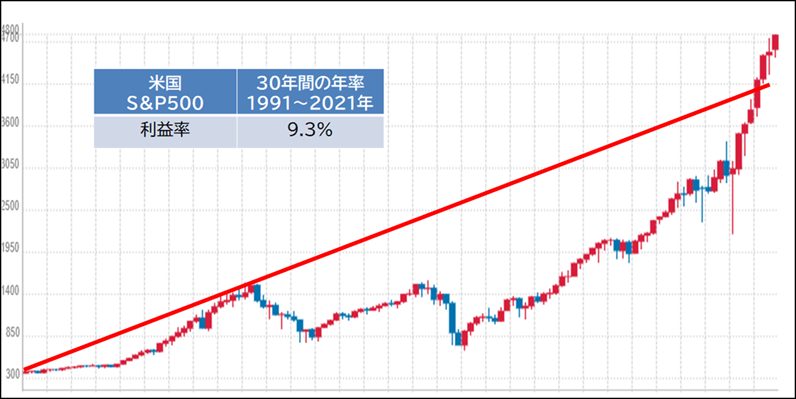

たとえばS&P500指数は、ここ10年で平均で11%程度上昇をしています。下のチャートのように30年間での年間平均利回りが9.3%です。

・評価額拡大戦略の場合

日本と違い米国には大きなイノベーションと改革力があります。

20年前のダウ平均は7,000ドル、今は3倍以上になっており、アメリカンドリームに投資するGAFAM (Google、Amazon、Facebook、Apple、Microsoft)などの企業は、成長株として配当はほとんど期待できませんが、株価の大幅な上昇をけん引してきました。

・増配/安定配当株での戦略

50年以上も増配を続ける企業もあり、たとえば、アメリカン・ステイツ・ウォーターは66年連続増配、プロクター・アンド・ギャンブル(P&G)、スリーエム、ジョンソン・エンド・ジョンソン、コカ・コーラなどのおなじみの企業も50年以上増配しており、日本とは投資家への還元が相当異なります。

全般に投資信託でもETFでも米国、または全世界取引が王道のようです。

投資信託(ETF)

・株式投資信託

株式をひとまとめにしたものが株式投資信託です。個別株式よりはリスクが低く、手数料は高いものの積極運用のアクティブファンドと手数料が低い傾向の株式指数に連動したパッシブファンドがあります。

パッシブファンドは、インデックスファンドとも呼ばれ、株価指数などの指標に連動した運用を目指す投資信託を指します。

投資信託のおすすめは、インデックスファンドでしょう。運用対象は目標となる株価指数に採用されているのとほぼ同じ銘柄群で構成され、組み入れ比率も指数への影響度に応じた割合となります。

ベンチマーク(目安)としては、日経平均株価、ダウ平均株価、REIT(不動産投資信託)指数、コモディティ指数などがあります。

・ETF

上場投資信託(ETF)は、個別個別株式と取引方法は同じで米国ETFでも日本の証券会社で取引が可能です。ETFは投資信託ながら株式同様のリアルタイムで1口から購入ができます。

FIREとしてコストと利便を考えると資産形成ではおすすめでしょうか。

・評価額(含み益)拡大戦略の場合

資産評価額を狙った場合、S&P500やNASDAQ、ダウの指数などは、過去確実に資産自体が拡大してきました。

これに投資して評価含み益を拡大する方法です。

定番の成長ETFとしては、S&P500への投資として、バンガードS&P500ETF(VOO)やSPDR S6P500 ETFトラスト(SPY)やNASDAQ連動のETFとして、インペスコQQQトラストシリーズなどが、GAFAMなどに対応できます。

S&P500 30年間のチャートと平均利益率

・高配当/安定株での戦略

米国全体市場での高配当株に特化したリターン商品があります。に投資するものとしては、高配当ETFに投資して毎月・四半期で分配金を受け取る運用が注目されています。

高配当ETFでは、バンガード・米国高配当株式ETF(VYM)・iシェアーズ・コア 米国高配当株 ETF(HDV)・S&P500高配当株式ETF(SPYD)などが四半期配当などで、FIREでは注目されています。

資産フローを生み出すステージの商品選択

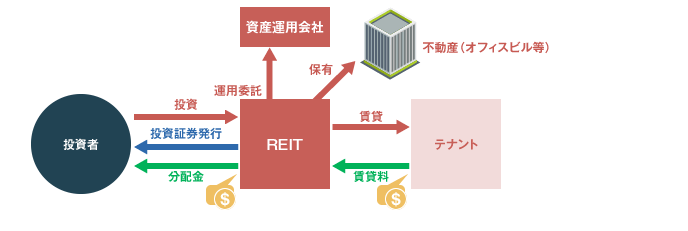

REIT

出典 JリートViewより

REIT(リート)とは、Real Estate Investment Trust(不動産投資信託)の略称で、投資家から資金を集めて不動産を運用して得た賃料収入を原資に投資家に分配する金融商品です。これは資産フロー商品です。

いわゆるペーパー大家さんみたいなものですが、投資法人がすべてを運営し、基本年間2回の分配を受け取れ、賃料から運営経費を差し引いた投資法人利益の90%が投資家に支払われます。

現在3%~5%程度の分配金利回りがあり、比較的安定しています。ただし参加者が少ないので、暴落時の下落はほぼ半分程度になるなどの特徴があり、また利回りでしばらくすると買いもどされる傾向があります。

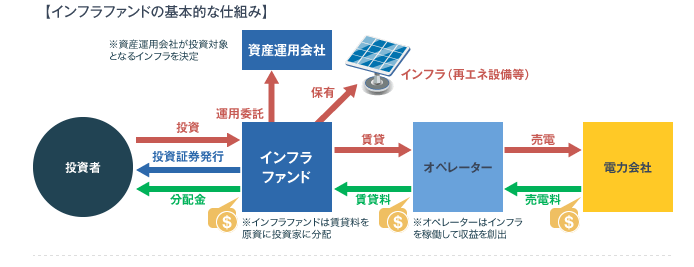

上場インフラファンド

出典 JリートViewより

上場インフラファンドとは、投資家から集めた資金を一つにまとめ、太陽光発電設備などのインフラ施設に投資する金融商品です。

運営形態はリートと同じですが、 売電収益から得られる収益と設備の減価償却からでる利益超過金(特別分配)は、投資金額に応じて投資家に分配されます。現在はソーラー発電所7社のみです。

20年間の電力固定買取制度(FIT)を前提とした投資ですので、天候や災害がなければ20年間は安定した分配金が得られます。

その後は自由売電価格に移行しますが、現在の利回り6%前後は魅力です。これも資産形成後の資産フローを頂く商品です。

不動産投資(収益)

マンション一室経営、アパート経営、駐車場経営と土地や建物を所有して貸し出すビジネスは、昔から資産形成の王道です。

株式や投資信託のように、買うまでがメインであとはリバランスや追加投資程度と異なり、不動尊投資はリスクとリターンが分かりやすい投資です。

不動産投資の良い点は、信用取引と同様にレバレッジ(てこ)が効くことでしょう。少ない頭金で事業計画や信用をもとにお金を融資先金融機関から調達して、家賃収入から返済します。

経営が赤字だから節税になるのでは、FIREが遠くなるばかりです。さまざまな経費を差し引いても、利回りが約束される、しっかりとした物件でないと長期経営は厳しいでしょう。リターンは長期で回収します。

しかし、減価償却などの経費から大きなキャッシュフローを得られるのも事実であり、厳しい利回り設定や物件調査からの購入決定が成功のポイントです。

太陽光発電所(事業用)

先ほどの上場インフラファンドの現物経営版です。この場合、不動産投資と同様に借入金からのレバレッジが効く投資となり、少ない手持ち資金でも大きな投資が可能です。

収益は売電収入であり、現在FIT価格は18円から14円に移行しており、長期での回収が必要ですが、経営自体は不測の事態が発生しなければ安定です。定期的な草刈りや、点検程度で経営ができます。

この20年間の買い取り制度は、小規模ソーラーの新規参入では終了しています。ですからいわゆる中古の売買になります。スタート当時は、42円売電契約でしたから、初期に始めた方はとても有利でした。

今は中古の野立てソーラーや土地なし物件などが対象です。私募ファンドもありますが、ハイリスクです。

あと数年間は高いFIT買取り価格出回るので、利回り10%以上が最低条件で事業計画が成り立つ案件にはビジネスチャンスがありそうです。

海外銀行預金

まず初めに国内の外貨預金はお勧めできません。

多少の金利も為替の手数料で消えてしまいますし、金利の高い通貨は、根本的に経済が弱く、インフレ率も高いので通貨安に金利が負けてしまい円高で大きな喪失を出しやすいからです。

ここでは、海外の銀行口座を安定的な通貨で投資的な定期預金を行い高い利息を狙う、かなりマイナーな運用方法で大きな利息を得る方法を考えてみましょう。

現在ドルもユーロも低金利が続いています。トルコリラやニュージーランドドルは金利が高いといってもインフレはもっと高いのです。

ですからそこに住んでいる訳ではないのなら、なかなか海外預金はうまくいかないでしょう。今、僕がFIREで有効だと思っているのは、なんと「カンボジアのドル預金」です。

カンボジアでは今でも米ドル自体が流通通貨として使われています。もちろん現地通貨もありますが、流通しているのは米ドルなのです。

そしてカンボジアのインフレに対応して米ドルは高利回りでの定期預金になっています。また、いくつかの銀行には日本人デスクもあり、まだ口座開設も可能です。

定期預金の利回りは、5%~7%位です。アクレダ銀行やプノンペン商業銀行が有名で、オンラインでの取引はできませんが、一定期間定期預金で預けても円高に負けない高利回りが魅力です。

為替知識や国内課税に対する知識は必要ですが、FIREの金利生活を可能とする可能性があります。海外銀行の利金は、日本では利子所得でなく総合課税になりますから注意ください。

ソーシャルレンディング

ランク外ですが、利回りだけと価格変動がない点を評価すれば、ソーシャルレンディング・クラウドファンディングも有効な手段です。

利回りは不動産担保付き案件で5%、なしでしたら7%~10%~との高利回りへの投資が可能です。

何回かブログ講座で取り上げましたから、ご存じの方も多いと思います。投資期間は1年から3年、事業に対するお金の貸し出しです。

案件の審査は、レンディング管理会社が行いお金を投資家から融資をしますからレンディング会社の査定と信用がモノを言います。

繰り上げ返済の早期償還も多いという特徴もありますが、一方に担保なし融資などは債務不履行などのトラブルやレンディング会社の不誠実な取引なども散見され、案件・会社の見極めが重要です。

一般にリスクレベルとリターンの商品の関係は以下のようになっています。

まとめ

資産を効率よく拡大するには、高利回りや案件の担保状況、運営会社の信用判断が重要です。

少なくとも短期間での資産形成などは、ハイリスクですからお勧めできません。資産運用を加速させるためには、いくつかの基本のルールがあります。

基本ルールは長期運用、分散投資、積立て投資であり、ドルコスト法や少額投資非課税制度(NISA)・個人型確定拠出年金(iDeCo)の非課税制度、投資の所得税などもしっかりと理解して、自分のケースに合った運用先を選定する必要があります。

次回からは、資産運用を行う時、必要となるノウハウや知識、より具体的な運用ノウハウ、FIRE理論や考え方について考えていきましょう。

経済的な自立のためには運用先もさることながら、投資の知識が必須ですので、いくつかの重要な項目を見ていきたいと思います。まずはFIREブームの原点を整理します。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】