独立系FP解説 経済的自立FIRE⑬ 長期運用での暴落との付き合い方【下町FPブログ】

新着FPブログ講座

経済的自立FIRE⑬ 長期運用での暴落との付き合い方

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ 過去の株式暴落からFIREを学ぶ、ブラックスワンは隠れている

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

前回のFIRE講座

FIRE(Financial Independence, Retire Early)を目指すとなれば、長期運用が基本です。長期での運用には暴落がつきものです。暴落は全く兆候がなかった処から突然現れる。

プラックスワンと言い、マーケット(市場)において、事前にほとんど予測できず、起きた時の衝撃(混乱)があまりに大きい事象が必ず起こるということです。

白鳥の色は白に決まっていて、黒い白鳥なんて存在するはずがないと考えられてきたが、実際にブラックスワンが存在、一転して想定外の事態が起こり得ることの喩えとして使われるようになったものですが、投資に絶対はあり得ないということです。

FIREのような大きな資産形成には長期投資が必要です。いわゆる『運用の黄金ルール』、お金が減ってしまう可能性を、コントロールする方法は、『リスク許容度の把握』と『長期・分散+積立て』とされる。

長期投資・・・購入した後、10年、20年と長い期間に渡り持ち続けること。

積立投資・・・毎月一定額を投資するなど、コツコツと継続的に投資すること。

(大きなと金がない場合は積立投資が有効です)

分散投資・・・ひとつの銘柄だけに集中せず、さまざまな国や資産に投資すること。

繰り返しますが、FIRE実現のための資産形成には、長期投資が必須であり、長期ですから必ず大きな暴落に巻き込まれることを覚悟しておく必要がある。

日本の暴落では、バブルの崩壊が筆頭でしょう。1980年代後半の金余りを背景に、地上げによる土地や財テクブームに乗って、地価や株価が高騰、ノンバンクも含めた土地関連銀行融資の激増が相次ぎました。

そのため金融引き締めが執行され、不動産融資規制により、1990年頃には地価の下落、株価の下落へと一気に向かい、土地を担保にしていた錬金術だった金融機関の多くが毀損したのです。

また米国でいえば、投資銀行リーマン・ブラザーズが2008年9月に経営破綻したことにきっかけに、連鎖的な世界規模の暴落が起こりました。リーマンショックの正体は、低所得者向け住宅ローン(サブプライムローン)を証券化した商品の販売でしたが、これが複雑にどの利回り商品に混ざっているかがわからず、金融ショックが起こりました。

それ以外にもさまざまな暴落が起こっています。ITバブル崩壊、近年ではトランプショック、さらに古い過去では1929年ウォール街の大暴落、1987年のブラックマンデー、そして直近では2020年コロナショックです。

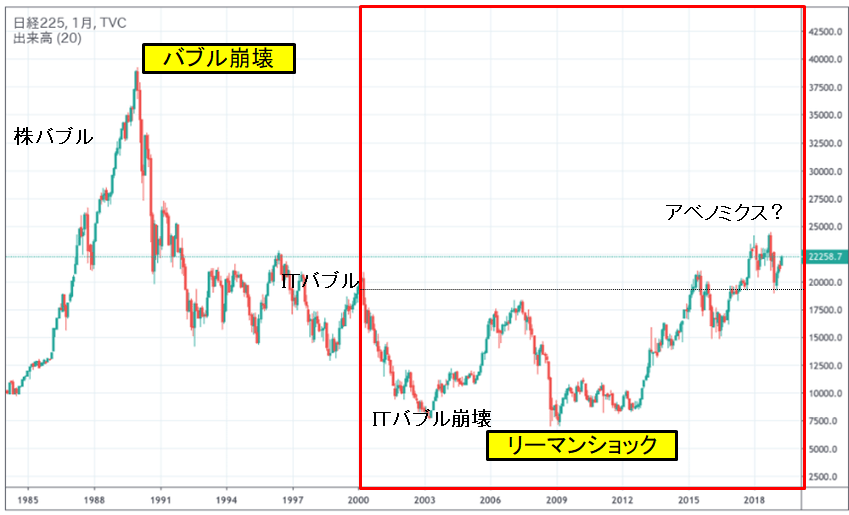

まずは過去の日本市場株式の下落・上昇の動きをみてみましょう。

これはバブル崩壊からITバブルと続きリーマンショックとその後の日経225平均のチャート図です。

2000年は国内バブル崩壊からの株価下落がまだ止まらず、そこにITバブルの崩壊も重なり(実はこの時SARS下落も発生)推移しました。そして株価が戻ってきた矢先に米国でリーマンショックが起こりました。

日本は失われた20年を迎えるも、ようやく2013年から反転相場に入ります。株価は以前のようには戻りませんが、2013年以降に株投資をされた方の多くは、ゆったりとした上昇相場で資産形成に成功されている人が多いと考えられます。

したがって今の相場とは・・・

2013年以降に日経平均などやETFを買われた人が相場を形成している

大暴落損失経験のない投資家が中心の相場展開となっています

もちろんその間、株価の上下動はありましたが、大暴落からみれば『さざ波』ともいえるものです。

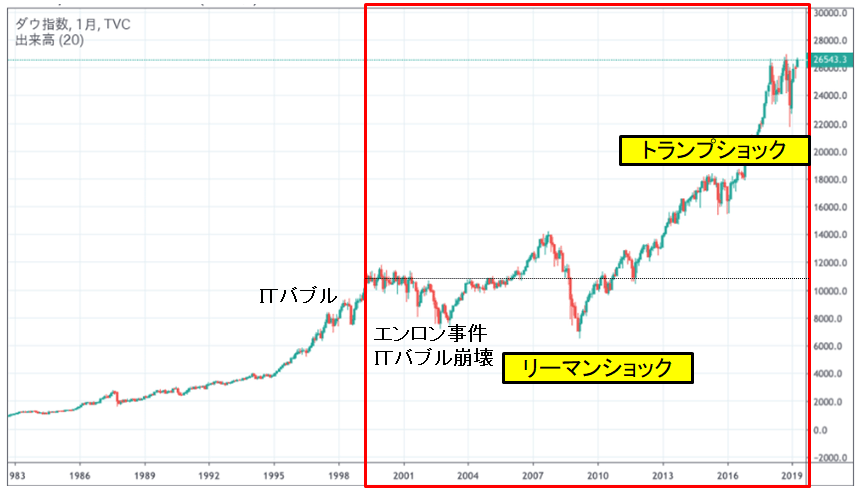

次に同期間の米国株式のチャートからです。米国市場の30年の動きです。ただし、リーマン後も更にこの時以上の回復をしており、日本の市場をはるかに超える力強さを感じます。

米国はさらに右肩上がりであり、S&P500ETFを買われた方は大暴落損失経験のない相場です

株価はランダムウォークといい、上下に動く直接の理由に売り手と買い手の需給バランスがあります。買い手が多ければ株価は上昇し、売り手が多ければ株価は下落します。同じ相場を見ていても「買いたい(将来上がる)」と思う人と、「売った方がいい(将来下がる)」と判断する人がいるのが市場です。

この「買い手と売り手のバランス」を「株式需給」と言って、株価の上下の正体です。欲しい人が多ければ上がる、売りたい人が多ければ下がるのが市場原理です。

需給による上下の要因は、今起こっているものもあれば、未来を予測しての調整もあります。

運用をしていてこの暴落に巻き込まれた時、どう行動をとればよいのでしょうか? 。 この時の対応がとても重要です。

突然の暴落、資産運用は不安の管理と自分との戦いに尽きる

実際に投資をしていて、いきなり暴落が発生して資産の評価額が日々減ってゆくのはつらい局面です。プラスだったものが、突然マイナスになるケースがあります。

このマイナスが大きい暴落は、 資産が毎日のように減って誰でし怖いものです。どこまで資産が減るのかわかりませんし、底が見えないから疑心暗鬼にもなります。

急落相場では、底が見えなく、当然不安感情を抱きます。

投資をやめて楽になりたい、安全資産である現金・預金に戻したい。投資・売却すべきではないかと迷うのは、自然なことです。

でも冷静になって考えてください。資産がマイナス評価のときに運用を投げてしまうと、損失が確定してしまいます。

暴落ともなれば、株価は世界的に急落を繰り返します。同時に為替も最終的には日本と世界の綱引きにより円高に・円安方向にも動くでしょう。あらゆる市場が大きく変動してしまいます。

この暴落の下げは急降下であり、ほとんどの方は逃げ遅れます。知っておいてください、そういうものなのです。

その後、上げ戻りはヨコヨコゆっくりかと思えば、また急落の二番底が普通にあります。コツンと大底反転まで、じっくり様子見しないと大怪我をします。

そんな時であっても、資産形成の機会損失にならないように行動をしましょう。一番大事なことは、市場から退場しないことです。

FIREといえば、10年、20年後の将来のために資産形成を始めようと決心し、投資を始めたはずです。止めてしまう、やめてしまう、投げてしまうのは、とてももったいないことです。

投資経験の多い方は既に予見して売却を終わらせて、現金で待ち構えていたりしています。あるいは両建てや信用売りを入れて、喪失を軽減されているプロ級の方もいるでしょう。でもそんなことは理屈の世界で現実には少数です。

Staying Powerと言う言葉を聞いたことがありますか ?。フィッシャー・ブラックという米国の著名な数学、経済学者で「ブラック・ショールズモデル」というオプションの価格算定式を考案した学者の言葉です。

相場下落が発生した時に市場での投資ポジションを維持する力をStaying Powerと名付けて、相場が大きく下落するようなリーマン・ショック的な下落に遭遇しても市場に残り続けた投資家だけが、結果的に損失を計上することなく元通りに回復したケースが多くあったと分析しました。

しかし、下落相場に耐えられず市場から退場した投資家は、相当安い価格で売却してしまい、相場が回復した時の大きなリターンを得ることが出来なくなった。 あるいは相場に戻ってくることがなかったとされています。

これが機会損失です。

このStay Positionはとても重要です。

確かに損切りをすると、投資や損失のストレスはなくなります。負荷を大きく感じている方は、リセットを選択してもいいでしょう。気持ちは一旦晴れやかになります。

僕も昔、ベンツ1台分程度の損失を確定させた経験があります。その時、ストレスから解放されたと同時にリベンジを狙ったのが今となっています。

多くの人は、市場に戻る気持ちもなくなり変動しない銀行預金だけで貯蓄をするようになってしまうかもしれません。たとえ損切りしても、運用による機会再獲得だけは忘れてはいけません。

僕の知人にも退職金を銀行の勧めた投資信託に投資し、”リーマンショック”にたまたま当たってしまって、3か月で投資信託を手放してしまった人を知っています。

400万円位の損失と聞きましたが、その方は二度と投資はしない、投資はこりごりと雇用延長で働き続けました。

投資の初心者としては、銀行で勧められて買ったのにと騙されたような感じもしたのでしょう。もちろん銀行で買われた商品名までは聞けませんでしたが、退職金=運用しなくてはと、気持ちが焦って初めての一括運用で懲りてしまったのです。

これは、資産運用に触れず、いきなり40代、50代、60代で取り組む危険性のひとつであり、全くの初心者だったことや一括投資をしてしまったこと、もしかしたら商品選定に問題があったかもしれない等の要因も考えられます。

突然の暴落、価格変動に上手く付き合う方法

相場下落時に「売りが売りを呼ぶ」局面になりやすいもう一つの原因は、過度なレバレッジを掛けた一攫千金の投資行動があります。例えばFXでも株式でも信用取引が行われています。

信用取引とは、大きなリターンを目指すために、少額の元本で大きな取引ができる仕組みで、このことをレバレッジ(”てこの原理”のてこを意味する)と言います。

上昇相場ではレバレッジを利かした取引は、少ない元本で大きな取引ができて資産形成効率に有効です。

FXでしたら100万円の元本で25倍の2500万円まで取引が、株の信用取引は元本の3倍までの取引が可能になります。これは利益が25倍、或いは3倍になるということです。好調時はいいのですが、損失が発生した時は同等の倍率で元本が持っていかれてしまうのです。

この時、最大損失は元本の25倍や3倍です。担保の価格下落が予測以上に進むと追証(おいしょう)という追加担保金も要求されます。

この状態は更に悲惨です。 担保となる保証金や株を担保にレバレッジを効かせた取引が必要な担保割れを起こすと、不足した担保に追加で差入も要求されます。

通常の現金取引でしたらレバレッジのない掛目100%ですが、レバレッジを効かせた取引では追加の証拠金を早急に差し入れないと自動売却されてしまいます。

追加担保がない、準備ができないと、強制的に担保物件の売却をされないように別の保有資産を売却して賄うこととなります。

すると『さらに売りが売りを呼ぶ展開』となります。大きな下落があった数日後に追証のための換金売りが出ることでさらに下落を呼ぶことも知っておきましょう。

そして売る人が売り尽くすと誰も売らない、誰も買わない相場となり、時間を掛けて新しいプレーヤーが参加し始めてようやく相場が反転し出します。

下りは超特急。戻りは時間が掛かるのが常です。

落ち着いてから余裕資金で買い増すのもいいでしょう。それまではは死んだふり?がおすすめです。

暴落ステージで想定されるのは、たとえば中国からアジアとヨーロッパ。そして米国やオセアニア、次にアフリカ・南米まで世界を株価下落が回り続ける事です。

下落の恐怖が世界を回り続けます。世界大陸を順番に拡大しつつ、最終的に収束となると経験則では感じています。

多くの場合では市場から撤退した方が多くても、その後は市場全体が平均すれば同じように順調に戻り成長や上昇を開始します。

経済の力です。じっと嵐を待つといった単純な戦略に比べて、市場から一時手を引くことかえって損失を拡大することが多いのも事実です。

FIREを実現をする。『なりたい自分』や『大切にしている価値観』を実現できる生活を目指すには、不就労所得が大きな味方です。

しかし、運用をする、高い利回りを追求するということは、より高いリスクを取っていることを忘れないでください。

今回は説明しませんが、FIRE最大のリスクとして存在するのが、シークエンス・オブ・リターン・リスク(Sequence of Returns Risk)と呼ばれるリスクです。

簡単に言えば、早期の暴落巻き込まれリスクのことであり、FIRE実現直後に~5年程度の長期下落相場に巻き込まれる順番リスクです。

数年間順調な市場でFIREを続けられれば、ある程度含み益が出ており、定額の資産売却を行っても資産元本が毀損する確率が減ります。

ところが、充分含み益がない初期段階で、資産の暴落などで資産4割減少や利回り低下が発生すると生活資金確保の運用売却を実行するたびに運用益よりも資産額が減り続けるリスクです。

急激な資産減少の中、生活費確保の定額資産取崩しを継続すると、みるみる資産は減少してしまい運用が上向きに戻っても取り崩し額を資産成長額が上回わらなくなります。

つまり、資産からのフローでの生活が成り立たなくなります。

シークエンス・オブ・リターン・リスク(Sequence of Returns Risk)は別で説明しますが、覚えておいてください。

暴落などのリスク対応は慌てないことが肝要ですが、ではFIREに向く投資先はどこなのでしょうか? せっかくの運用開始も運用先を間違えれば思わぬリスクを抱える事にもなりかねません。

次回のFIRE講座

次回は、FIREするための運用投資先の選択について、考えてみたいと思います。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】