独立系FP解説⑥ 経済的自立FIRE、自動積立て入金で確実にFIRE計画を達成【下町FPブログ】

新着FPブログ講座

独立系FP解説⑥ 経済的自立FIRE、自動積立て入金で確実にFIRE計画を達成

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 チャンスを活かせ、FIREお金の貯め時は3つ

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

前回の記事

FIRE(Financial Independence, Retire Early)実現のステージの初めは貯蓄強化です。運用を前提とした長期でのスリムな家計が毎月の貯蓄を生み出します。運用前に相当な貯蓄額が必要になります。

人生のお金の貯め時は

実は、人生にはお金の貯め時は3回あります。FIREでもそのタイミングは同様です。

1回目は、子どものいない独身貴族期から結婚直後です。結婚直後などは、物入りではありますが、共働きの開始は最強の貯め時です。特にFIREを決意される年齢としては、20代後半から30代初めが多く、ここでのスタートから始めるといいでしょう。

この時は収入はまだ低いものの、自由度も高く上手く手取りから貯蓄必要額を調節できるのです。大切なことは家計を整えて、あるいは強制的に貯蓄を始めることです。

独身貴族ならば、その気になれば相当の貯蓄が可能であり、FIREを15年間位で目指すことも可能でしょう。40代半ばで計画されるならば、貯蓄率は最低でも40%からスタートさせるべきです。ボーナスも可能な限り貯蓄に回しましょう。

2回目は結婚後でも子ともが小学校に入学する前です。30代後半位がイメージゾーンになります。各種教育支援を活用しつつ、貯蓄習慣を作れる時期です。それ以降、学校が本格化すると教育費に力が削がれてしまい、なかなか手が回りません。逆に独身が続いていれば加速度的に貯蓄は増やすことも可能です。

お子さんが生まれると一旦育休に入ったり、最初はいろいろ掛かりますが、保育園・幼稚園の間にFIREへ向けての基本的な貯蓄基盤をつくりだしましょう。

その後は、貯蓄率は少し落ちますが、その分収入は上がってきている筈ですから貯蓄額は期待できます。この段階では、最低でも500万円以上、できれば1千万円への貯蓄となり、将来のライフスタイルや必要資金も確定させて、運用へと動き出し、追加資金投資もできるようになるとベストです。

気になる教育費ですが、公立小学校6年間で180万円程度、公立中学で140万円程度、高校は公立で120万円・私立で290万円ピンキリです。できれば公立が家計的にはベストです。

その間に大学資金を別で蓄えておき、進学を諦めないだけの資金を作っておくべきです。また大学は学部で様々ですが、一般的な私立では400万円程度(理系500万円~)掛かりますから、元本保証の預金や国債で準備をしておきましょう。

(教育費は、全て授業料無料化を含めない実経費です)

繰り返しますが、この大学の資金は、運用以外の普通預金や変動国債などで準備しておきましょう。何事も計画とはじめが肝心です。そうしないと変動や解約時にうまく進まない可能性があります。

そして3回目のチャンスは、40代過ぎに訪れます。子どもが学校を卒業した。あるいは独立した時から、定年が見えてくるまでの間です。教育資金に目処が立ち、所得も増える中で貯蓄スピードを再加速させることもできる方も多くいらっしゃいます。最後の貯め時です。

この時期は20代に比べて、資金的余裕も大きい時期です。大学の学費の目処が立ったら、追加資金による投資と運用による資産拡大を目指しましょう。FIREに向けて、運用の最大化への資金追加や再投資は、早いほど複利効果が効きます。

この40代の年齢では、金融広報中央委員会の調査によれば、年収700万円以上の方は、平均的には2,000万円位を持っていますから、FIREを目指しているのならば、この段階で4,000それ万円近いか、それ以上の金融資産がないとなかなかFIREには届かないかもしれません。

最初は1年で100万円でも、5年後には毎年200万円、10年後には毎年400~500万円など、生活レベルを押さえて運用資金を投資に回して金融資産を拡大させましょう。

貯蓄が進んでも、安心してはいけません。教育費の終わりが見えているのでしたら一息つかず、全力で貯蓄率をあげましょう。最低でも収入の50%を目指し、そうなれば、40代の終盤にはFIREのチャンスがあるかもしれません。

それでは、貯蓄率をどう高めて進めたらよいか、うまく進めれるかについて、ステップを踏んで改めて考えていき期待と思います。

まず30代は、少しずつ給与も増えてきて、20代と違って生活余力が出てきます。この余力を贅沢や趣味、交際で使い切らないでしっかり貯蓄ができれば、貯金だけでも時間を掛ければ普通でも2,000万円位は貯められます。

一方、40代は老後のための資産形成をするラストチャンスです。このタイミングでも積立貯蓄と投資でコツコツと資産形成をしていけば、2,000万円~の追加の資金は十分作ることができます。運用による複利効果という時間がモノを言う投資方法が必要ですから、少しでも早いタイミングでスタートすることをお勧めします。

お金を貯められる人には、ある特徴があります。持っている財布の中のお金も、自分のルールを決めて現金をいくらまで入れるか等を決めていたり、財布の残額を正確に把握していたりするのです。つまり、どんぶり勘定にしていないのです。

FIREを目指す方は、生活スタイルはミニマリストでなければ、ベースとなる貯蓄も大きく増やせません。ですから簡単ではなく、年間100万円の貯蓄は、一般の方ならGoodといえますが、1億円到達には100年間掛かります。FIRE目標の貯蓄でいえば、最低でも40%の貯蓄率とボーナス全額貯蓄は、必要でしょう。

年200万円貯蓄のペースでも1億円到達には、50年間掛かります。複利の力を使っても相当厳しいでしょうから、収入を上げると同時に、可能な限り貯蓄率を上げる行動が重要になります。

貯蓄からの運用15年間の結果は

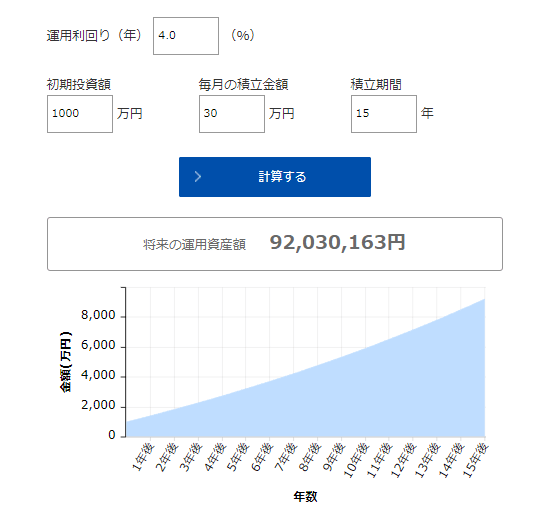

ここで貯蓄から運用できる資金1,000万円からスタートして平均して毎月30万円を15年間積み立てて4%利回りで運用して時の結果をみてみましょう。元本は1,000万円+(年間360万円×15年間)=6,400万円となります。比較的中期の運用結果です。

資産は9,200万円になっています。貯蓄率を高めて早めの資産運用をする効果は、このように出ますから、家計改善の話を何回かに分けて説明しているのです。この貯蓄率を最大限に高める方法は、運用よりも重要です。

年間収入-年間支出=貯蓄可能額(貯蓄率)を可能な限り引き上げる

月額で使える現金分の予算を決めていて、その都度ATMでチョコチョコ下ろすといった事はしてはいけません。手元に余計なお金があれば使ってしまう事が分かっていますから、この方法は貯蓄に対してブレーキをかけています。

自分で予算を決めて、お金を個々に区別・分類することをメンタル・アカウンティングといいます。財布にお金がたくさん入っている方は、つい気持ちが大きくなってしまうこともあります。

それを抑制できるメンタル・アカウンティングを使い、お金を貯められる方法を自然と心得ているようです。

もしカードで支払いをしたら、その分は必ず出金して預金をしましょう。こういった予算統制が大事なのです。

メンタルアカウンティングを応用した貯める仕掛けづくり

貯蓄には、確実に進められる仕掛けがあれば、確実性が高まります。そこで登場するのが、先程書いたメンタル・アカウンティングの応用です。

これを応用したお金の使い方について具体的に考えていきましょう。お金を貯めている人の多くが、知らずに実行している簡易的な予算統制方法です。

まず、ひと月で現金で使う金額を決めておきます。そのためには全収入からまず貯蓄する計画の貯蓄分を先に差引きます。

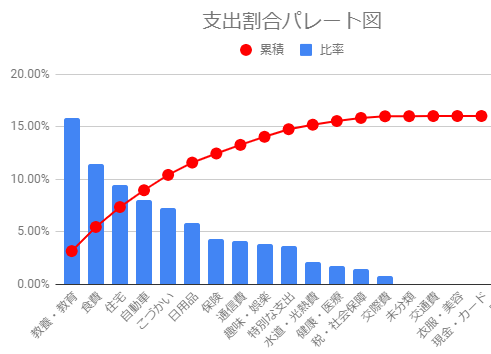

それには、まず月の予算を考えることが必要です。食費や水道光熱費など、生活費として使える金額をまず計算します。

最近よく言われる、『先取り貯蓄』です。

1か月の支出を下のシートを参考にして考えてみて下さい。

(給与+他収入)=計画的な貯蓄-1ヶ月の生活費支出

次にその生活費で現金で支払うものと、口座引き落としで支払うものに区分します。そして、あらかじめ現金で使う金額だけを、まとめてATMで引き出すのです。

月の生活支出―口座引き落とし分=ATM現金支払い金額

財布にはその1ヶ月分の現金予算だけを入れて、その中でやりくりをします。基本的には追加のATM引き落しは行いません。

つまり、自分の目につく範疇から各予算を分離してお金に色付けをして遠ざけることが、メンタル・アカウントの応用となります。これが、確実な貯蓄のポイントの一つとなります。

1ヶ月の生活費支出→色付け分離→口座引き落とし&現金使用

この方法により、余計に銀行で引き出すこともなくなり、計画的に使うこともできます。今、キャッシュレス社会が拡大しています。たいていのものは、口座引き落としでの支払いが多くなってきています。

あとはランチ代、ラテマネー代、簡易的な支出と買い物、食費が主体です。出来る限りポイントに拘らず現金のほうが貯蓄は不思議と貯まります。カードには、罪悪感が薄くなる支出実感の希薄化しいう魔法があるからです。

それでも、生活の中でキャッシュカード&キャッシュレスに対応した支払いも増えています。

WAON等の電子マネー、交通系電子マネー、 Pay払いといった決済アプリが、クレジットカードだけでなくコンビニや多くの店舗で使えるようになっていますし、クレジットは翌月払いでしっかり把握しないとグズグズになり注意が必要です。

つまり、キャッシュレス決済は、支払った感覚が薄くなりがちというデメリットがありますから、できるだけ交通系のようなリアルに引き落とされる方法がお薦めです。

カードのほとんどが引き落としタイミングがズレますから、貯蓄が苦手な人ほど、キャッシュレス決済を多用して、いくら使ったか把握できていないことが多いのです。

予定外のキャッシュレス決済をしてしまったら、財布から現金を別で分離してATMに戻しておきましょう。その現金はキャッシュレスでもう既に使ってしまっているのです。

代表的な活用したい先取り貯蓄商品は何か?

ひと月の家計が終わった時や何となく貯まったら貯蓄に回そうという考えでは、貯蓄は進みません。

FIREを目指すのでしたら、ご自身の意識の中から貯めるべきお金を見えなくする『先取り貯蓄』という方法をシステム化したほうが楽に確実にお金が貯まります。

先取り貯蓄で貯蓄自動化

お金を貯蓄と生活費の分離をする方法としては、給料等を受け取ったらば、まず貯蓄するお金を差し引き、残りを使うという方法があります。

先程の考え方をさらに進化させた方法で、毎月定額で貯蓄していく仕組みとして、あらかじめ自動で積み立てられるよう仕組み作りをしておくことが重要です。

毎月自動的に積立てをする方法は、いくつかあります。貯蓄でなく、ダイレクトに投資する方法もあります。

それぞれ特徴が違いますが、給与入金と同時にお金を分離して貯蓄・運用に確実に回せる設定ができれば、確実な資産形成の始まりとなります。

代表的な自動積立商品は

自動積立て預金(FPおすすめ)

毎月決まった日に決まった金額を自動的に定期預金に積み立てていくことができ、使い道はそのあとの選択となり幅が広いのが特徴です。

月々一定額を積み立てていく方法となりますから、必要な金額に到達するまでに期間がわかります。

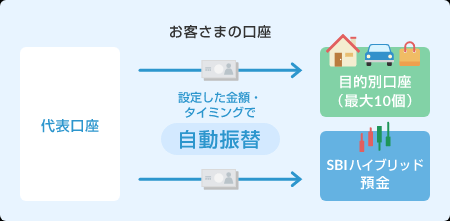

ここでは証券会社のSBI証券と連携しているSBI銀行の『定期自動振替サービス』をご紹介します。

SBI銀行の定期自動振替サービスは、金額やタイミングなどを指定して、代表口座から目的別口座、SBIハイブリッド預金へ自動振替できるサービスです。自動で手間なく、決まった頻度で定額を積立できます。

出典 SBI銀行

財形貯蓄

用途指定のない一般財形貯蓄(通称、一般財形)もFIRE向けの貯蓄です。

会社の協力を得て、給与から一定額を天引きして行う積立貯蓄で、年齢制限もなく積立限度額もありません。給与から自動天引きされるので、確実な貯蓄につながります。

貯蓄金の用途も制限されていないため、払い出しの時期、回数も基本的に自由です。使途は自由資金であり、運用に向けて、契約者の自由に使うことができます。

優遇税制は一般財形貯蓄にはなく、金額変更の自由度あまりありませんが、貯蓄の確実性としては有効ですしょう。

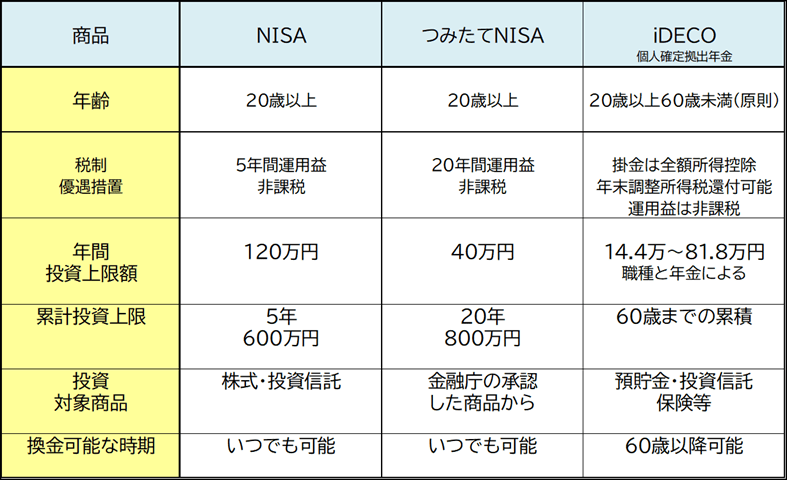

つみたててNISA

貯蓄ではなく、ダイレクトに運用に回す方法として、つみたてNISAがあります。これは金融庁の資産運用の制度です。

2018年からはじまった少額投資非課税制度で、指定の資産運用に向いた投資信託を買う仕組みです。

毎年の非課税投資枠から得た利益・分配金にかかる税金はゼロとなり、非課税投資枠が年間40万円、投資期間が最長20年という長期資産運用が可能となる仕組みです。

毎月でしたら、指定日に最大ひと月33,333円まで投資信託などを自動購入することができます。この非課税運用は資産拡大にはとても有効です。

FIRE資金としては。最大積立金額は少ない800万円ですが、この全体資金の10%程度はつみたてNISAで運用でもよいかもしれません。つみたてNISAはいつでも解約が可能であり、売却益は非課税です。

iDeCo (個人型確定拠出年金)

すぐには資金として解約したり使えない老後に使う資金を事前にプール、長期運用先としては税制も含めて有効なのがiDeCoでしょう。

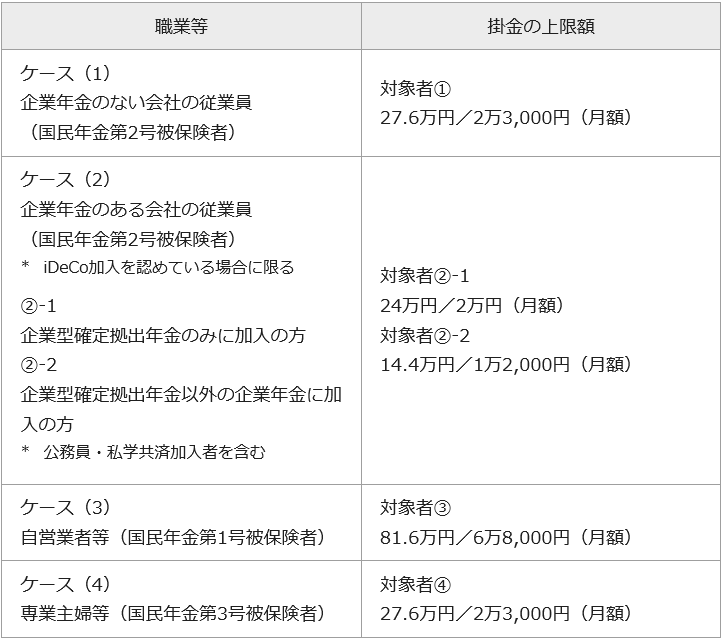

iDeCoは、厚労省の私的年金制度です。FIREの場合でも資産運用を始めた場合は、税制優遇があるため60歳までは解約はできません。

掛金は職業と加入している年金制度によって異なり、掛け金は全額所得控除で節税となり、運用益は全額非課税となるメリットがあります。この長期節税メリットは大きく第2の金利にもなるパワーがあります。

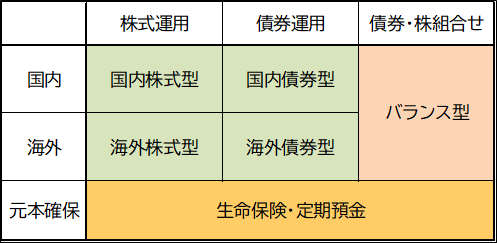

iDeCo投資先タイプ

iDeCoは、開始した場合は60歳まで解約はできません。つまり塩漬けです。つみたての停止や運用商品の変更は口座内では可能です。

60歳まで現金化できませんからFIREでiDeCoを使うのは計画性が必要でしょう。それでも老後向けの資産取崩しと現役時代での所得税や住民税の節税に有効です。

FIREを目指すのならFPとしては、自動積立預金がイチ押しです。ある程度貯蓄の形が整ったら、資産運用にダイレクトにそのまま回せますから、まずは自動で貯まる仕組みづくりをしっかりとつくりましょう。

お金から自由になること、つまりFIREとしてのマネー・ストレスフリーを作り上げるのは、簡単ではありません。

資産形成の道のりは思った以上に大変です。家計の中から貯蓄できる部分の拡大改善を行っていきましょう。

経済的な自立のための家計改善は、貯蓄・運用期だけでなくFIRE後も続きます。いよいよ貯蓄形成が進み、資産運用を実行拡大するタイミングとなりました。すぐに全額全力で投資を始めればよいのでしょうか?

次回からは、FIREに向けて成功確率を上げるFPのツールの活用方法を考えていきたいと思います。

次回ブログ講座はここから

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】