独立系FP解説 コロナ禍応援と株主投資での飲食店優待券生活①【下町FPブログBlog】

新着FPブログ講座

コロナ禍応援と株主投資での飲食店優待券生活①

コロナ禍での飲食チェーン応援と復配・株価回復とともに株主優待を狙ってみませんか?

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 コロナ禍応援、飲食優待株への投資

資産形成の中で今はインデックスの投資信託が王道となっており、どこの投資信託の手数料が低いとか、年間のパフォーマンスが優れているのはこれだとか、投資先も米国なのか、先進国なのか、新興国なのかとかいろいろな選択肢が盛んに言われています。

個別銘柄の株式投資には、投資信託と異なり大きなリスクが伴い投資初心者の方には不向きだと言われています。

それは会社自体に問題や事件があると一瞬で暴落、決算や新商品の評判が良いと期待で上がるなど、投資信託と異なり価格自体の動きが大きいからなのでしょう。

そのため長期で見ると過去のデータでは負けにくいとされている複数の投資先をひとつにまとめたインデックスファンドが推奨されているのです。

インデックスは様々な株式の詰め合わせですから、個別株式と比べてなくなるリスクはないからです。

そのインデックスファンド選択には違和感もなく、資産形成の黄金ルールである長期・積立て・分散投資が実現できるので、成功確率は高まると思います。

しかし、個別株式には配当がある、革新的な技術や企業の強みにより収益が上がることによる株価の大きな上昇も期待できるのです。

そんな中で、資産形成や配当を貰いながら家族で楽しめる資産運用があります。それは株主優待のある個別株投資です。

この投資方法自体は、大きな資産形成をするのは難しいのですが、投資信託とは違った楽しみが得られるのです。

僕も、ここ数カ月の間の投資はいつものJ-REITや上場インフラファンドをお休みにして『飲食店系列の優待銘柄』の個別株式を購入していました。

夫婦でちょっとした食事が出来たり、ファストフードが食べられたりといった楽しみのある銘柄を購入しました。

一度ポジションを作れば、会社が優待改悪や廃止をしない限り、年間1回~2回の優待飲食券が頂ける運用です。

このコロナ禍で現在飲食店・居酒屋チェーン・カラオケ店などは、経営の危機を迎えています。政府から協力金を受けたり、銀行から融資を受けたり、増資による資金調達をしたり、不採算店を閉店したりと大変な苦労をされています。

決算の多くも営業・経常・当期利益と赤字であり、上場する企業ですから数十億から数百億の赤字を抱える企業も珍しくなく、それに伴い株価は下落しています。

しかし、アフターコロナの米国を見ていると、ワクチンの普及でレストラン・飲食の株価と離れていた顧客が戻ってきているのです。

その飲食店応援とアフターコロナを期待して、ワクチン国内スタートを機に『飲食優待銘柄』の購入を行っています。

4月と5月のインカム報告でお伝えしていたものを、行動を開始した次第です。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。今、飲食業界はコロナ禍の長期自主規制により大きく毀損しています。

明らかに長期に収支バランスが崩れており、何らかの形で応援したいとデリバリーやテイクアウトを利用している方も多いと思います。

そんな中で、別の応援の形としての『飲食株』購入による応援と投資家のWin-Winを考え、『飲食優待株』の購入をはじめてみました。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

今回のテーマは

『資産を増やし食事優待も頂ける株主優待投資』シリーズ1

として、複数回シリーズで情報配信予定です。

応援・楽しみ・資産形成を両立、優待株式の選択

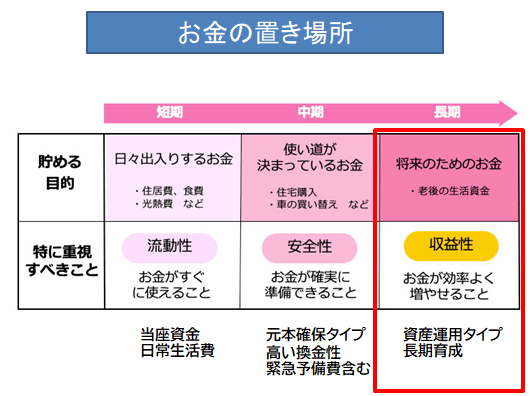

資産形成でのお金の置き場所は、3つに分けられます。

短期的には日常使う両道性の高いお金、中期的には使い道が将来決まっているお金または緊急予備資金、そして長期的な場所としては、将来の為のお金を運用する場所である資産形成です。

今回の株主優待銘柄への投資は、将来の為のお金を大きく増やすのには不向きですが、少しずつ増やしながら優待品やサービスを受けることが出来、株式保有を実感できる資産形成と楽しみを合わせ持った運用法です。

本来の株式投資とは違い『優待目当て』の投資家が多く、優待維持がされていれば株価が下落しても復活する確率が高いのが優待銘柄の強みです。

しかし、今は2年~3年赤字となり資金繰りに苦しんでいる企業も多く、状況はいつもと違います。

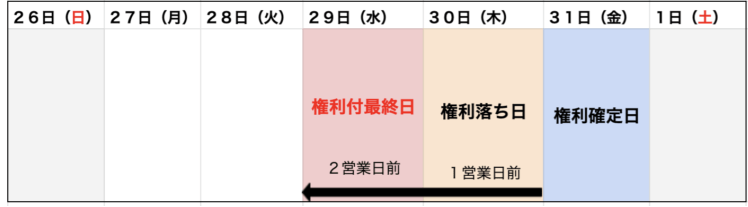

株を持つと決算日というものが各社決められており、その株の権利を確定する日『権利確定日』に一定以上の株式を保有している株主に対し、配当金以外に商品やサービスなどを進呈する日本企業独特の制度なのです。

ここではまず、株主優待の基本事項をおさらいします。

株主優待は個別株式だけに得られる利益

株主優待は、個別の株式投資だけで得られる利益の1つです。投資信託では得ることが出来ない満足感があります。

個別株式を持つことにより優待だけでなく、いくつかの利益を得るチャンスが生まれます。

- 売却益(キャピタルゲイン):

購入した株が値上がりし、売却することで得られる差益

- 配当金(インカムゲイン):

企業の得た利益から株主に還元される利益

- 株主優待:

株主優待を実施している企業の株を保有している間、配当金と同じように株主に贈られる利益です。

優待のタイミングや頻度・内容は企業によって様々です。株主優待を受け取るためには、権利確定日に株主である株主名簿に掲載されていなければなりません。

遅くとも権利確定日から2営業日前の権利付最終日までに、株の購入手続きを済ませることで優待権利獲得ができます。

過去記事

権利確定日は、企業の決算方法により優待権利月が異なり、通常は2回、半期単位になります。この時、無事権利確定日を迎えられれば、株主優待の権利が獲得できるという仕組みなのです。

権利確定日のスケジュール例

出典 SBI証券サイトより(権利確定)

今回は、コロナ後の飲食店復活を期待しての『飲食優待券』のある株式を4月と5月にかけて購入しています。

これらの株式は、誰でも一度は利用したことのある飲食チェーンかもしれません。現在は業績は悪化しており、経常赤字となっている会社が多く、株価も大きく値下がりしています。

銘柄によっては上場廃止のリスクもありますからある程度の覚悟が必要です。

株主優待のメリットとデメリットとしては

メリット

アフターコロナ期待の業績回復

株価上昇

配当の復配、または増配期待

優待の拡充

最後に定期的に飲食がオーナーとして楽しめる

メリットはたくさんありますね。

デメリット

経営悪化による倒産・廃業・買収・上場廃止による株価毀損

突然の優待改悪や優待廃止

更なる株価下落による損失

期待効果

経営悪化の企業株価の応援

つまり、アフターコロナ銘柄の株主優待には、それなりのリスクが伴うのです。リスクを回避したい方は、業績が更に上向いて黒字、配当再開になり、株価が上がってから購入するというもの安全な方法です。

ただし、その場合には値上がりは期待できず、値下がりリスクを逆に負う事になります。

つまり、個別株式をたとえ優待目的で買うとしても、そこには投資信託よりも大きなリスクが伴うという事です。

この辺のメリット・デメリットを理解して株主優待目的の個別株式を投資信託とは別に始めのも良いかと思います。

ポジション公開 飲食店優待でプチ楽しみを頂く

今回僕が購入している優待株式銘柄は、飲食店の優待と申し上げましたが、以下の銘柄と投資内容です。

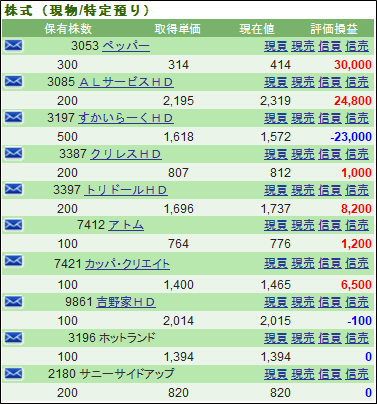

公開 5月末日の飲食店優待ポジション

まだ投資し始めなのですが、2ヶ月経過の5月末のトータルの損益は以下の状況です。

現在プラスの4.8万円と少しですが、利益が出ています。まずまずの滑り出しです。

しかし、厳しい決算内容が発表がある、コロナの感染状況や防止施策によっては更なる下落もあるかもしれないので注意が必要です。

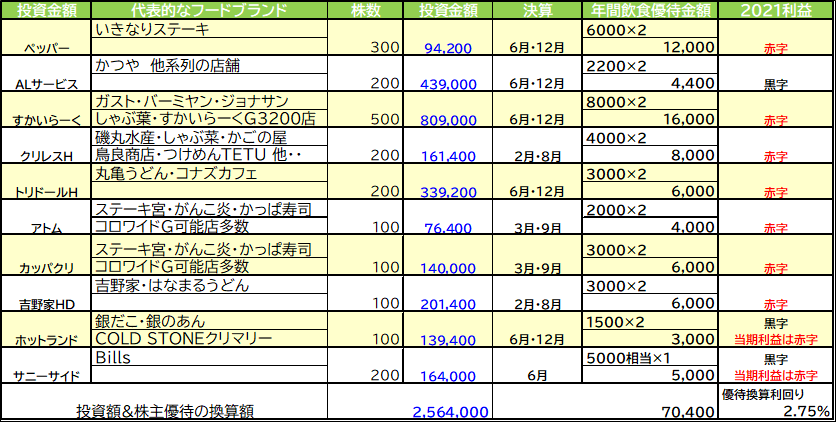

次に、この優待株式の投資額や銘柄、受け取れる優待券の金額換算などについて一表にまとめてみました。

5末現在の投資銘柄一覧

この10銘柄の飲食店株式に投資をしています。6月決算の銘柄としては、

ペッパーフーズ・アークランドサービス・すかいらーく・トリドールHD・ホットランド・サニーサイド

の6銘柄を保有しました。

今回の総投資元本は、約250万円ですが、それなりに魅力的な優待があるようです。上の表の右の部分が21年の決算経営状況でありとても厳しい経営が続いています。

ほとんどの企業が経常赤字となっており配当も停止中であり、かろうじて株主優待だけは継続しているという状況です。

したがって上場廃止・倒産・買収などの企業リスクや増資による株式希薄化のリスクが飲食店株式にはあります。

ある意味このポジションと投資は、アフターコロナと企業体力に賭けているようなものです。

優待があるからこそ、買われていて株価も維持できている銘柄もあるのも事実です。ただし、これによって年間約7万円の使用できる優待飲食券が貰える形にはなるのも事実です。

期待するのはアフターコロナ迄、会社の経営が継続されて株価も復活、配当も復活、優待は拡充というプランに期待しての投資です。

米国ではアフターコロナで飲食店も復活するのか、今後日本がどうなるのかも注目したいと考えています。

今回購入の優待銘柄のブランドを整理

(代表的な飲食チェーン名のみ)

いきなりステーキ

かつや

ガスト・バーミアン・ジョナサン・しゃぶ葉

磯丸水産・しゃぶ菜・つけめんTETSU・鳥良商店

丸亀うどん・コナズカフェ

ステーキ宮・がんこ炎・かっぱ寿司

吉野家・はなまるうどん

銀だこ・銀のあん・コールドストーン

Bills

どうですか、一度や二度毎年、あるいは毎月お世話になっている方もいるかもしれませんね。

これらの企業は、右の表の経営分析にあるように、多くは現在相当な赤字経営を余儀なくされているのです。

本来は配当だけでなく優待も辞めたいところでしょうが、株価対策もあり継続しているのでしょう。

株主優待投資は、人生を楽しむポジションも作れる

飲食店株主優待株への投資は、長期に保有することで、インカムゲインとしての配当を貰う事と同時に、投資するその会社の飲食チェーンでの食事利用が出来るといった確実に貰える楽しみが付いてくるのが特徴です。

たとえば、100株購入で毎年6,000円相当の優待が受け取れる『吉野家』銘柄を購入したとします。

この銘柄を1年で売却して売却益が1万円出すこともできますし、5年間保有し続けて3万円相当の優待を確実に貰う事も出来るのです。

また、業態がよくなれば、銘柄によっては長期で保有している株主の優待が増額されるケースや増配があるケース、また株式の分割があるかもしれません。

また株主優待が充実している銘柄は、株価が下落しにくく、万一下落しても優待目当ての買いが入るのが特徴です。

その保有の間、長期保有により安定した配当・値上がり利益を目指す。タイミングを見て売却することも可能なのです。

確かに今回のようなコロナ禍ですから、飲食店環境にはリスクが伴います。ですから全力で買う事はお勧めはできません。

しかし、この優待の魅力を放置して触らないのも勿体ないと考えるのです。

もちろん、より株式に詳しい方でしたら信用取引を活用しての優待だけを得るクロス取引という売買手法も使うことが出来ますが、初心者の方は気に入った株式を現金で購入されて楽しむ方法が良いでしょう。

株主投資は、優待と共に将来に渡って約束されたものではありません。業績などによっては、優待内容が変わる、もしくは、優待がなくなる可能性もありますし、株式には暴落場面もあると思います。

したがって、資産運用は個人のリスクの範疇で、自己判断・自己責任でお願いいたします。

次回は、パート2として今回の各銘柄の優待内容の深堀りを予定しています。飲食株主優待に興味を持っていただけたら幸いです。最後に今日のまとめです。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FPへのFIRE向けコンサル相談者様の特徴【下町FPブログBlog】

- 独立系FP解説 お金の貯め方を掴むと人生が楽になる理由は【下町FPブログBlog】

- 独立系FP解説 楽しい飲食店生活『株主優待券』②保有銘柄紹介【下町FPブログBlog】

- 独立系FP解説 リタイアの生活費バランス把握と現役との変化に注意【下町FPブログ】

- 独立系FP解説 ライフプラン作成は、何歳まで作るのが正解なのか?【下町FPブログ】

- 独立系FP解説 退職金と税金課税の仕組みの基本を事前に知ろう【下町FPブログBlog】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム

- 独立系FP解説 メール相談 退職3年で退職金・預金が半減してしまったご夫婦【下町FPブログ】

-120x120.png)