独立系FP解説 定年退職後2年間の住民税・健康保険に百万円の用意が必要【下町FPブログ】

新着FPブログ講座

定年退職後2年間の住民税・健康保険に百万円の用意が必要

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

会社員は住民税や所得税、社会保険料などは、何もしなくても給与から天引きされています。自分で直接納付していないので、退職後の納付は手続きと共に大変です。

今まで天引きされていた税は、退職をすると普通納税となり、個人で納付しなければならなくなります。

ではその時、どんな手続きが必要となるのでしょうか。 今回は、住民税の基本と税額の確定方法、退職後の納付の仕方について考えていきたいと思います。

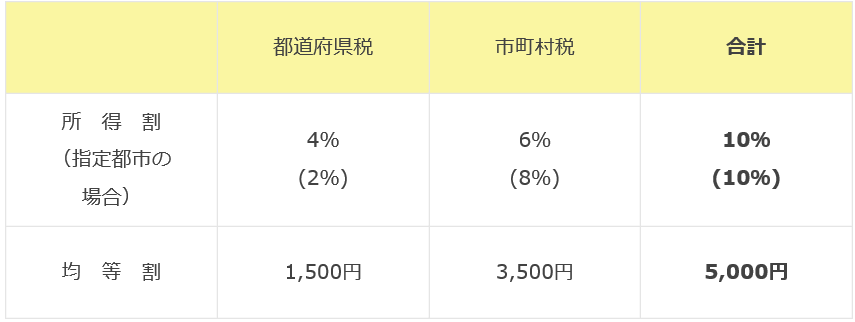

特に住民税は、所得金額にかかわらず一律の「均等割」と言うものと、所得金額によって決まる「所得割」の2種類で構成されていて、住民税は、均等割と所得割を合計した金額になっていて誤解の多い税でもあります。

実は住民税は、一定の所得がある方にかかる税金です。

給与所得控除65万円と基礎控除33万円を足した、所得が98万円以下の人は、所得があっても支払う必要はないのです。

(住民税非課税世帯)住民税には特別なルールがあり、100万円以下であれば課税はされない。

そこで今日のテーマ、会社を定年退職した場合の住民税がどうなるのかについて考えてみましょう。会社に入った年は、実は住民税が課税されていないのをご存じでしょうか?。

住民税は所得が一年間確定してからの翌年、この所得をベースに課税がされるので、1年遅れているのです。1年遅れの所得から、住民税は均等割りと所得割で計算されて徴収されています。

均等割金額は、2023年まで都道府県の均等割1,500円と、区市町村の均等割3,500円の合計5,000円が基本ベースです。

(一部自治体によってはこれと異なる課税を行っている地区あり)

もうひとつの所得割は、所得税計算と同じように、収入金額から控除金額を引いた課税所得に、一律10%(都道府民税の税率4%、区市町村税の税率6%)を掛けた金額になっています。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。退職後の住民税には注意が必要なのをご存じですか。

均等割りは一定ですが、所得割額は収入金額で決まり、退職されて無職でも前年の所得から課税をされます。

転職ならまだしも定年退職になると一年間は前年の所得が影響しますし、場合によっては2年近く掛かる事もあります。

退職すると自分で住民税を納付していきます。自営業の方は当たり前の事なのですが、会社員だった方には新鮮な事です。ただし、数十万円の住民税を支払う準備を予算化していないと大変なのです。

下町FPライトメルマガは、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

FPブログ解説 定年後の住民税とその徴収方法

定年退職をして働かない、知らないと大変なのは住民税額の決め方です。

住民税の課税対象は、前年の所得であり、納税額は、前年の1年間の収入に応じて課税される「所得割額」と、所得に関係なく均等に課税される「均等割額」の合計金額で算出され、所得の有無にかかわらず課税されています。

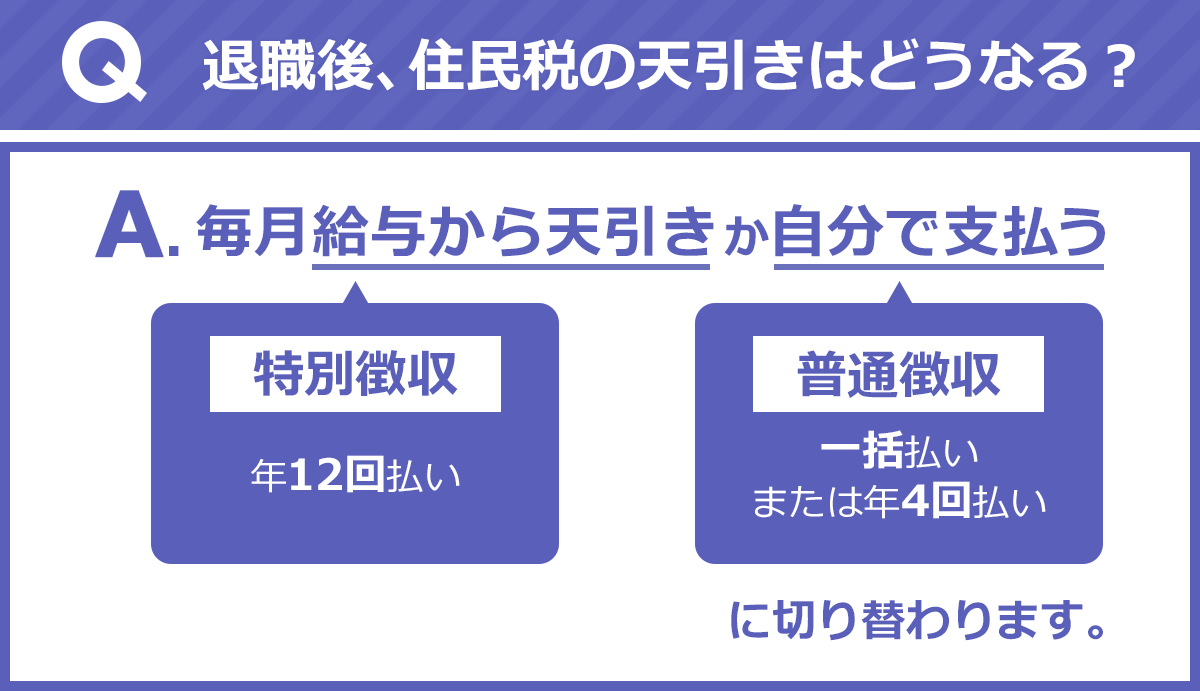

住民税は、納税する年の1月1日時点で住所がある自治体に納めます。会社にいる時は、特別徴収といい、6月に支給される給与から翌年の5月までの1年間にわたって12等分されて天引きされる仕組みであり、給与から元々差引かれているので、ほとんど気にする方はいなかったでしょう。

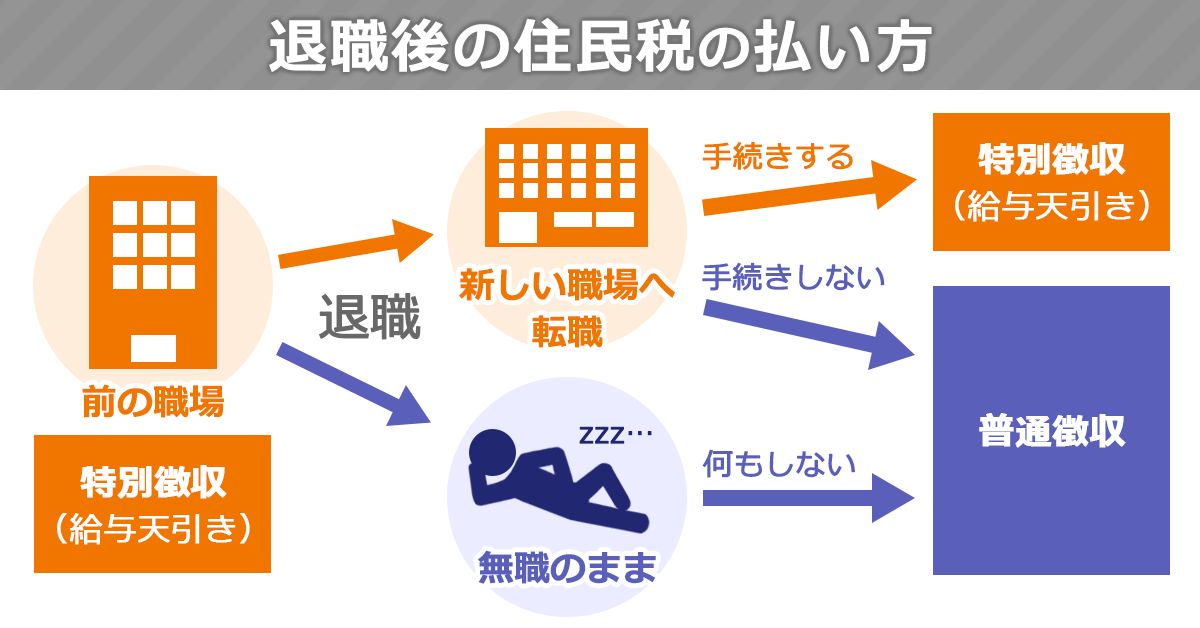

住民税の徴収方法には、3つの支払い=徴収方法があり、退職時期と支払い方法にいくつかのパターンがあります。退職が近い方はぜひ覚えておくといいと思います。まずは3つのパターンから見てみましょう。

特別徴収

定年前では6月~翌年5月にかけて、12回に分けて給料から天引きされて支払っている筈です。これを特別徴収と言います。一般的な会社員の方は基本的に特別徴収されていると考えて結構です。

普通徴収

毎年6月ごろに送付される住民税の納付書により、コンビニや銀行で支払う方法が普通徴収です。個人事業主や定年されて無職の方は普通徴収での支払いとなります。

なお、1年分を一括や、年4回に分けて支払うことも可能です。4回の場合は、「1期が6月末」「2期が8月末」「3期が10月末」「4期が1月末」などが代表的です。

年金と違って一括で支払ってもお得な特典はありません。

一括徴収

退職時に数か月分の住民税を一括で支払うことを一括徴収と言います。12月の退職であれば1月~5月までの住民税を納付します。

それを一括して徴収してもらうこともできます。一括ですから一回の負担は大きくなりますが、毎回支払う必要がないので手間はありません。

退職後の住民税の納付について

6月1日~12月31日に退職した場合(普通徴収が基本)

6月1日~12月31日に退職した場合は、退職月の住民税は給与から天引きされ徴収し、以降残っている住民税は、普通徴収に切り替えて納税することになります。

会社に依頼すると、自治体から納税通知書が送付されてきます。希望をすれば、翌年の5月分までの住民税を退職月の給与または退職金から一括で天引きしてもらうこともできます。

ただし、6月1日から退職した月までに支払われた給与と退職金に課税される住民税は、実は翌年の支払となります。

実は収入のないこの一年間の住民税が大変なのです。働いていないのに多額の住民税を納付しなければなりません。退職前には、納付のために結構なお金の準備が必要となるので注意が必要です。

1月1日~5月31日に退職した場合(一括徴収が基本)

1月1日〜5月31日に退職した方は、退職月の給与から5月分までの住民税が一括徴収されます。場合によっては普通徴収に変更してもらい、自治体から送付されてくる納税通知書を使い自分で支払うことも可能です。

同様に6月1日以降にに課税される住民税は、前年の所得がベースです。働いていないのに多額の住民税を納付する苦労は同じです。とにかく、定年退職前には、納付のために結構なお金の準備が必要なのです。

ざっくりと退職後の住民税を予測しておこう

定年退職後の住民税についてお話ししましたが、結婚して専業主婦になった場合や、求職活動中、起業準備などをしている人も同じです。

住民税は翌年に納税するため、たとえ収入がなかったとしても支払わなくてはなりません。この仕組みを知らないと大変な事にもなりかねません。

退職後再就職しない方、前年の所得を勘案して住民税の金額をある程度予測してその分を準備しておく必要があるでしょう。そこで住民税の計算についておさらいをしておきましょう。

所得割額=(収入金額-給与所得控除-所得控除額)×10%+均等割で計算します。

住民税の計算は簡単なのですが、様々な控除が掛かります。所得割の所得とは給与ではなく、各種控除後の所得計算額となります。

例えば、年収300万円もらっている方の場合では、年収300万円の給与所得控除・社会保険料控除の合計は188万円ですので、課税所得は112万円になります。

本当は扶養控除や保険などの税額控除が入りますが、ここから住民税率10%を掛け算すると、11万2千円となります。

年収300万円-各種控除188万円=課税所得112万円

課税所得112万円×10%=住民税11万2千円

多くの方は、住民税は10%ということを説明すると、給与に対して、10%と勘違いしてしまいますが、実はそうではなく、各種控除を引いた金額を所得として(課税所得)10%を掛けるということです。

驚いてはいけない、退職時の住民税には要注意

住民税は前年の収入に対して課税され、会社員は翌年支払われる給与から天引きされます。前年まで働いていた年の収入が多いと、転職や退職で収入が少なくなると住民税の負担がとても大きくなります。

これを知らずに退職をすると、思わぬ出費になるかもしれません。住民税の納付通知が来てからあせらないように、事前に支払い方法を確認しておきましょう。

前年の所得をもとに算出されますので、一定以上の所得がある場合、退職して収入がなくなったとしても、住民税を納めなければなりません。

退職した場合は、「役所からの納付書によって納める」、「退職手当又は最終の給与から差し引いて徴収してもらう」などのパターンがありますから勤務先に確認しておくといいでしょう。

☞ポイント

定年後の所得がない時期の住民税負担は、思いのほか大きいので注意しましょう。

退職前に事前に計算しておき、事前の準備が大事です。

実は所得税よりも住民税負担は大きいので注意が必要です。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 預金より高金利、国内MMFが2026年復活のニュース【FP事務所トータルサポート・ブログ講座】

- 独立系FP解説 超有名 複利の力で資産倍増「72の法則」まとめ【下町FPブログBlog】

- 独立系FP解説 ついに75歳年金改定改革法案が成立、どうしたらよいか【下町FPブログBlog】

- 独立系FP解説 マイナンバーカード作成であなたの情報は筒抜けになるのか【下町FPブログBlog】

- 独立系FP解説 CTAアルゴリズムが暴落オーバーシュートを誘発【下町FPブログBlog】

- 独立系FP解説 ゼロ金利の先にあるものはいったい何なのか【下町FPブログBlog】

- 独立系FP解説 メンタル・アカウンティングで貯蓄力をUPしよう【下町FPブログ】

- 独立系FP解説 コロナ禍の米国債投資、質への逃避進行中【下町FPブログBlog】

- 独立系FP解説 毎年恒例の電子版ねんきん定期便の案内がきた【下町FPブログBlog】

- 独立系FP解説 コロナ禍で株式のVIX指数が大変動開始したら【下町FPブログBlog】