独立系FP解説 CTAアルゴリズムが暴落オーバーシュートを誘発【下町FPブログBlog】

新着FPブログ講座

CTAアルゴリズムが暴落オーバーシュートを誘発

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。

資産形成の手段としての投資、その中で今回の新型肺炎ウィルス拡大で株価は3月に一気に二段目の大暴落をしました。

初めての投資された方、ここ3年以内で資産運用投資をされた方の多くはマイナス資産を抱えている状況だと思います。

今回のショックは通称リーマンショックとは少し異なります。小さな被害から底知れない、終わりの見えない被害の拡大波及です。

原発による放射能汚染と炉心融解のような見えない怖さ的な感覚を僕は感じています。血を流し、人の動きを止めるしかなさそうですね。

終わりの見えない相手との戦いと言う点では同じです。

前回のリーマンショックは2008年に投資銀行だったリーマンブラザーズが64兆円の負債で経営破綻した事が発端で世界への経済危機が拡大しました。

英語ではこの事案をthe financial crisis of 2007–2008 /2007年から2008年の金融恐慌と言われています。

この発端は上がり続けていた米国の住宅価格の崩壊でした。

通常私たちの使っている住宅ローンは担保もある程度しっかりしたローン組み実行でしたが、米国での一部の低所得向けの住宅ローンは担保もあいまいで、住宅と言う資産上昇が原則の高金利での貸出ローンでした。

あくまで住宅は上がり続けることを前提にしたもので、このローン債権を含んだものをミックスした高利回りファンドが販売されており、各金融機関が知らずに買っていました。

どの金融機関がどの位のローンリスクを持っているのか不明でお金が止まり、金融機関がバタバタと潰れました。

今回は金融危機からでなく、ウィルスと言う経済活動を止める状況が、経営不振や大規模失業、金融危機を連想させて企業の株が暴落しました。

今回の株価急落にはAIの影響が加速要因とされています。今日はこの辺について記事にしています。

私たちの資産運用も、家籠りをすべきなのでしょうか?

下町FP横谷のライトメルマガは、簡単なワンポイントお金のお得情報を中心に発信しています。

FPブログ解説 アルゴリズム取引にトレーダーはいない

AIによる市場取引? イメージがつかめますか??

コンピューターシステムが株価や出来高などに応じて、自動的に株式売買注文のタイミングや数量を決めて注文を繰り返す取引のことをアルゴリズム取引といいます。

もともとはヘッジファンドなどが多用する取引手法でしたが、ロボットの普及で一般でも使用率が上がっています。

僕も昔マンという英国のヘッジファンドを購入したことがありました。

「マンAHLダイバーシファイド」といい、コンピューターを駆使した相場の先行きを予想するのではなく、価格のトレンドに追随していく運用手法でした。

株式・債券・エネルギー・金属・農産物・短期金利などに投資して、上昇トレンドや下落トレンドを見つけて買いだけでなく売りでも収益を得る投資売買をくりかえす手法です。

CTAとも言われており、その多くがコンピューターを使った取引を行っています。金融工学に基づいてプログラムを組み、人の手ではなく機械が瞬時に注文を出して市場で売買する。

いわば人間がトレードを行う個人投資家とは、根本的に別次元の存在と見てもいいでしょう。

そのCTAが使っている取引手法の1つに、HFT(高頻度取引)がある。

HFTとは、コンピューターを使って1秒間に数百回、あるいは数千回取引を行う手法で、ここ最近になってファンドのような機関投資家の間で広まってきた。

相場が一定方向に急加速するのはこれが要因と言われています。

僕の経験ですと、コンピュータで値動きの方向性を解析し、相場の上げ・下げによらない収益を狙う運用で運用マネージャーの知見や欲、恐怖を機械的売買にして一切取り除き、下落でも上昇トレンドでも利益を得ることを目的としていました。

弱点は急激な転換点では、反対ポジションを構築するまでに損失を被ることが多かったり、トレンドの無いこう着状態のようなレンジ相場に弱いCTAファンドでした。

当時そういったアルゴリズムやトレンドフォローや機械的システム売買は機関投資家のものでしたが、今や人工知能(AI)の発展によるアルゴリズム取引は更に進化して、相場の変動スピードがすさまじく速くなってしまいました。

よって、特に下げる時は一気に下がり、ここまで売り込むのかというオーバーシュートを起こしてしまいます。

AIには、「怖い」「恐ろしい」といった感情は一切ありません。トレンドに応じて売買注文を淡々と実行するだけです。

トレンドを見つけると物凄い速いスピードで価格が上下していきます。

市場の多くは人が売買していますが、この自動売買に引きずられNYダウや日経平均が激しい値動きを続けているのが今なのでしょう。

まさに、ロボットがいい意味でも、悪い意味でも「市場取引を加速させる」相場になっていることを理解しておいたほうがいいでしょう。

先程言いましたが、今回のコロナショックは金融危機ではなく「ウィルスという現実世界」のリアルな問題であり、結局はコロナの動向次第だと言えます。

治療薬やワクチンが開発されれば大暴騰するかもしれないし、全世界が停滞して光が見えなければ更なる大暴落となるかもしれません。

そこにアルゴリズムの台頭です。ますます「分からない状況」が続きます。

大きく下がったら少し買い、また下がったら少し買って、を繰り返すのが生き残りの中、我慢利益をいただく運用になるかとも思います。

時間とリスクを分散、逆張りとナンピン投資はほどほどに

先程話しました通り、株価や市場価格は景気後退を織り込んだ価格になってきつつあります。

安心後の再オーバーシュートはアルゴリズム進化の世界では起こるかもしれません。日経平均15,000円以下、間違えば10,000円割れ、ダウ20,000ドル割れ、17,000ドル割れだって流動性が枯渇すれば起こります。

僕もここ数年の含み益は、すっかりなくなりました。特に保有の中心のREITはとんでもない下落をしました。

当初家賃ベースですから当初は踏ん張っていました。おそらく金融機関の換金売りが一気の超暴落となったとのだと思っています。

もともと株式程に、流動性かない時のREITの下落スピードは物凄く、リート指数は一時40%以上も減少しました。

ホテルリートや商業リートは半値近いものもあります。利回りが10%を超えているものも出てきています。

僕も一時320万円ぐらい含み損がありましたが、その段階で少し買い増しました。利回りと住居系リートと今まで買えなかったリートを買いました次第です。

ここ3日前後の上下で含み損はほぼ今は解消していますが、まったく油断はできないと思います。今度下がるとポジションが大きくなったためにリスクは拡大しています。

リーマンショックの時も数百万円の含み損がありましたが、家賃収入、リートの分配、債券の株式の配当などの確実なキャッシュフロー(CF)が味方になりました。

下がったら一定の買い、下がったら買いというナンピン投資も余裕があれば分割でいいでしょう。ナンピン投資とは、保有銘柄の株価が値下がりしたときに、同じ銘柄を買い増して平均取得単価を下げる手法で回復力が高いがリスク大。

アルゴリズムがけん引したパニック売りにも投資家は慣れてきています。1000ドル株価が下がっても動揺しない耐性が出来てきました。この辺りが長期投資資産形成のチャンスになる可能性が高いのです。

一番底で買えればいいのですが、そんなことは誰も出来ません。

その時が訪れているのかもしれないのですが、なかなか買い進められませんよね。おそらく中期的には景気後退局面に入ることを市場価格は織り込もうとしています。

底を見てから買うのは理想ですが出来ないのが実態です。

これでもかとさらに大きく下げる局面もあるかもしれません。上がり始めは誰も分からないのです。

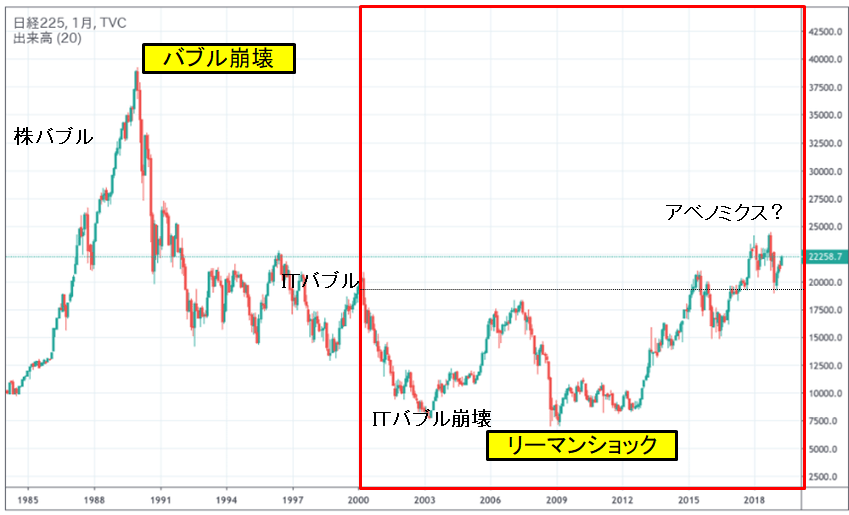

日経225平均推移

こんな状況ですから企業の決算業績は無残な結果が出るでしょうし、新年度の事業計画は惨憺たるものになるでしょう。

赤字計画すら出てきます。企業倒産や失業増加も相次ぐでしょう。でも人類の持っている英知や頭脳をこの局面に向ければ、解決策は必ず出てきます。

今、この株式下落で心を痛めている方へ

ここ数年で株式や投資信託による資産形成を始めた方は、損失を抱えて保有継続か、売却か悩ましいことと思います。

今までの株相場は日銀やGPIF(年金積立金管理運用独立行政法人)が買い支えてきた相場です。もう一段の底割れ、総悲観も十分あります。

ただ、地球上に資本主義が残る限り、自律回復する局面がくる事や、いつかは反転すると事は過去の歴史が証明しています。

早くて1年、遅くとも3年~4年は掛かるかもしれません。ここ100年来、何度も市場は暴落しましたが、今回は特別だとは思えません。暴落しても長期視点で見れると相場は必ず戻ってきます。

元々20,000円だった株や投資信託を今10,000円で買う。買った株や投資信託が、7,000円になってしまう事も相場に、これは絶対はなく、起こりうる事態です。

でも、時間を掛けて3年後に14,000円になれば4,000円の利益が出ます。この時100株買っていれば、40万円の利益です。

そうなると次は、逆に売るタイミングが悩ましくなります。

株式を通じて私たちは企業活動に対して株で支援投資をしています。特にインデックス投資信託などは特定の企業の業績には左右されません。

市場は不透明ですが、資本主義と経済合理性が続く限り、市場回復は必ず起こると考えて待つのが合理的な立ち位置でしょう。

幸い安定して入る給与や配当や各所得をCFにして、少しずつ、自分が底かなと思ったタイミング投資し続ける続ける事は投資機会の損失を回避する方法だと思います。

退場しない、市場に留まる力、Staying Powerを個人投資家は活用し、10年単位での資産形成となれば成功なのではないかと思います。

☞ポイント

- アルゴリズム取引はオーバーシュートを生む事実を理解する。

- 売りから入れない以上、個別リスク銘柄以外はStaying Powerとして慌て売りはしないのが正解。

- 底は誰も分からない。余裕資金があれば分割買いを検討する。

- 長期投資なのだから10年、20年後への投資として継続する。

投資の神様である投資運用会社のバークシャーハサウェイのバフェット氏は、米国の株高を警戒して手元現金を14兆円用意しているとされています。

危機を察知して暴落を予測して待っていたのです。コロナがなくとも暴落を予測していたのですね。

市場とどう向き合うのかは、資産運用ではとても大切です。それぞれリスクの許容度や必要資産目標や事情が異なるからです。

投資に打って出るのも方法ですが、FPに個別相談して自身の必要資金額や許容度合いに応じた運用をお勧めします。

特定の相場をこのブログで推奨するものでも、投資方針を煽るものでもなく、投資は自己判断でお願いいたします。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 預金より高金利、国内MMFが2026年復活のニュース【FP事務所トータルサポート・ブログ講座】

- 独立系FP解説 定年退職後2年間の住民税・健康保険に百万円の用意が必要【下町FPブログ】

- 独立系FP解説 超有名 複利の力で資産倍増「72の法則」まとめ【下町FPブログBlog】

- 独立系FP解説 ついに75歳年金改定改革法案が成立、どうしたらよいか【下町FPブログBlog】

- 独立系FP解説 マイナンバーカード作成であなたの情報は筒抜けになるのか【下町FPブログBlog】

- 独立系FP解説 ゼロ金利の先にあるものはいったい何なのか【下町FPブログBlog】

- 独立系FP解説 メンタル・アカウンティングで貯蓄力をUPしよう【下町FPブログ】

- 独立系FP解説 コロナ禍の米国債投資、質への逃避進行中【下町FPブログBlog】

- 独立系FP解説 毎年恒例の電子版ねんきん定期便の案内がきた【下町FPブログBlog】

- 独立系FP解説 コロナ禍で株式のVIX指数が大変動開始したら【下町FPブログBlog】