独立系FP解説 コロナ急落! 急げインデックス投信購入のタイミング到来【下町FPブログBlog】

新着FPブログ講座

コロナ急落! 急げインデックス投信購入のタイミング到来

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

あなたのお金の悩みを解決し、マネーストレスフリーを支援する下町FPの横谷です。

2020.3.4現在株価は大きく崩れています。新型コロナショックと命名された弱気な市場が金融商品の投げ売りを誘っています。いまだに乱高下が続いています。波紋はまだ収まる気配はありません。

イメージです

株式ですから経営計画を達成できなかった企業の株式は売られ、サプライズの収益を出した企業は急上昇するのは世の常です。

株式配当の懸念や株主への価値還元の不確実性変化が株価に反映されているという状況が続いています。

株価は米国や日本も共にここ数年間に渡り、良好な環境でした。その上昇を一気に縮小させている今回のコロナ不安ショックが続いています。

市場が落ち着いた頃に、株式市場での長期資産形成が出来るチャンスが来るかもしれません。

FPプログ解説 資産運用に投資信託を入れる時期到来か

株式投資は個別銘柄の業績が大きく変動要素になり、投資の初心者にはリスクが大きい商品です。そこで投資信託の購入を考えてみましょう。

投資信託は複数の投資先に投資家から集めたお金を運用のプロであるファンドマネージャー投資・運用する金融商品です。

投資信託にはインデックスファンドとアクティブファンドがあり、インデックスファンドは、日本株でいえば日経225やTOPIXだとか、米国株ならダウやS&P500といった具合に、市場全体の動きを示す「指数に連動すること」を目指すタイプの投資信託の事です。

これに対し、アクティブファンドは指数への連動ではなく、「指数を上回ること」を目指すタイプです。

インデックス型は長期的な視点でローリスクローリターン、アクティブ型は短期的な視点でミドルリスクミドルリターンと言われています。

(長期ではインデックス投資の方がアクティブ投資を上回る可能性が高いのです)

実は僕は投資信託があまり好きではありません。いろいろな旬なテーマを見つけて新商品を作り、投資家から金を集めて運用します。証券会社だけてでなく銀行まで力を入れて販売しています。

その銀行で投資信託を買わされた方の半分くらいが損失を抱えているからです。つまり、売り手が儲かる商品が多いからです。

それと株式のように売りたい時、買いたい時にすぐに売買が出来ず、時間が掛かります、それによる思わぬ価格での売り買いとなる可能性があるからです。

今までいろいろな投資信託を見てきましたが、長期投資に向いているのは一握り、その中ではインデックス型の商品は比較的おススメかと思います。

指数に対して投資するチャンスか

先程も言いましたが、インデックスファンド(インデックス型投資信託)とは、日経平均やTOPIX、ダウ平均やS&P500のような株価指数(インデックス)と同じ値動きを目指して運用されている投資信託をいいます。

毎日お昼のニュースでやる日経平均株価やダウ平均株価の指数と同じ値動きをする「投資信託」がそれです。

インデックス投資のおすすめ理由は、少額から始められ・分散投資ができ・低コストで、手間がかからない点です。

資産運用で負けにくい要素を持っているのがインデックス投信です。

投資金額が低額からでもスタートできる

インデックス投資は、証券会社の口座を作ってしまえば、100円からでも購入することができます。

特に気軽にできるネット証券が使い勝手がいいでしょう。

例えば、SBI証券や楽天証券などは、関連会社のネット銀行とも連携して資金移動も楽々です。

投資をする資金がないという人もいますが、毎月5000円であればどうでしょうか?さすがに5000円を準備することができないという人はいないと思います。

株でしたら少なくても数万円~数十万円掛かりますが、インデックス投資なら少額で手軽にはじめることができます。

まずは低額からスタート、そして定額へのシフトアップが安心、慣れている方は底値と判断するのなら一気買い買いが有効かもしれません。

この辺は、多くのFPはドルコスト平均法という買い方ばかりを推奨しますが、僕は上昇相場の時にはこの方法は機会損失が起こると考えます。ふたつの使い分けが大切です。

インデックス投信のメリット

インデックスファンドは、指数と同じ動きを目指す投資方針ですので、投信で構成する銘柄も基本一緒になります。

したがって複数の多くの銘柄に実質的に分散投資していることになります。

例えば、日経平均の株価とは、東証1部に上場している225銘柄の企業の株式により構成されており、この指数と同じ運用を目指すというインデックスファンドは、このETF日経225となり、225の銘柄でで構成されていることになります。

つまり、このインデックスファンドを購入すれば、上場している日経の225銘柄に分散投資しているのと同じなんです。

225銘柄への分散投資には、メリットもあります。各個別株で運用をする時よりも大きく買いますから、実質的にリスクを下げることができます。

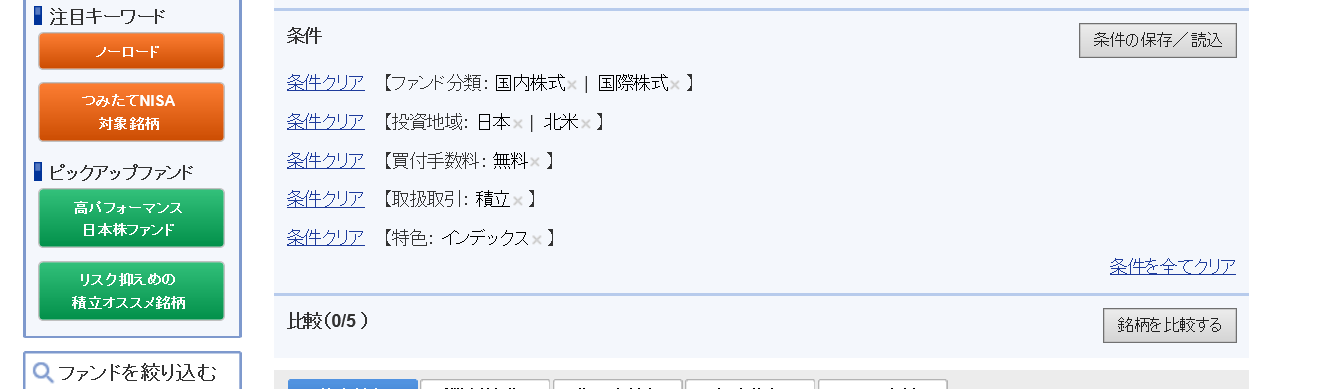

インデックスファンドは多くの商品があります。例えばSBI証券の投信絞り込みを以下の条件でやってみました。

- 株式 国内と国際株式

- 地域は日本と米国

- 買い付け時手数料 無料(ノーロード)

- 積立可能タイプ

- インデックス投信

この条件を入れました。

すると投信が出てきます。インデックス投信は、こんな感じで出てきます。

例えばネット証券で、毎月1日に1万円分のインデックス投信を購入するよう設定すると自動的に口座から引き落とされ購入して積立てられます。

もし、口座に残高がなければ取引はされません。

インデックス投資は、ファンドを選択するだけです。企業分析をしたり企業価値から株価を予想して選ぶ必要がありません。

運用する投信を決めてしまえば、あとはドルコスト平均法で、定額で定期的に購入するだけです。

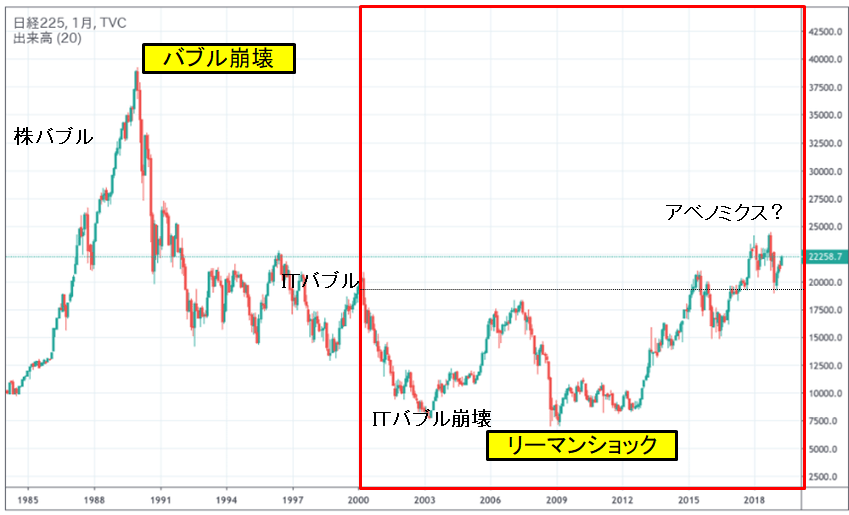

例えば日経株式225平均指数に投資

リーマンショック以降は上下動を繰り返しながらも上がってきました。当然、インデックスファンドを買った方の資産も増えました。

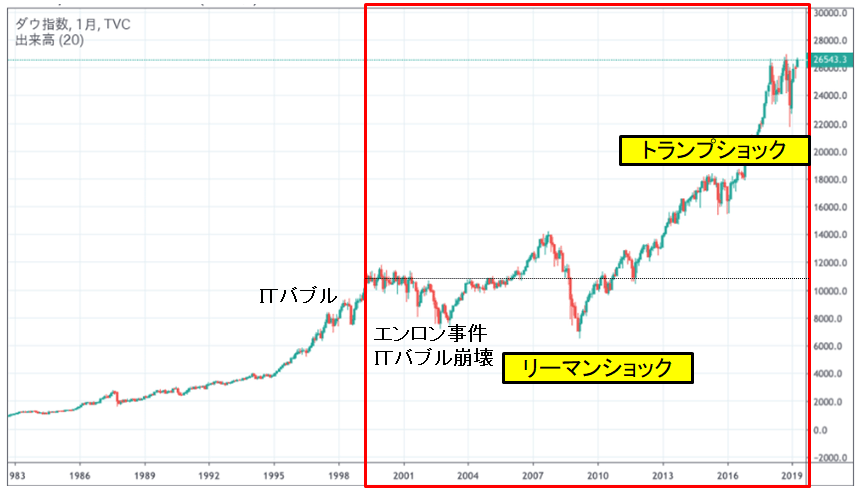

例えばダウやSP500米国株式に投資

米国は力強い相場が続いています。リーマンショックとトランプ大統領が選挙で買った時に大きな落ち込みがありましたが、力強く成長しています。

この指数によって値動きが決まるだけです。特定の株式のように企業業績や不祥事に怯える必要はないのです。

ただし全体の市場指数が伸びていけば値上がりが期待できます。

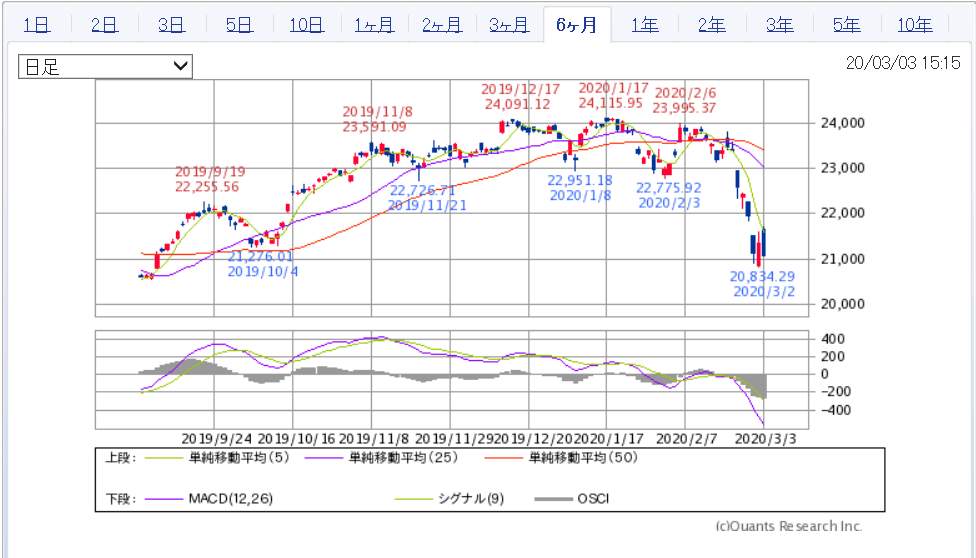

ここ最近の日経225と、米国ダウ平均のチャートをここで改めて見てみましょう。日経新型肺炎コロナショックの下落です。お金が逃げまどっています。

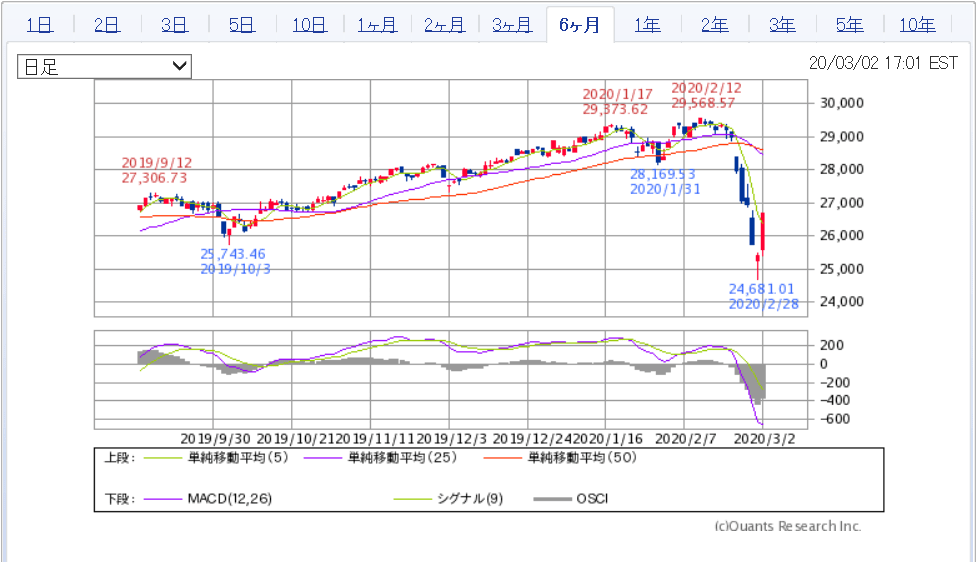

ダウ平均の新型肺炎コロナショックでの落ち込みです。始まったばかりなのでしょうか。

もしかすると、この相場の落ち込みは底なしなのでしょうか?そんなことはありません、

必ず対応策が確立されて、克服の兆しが現れます。その時、チャートは反転と始めます。もしかすると時間はかかりますが、資産運用の好機到来になるかもしれません。

インデックスの優位性と不確実性について

インデックス投資信託の優位性について考えてみましょう。

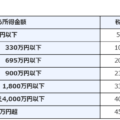

インデックス型投資信託は、非常に低いコストで運用することができます。今回の投信絞り込みでは買い付け手数料はゼロ、管理手数料年間0.5%で探してみました。

投資信託を購入する際に気を付ける事のひとつは手数料です。大きく指数投資は伸びないのに毎年1%や2%の手数料を支払っていたら手数料に負けてしまいます。

0.3%以下のものを選びましょう。儲かるのはあなたではありません。

売買手数料

投信を売買する時の手数料は、商品の1~3%が目安が多いですが、ノーロード投資信託という、購入時手数料がかからない投資信託があります。

商品の選択時はしっかりと調べてから購入をしましょう。

信託報酬

1年間、その投資信託を管理・運用してもらうための手数料(0.1~3%)

銘柄の選定、入替管理をする手数料です。信託報酬は毎日、保有している資産から差引かれます。

インデックス投信をお勧めするのは、この信託報酬が非常に低いからです。

信託報酬は毎日差し引かれるものなので、パフォーマンスに大きく影響します。手数料の違いでは長期保有で大きな差が出てきます

市場ショックは10年サイクルでやってくる

株式を活用した資産運用は長期投資が今までの結果では成功するという確率が高くなります。ただし、入り口を間違えてしまうと期待する結果が得られない事もあります。

入り口とは、買うタイミングと買う商品です。あとは地道に時間を味方にして積み立てるだけです。

資産運用も全額運用でなく、分散運用をしましょう。もしかすると、10年ぶりの資産形成のタイミングが到来するかもしれませんね。

もし、リーマン並みのショックが新型肺炎にあれば、相当の下落も予想されます。世界恐慌にならなければ投資機会にもなります。

インデックスファンドを味方しよう

☞

ポイント

投資には絶対はない。ただし、歴史から見て、株式やファンドを資産運用の手段のひとつにするチャンスが到来するかもしれない。

不幸にして歴史は繰り返します。日経19,000円割れから10,000円割れ等の不確実性増加or急降下の事態に投資しなければ、10年ぶり或いは数十年以来の資産形成への機会損失にもなります。

キャッシュポジションの用意を忘れず常に用意。余裕資金で投資。必ず夜明けはやって来ます。

- 過去の長期間の投資結果をみると、インデックス投資の多くの商品は、アクティブ投資よりも上回る結果を出しています。

- インデックス投資の方が、安定した利回りが多いのも事実です。

- インデックス投資はアクティブ投資と比較して利回りは低くなりがちです。10年、20年と長期運用すると、結果的にアクティブ投資よりも、インデックス投資の方が収支で上回る確率が高いという結果があります。

まとめ

投資信託の中では、インデックス投資は長期で運用に強く、安定利回りが期待できます

売買手数料は出来ればノーロードのもので、信託報酬は0.3(0.1レベルは◎)%以下のものをNISA口座等を利用して運用してみよう。

資産形成のチャンスが訪れるのを待ち、商品選択をしてみる、口座開設しておくことをお考え下さい。

この記事はFPとして特定の商品を勧めているのではありません。投資や資産形成の判断は自己判断でお願いします。

投資をやる前にもっと大切な事があります。自身のライフプランニングを分析する事です。そこから手段が見えてきます。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】