新NISA戦略17 ライフプラン作成後の資産運用が成功するこれだけの理由 【独立系FPブログ講座】

新着FPブログ講座

ライフプラン作成後の資産運用が成功するこれだけの理由

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 ライフプラン作成が資産運用に有効だといえる理由

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新シリーズが開始、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第17回目のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

この第2章では、資産運用のステップについて解説してきました。実は資産運用自体は投資する仕組みを活用して金融資産を購入することで成立するだけなのですが、それだけでは不十分だったことはお分かりいただけたでしょうか?。

将来の世帯のライフイベントを想定したり、現状と将来の収支をライフプランという手段を活用して、俯瞰的にお金の流れをキャッシュフロー表で確認すれば、本当の必要資金の過不足なども視覚的に体感できます。

必要資金の過不足が体感的に感じられれば、しめたものです。

つまり、夢やライフイベント実現のためには、多くの資金が必要だと体感できれば、資産形成が大事だと実感できます。これは『何となく必要なのかな~』とか『いつどの位必要なのか見当もできない』とでは雲泥の差です。

対策は簡単です。『収入を上げるか、支出を減らすか』これらがまず考えられる候補です。次に考える対応策としては、『資産運用で増やせるのではないか?』でしょう。

今後、どのタイミングで教育費が発生するのがおおよそ分かる、マイホーム購入での最低必要資金が見えてくる、資産取崩しに必要な老後の必要となる資金が想定できるだけでも行動変容が起こります。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。ライフプランという言葉と共にマネープランという用語があります。

ライフプラン

ライフプランは自分の人生のイベント単位でのキャッシュフローや予算、人生の中での節目毎の必要資金の過不足を俯瞰的に可視化するツールです。

マネープラン

一方、マネープランとは俯瞰的にライフプランで見えた資金の過不足や必要タイミングに対して対策を具体化して計画することです。その明確になった必要資金を家計改善や預貯金、資産運用計画を立てて実行すことが求められます。

今回は、資産形成のステップとしてのライフプランを作成することが、これからのあなたの資産形成に成功する理由について整理したいと思います。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

ライフプランは作成プロセスでの現状把握が危機感につながる

ライフプランを作成するにはさまざまなデータが必要になります。

- 家族構成

- 現在の金融資産

- 家族のライフイベント

- 今後の働き方や収入変化

- 退職金や企業年金

- 公的年金加入と予定

- 必要な教育資金

- 必要な住居資金や支出(ローン含む)

- 今後の年齢に伴う生活費(含む老後生活費)

- 定期的、臨時的な収入や支出

- 保険契約状況

- 資産運用

- 確定拠出年金

- 介護や葬儀・お墓費用

こんなにたくさんのご自身のデータやライフイベントごとに思いを巡らすのですから、家計の現状確認だけでなく、将来に渡る自身の必要資金についての認識が変わるのは当たり前です。

私たちファイナンシャルプランナーもプランニングツールを使ってライフイベント単位で生涯に渡る資産や資金の流れをクライアント様と共有します。

クライアント様と共に必要データを整理する、場合によっては配偶者やお子さんと世帯の将来を話し合いというプロセスが化学変化が起こすのです。

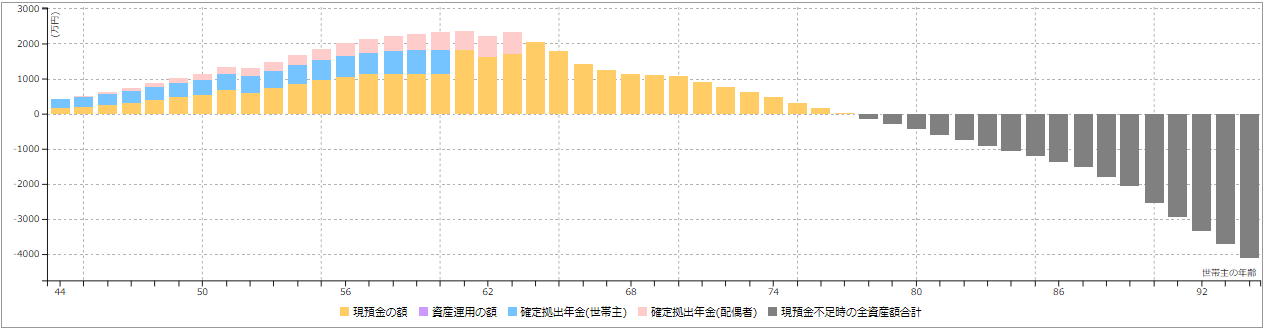

ライフプラン作成後の資金ショートの例

こうして様々な自身のお金に関わる情報を精査してキャッシュフロー表が出来上がれば、年齢別の資金ショートの状況などやその年齢までに必要な資金などがご家族でも可視化できます。

つまりライフプランを立てる時、まず「いつ頃には何をしたいか」を洗い出すこととなり、例えば「10年後に結婚、15年後に戸建てマイホーム」「子どもは二人、中学からは私立で・・」など、希望するイベントを年表に書き込むこととなります。

このライフイベント表が作成できたら、おおよそどのくらいの資金が必要かを調べて予算を計上する。実はこのおよその金額でもライフイベントごとに必要な資金を把握することとても重要です。

続いて家計関係の未来予算となる収入の変化や家計バランスシートから洗い出した今後の世帯収支をプロットすることで、自身のある意味『終生までの人生=ライフ』というものを一旦整理できるというメリットがあります。

それらをライフイベント毎に見てると、特定の年に大きな支出が当然発生して預貯金が急減します。給与から等の収入はゆっくりと変化しますから、この大きな支出ポイントまでに預貯金などの金融資産を確保しておく必要性を痛感できる筈です。

場合によってはイベントで預貯金がなくなる、保有資産がマイナスで表示されることも珍しくはぁりません。

ライフプランはそういった時、預貯金だけではなく資産運用を始める必要性についても気づかされるツールにもなります。いつまでにどのくらいの資金が必要なのかを把握するためにもライフプランを立てることはとても重要といえます。

家計改善や資産運用の効果を対策後シミュレーションできる効果

いつまでにどのくらいの資金が必要なのかを把握するためには、ライフプランが役立つと申し上げました。

つまりライフプランを描くことで、人生の中の大きなイベント(ライフイベント)が起きるタイミングや、その時に必要になるおおよそのお金の額をあらかじめ把握することができるという効果が期待できます。

逆に言えば、時間的な余裕を持って対策が講じられて、支出する資金の準備ができるといった非常に大きなメリットがライフプランにはあるのです。

- いつまでにいくらのお金が必要なのかがわかる

- 今後やるべきこと、やらなくてはならないことがはっきりする

- ぼんやりとした漠然としたお金の不安がなくなる

例えば将来の収入と支出を踏まえた上でライフプランをまとめると、必然的に「家計の見直し」や「資産運用」にも繋がってきます。

ライフプランの作成段階で無駄な出費をチェックできるので、効果的な貯蓄も可能になるでしょう。

あるいは預貯金が将来相当プールできたとしても、ライフイベントによる支出が大きく、その時に資産が減少してしまったり、不足してしまうのが見えると更なる貯蓄や資産運用による資産拡大による投資も計画するようになるでしょう。

現状のライフプランが俯瞰できたら生涯の収支のどこかを変化させてみることで、そのライフイベントが問題なくクリアできるかもしれません。

保険や通信費の支出を変える、日常の生活費をもう少しコントロールしてみる、貯まった預貯金を資産運用に回して期待利回りで運用してみる、副業を追加してみる、働く期間や年金受取額を変化させてみる、さまざまなシミュレーションをライフプランの中で行うことができます。

2024年から開始の新統合NISAもその手段の選択肢になるでしょう。これらの手段を決めるのがマネープランです。このふたつの関係性、お分かりになったかと思います。

この作成したライフプランは作った後で放置しておいても良いというものではありません。世帯の状況や考え方が変わったり、外的な要因の変化も含めて、計画通りに行かないことが多々あるでしょう。

つまり、作成したライフプランは「絶対的な目標設定」というわけではなく、適時にその都度見直して柔軟に修正・調整していくことに意味があります。

逆に言えば、ライフプラン自体は作成時のものであり流動的なものだということです。

こうして現状に気づき対策を講じたシミュレーションでも、その通りには進まないのは当然です。しかし意識することで支出ポイントに向かって大きく改善ができたり、必要とする生涯の金融資産目標に向かって進み始めるのはいうまでもありません。

ライフプランは早く作ったほうが有利だといえそうです。

ライフプランを作ることで数百万円単位どころか千万円単位で生涯の金融資産が変化したり、ライフイベント支出が家計に負荷を加えることなくクリアできることは決して珍してものではないといえます。

そのくらいライフプランを作成することによる『マインド変化』や『行動変容』は、生涯の金融資産保有高に影響を及ぼすといえるものです。

もしライフプランを作らなかった場合にどうなるのか

ライフプラン作成の効果は、お分かりいただけたと思います。漠然として不安が対策を講じることで大きく解消・変化することを実体感できるツールがライフプランです。

もしライフプランに出会わなかった、あるいは知っていても作らなかった場合、一体その人はどうなっているのかを想像してみてください。

一例にはなりますが、成り行きになったり、常に漠然としたお金に対する不安だけを持ち続けることになることでしょう。また大切な貯蓄や資産運用のポイントを見逃して放置してしまう可能性が高くなるでしょう。

- いつ、いくら必要になるかが不明瞭な状態が続く

- 将来に向けてやるべきことが実践できない

- 漠然としたぼんやりとした不安を抱え続けての生活

- 無駄ともいえる支出や浪費を続けてしまう

誰でも面倒くさいことはできるだけ先延ばししたいと考えるのは当然です。現実を見るのを避けたいと考えるのは理解できるものの、人は薄々気づいていてもペンディングしてしまうものです。

ついその時が来たら考えればよいのでは思いがちですが、実際の多くは『時、すでに遅し』といった状況になっていることが多く、タイミングを逃してしまうでしょう。

その時に考えるでは、資産形成の時間切れにもなってしまいます。

しかし、たまたまでもFPに出会ったりしてライフプランをしっかり作っておけたならば、将来への考え方の「方向性」を決めることができるので、漠然としたお金の不安や悩みは小さくなり余計な出費も防ぎやすくなります。

将来必要になるお金を準備することに対しても、目標が明確になるので達成しやすくなることが期待できます。

ライフプランの作成は、危機感や現実認識による行動変容を起こします。

その一つの手段が資産運用や新統合NISAへの動機づけになります。

ライフプランは、FPだから言うのではありませんが、作るプロセスで人生の『軸』が決めることもでき、シミュレーションを掛ける事で確からしさを確認することが出来、人生を積極的に描くことができるツールでです。

これで本シリーズの『第2章 資産形成のステップをFPが伝授する』は終了です。次回は、ライフプランからのマネープランが資産形成にどう向くのかについて『第三章 運用よりマネープランを先に作ろう』にてお届けします。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】