新NISA戦略8 資産形成5,000万円までの道のりや期間はどれくらいなのか 【独立系FPブログ講座】

新着FPブログ講座

資産形成5,000万円までの道のりや期間はどれくらいなのか

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 貯金の継続で金融資産5,000万円をつくろう

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズをご提供、大変好評でした。

次なる新たな新シリーズをスタート

テーマは『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

貯金と貯蓄の違い

社会人になり給料が入るようになり、初めて貯金や貯蓄を始める人もいるでしょう。貯金と貯蓄、このふたつの言い方には実はある違いがあるのをご存じでしょうか?

貯金とは

貯金とはお金を貯める行為自体を指していて、簡単に言えば読んで字のごとく金融機関などにお金を蓄える事です。

逆に言えば貯金箱に毎日100円や500円を入れるようなものも貯金であり、入れた分だけ増えていくという特徴があります。

貯蓄とは

一方、貯蓄にはさらに深いものが含まれており、貯蓄とは目的をもって金融機関を等を利用して貯金したお金を蓄やす行為で、貯金だけでなく投資信託や債券、株式、保険と形を変えて蓄え増やすことが出来るという特徴があります。

まず最初は貯金することが大事になりますし、次にこの貯金を種線(たねせん)にして増やす事も重要になります。このブログシリーズは金融資産5,000万円がテーマですが、そこへの到達には多くの人に可能性があるのです。

ではこの『資産形成5,000万円までの道のりや期間』は貯金で考えると、一体どれくらいなのかについて考えてみたいと思います。あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信しています。

貯金1本ノーリスクでの金融資産5,000万円到達への道のりを考えてみた

例えば60歳をゴールとして、貯金だけで金融資産5,000万円を達成するにはどんな行動や環境が必要になるでしょうか?

小学校から4年制大学までストレートに卒業した人の年齢を考えます。4年制大学に卒業した人であれば、新卒者の年齢は満22歳となります。

シミュレーションの前提

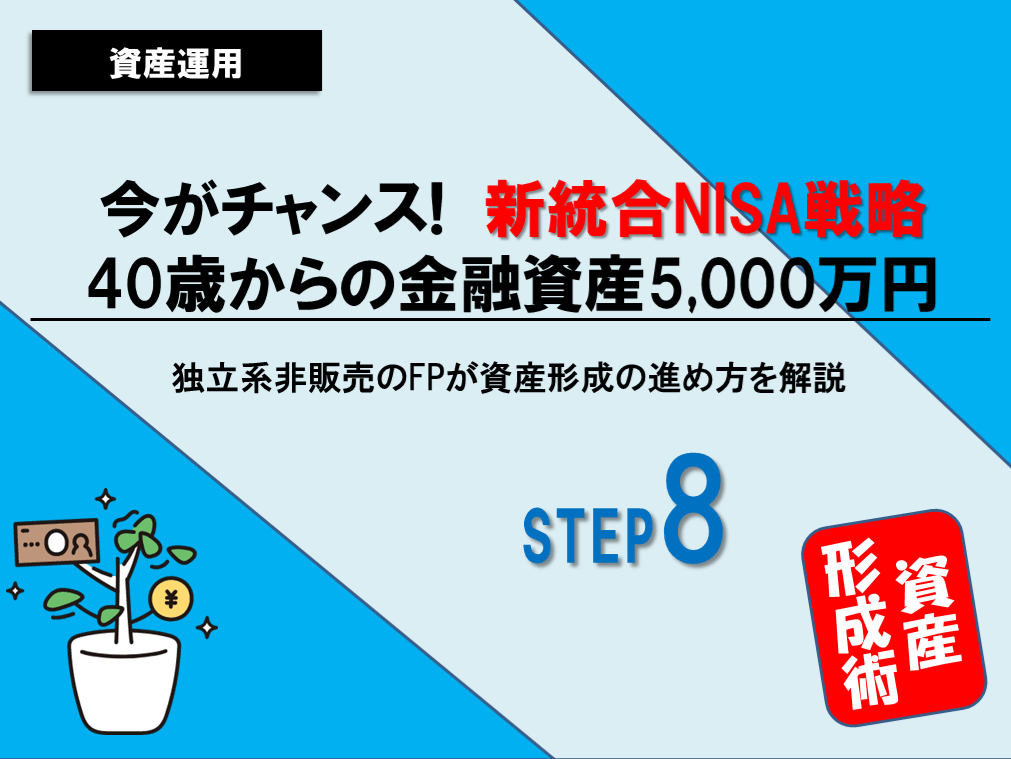

22歳から貯金を始めたとします。そして60歳を迎える中で得た給与、しかも税や保険を除いた可処分給与の20%を貯蓄率として計算してみたいと思います。

平均給与データは、国税庁出典のデータから年代別に活用させていただきました。

総務省「家計調査報告 2017年」によれば、勤労者世帯の毎月の平均収入は46万9,722円でした。ただし、ここから税金と社会保険料などを差し引いた残りの金額を可処分所得(手取り月収)といい、その金額は38万2,434円となります。

あくまで全体の家計平均ですが、毎月どのくらいの割合を貯金しているのかのことを貯蓄率と言いますが、平均すると貯蓄額は7万8,126円となっており、これは手取り月収の20.4%(20%)を貯金していることになりますのでこれを採用します。

これらを前提に私が作成した22歳から60歳迄の可処分所得から貯蓄率20%を積立てた場合、どうなったかをご覧いただきたいと思います。(利息は加味しない)

FP事務所トータルサポート

横谷FP作成

一番上の,年齢22歳では、男女平均の年収は260万円であり、単純に12で割ると月額収入は21.7万円となります。そこから税金などを差引き可処分所得を18%(一律)に設定した場合、使える月給は17.8万円となりました。

月額17.8万円は実態として納得できる額だと思います。この可処分所得から貯蓄率20%を掛けると3.6万円という貯蓄目標額がでてきます。

逆に言えば、可処分所得の17.8万円から3.6万円を引いた14.2万円で月の生活パターンを組み立てようという事になります。

ただし、収入は年齢やキャリアによって一般的に増加していきます。今回は5年単位での統計データより、収入の増減変化をプロットしています。

20代から伸びてきた収入も50代で頭打ちとなり、勤続年数33歳~38年間になれば、役職定年や60歳定年となり、収入のダウンが始まります。

このケースの場合は、22歳~60歳迄の生涯年収は1億7千万円になりました。その中の可処分所得からの20%貯蓄率を継続すると、なんと貯金額は2,819万円になりました。

ちなみに貯蓄率を25%に設定すると3,524万円、30%に設定すると4,229万円の貯金が出来る事も分かりました。やはり長期取り組みと言う時間を味方にするのは投資と同様に有効だと実感できます。

初め少なかった貯金額も40代後半になれば可処分所得はもっと増えますし、余力で貯蓄率を上げてもよいでしょう。

また60歳となれば多くの会社で退職金などの一時金が千万円単位で入ります。例えば2,000万円の退職金が入れば、金融資産5,000万円は貯金だけでも近づくことができます。

ただし、この貯金による資産形成の欠点は、どう仕組みづくりを作るのかという点と継続維持が課題であり、個人的にはリスクを取らない貯金だけの資産形成では大変だと考えています。

貯金をコアにして資産形成をするためには仕組みが重要

さきほど貯金だけで資産5,000万円を築くのは大変だと申し上げました。

お金を計画的に入社からの38年間の会社生活で貯めるためには、計画性がとても重要になるからです。ではどういった計画性が有効なのでしょうか?。

メンタルアカウンティングについて

実は、お金を定期的に貯めるためには、貯蓄専用の銀行口座を設定することが有効です。つまり日常カードやATMから引き落とす口座とは別の貯蓄用の口座です。

人はお金があるとつい使ってしまいがちであり、別の口座に移管することで日常口座と別のパーテーションを心の中に作るのです。これをメンタルアカウンティングと行動経済学では言います。

一所懸命働いて貯めた10万円は大事にするのに、ギャンブルで簡単に手に入れたお金はあぶく銭として散在してしまいがちと、お金に対して『心の会計』で仕切りを作ってしまう事です。

お金を確実に貯金するいくつかの方法

日常で使う銀行口座で管理をしようとしても、使いすぎてしまった月や急な支出月等がでてしまい、今月はお休みとなりがちです。

毎月お金を使い始める前に、まず貯金額を別にして貯金をしてしまうという「先取り貯金方式」が絶対におすすめです。

別口座での管理

特に別口座をつくって、意思入れして送金するのも有効な方法です。ここでは意思入れしやすいお金の置き場所についていくつか考えてみたいと思います。

積み立て定期預金

多くの銀行では「積立定期預金」という商品を用意していますからこれを活用すると自動的にお金が預金として貯めることが出来ます。

しっかりと無理のない資金を蓄えることが重要ですし、つい大きなお金に成ると大きな買い物に化けてしまいがちですから、この定期口座の資金はないものだと考えて、日常生活資金から切り離して忘れる必要があります。

欠点は利息がたとえ付いてもインフレには、勝てないことです。

保険による貯蓄

保険商品を活用するという方法もあります。中でも貯蓄性のある保険商品を活用することで、貯金できます。この多くは海外の債券などを活用したものが多く、保険会社も儲かる商品です。

ただし欠点とすれば「貯蓄性保険商品」の多くは、長期に渡り運用せず中期で解約すると返戻率が100%を下回るように設定されていることです。

あくまでこれは保険商品であり、何十年後の満期時に100%を超える資金が返戻金として戻る仕組みとなっているのです。一石二鳥は効率が悪く、貯蓄を前面に考えるものではなさそうです。

逆に言えば解約すると「損をしたくない」という心理が働くことで、100%を上回るまでは貯蓄を続けることができる人もいるでしょう。ただし保険の利回りは大したことがなく、インフレに負けてしまいます。

証券口座を活用する

最も将来展開も含めておすすめなのが「証券口座」を開設してで貯金をするという方法です。

本来「証券口座」は株式や投資信託などを購入するために活用する口座ですが、普通預金のように貯金だけをすることも可能です。

今は証券会社には、オンラインで簡単に資金の移動が無料で出来るという特徴があり、多くの銀行と連携しています。

入出金処理の中で入金処理を選択してあらかじめ登録していた銀行からの資金移動がリアルタイムで可能になります。

証券会社と聞くとハードルが高く感じますが、オンラインの証券会社のほうが使い勝手がよいのです。ですから初めての人は楽天証券・SBI証券などに口座を開設すると便利です。

口座開設は、免許証やマイナンバーカードがあれば、簡単にできます。なぜ証券会社がよいかと言うと、これらの証券会社は、銀行も持っている証券会社があるからです。安心どころとして、楽天銀行・住信SBI銀行があります。

楽天証券→楽天銀行へ移動→楽天証券

SBI証券→住信SBI銀行へ移動→SBI証券

これらの使い勝手は、とても便利です。

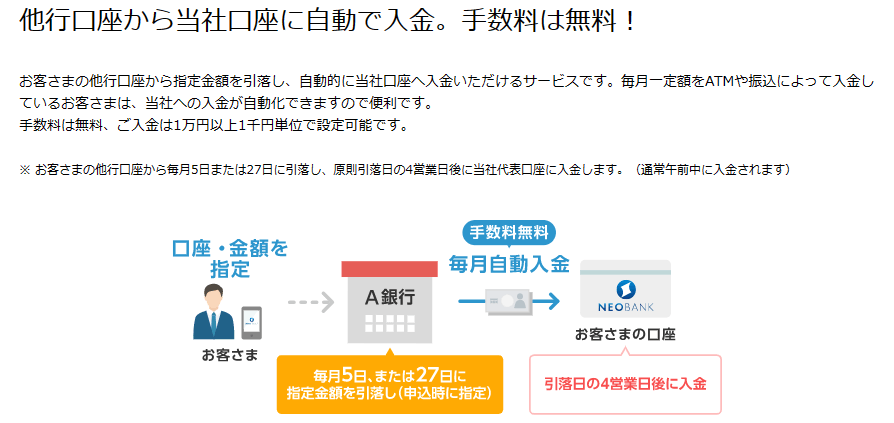

例えばSBI証券の場合、指定銀行から「証券口座」に入金処理をすると、自動的に証券口座と連動したSBIハイブリッド預金口座に移管できます。(事前申請が必要)

銀行で貯蓄をするのでしたら、ハイブリッド口座からオンラインで円普通口座に移管すれば、お金は簡単に貯金できるでしょう。

またSBI銀行には自動引き落としサービスというシステムがあり、SBI銀行では振込手数料は無料です。給与日に自動的に振り込むことも可能です。強制的に貯蓄できることはよいことです。おススメします。

ネット証券会社や関連銀行を上手く使うという方法は、確実にお金が貯まりますし、イザ運用となれば使い勝手もよく、FPとしておススメの貯金方法です。

積立て貯金と退職金を加味すれば大きな資産形成はノーリスクでも可能だが

お金は日常遣いの口座、緊急の支出に対応できる口座(緊急予備資金)、資金や資産をプールしておく口座の最低でも3つは確保すべきです。

結論として貯金だけでも時間は掛かりますが、金融資産形成5,000万円は可能です。

ただし時間と仕組みには継続と持続が必要です。人生の3大資金である教育・住宅資金はこれとは分離して備えるべきものですし、この資金は将来の為に別口座にプールしておきましょう。

今は預けているお金に対しての利息には、期待できない時代が続いています。しかし、確実に愚直に貯金だけをしていけば3,000万円近いお金が貯まりますし、途中の増額も可能になるでしょう。

この強制貯金方法は、実は一定額の貯金までが有効で、ある程度の資金がプールできたら資産運用をするほうが歴史的には有効なのですが、今回は貯金だけでというテーマでシュミレーションしてみました。

長期に強制的に続ける仕組みさえ作れば、貯蓄率はもっと高められますが、平均的な貯蓄率でも時間を掛けて仕組みを作り回すことさえ出来れば、大きな貯金となることお判りいただけましたか。

次回は貯金だけではなく、資産運用の力を活用するとどうなるのかについて解説したいと思います。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】