新NISA戦略7 年代別、一体どのような人が資産5,000万円を築けるのか 【独立系FPブログ講座】

新着FPブログ講座

一体どのような人が資産5,000万円を築いているのか

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 金融資産5,000万円到達された人々とは

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズ、今回は第7回目です。

新シリーズのテーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

この講座のメインテーマは2024年からの運用額が最大で1,800万円となる新統合NISAを資産形成にどう活用するのかを解説するものですが、一体金融資産5,000万円を貯められた人はどんなタイミングで資産形成に成功したのでしょうか。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。今回は年代に見合った運用方法で金融資産5,000万円を形成する方法をいくつかの例を挙げて考えてみたいと思います。

30代と60代では資産形成の時間軸や収入、貯金も違ってきますから特定の年代でそれなりの資産を作るには、それぞれ違った資産形成の方法がある筈です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

30代でも他人資本を活用すれば、資産形成に成功できるかも

30代~40代で金融資産5,000万円を築くには、よほどの高所得でなければ貯蓄だけでは困難です。

例えば23歳の会社員が入社時から毎月5万円、ボーナス時各20万円×2回を貯蓄に回す、30歳過ぎたら毎月10万円、ボーナス時各30万円貯蓄ならばどうなるか考えてみましょう。

20代での貯蓄は7年間で、実は年間100万円になります。

100万円×7年間=7,000,000円となります。

30代での貯蓄は年間180万円になり、10年間では

180万円×10年間=18,000,000万円となり双方を合算すると2,500万円であり、5,000万円の道は半ばとなってしまうのです。

つまり貯蓄を中心とした方法で5,000万円を貯めるとすると、ダブルインカムの共働きで何とか上記の貯蓄を継続すれば×2人で5,000万円の資産形成はできるという事です。

つまり、二人で協力し合えば決して実現が不可能ではないといえます。

また企業によっては20代から年収1千万円近いという高収入企業もありますから、そこに入るといった方法も可能性はゼロではありません。

この方法は自己努力だけですが、他人資本をうまく使うという方法もあります。それは不動産投資であり、自己資金が少なくても始められるというメリットを活かした資産形成です。

不動産投資は、たくさんの自己資金が必要なものと考えられがちですが、実はそうでもないのです。実際に30代、40代の人でも金融機関の融資を活用して不動産投資を行っています。

『てこの原理』レバレッジと言い、少ない予算で大きな資産運用ができます。

不動産投資は実は自己資金が少ないが、信用の高い人が不動産投資をはじめることが多いのです。自己資金が豊富にあれば借入額を抑えられて、支払う金利も少なく済みますが、少ない費用済めば投資の収益性を示す利回りは逆に高まります。(対投入額からの利回り計算として)

しかも年収500万円以上の会社員や公務員などは不動産投資に最適だとされており、その信用の高さと物件自体の評価で、条件の良い金利や借り入れができるのもこれまた事実です。

一棟建てアパートなどは、購入金額が大きくリスクや大家負担が大きいものの、うまく回せば大きな資産に成長します。土地値に近い物件が圧倒的に有利です。

1棟目の資産評価の高い物件は、2棟目の担保にもなりえますし、そこからの融資・返済の残りは確実に次の物件購入の頭金になるでしょう。

一方、会社員にもハードルが低いのが区分マンションへの投資です。

アパートのように一攫千金を狙うような資産運用はできませんが、長期譲渡での低い所得税での売却や繰り上げ返済によるキャッシュフローの改善は、時間が経てば毎月の大きなキャビルゲインやインカムゲインに成長します。

自己資金10万円からでも3,000万円にもなる好立地の物件が買えることもあります。新築区分投資物件は、場所も限られ、将来的な減価も考えるとあまりおススメする運用方法ではありません。

ただし、繰り上げ返済などを繰り返せば、中期で2~3,000万円の物件とお金を生む仕組みが中期で手にはいります。

もし買われるのでしたら、好立地の中古ワンルームが優先的な選択肢になります。現物資産としてはこれも魅力的です。

多額の自己資金を用意できない40代の方々にとって、融資という他人資本を活用することで普段出来ないような大きな資産運用が可能になり、将来売却しても保有し続けてもお金を生み出す資産に成長するでしょう。

40代では、運用の手ごたえを手に入れよう

40代では、貯蓄をしっかり繰り返すことで3千万円程度の貯蓄形成が近づきます。もちろん家計管理ができていて計画的な貯蓄ができる、ダブルインカムがある、比較的高い収入があるなどの条件があれば尚更可能性は高まるでしょう。

ざっくり計坂すると49歳になる迄に、入社時から毎年150万円を積み立てると4千万円近くになります。最初はそこまでの貯蓄金額はできなくても、30代半ばからはもっと収入も増えてきますから、高い貯蓄形成ができる人も多くでてきます。

他人資本を使わなくても、この年代では時間と言う武器と利回りという武器を使って、資産を拡大できる可能性が高まります。もちろん他人資本の活用も有効な選択肢です。

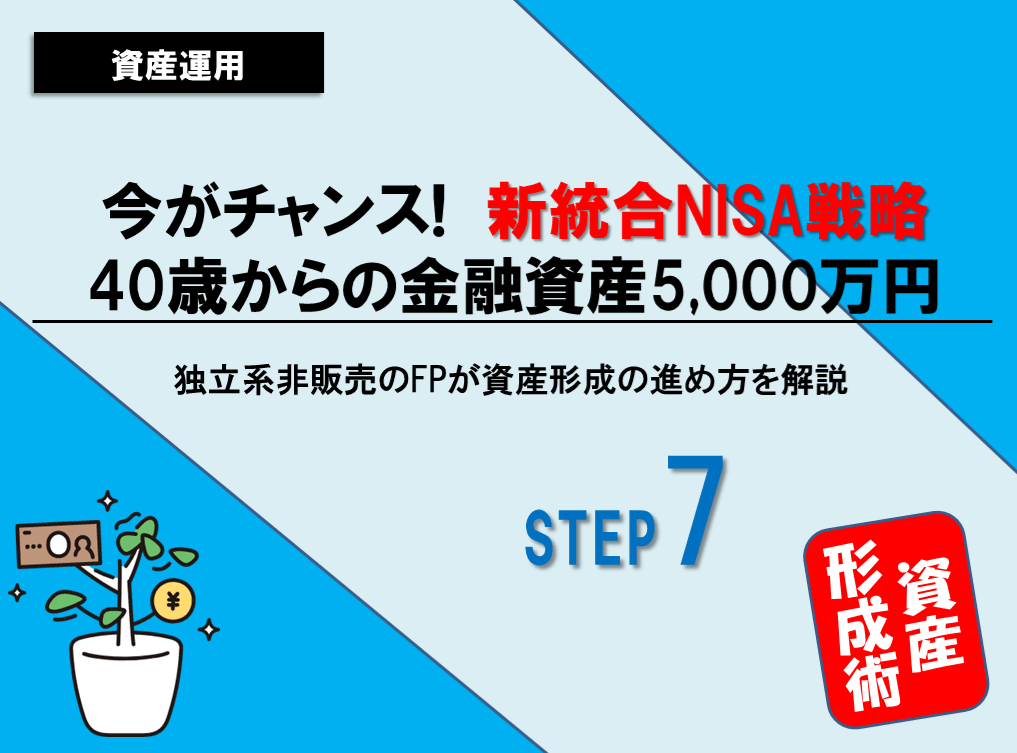

例えば20代でしっかり貯蓄を開始して、運用する資金を600万円を貯めたとします。この600万円を初期費用として50歳になるまでの20年間毎月10万円を積みたて投資に投下して、20年間の平均利回りが4%を確保できたとするとどうなるかを見てみましょう。

5,000万円にタッチしました。追加投資と複利のチカラを活用した結果です。

初期投資600万円、運用20年間、利回り4%でシミュレートすると40代でも金融資産5,000万円にタッチできるのです。投資額を収入に応じて増額できれば、更に資産形成のスピードと確率は高まるのです。

実際に下記の図にある少額投資非課税制度NISAの新規口座開設年齢を見てみると、圧倒的に30代、40代から運用を始めた人が多く、その中から資産形成に早期に成功された人が出ていると想定されます。

日本証券業協会2022.9-NISA口座開設・利用状況調査結果より

こうして3,000万円以上の金融資産は、所得がそこまでなくても時間を味方にして継続できれば、多くの人が到達できるようになれます。

もちろん運用には利回り4%よりも高い利回りの商品は沢山あります。例えば初期投資額が600万円、毎月10万円も同じでも、ヘッジファンドのようなハイリターンの商品で年利10%を出せると、こうなります。

初期投資額600万円、毎年120万円、利回り10%とすると12年ちょっとで金融資産5,000万円に到達してしまいます。

ただしこういった運用はハイリスクハイリターンであり、毎年同様のリターンがヘッジファンドでも得られるというのは無理な話です。時間と運用と言う武器をフルに使えるのが30~40代のメリットです。

定年が見えてくる中でゴールに近づく、最も可能性がある方法は

50代、60代で金融資産形成5,000万円の足掛かりを掴むのは意外と多くの人が可能です。もちろん資産形成には資産運用が有効ですが、もっと大事なものとして時間の活用があります。

定年までに5,000万円タッチ、標準的な資産形成成功のパターンです。

30代や40代と違って既に就職して資産形成や貯蓄に対して一定のベースとスタイルを持っている人が多く、これに本気の資産運用や資産形成、収入の増加などを利用することで資産形成のスピードは飛躍的に高まります。

50代にもなるとそろそろ収入のピークを迎えます。この段階からいきなり高い貯蓄からの資産運用を始める事は高いリスクを負います。

なぜならば運用で暴落や調整相場に巻き込まれた時に回復する、リカバリーする時間が少ないという問題があるからです。

これが20代~40代での投資では、必ず何回かそういった経験をしますが、時間がダメージを修復して大きく市場が成長するタイミングでの大きな利益を受け取ることが出来ます。

しかし50代も後半ですと今後の収入も落ちていく中で回復まで待てないといった事態が起こるからです。50代後半からの初めての資産運用には、注意が必要です。

50代の所得と貯蓄の関係についてデータを見てみると、年収500万円前後の人でも金融資産を2千万円近く保有していることが読み取れると思います。

これらの方は、おそらく若い時期からの貯蓄や運用を実践しており、60歳での定年後に2千万円前後の退職金の支給が得られれば、今後の資産形成と共に金融資産5,000万円への到達が見えてくる人たちです。

厚生年金もダブルインカムで金融資産5,000万円以上で退縮できれば、老後は安泰です。

こういった人は、例えば現在のつみたてNISAの最大運用額40万円と同レベルの計画的な貯蓄運用でも、期間を33年間継続で毎月33,333円 年間40万円投資 運用利回り4%で資産運用を始めるといった若い時期からの運用ができれば、元本は1,320万円ながらも運用での評価額2,648万円になってくるのです。

またボーナスなども追加貯蓄や運用ができれば、それに追加加算されますし、30代の可処分所得よりも大きくなる50代の可処分所得を活用すれば、もっと大きな貯蓄投資額の増加もできるでしょう。

金融庁ワーキングGrが発信した老後2,000万円問題は、2019年6月に公表した報告書「高齢社会における資産形成・管理」に書かれていました。

ワーキングGrのレポート サンプル

老後の収入を年金のみに頼る無職世帯のモデルケースでは、毎月5万円 年間60万円が不足した場合、20~30年間の老後を生きるために約2,000万円の老後資金が必要になるとされたものです。

もちろん年金はそれぞれ各個人によって個人差が大きく、一概に言えません。また生活支出などもそうですから、世帯モデルでなくご自身の年金と生活支出を差引いて、保有資産でどうかを試算する必要があります。

生命保険文化センターの調査では、「ゆとりある老後生活費」には、平均で37.9万円が必要と回答から算出しており、普通の人では年金だけではゆとりある生活はできないのは自明の理となってます。

この不足金額は資産の取崩しや運用収入、就労でカバーすることで、実現すべきものと考えられます。

この試算は物価の上昇を加味しない当時の現況であり、今後はゆとり確保には、さらに多くのお金が必要になるでしょう。

この下の試算グラフは、資産5000万円を30年間で単純に取れ崩すとどうなるかを現したものですが、毎月13.8万円の取崩しが可能となり、ゆとりある生活ができそうです。

各自の生活水準によって異なる資産形成目標ですが、確実に言えるのは生活水準など、個々人のライフプランによって準備しなければならない金額が異なるということです。

しかし、この金融資産5,000万円や相当の運用資産ができれば、これらの支出をカバーできるのではないかといえ、金融資産5,000万円が1つの安心目安になるといえるのではないでしょうか。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】