独立系FP解説 2月13日はニーサの日 2024年新・NISA戦略で資産形成を目指す【下町FPブログBlog】

新着FPブログ講座

独立系FP解説 2月13日はニーサの日 2024年新・NISA戦略で資産形成を

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 NISA語呂合わせからニーサの日が2月13日に

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的な経済的自立を確立させるFPブログ講座シリーズです。

経済的自立『FIREの実現!! 年間400万円超えインカムゲイン獲得』2021年運用の総括

毎年2月が近づくと思い出させてくれるのが、2月13日 ニーサの日です。NISAは『少額投資非課税制度』のことで、2014年に登場して株式や投資信託、REITや外国株式まで買える非課税制度としてスタートしました。

そして資産形成には長期運用が決め手となる前提で、2018年からはつみたてNISAが登場し、これらは金融庁が長期投資運用で有効と思われる指定銘柄の投資信託のみが対象となる政策で徐々に浸透拡大してきました。

公的非課税制度を運用することで資産形成は飛躍的に加速します。あなたは、NISA制度を使っていますか? うまく運用していますか?

関連ブログ講座

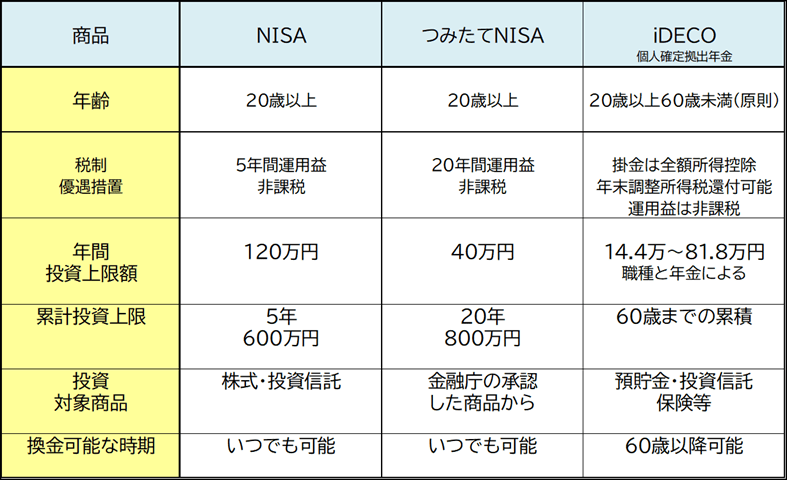

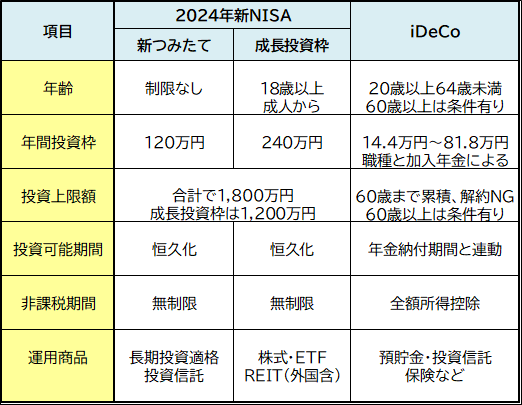

公的非課税制度の代表としては、NISAとともにiDeCoが挙げられるでしょう。使い勝手のよいのはiDeCoよりはNISAだといわれています。

それは、同じ投資信託でも60歳まではiDeCoは解約できないという年金目的の運用だからです。しかし、年間投資額が控除される節税と言うメリットがあります。

あなたのお金の心配を解消してマネー・ストレスフリーを支援する下町FPの横谷です。

出典 NISA – 金融庁サイト

![]()

出典 NISA – Wikipediaより

今日は、ふたつのNISA制度の誤解しがちな部分について解説するブログ講座です。下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

ふたつのNISA制度の再整理が新・NISA戦略にどう繋がるのか

金融庁では、NISAを以下のように定義しています。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる、つまり税金が掛かからなくなる制度です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

連携 金融庁サイト

株式や投資で増えた=儲かった資金が一切課税されない。ただし一定の決められた条件での運用となるのがNISA制度です。

NISA以外の口座で運用をしていると以下のようなことが起こります。

・分配金や配当金に対して20.315%の課税がされる。

1万円の配当は7.968円の入金になります。

・売却時の利益に対して20.315%が課税される。

もし10万円の売却益が出たとしたら、口座入金は79,685円になる。

これがNISA口座内でしたら、非課税となるのがNISAの優位性です。そしてiDeCoと違っていつでも売却できるといった使い勝手もよさもあります。

現在のNISA制度は以下のようになっています。一般NISAとつみたてNISAのふたつが代表です。

このふたつのNISAは、非課税金額および非課税運用期間に大きな違いがあるのに加えて、投資の対象にも違いがあります。

一般NISAは株式・ETF・REIT・投資信託をはじめとして、対象となる金融商品が数千通りもあるため、非幅広い選択範囲から投資対象をみつけることができます。

一方、つみたてNISAは対象となるのが2023年2月現在では、約187本のインデックス投資信託と26本のアクティブファンド、7本の数少ないインデックスETF(上場投資信託)に限定されています。(220本)

これらはいわば厳選された長期投資向けの金融商品であるため、投資対象の選択に大きな手間をかけずに済む点がメリットとなります。

このメリットを活用するためには、証券口座を開設してNISA口座の開設を申請しなくてはなりません。そして、買い付けの際はNISAの投資枠で購入するというルールで非課税口座扱いになるのです。

NISA制度は生まれ変わるが2023年の対応はどうすべきか

NISA制度は2024年に生まれ変わります。大きな違いは、新制度になることと既存投資のNISAは、満期までは継続される点です。

つまり、今年は既存制度の最終年、この部分とは別に2024年一斉に新・NISAが立ち上がるという事となり、今後も併用できるものの旧・NISA投資が可能な最後の年が今年となるのです。

つみたてNISAでは、年40万円の毎月分割での投資信託が購入可能です。毎月に直すと月間33.333円になります。

購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間は、課税されず非課税となります。

非課税期間となる20年間が終了した時点で、一般口座や特定口座に自動移管されて払い出されます。

現在、つみたてNISAは2042年までの制度とされていますので、つみたてNISA口座内の運用は2042年まで続きます。

一般に資産形成の成功するポイントには、3つの要件が当てはまるとされています。証券会社での運用ですからリスク=資産の成長に直桔します。

このリスクを上手にコントロールして、コツコツとお金をふやしていく方法が、「長期・積立・分散」方法による投資手法です。

これを金融庁でも評価しており、厳選した長期運用に適した投資適格商品として限られたファンドを認定しているのです。

長期投資は、その名の通り時間を掛けてじっくりと資産形成をすることです。しかも、長期にわたって金融商品を保有し続ける投資方法です。

一般NISAの株式投資のような商品は、短期的にみるとリターンが大きく変動しますが、長期に保有できれば、リターンの振れ幅が小さくなり安定した収益を得ることが期待できるという考え方です。

また、長期で保有すると、その分、内部的に受け取る配当金も多くなり、結果として再投資されて利益を積み上げやすくなることも期待できるのです。

NISA使い分けの誤解、ミスリードをやさしく解説

こう説明するとつみたてNISAイコール安全で、一般NISAイコールハイリスク、つみたてNISAイコール毎月コツコツで年40万円、一般NISAイコール一括120万円投資でリスキーな投資と考える方がほとんどでしょう。

しかし、この部分も見方を変えれば景色が違って見えてくるのです。

一般NISAの年間投資限度額は、確かに120万円で非課税運用期間は5年ですが、別に株式やREIT、外国株式や投資信託を一括で購入する必要はありません。

逆に考えると、年間120万円ですから毎月10万円のつみたて投資ができると考えることもできます。つみたてNISAが40万円に対して120万円ですから、年間投資効率は3倍の資産形成スピードです。

一括で購入しなくても毎月つみたてNISAのように投資信託を購入する方法もあります。こう考えると成長投資だけが一般NISAの出番ではなさそうです。

ここが多くの人の誤解や情報のミスリードに繋がっているのです。

市場動向次第では5年間の重点投資のほうが、はるかに優位になる上昇相場シーンもある。株式一括ではなくて投信の年間分割購入も一般NISA枠でのハンドメイド運用で可能となります。

この辺りが、金融庁や多くの金融機関、ブロガーの解説でも欠如している誤解に繋がっているといえそうです。これは使い分け方法のミスリードともいえそうです。

私たち、FPもラジオ的なステレオタイプのアナウンスオンリーに反省する必要がありそうです。

そして新・NISA制度は2024年からスタートします。

新制度の中ではつみたてNISA枠(厳選投信)と一般NISA枠(成長投資)の併用が可能となります。しかも、年間最大で条件はあるものの360万円までの投資枠となります。投資枠が大きく拡大、大きく変化します。

この投資枠を株式と投信に使い分ける必要はありません。そう考えると資産形成のスピードは飛躍的に上がるのではないでしょうか。

株式をはじめとして広く金融商品を選びたいのであれば一般NISA、自ら広く選べず長期にわたって投資をしたいのであれば、つみたてNISAという考え方が全てではないと覚えておいてください。

そしてここからが大事な話になりますが、既にNISA運用をされている人は口座の変更が今年は出来ませんのでこの話は2024年新・NISAの時に思い出してください。

それは、区分設定変更前のつみたてNISA枠または一般NISA枠で売買していると、10月1日から12月31日の期間だけ区分変更を手続きがでるからです。

新規にこれからNISAを始めたいという人は、今年の投資可能額と運用期間から選択をすればよいでしょう。

本年度のNISAの運用方法や新・NISA投資戦略を立てて資産拡大とライフプランやライフイベントに合わせた運用スタイルを探すことをおすすめしたいと思います。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】