独立系FP解説 利回り6%突破中、上場インフラファンドの見方・読み方【下町FPブログ】

新着FPブログ講座

利回り6%突破中、上場インフラファンドの見方・読み方

FIREやリタイア向けの運のひとつとして『上場インフラファンド』を取り上げていますが、現在増資もあってか利回りが6%台になってきています。

これは価格下落が要因の利回りアップとなっています。そこでインフラファンドの投資対象の特徴と運用の将来性について考えてみたいと思います。独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 上場インフラファンドの利回りが上昇中

上場インフラファンドについては、過去の記事でも配当生活向きの運用のひとつとして取り上げています。FPの僕も年間上場インフラファンドから20万円前後の分配金を年間で税引きで受け取っています。

過去記事 (現在は税引き20万円に到達2021.12)

上場インフラファンドとは、東証に上場している太陽光発電施設などのインフラ施設を投資対象とするインフラファンド向けの市場に上場している投資法人です。

2016年より、第一号のインフラファンドが上場しており、現在は7銘柄に成長。東証も現在インフラファンド指数を発表するに至る経緯がありますが、今ひとつ認知と人気が低いのが現状です。

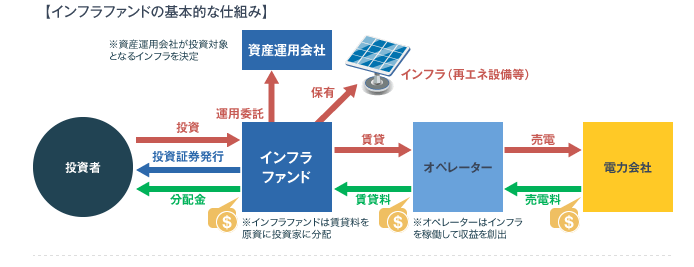

上場インフラファンドのスキーム

出展:日本取引所グループ

特徴としては、この投資法人はリート同様に利益の90%以上を投資家に還元するというスキームで運営されています。多くの投資法人は太陽光発電による設備賃料と従量制の売電収入が主軸です。事業向けの売電価格はFIT価格と言って設備稼働から20年間は国の買取価格が決められており、経営は比較的安定しています。

10KW以上の事業規模の太陽光発電施設は、供給開始日から20年間、国の買い取り制度が適用されます。

利益と分配金を上げるポイントは、借入金利・有利子負債率・設備の管理運営・新規施設の購入スポンサールートとともに設備自体の減価償却費が大きく影響します。

特に減価償却費は、設備中心の太陽光では大きなウェイトを占めており、ここからの利益を投資家に還元するのか新設備購入にするのかによって、投資法人の戦略で利回りが大きく変化します。

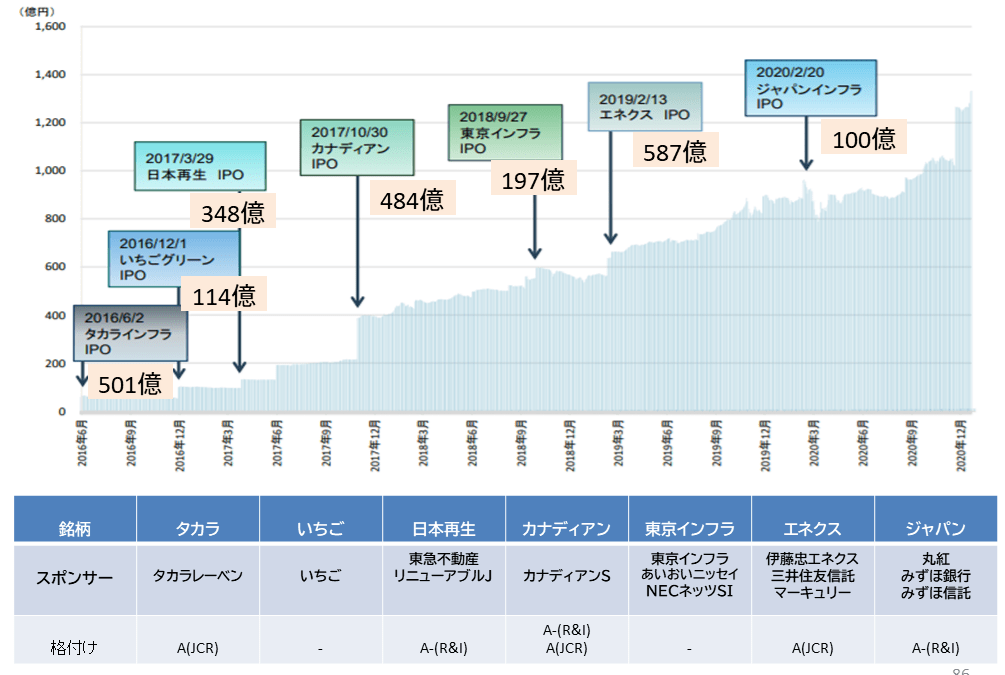

7銘柄の上場規模と格付け

現在の上場インフラファンドは、2016年タカラレーベンインフラ投資法人からスタートして、現在7銘柄の上場しています。その7銘柄の上場履歴や時価総額規模、現在の格付け取得は以下の通りです。

あなたのお金の心配を解消してマネー・ストレスフリーを支援する下町FPの横谷です。

現在インフラファンドは全体に価格が下がっており、利回りが上昇傾向となっています。現在、多くの銘柄で分配利回り6%を超えてきました。

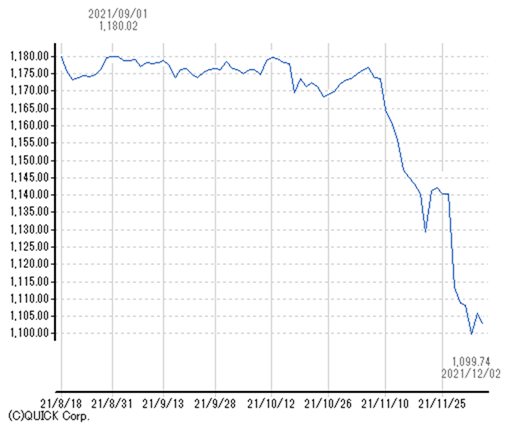

JPX東証インフラファンド指数 過去3か月 2021.8.18-12.2

一度購入すると多くの銘柄では、年間2回の分配金が得られ、その分配金は大体1年先以上先までは予測として開示されている安定感があります。

この6%の高利回り、信じて投資しても良いのでしょうか?

そんな高利回りのインフラファンドの利回りが上昇しています。

第三者公募増資がないとファンド自体は成長しませんが、参加投資家が少なく、増資POにより価格が下落してしまっているのが現在のインフラファンドの状況です。

今回はこのタイミングを受けて、利回りや銘柄の特徴について考えてみたいと思います。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

インフラ7銘柄の利回りをFPの観点より整理してみた

まず第三者公募増資ですが、上場インフラファンドとして業容と規模拡大を行うためには増資は必ず発生します。

ただし銘柄によっては減価償却利益の分配を抑えて、追加投資資金に回す銘柄と投資家に最大限を還元する銘柄に分かれいます。

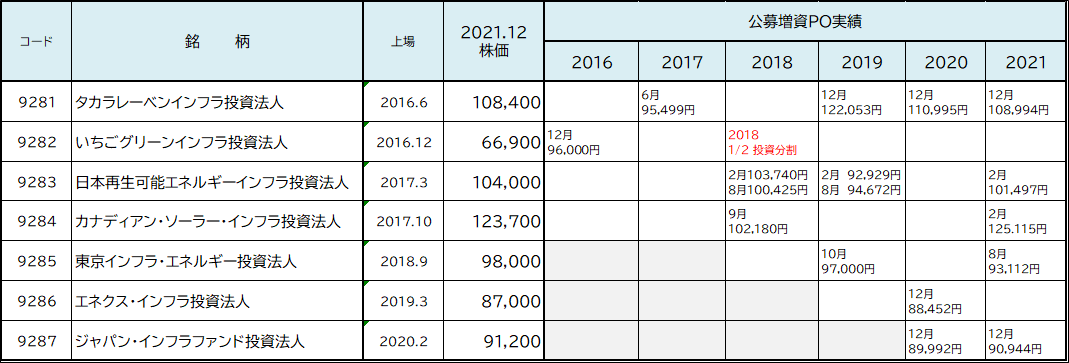

以下が2016年からのインフラファンドの増資履歴と決定時のPO価格または受渡日の価格です。

ほぼ毎年発生する銘柄もあり、2021年には5銘柄が増資しています。この12月2日にタカラレーベンとジャパンインフラが増資をしました。

これもあってか現在は、価格が崩れており6%利回り銘柄がたくさん生まれているのです。

その関係もあって現在インフラファンドは、全体に弱気の株価になっているといえます。

またこれらの銘柄は電力固定買取価格FITをベースとしていますから、収益は先が読めるものの逆にインフレや金利上昇に弱く、そのあたりも昨今の景気状況に反応しているともいえます。

公募増資の各社の履歴

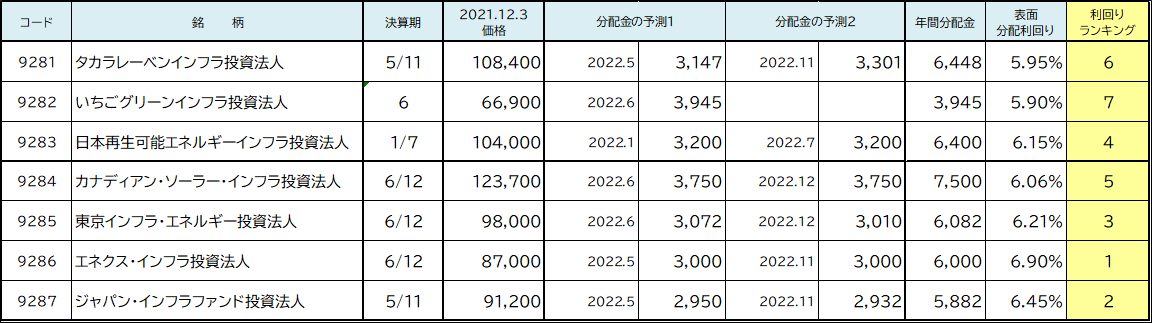

現在の上場インフラファンドの利回りを現在発表されている予定分配金をベースに利回りを調べてみました。現在価格と分配金の計算での年間利回りとランキングです。

年間分配金÷現在価格=分配金利回り

7銘柄の利回り(表面利回り)

現在の7銘柄の分配金は、ほぼ6%近くなっており投資としては魅力的な利回りになっています。利回りベスト3としては、伊藤忠スポンサーのエネクス・インフラが7%に迫る利回りで断トツの高さです。

7%近い利回りを一度購入すれば、毎年分配金が得られるという状況です。

次に利回りが高いのが今回増資をしたジャパン・インフラで、現在26物件(196億円/FIT34.8円)で6.45%利回りですが、借入金も少なく負債比率が少ない中での増資で新たに11物件(121億円/FIT33.8円)の施設購入として合計で36物件(317億円/FIT34.5円)の規模に成長します。

3番目に利回りが高いのが東京インフラ・エネルギーです。この銘柄は、東北地方に集中しており、それにより効率の高い運営が出来ているようです。現在の利回りは、6.21%となっています。

高い利回りの特殊構造について

上場インフラファンドの高利回りの秘密は以下のふたつです。

①分配可能な利益の90%を配当に回しているため。

②設備の原価償却費の一部を配当に回しているため。

この電力会社への売電用の発電所の法定耐用年数の場合は、17年間で設備を償却することとなり、減価償却からも利益が出るしくみとなっています。

通常は、受取った賃料から経費を差し引いた利益の範囲内で分配金を支払います。インフラファンドは発電設備が主軸であり、そこから減価償却による余剰利益を利益超過分配金として分配しています。

これは投資信託協会のルールにより決められており、利益超過分配金に充てることができるのは減価償却費の6割が最大であり、この運用は投資法人の配当政策に任されています。

J-REITなども建物として耐用年数47年間などと同様に減価償却がありますが、インフラファンドは、17年間という短い期間での設備償却と修繕に掛かる費用も少なく、その利益を投資法人の分配金に加算できるため、見かけの利益率が高くなる構造があります。

実際の運用は、オペレーターと設備の賃貸契約を締結して賃借力を得るスキームがほとんどですが、そこから生まれる真水ともいえる事業利益についても各ファンドは公開しています。

そこで減価償却などから得られる『利益超過金』と賃借料を分離して、真水部分の利益率を比較してみたいと思います。以下のリストが分配金の中の利益超過金とその比率、それを除いた利回り計算です。

(年間分配金-利益超過分配金)÷現在価格=事業単体の分配金利回り

利益超過金を除いた実質事業利回り

すると前回表面利回りともいえる分配利回りがTOPクラスだったエネクス・ジャパン・東京インフラの利回りが中位から下位に転じてしまうのがお分かりいただけたと思います。

利益超過金は全ての銘柄にありますが、分配率の違いが実力利回りともいえる部分で見えてきます。TOPは、タカラレーベン・カナディアン・東京インフラに変わってくるのです。

タカラレーベン・インインフラ投資法人は、超過利益を最小限にしている投資法人で内部留保を強化しながら物件取得や利回り拡大を狙える投資法人です。

カナディアンソーラー投資法人は、自前のソーラー部材を使って九州を中心とした物件で固めている投資法人です。

九州自体は、需要以上の発電が発生しており、出力規制も受けていますが、計画以上の発電量により影響は軽微な状況にはなっています。

この利益超過金は、投資元本から支払われていて、支払いがされると証券会社での取得価格もその分減るしくみになっていますから、ある意味ご自身の元本から受け取っているともいえます。

では、いわゆるタコ足ファンドかといえば、そうは言い切れなくて太陽光発電所施設では、維持に大きな費用が発生せず投資家に還元する方針の銘柄もあるからです。

ただし、この上位2銘柄は1%程度しか利回りに影響しておらず優良ともいえる銘柄と判断できます。

利益超過は株価が下落していなければタコ足とはいえない

現在価格からの賃借・売電収入と設備の減価償却にともなう利益が上場インフラファンドの高い分配率に繋がっていると解説しましたが、下の表はその二つをポイント化したオリジナルのランキングです。

総合ポイントランキングでも先ほどのタカラレーベン、カナディアンソーラー、東京インフラがTOP3にランクインしています。

7銘柄のポイント評価(オリジナル評価)

では逆に総合ランクの最下位クラスの上場インフラファンドの利益分配の方法が悪いかといえばそうとも言い切れないのです。

確かに減価償却費からの利益を比較的多く分配金に回して利回りが高くなっているのは事実です。その利益分配金に伴い証券上の取得価格は毎年低下していきます。

分配金に含まれている利益分配金により、利回りは上がる代わりに取得価格が減価していく構造がインフラファンドです。(資本元本の払い戻しに相当)

しかし、問題としたいのは株価です。株価もともに減価してしまえば損失となるからです。そこで株価推移を調べてみました。

総合下位の銘柄でとしては、いちごグリーンインフラ・ジャパンインフラ・エネクスインフラがランクインしています。

もし利益超過金を出したり、物件購入の増資を繰り返した結果、株価自体が下落し続けているのなら問題銘柄といえそうです。

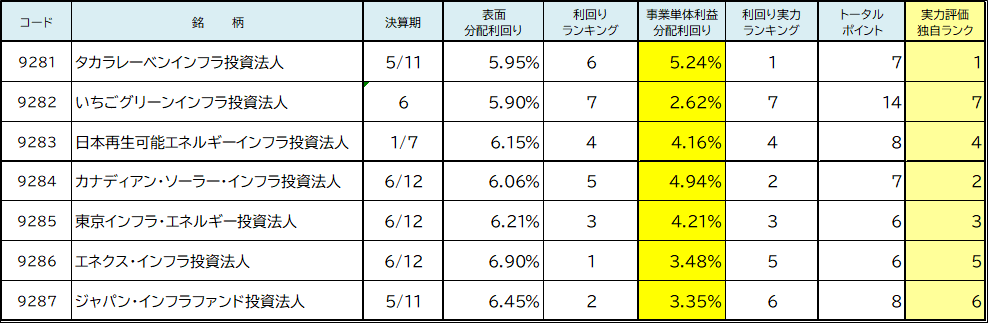

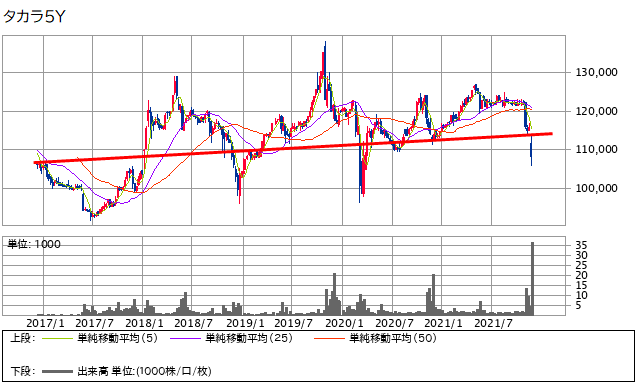

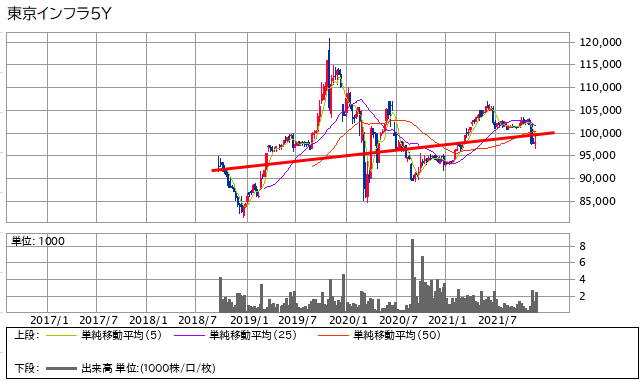

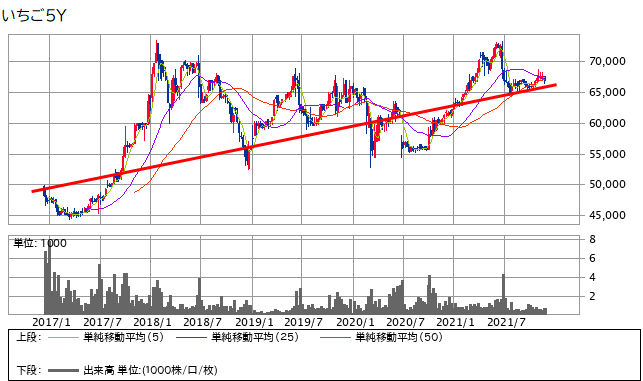

7銘柄の上場来の株価をチャートで確認してみましょう。期間は最大の5年間として上場価格、増資の下落、回復と超過分配で株価が毀損していないかを確認してみたいと思います。

まずは、総合TOP3の銘柄の株価です。2020.3のコロナショックでもインフラファンドは、20%位の調整で収まっていました。

また増資時には大きく下落する傾向が確認できるものの、利回りから次第に回復していく事が確認できました。

上場来の株価の推移チャート

利益超過金分配率0.7%

利益超過金分配率1.1%

利益超過金分配率2.0%

比較的超過分配金の多いインフラファンドの株価はどうか

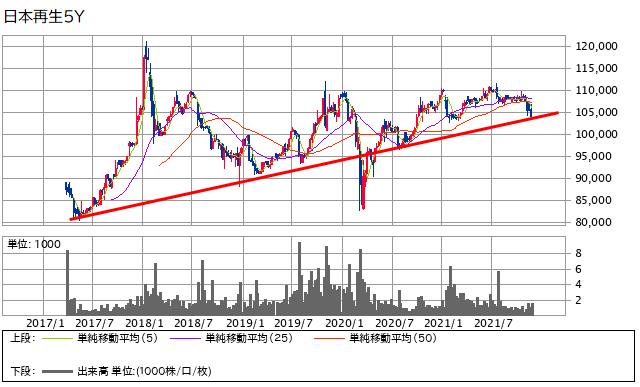

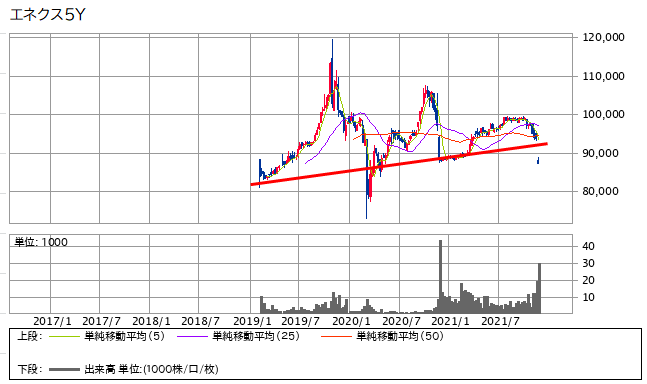

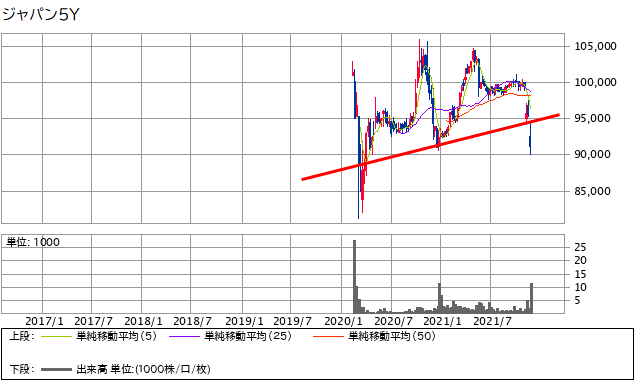

厳しいトータルポイントとなった4銘柄の株価のトレンドを確認していきたいと思います。

日本再生・エネクス・ジャパン・いちごの株価過去5年間の値動きです。利益超過金が株価に影響をしていれば、タコ足ファンドになるといえます。

銘柄によっては運営2年経過などもありますが、増資を行っているものの株価は上場来の上値を維持しつつ、ゆったりとしたトレンドを作っていることが確認できます。

これは利益超過金の大小による違いよりも、市場はトータルの利回りを重視しており、株価自体も超過金や増資を行っても維持もしくは微増ができており、現段階では真水部分は経営効率としての期待程度に考えれば良いのですが、利回り重視となっていると判断できます。

利益超過金分配率2.0%

利益超過金分配率3.4%

利益超過金分配率3.1%

利益超過金分配率3.3%

この利回りの評価の前に上場インフラファンドのメリット・デメリットを整理しておきたいと思います。

上場インフラファンドのメリット・デメリット

メリット

・FIT(国の政策 電力の固定価格買取制度)があるため、数年先までの分配金が予測できる。メガソーラー基本契約20年間。

・収益の90%と償却費一部を還元する法的投資法人ルールなので、利回り6%前後を確保できる。

(REITと同じ法制下)

デメリット

・発電量が需要を超えると発電所からの電力供給を遮断する出力制御がある。(収益の2~3%軽微な影響)

・2033年~2036年でFIT調達期間契約が終了。その後のFIT価格自体が、まだ不透明。発電は続くが政治次第。

※これが最大の心配材料です。

・天候、天災、盗難リスクがある。参加者は、個人投資家中心で少ない。

・増資やFIT価格改定のニュースが流れると調整に入りやすい傾向がある。

デメリットというよりは、今後の不安材料になりました。どちらかといえば利回り金融商品として長期運用で収益を回収するのが向いていると判断しています。

利益超過金と株価の関係

太陽光発電所の中心は設備です。設備は税法に基づき簿価を減価する決まりになっており、必然的に大きな利益が発生します。

この利益を投資家に分配金として還元する銘柄や内部留保をして新発電所の購入に充当する銘柄と戦略はさまざまです。

現段階では、株価は堅調に維持されており、利益超過分配金についてはあまり心配しなくても良いといえそうです。

もちろん高い利回りでありながら、利益超過金が少なければより高いパフォーマンスを発揮する余力が高いのは事実です。

総合ランキングでの評価がそれです。

インフラファンドの最大の不安は、2036年以降のメガソーラーへのFIT調達契約価格以降の動きが不透明な点でしょう。

発電は続きますが、買取制度や古くなった設備の廃却費用はどうなるのかが不透明なのです。

まず設備の減価としては、17年で償却しても発電設備は発電をし続けます。増資をして拡大によってある程度の利益超過金の延命や拡大は可能でしょう。

次にその後の発電設備がどうなるかですが、現在再生エネルギーにはCO2削減という国際的なトレンドと世界的公約で拡大せざるを得ない状況は続きます。

これらのインフラファンドの銘柄にもCO2を発生させない発電の将来の主力として期待されている風力発電に投資できる銘柄もあります。

現段階では、その役割を上場インフラファンドがどこまで担うのかは不透明ですが、ノウハウのある外国からの投資を入れるために風力発電の買い取り価格を当初は高く設定すると想定されていますから、何らかの参入が期待できそうです。

水上風力には、大きな期待があるものの日本は世界の技術の1周遅れであり、現段階では高めの売電価格で海外の企業を誘致せざるを得ないのが日本の実情です。

新聞によれば、20円前後の売電価格がそれに相当するとされています。

現在インフラファンドでの筆頭としては、エネクス・インフラ投資法人に期待がされています。

今後組み入れられる予定の発電施設に風力・水力発電なども含まれており、バランスのとれたポートフォリオ構築を目指しているからです。

RE100によるCO2フリー電力のコミット

これらの再生エネルギーの将来像について、いくつかのインフラファンド銘柄がアフターFITに言及しています。

RE100に対応した事業転換もその一つであり、RE100とは、事業運営に使用するすべての電力を再エネで調達する目標を掲げた企業連合のことです。

今、CO2フリーの電力に企業の注目が集まっています。

世界で影響力のある企業が、事業で使用する電力の再生可能エネルギー100%化にコミットする協働イニシアチブであり、日本を代表する企業が参加しており2021年7月現在56社が100%化をコミットしています。

1.リコー:2050年

2.積水ハウス:2040年

3.アスクル:2030年

4.大和ハウス:2040年

5.ワタミ:2040年

6.イオン:2050年

7.城南信用金庫:2050年

8.丸井グループ:2030年

9.富士通:2050年

10.エンビプロ・ホールディングス:2050年

11.ソニー:2040年

・

・

・

この「RE100」企業が高めの価格で電力を買い取る可能性もあり、電力会社がFIT後の発電電力を買い取るなどでRE100に供給する可能性についても、いくつかのインフラファンド事業者が可能性をすでに示しています。

また、設備が旧式化しても太陽光パネルを変えればFIT後も競争力が保てる可能性もあり、大きな発電所設備が優位に働く可能性もありそうです。

東日本大震災以降、脱原発で始まった再生エネルギーは、地球温暖化というCO2対策に発展して待ったなしの状況と大きく変化しています。

再生エネルギーのコストが高いのは事実ですが、世界的潮流の中でのインフラファンドには絶望よりは可能性を秘めているといえるのではないかと思っています。

まずは、2036年のFIT契約価格終了までにはさまざまな展望がみられると思います。

現段階では、有望な投資先として上昇は大きく望めないものの安定した利払いへの期待は、当面できると投資先と判断できるでしょう。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】