独立系FP解説 経済的自立FIRE ㉝6%利回り多数、上場インフラファンドで資産運用【下町FPブログ】

新着FPブログ講座

独立系FP解説 経済的自立FIRE ㉝配当拡大ステージ 6%利回り多数、上場インフラファンドで資産運用

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPがFIREを応援 上場インフラファンドという選択肢

運用配当利回りが6%を超える金融商品に上場インフラファンドがあります。あまり知名度がありませんが、退職金を運用している人も多いのがインフラファンドです。6%ということは、ここに4,000万円投資をすると・・・

4000万円×6%=年間分配金240万円(課税前)が確保できる。

しかもこの分配が長期に約束される確率が高いのが、上場インフラファンドです。でも覚えていますか、リスクとリターンや価格の変動率は比例するのが一般的ですが、しかしインフラファンドはほとんど価格も変動しません。

逆に値上がり益を期待しても実現は相当なタイミングで購入しないと実現はしにくいという特徴があります。上場インフラファンドには独特のリスクがいくつかありますから、30年間ほったらかしにはしにくいのが難点です。

今回からは、この再生可能エネルギーの運用を行っているインカムゲインとして高利回りの上場インフラファンドについてFIREでの活用を考える3回シリーズです。

前回のFIRE向ブログ講座は ㉜FIREで必要な投資信託の運用期間と投資経験

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

FIREに対して僕が提唱するステージは、インカムゲイン重視のほったらかしポジションでの運用です。そんな中で上場インフラファンドは、一般の株式の4倍以上の高い利回りが確保でき、価格もマイルドなインカムゲインの運用先となっています。

再生エネルギー発電に投資するこれらインフラファンドは、まだ新しい金融商品ですが、FIREでの売却を伴わない収入源として利用することができる有望な運用先です。

他の運用資産に比べると市場規模が小さいのが難点ですが、分散投資のひとつとして活用が期待できます。このインフラファンドのほとんどの銘柄の利回りは、約6%前後で推移しており、とても魅力的です。

現在は太陽光発電のみで、メガソーラー発電所による設備運用によって売電収入などの収益を得ています。ある意味、CO2削減の世界的な潮流からすれば、課題は多いものの国策として期待ができ、リターンも獲得できる運用先です。

2022年7月現在は、全7社が東京証券取引所に上場しています。太陽光発電所のみですので、どうしても収益が天候に左右されてしまうことや、自然災害に弱い、過剰電力での買い取りカットなども起こる運用となっています。

インカムゲインとしては、リートや債券と同時に持つ事で分散投資が期待できて、高い分配金も手に入れることができますから、リスクの分散を図る方にも向いているでしょう。

実際に僕もインフラファンド5銘柄をずっと運用していますが、市場全体の株価が下落していても百円~千円以内の価格変動程度しかありません。余程のことがない限り、大きな価格変動がないのがインフラファンドです。したがって、FIRE後の安定収入確保の収入源としては魅力的な商品でしょう。

価格の穏やかな動きと高い分配金は魅力的です。

6%を超える分配金には、設備からの収益+※利益超過分配金が含まれいてるので、リートより高い分配の実現ができる。

※利益超過分配金とは、決算上の設備の定期的な減価償却費から内部留保費用等を除いても余る部分を元本から払い出すものです。払い出し後にファンドの価格が低下するのですが、実際はほとんど低下しておらず、価格の維持とともに高分配の安定も実現しています。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。今回取れ上げるインフラファンドは、FIRE(Financial Independence, Retire Early)を目指しての長期的な分配金(不労所得)を受け取る仕組みとして非常に優秀な投資候補です。

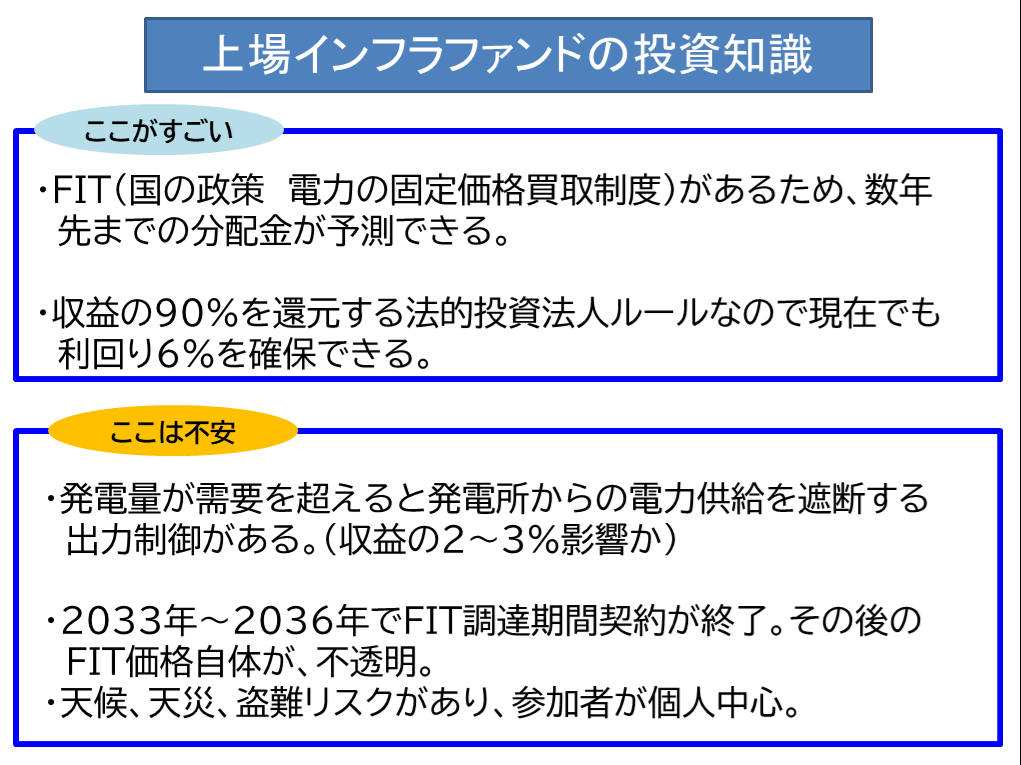

インフラファンドの凄い点とイマイチな点を整理しましたのでご覧ください。

上場インフラファンドの投資知識

ここは不安の部分がネガな部分ですが、利回り6%前後の高い利回りと価格安定性は、運用ポートフォリオにの筆頭に挙げられるものの、今一人気がないのがインフラファンドです。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信しています。

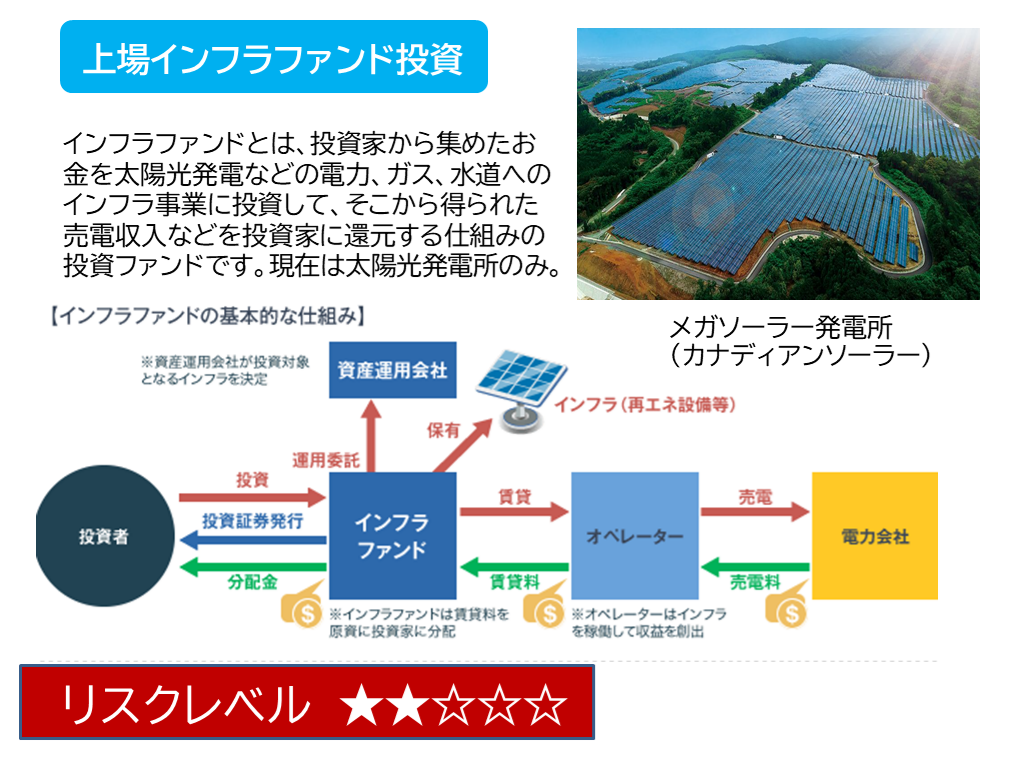

上場インフラファンドの運用スキームとは

現在の上場インフラファンドは、再生エネルギーである太陽光発電をメインとした投資ファンド(投資信託)です。仕組みは、J-REITと同等の金融商品で利益の90%以上を投資家に還元する商品で免税をうけており、東京証券取引所に上場しています。

巷によくある『怪しい太陽光発電』とは違い、厳しい基準の元で上場しています。

「インフラファンド」は太陽光発電施設からの売電や設備賃料をベースに、そこから得られる収益を投資家に分配・還元しています。運用スキームは、以下の通りです。

上場インフラファンドは、投資法人が運営しており、投資家から集めた資金でインフラ施設を購入しています。この購入したインフラ施設を運用して売電収入やオペレーター(発電事業者)に貸し出して賃貸料を受け取る仕組みです。

多くのオペレーターは、国の固定価格買取制度(FIT価格)が発電所単位で決められており、電力会社に電気を売却して売電料を得ています。

この買取制度は、再生可能エネルギー電力を国が20年間は一定価格で買い取る仕組みがあり、各社がメガソーラー発電所を買い取ったり、設置したりして参入しています。

また長期の買取価格が約束されているために、収益の安定が期待できます。

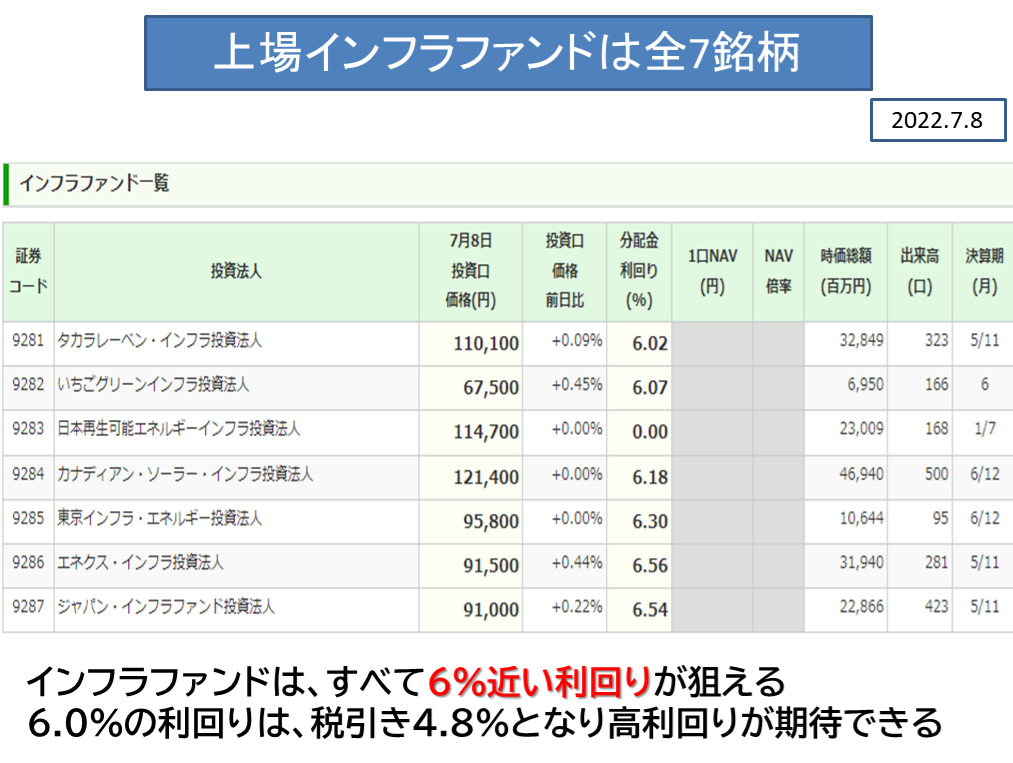

2022.7現在のインフラファンド銘柄

現在7銘柄が上場されており、TOBが決まった日本再生可能エネルギー・インフラ投資法人を除外して、全て6%以上の高い運用利回りになっています。(2022.7)

※2023.04現在は、TOBにより日本再生・タカラレーベンは上場廃止となり、現在は5銘柄となっています。

FIREでは、4%以上の運用が求められる中、6%の利回りです。税引でも4.7%の利回りが得られるというのは魅力的ですね。

インフラファンドへの期待と課題の整理

現在、利回りが圧倒的に高いのに何故人気がないのでしょうか?

ひとつは、全体の運用規模が小さすぎて投資信託などのファンドを組成しづらいことがあります。つまり資金の流入が少ないということです。毎日の売買高も株式と比較しても微々たるものです。

金融機関も一部地方銀行程度しか購入していないでしょう。

人気が低調な理由

・現在、東証インフラファンド指数という指数がようやく整備されましたが、いまだ資金の流入は少なく、反面値動きも低調です。

・太陽光発電のメガソーラー発電所ばかりであり、本来のさまざまな再生エネルギーが投資対象となっていない。 (水力・風力・地熱・波力・バイオマス・・)

・再生ビジネスには、太陽光発電自体が怪しい投資商品も多く、上場インフラでも近づきにくい雰囲気がある。

・FIT電力買取価格の将来性が、国の政策に左右されるために不透明な要素が大きい

まずは、こんなところが不人気な要因でしょう。それでも高い利回りの獲得は、事実できます。そこで運用開始の前に、考えられる長所と短所を更に再整理してみたいと思います。

長所と短所

①長所

・不況時にも再生エネルギーは強い

・インカムだけでなく将来はキャピタルも可能性がある

・高い利回りが現在の価格から得られる

・低いボラテリィティ(コロナショックでも10~20%前後の短期下落のみ)

・景気変動に対して連動性が低く、分配金は安定(日照と景気は無関係)

・政府の買取価格保証があるため、キャッシュフローが読みやすい

②短所

・運用20年後の税務上優遇の確保が不透明 導管性の要件

・FITの将来性がいまだ不透明 対抗エネルギー

・現在メガソーラーオンリー(水力・風力・・他の再生エネルギーはなし)

・政府の方針に大きく影響を受ける(固定買取機関終了後に懸念が残る)

・インフレに対する脆弱性がある

・資産は山奥で無価値同様?、設備は劣化し続ける (減価償却も早い 資産価値の減少)

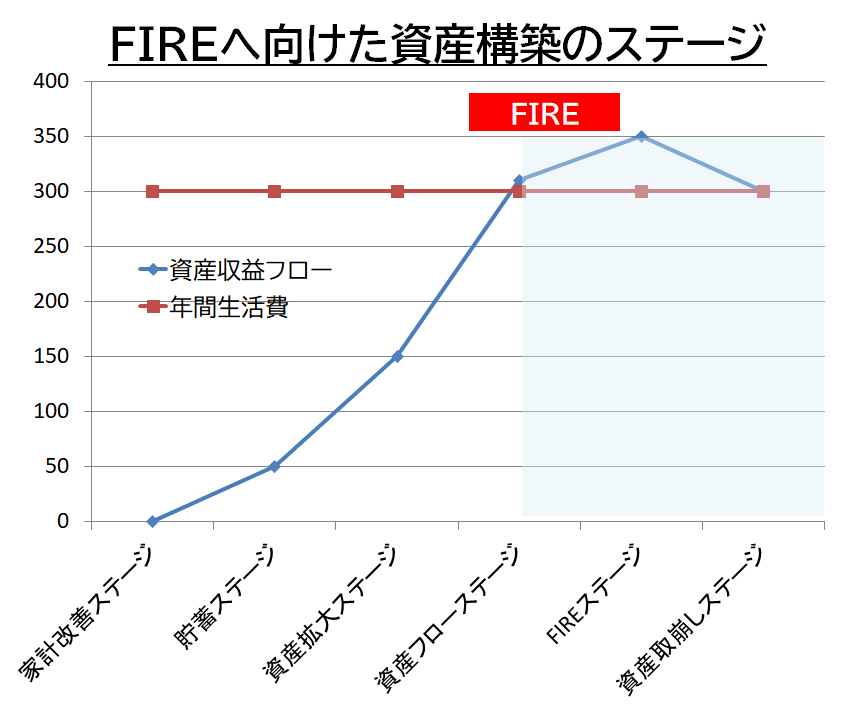

上場インフラファンドをFIREに活用する

経済的自立が求められるFIREにおいては、インフラファンド投資はニーズに合致した運用先です。ただし、資産拡大ステージにはまったく向いていません。価格自体は過去を見ても成長しておらず、6%の分配金を得られるのみだからです。

仮に税引4.8%の分配金だとしても、10年間再投資をして運用して投資元本は1.5倍程度です。上場インフラファンドは、大きくなった資産から不労所得をえる時に使う金融商品であり、インカムゲイン向きの商品です。

FIREでの活用シーンは

・生活費として分配金を定期収入を確保したい人

・いろいろ投資の中、分散投資でリスクを抑えたい人

これらの人に向いた運用先ですので、使用するシーンを間違えないようにしましょう。

上場インフラファンドは分配金の利回りが高く、国の再生可能エネルギーの固定買取制度を背景に安定した収益が期待できる投資信託です。

FIRE時点で分配金で不労所得を得たい、資産フローステージで活用したい、定期収入を確保したいならば、インフラファンドが選択肢となります。

1銘柄10万円前後の少額でインフラ施設に投資ができて高い分配金利回りが期待できま。

インカムゲイン獲得の資産フローステージでFIRE

一般的には市場の変動影響を受けにくく、再生可能エネルギーの普及にも貢献できるのもうれしいメリットです。FIRE時点での安定した不労定期収入を確保したいならば、インフラファンドへの投資を検討されては如何でしょう。

次回は、この高い利回りを実現している理由と銘柄について解説してまいります。お楽しみに!

次回、FIREブログ講座は、㉞配当拡大ステージ 銘柄も少なく選定と利回りが魅力のインフラファンド

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】