独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

新着FPブログ講座

独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

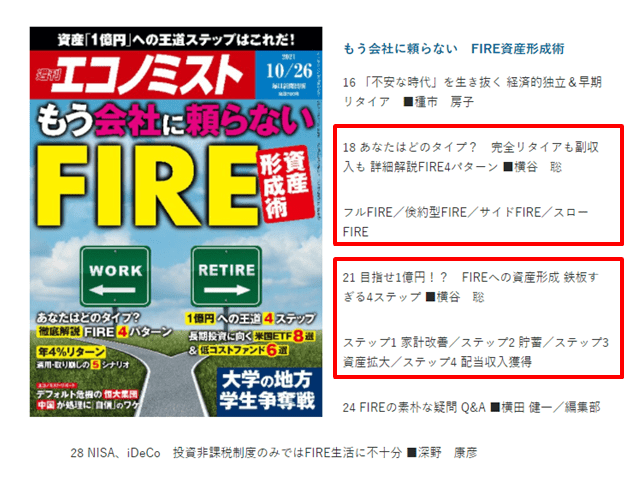

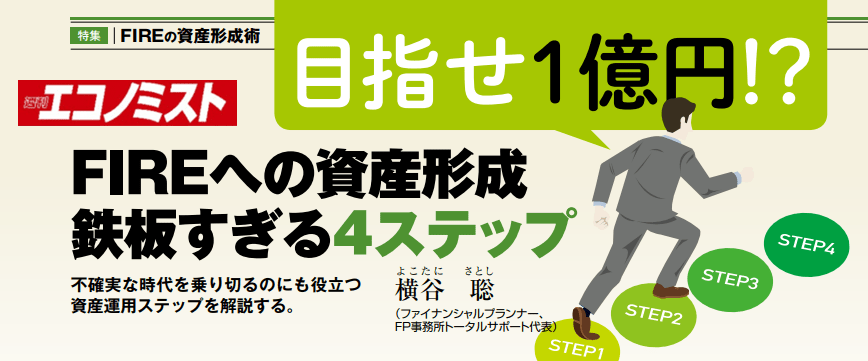

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。このシリーズのいくつかは『週刊 エコノミスト』誌のFIRE記事の著者であるFPの横谷が記事としてこのシリーズから書き直し、大きな反響も頂いたものです。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがFIREをシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 経済的自立はリタイアできる権利の条件?

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズのまとめサイトです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

長期に渡りFPの視点からFIREを題材としての情報をお届けしてきました。当初全50回で企画しましたが、いくつかのブレイクタイムも含めて数えると54回の長編シリーズとなりました。

スタート0ゼロを起点として、最初から順序だてて読むのが一番よい方法ですが、興味のある章だけを読んでいただいても、その部分のFIREの知識や情報は深まることでしょう。

![]()

一番リスキーなのは、退職金などを含めて『米国ETFのVOOやVTIに、全世界投信に投資すればFIREできる』とマスコミで取り上げられた断片的な情報のみを鵜呑みにして資産運用を開始、失敗してしまうことです。

今回は全12章、54回となりましたが簡単に各章を整理すると、スタートゼロが全体のナビゲーターの役割をしつつ、全てのページに体系的にリンクして移動することができるように構成しています。

FIREブログ講座シリーズの本編は、全12章で構成されています。それでは改めて見てみましょう。

FIRE全50講座のまとめサイト

第1章 FIREムーブメントの正体について

第1章は、基本となるムーブメントになったFIREの正体について解説しました。

![]()

第2章 資産運用より、まず家計を整えよう

次に第2章では、FIREや資産運用に前のめりになる前に家計全体を整える重要性について解説しました。

![]()

FIREは運用による生活費の確保が基本ですが、家計支出をいかにコントロールすべきかについて、ここでは解説しました。

第3章 FPを味方にステップを検討しよう

第3章では、ひとりでFIREを悶々と考えるのではなく、ファイナンシャルプランナーを活用するメリットについて解説しました。

![]()

第2章 リスクと分散投資を忘れずに

第4章では、いよいよ運用の基本的な話となり、特に長期投資やリスク、FIREのための分散された投資先について解説しました。

![]()

第5章 米国投資の有効性と危うさ

第5章からは、いよいよ各投資先別の具体的な解説になり、最初に人気の米国株式投資について証券口座開設も含めて説明しています。

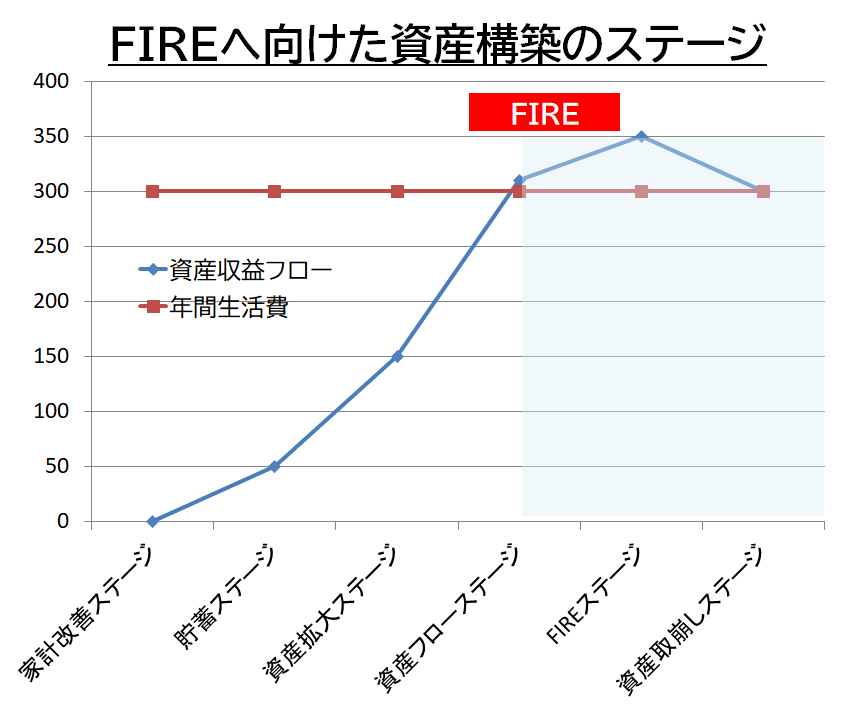

特に『資産拡大ステージ』と資産からの収入を得る『資産フローステージ』での運用の違いについても、いくつかの代表的な株式や上場投資信託ETFを揚げて解説しました。

![]()

第6章 J-REIT投資は安定大家さん

第6章では、高配当投資先のひとつJ-REITへの投資とインカムゲインについて解説しています。特にFIREの利回りの基本にもなる4%以上の利回りが可能となる運用を説明しています。

![]()

ここで初めてのブレイクタイム1となり、資産運用での税負担の考え方や暴落発生時でのFIREが抱えるリスクについて解説しました。

![]()

第7章 株式投資信託は運用の王道

第7章では、多くの人が運用先として入門的に選ぶ王道の金融商品、”投資信託”について解説しました。

投資信託や上場投資信託ETFの方や見方や購入・売却についてFIRE実現のステップとして説明しています。

![]()

第8章 インフラファンド投資を考える

第8章では、少し方向性を変えてREITと同様の運用モデルとなる個別インフラファンドと言う、6%高配当が実現する投資について、特徴や留意点について解説しています。

![]()

ここで2回目のブレイクタイム2です。

FIREでの大きなリスクになる『インフレーション』についてのリスクや対応について解説しました。

![]()

第9章 債券投資という安全な選択肢

いよいよ第9章、ここからは後半戦です。

資産運用は攻めだけではなく、守りを持つ重要性について解説しました。具体的には9章では債券投資の解説となりました。

第9章では、株式と逆相関の動きをしがちな債券投資について説明しています。

特に、債券投資は金融機関が儲からない商品ですので、積極的にアプローチがないので認知がないのですが、FIREでは重要な運用先のひとつになるのです。

![]()

第10章 現物資産、不動産投資の活用

第10章では、株式・債券などとは異なる運用商品であり、不労所得の代表にもなる現物不動産投資について解説しました。

特にFIREでは、事業的規模ではなく、毎月のインカムゲインがはいるひとつの箱として中古のワンルーム1戸などの投資を中心に説明しています。

![]()

第11章 リスクを相殺、分散投資の有効性

第11章では、いままで解説してきた様々な運用先を包括的に投資をするために資産をいかに分散するのか、安定的なパフォ―マンスを分散投資で得られるのかについて解説しました。

運用先となるアセットをどう組み合わせることで、FIREに合致したアセットアロケーションをつくるかについての重要性を説明しています。

![]()

第12章 実はFIREよりもFIが大事な訳

最終章の第12章は、この長編となったFIRE講座シリーズの最終章です。

運用についての知識や情報から少し距離を置いて、根本的な何故FIREを目指すのか?といった『経済的自立FI』と『早期リタイアRE』を分解してFIRE自体を目的にしない事について解説しました。

![]()

皆さま、長期シリーズにお付き合いしていただき、ありがとうございました。

FPとFIREは資産形成だけでなく、年金や家計改善・貯蓄とファイナンシャルプランナーが支援できる領域が詰め込まれているのがFIREであり、奥深い部分がFPとは相性が良いといった特徴があります。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

FIREは流行トレンドから定着の時代に

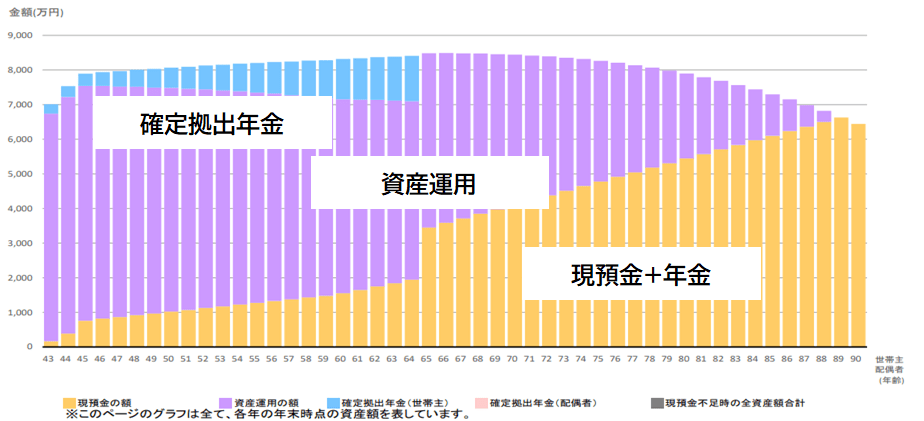

FIRE実現後の資産変化

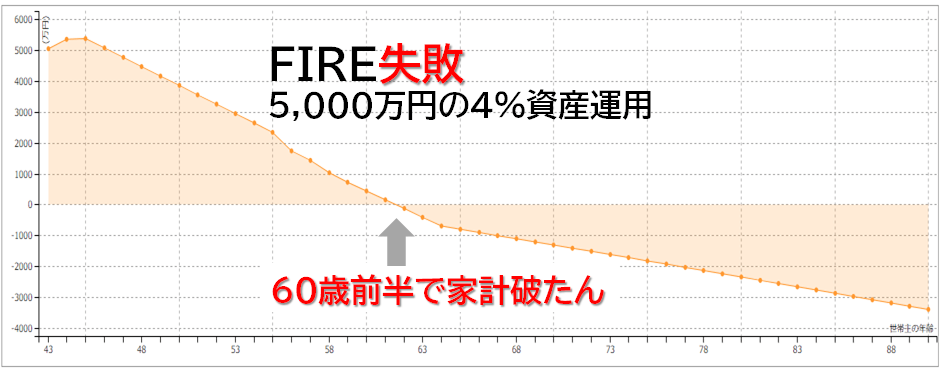

FIRE失敗の破たんケース

今回、FIREをテーマにした講座シリーズを始めたきっかけは、コンサルでの相談者様との面談がきっかけでした。

その方は、40代の資産形成に対しての将来不安をお持ちでした。一般に簡易的な相談から本格的なライフプラン作成に入るケースが多いのですが、このケースもそうでした。

私たちファイナンシャルプランナーへの認知は、テレビのCMなどでも連呼されているので、ご存じの方が多いと思います。

多くの人のFPのイメージは『保険の相談をする』『金融機関の窓口で相談する』、そんな時の相手がFP資格者だったといったことが多いでしょう。

あるいは自宅を購入しようとしたら、FPを紹介されてローンを安心して組めたといった時などに登場するのもFPです。

これらのFPは、会社に所属した結果FPの資格を取得した『企業系のFP』だと言えます。私は独立系のFPであり、金融商品や保険を販売しない非販売系のFPで、この相談者様もこれが決め手となり、今回の相談に至っています。

また、そこから独立・起業してFP事務所を前職の経験を踏まえて相談、紹介をしたり販売をする『独立系のFP』も多いと思います。

日本FP協会の資料でも、その独立系のFPは僅か7%しかいません。その中で私のような独立系・非販売系のFPはおそらく全体の1%もいないのではないかと思います。

そんな独立系・非販売のFPの基本スタンスは、お客様からの相談料で運営している””顧客本位のコンサル””を行う事です。

例えば、今回のFIREを検索すると、不動産部門や投資部門のセミナーが多いと感じている人もいるでしょう。

これは、FIREというキーワードに多くの業者がビジネスチャンスを感じているからだと思います。実際、アパート投資で収入5千万円とか、海外投資でFIREとか、自社の取扱商品を起点としたセミナーを開催しています。

この40代の方は、大きな支出もせずに質素に働き幹部になった結果、貯蓄も8千万円、年収も1,200万円位になっていた方でしたが、会社がイヤになり辞めたいものの、将来に不安を持っていたのでした。

解決策としてライフプランを詳細に作成することになりました。ライフプランを作ることで、未来や安心を得ることが出来ます。

逆にライフプランを持たない、作らなかったことによる未来には大きな差がでます。

このケースでは、いくつかの重大なリスク材料はあるものの、順風満帆な未来を描く可能性を相談者と共有できました。それでも相談者のリタイアやFIREに対する誤解やミスリードに疑問がありました。

安心された相談者様は、資産運用や今はやりのFIREについても詳しく知りたいとご希望されて、関連する説明資料や分析ツールを活用して、コンサルは終了しました。

その後も資産形成の相談される方にFIREをもっと知りたいと希望される相談者がいたこともあり、FIREに関する説明資料も当事務所で充実したのでした。

また、私自身も実際に資産運用を行っており、FP事務所の収益では足らない費用を資産運用からのインカムゲインで生計を立てていましたから、FIREの理解との相性は良かったのでしょう。

これらの実体験や失敗、FPとしてのコンサルやライフプラン作成、リタイアメントプラ名ニングを活用したコンサルの『FIRE向きの記事と実際の相談』は今回のFIRE講座のベースにすることが出来ました。

特に挿入した資料の多くは、実際のFIRE向けのコンサルティングで使用しているものを流用しましたので、有償のコンサルのノウハウをブログ講座で公開したともいえます。

本シリーズと連動してFIRE相談も増加中

本シリーズは、FPでのコンサルで経済的な自立や資産成長をする上で、世の中に溢れている誤った情報に警鐘を鳴らす意味で作成しました。

日本の社会は、少子高齢化の中でお金の部分も大きく二極化してしまいました。富める層とそうでなく層、情報を持つ層とそうでない層、実行している層とできない事情の層の2極化です。

そしてより長く働くことが求められる政治的背景も存在しており、今や70歳過ぎでも働くことが珍しくない時代になりました。

年金を高齢者も納付して更に高齢者を支える、高齢者も所得税を払って子どもの誕生や育成への支援をする社会の到来です。

人的資源が枯渇する時代に『暫定的な働き手・納税者』を維持する政策が進行しています。

しかし、一方では富裕層ではない一般の会社員でも資産運用や強制貯蓄で資産が大きく成長し、生活費をそれらで今後賄えることができそうだと感じている人も登場し始めています。

このシリーズでも取り上げました、『幸運な条件』がうまく重なった一部の人は、この10年来の株式成長の黄金期を上手く活用して、資産拡大に成功しました。ある意味、偶発的なラッキーな時代です。

しかし、偶発からより安定確実に変える必要があります。

この資産をどう運用することで人生が豊かになるのかをこのFIREシリーズで知っていただきたかったのが、筆者の想いです。

そのためには、単なる時代の流れに乗れた幸運な成功者ではなく、安定的な資産フローステージをつくるノウハウが必要であり、さまざまな角度からこのシリーズで解説をしてきたのです。

FPからFIREを目指す方々へ

FIREよりも大事なのは、FIだと申し上げ続けてきました。『お金に縛られない』『お金のために働く必要がない』『働きたければ働く』といった環境を作り出すことです。

毎月20万円の配当収入を得る事だけがFIREやFIではありません。

例えば、毎月3万円の配当収入を得るだけでも、給与や年金にプラスされて、余裕のある生活ができるでしょう。これこそが経済的な自由を手に入れられる重要なプロセスです。

そのためには、不労所得の獲得を目指すことです。

あなたの銀行口座に毎月、毎年お金を届けてくれるものこそが『真の資産』であり、それらの入口をいくつ作れるかで人生の余裕度の違いとなり、場合によっては早期リタイアに繋がるのがFIREです。

本シリーズはFIREだけでなく、生活に少し余力を持ちたい、何から始めたらよいのか分からないといった人にも正しい方法で資産を成長させることができる、銀行口座にお金を入金してくれる仕組みを作りだせることが期待できます。

この内容は、有償コンサルで活用している情報を多用して構成されていますから、FIREを目指している人や前のめりになりすぎている人にもFIRE自体を再考できる内容になるでしょう。

これらは、単なるノウハウやHOWTOを解説しているものではなく、人生そのものの作り方『ライフプランニング』の実践の重要さを資産形成をテコにしてお伝えしたつもりです。

読者の方には、富裕層ではなくても経済的な自立の獲得やちょっとした努力で人生は大きく変わることをお伝えして全シリーズの最後とさせていただきたいと思います。

ひとりでも多く、このことに気づいていただき、人生をより豊かに過ごせることを願っております。

ありがとうございました。

FP事務所トータルサポート

代表 横谷 聡

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊸アセットの一つとしての区分マンション投資の有効性は【下町FPブログBlog】