独立系FP解説 FIREコンサルで感じる米国盲信の危うさ【下町FPブログBlog】

新着FPブログ講座

独立系FP解説 FIREコンサルで感じる米国盲信の危うさ

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 早期リタイア(FIRE)コンサルが増加中

今、FIREを希望される人のFP相談が増加しています。

もちろん、関連したブログ連載講座や毎日新聞社の雑誌『週刊エコノミスト FIRE』特集などにいくつかの記事を寄稿したことも要因なのでしょうが、本格的なFPコンサルに発展する人が増えています。

寄稿記事

※公的年金の投稿記事もありますが、資産運用系が多いです。

FPとしては、独立系・非販売のFPに期待していただけるのは、とても嬉しいことです。

資産形成のWEB記事がもともと多かったこともあり、インカムゲインを毎年400万円以上を得ている投資家兼FPとしては、資産形成に対するノウハウやコンサル経験が活用できるといったいわば『得意領域』でもあり、とても進めやすいジャンルです。

FIREだけでないFIを目指すメリットについて

経済的自立FIREシリーズの第1回です

FIREの相談はリタイアメント診断に近く、コンサルの進め方としてはまずはFIREの考え方やプロセスの確認、ご自身の資産やご希望の確認、環境の整理、FIREに向けてのステージの整理などを行います。

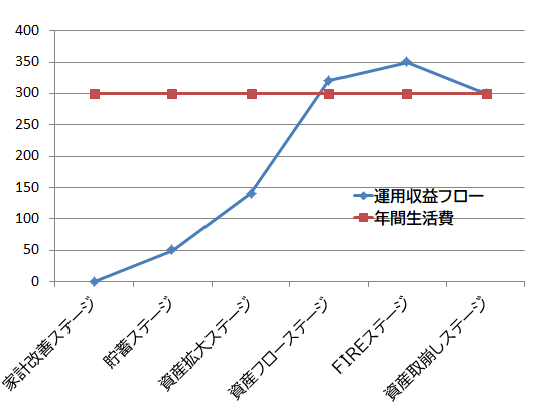

FIREのステップとしては・・・

ベースとなる家計改善ステージ→貯蓄ステージによる資産形成→

運用開始となる資産拡大ステージ→配当拡大ステージへ移行→

経済的自立、FIRE開始のステージ→資産の取崩しステージ

これを図式化したものです

実は、これらのコンサルを希望される相談者様の印象としては、実際の取り組みが実戦的に実行されている人が多いという特徴があり、相当実践を積み上げて勉強されてからコンサルに臨まれる相談者様が多いのです。

ここ半年でも明らかにFIREを対象とした個別相談やリタイアメントプランを作成したケースが、10件ほどありました。その中での相談者様の特徴をまとめてみました。

相談者様のFIREへの動機は

・FIREと世の中が騒ぐ前から、給与の半分以上を貯蓄しており、預貯金が7,000万円を超えており、FIREと言う考え方に触れて会社リタイアの可能性の余地を考え出したAさま。

・ある程度の遺産相続もあり、元々が資産運用好きだった相談者様が、急激に資産を拡大されたことで、サイドFIREの可能性に気づいたいうBさまご夫婦。FIRE本を読み尽くしておられました。

・上場会社の役員とその子会社の社長をされており、年収も2千万円超えである中で、多忙の為ふと気づいたら預貯金が1億円近くになっていたこともあり、ストレスフリーのゆったりとしたフルFIREを検討されたCさま。

・ご夫婦とも高収入であり、運用も好きで投資資産が運用によって7,000万円超えの運用資産にもなり、もう少しのんびり働きたいとお考えのDさまご夫妻。

・長年の公務員生活の中で、支出も20万円前後と倹約家計でもあったことで、いつの間にか6,000万円以上の預貯金が出来てリタイアを考え出した40代前半のEさま。

何となくイメージが付きますでしょうか。多くの人がコロナ禍でのリモートワークや孤独感、社畜のように働く自分自身のあり方、ご夫婦などで今後はガツガツしないような生き方を模索されている人が多い印象です。とにかく一旦仕事から離れたいと考えている人も多いのがFIRE希望者様の特徴ともいえます。

最初に簡単なメール相談からWEB個別相談に発展、その中では僕からは、FIREは手段であり目的でないことやFIRE後のご自身やご夫婦の話をすることから始まるケースが多いかと思います。

ここでよくあるFPへの相談の誤解についても説明します。

FPは、運用アドバイザーではない

ファイナンシャルプランナーは、投資アドバイザーでないことやトータル的に大きく俯瞰した目でのFIRE相談を行うのであり、この運用方法ならFIREできるとか、個別のアセットアロケーションやポートフォリオの修正や提案をするのが本道でないとお伝えしています。

コンサルの期待値ギャップがあるのです。

つまり、個別具体的な資産運用や特定商品のお勧めはしないということ、そして提案の中でリスクヘッジとして年金、各運用商品、保険や運用方法や方針の説明はするものの、この商品を買いましょうとまでは推し進めないということです。あくまで選択肢や対策、現状分析やリスクについて分析を行うとお伝えしています。

いわゆる独立系・非販売のFPは、自社の取り扱い商材もありませんから特定商品への誘導もしません。企業系のFPのように自社の取り扱い製品やサービスを問題解決策に必ず入れる必要はありません。

またIFAのように特殊な金融商品も斡旋しない、あくまでFIRE向けの投資方法や資産形成や運用の相談者様のニーズに合致した情報と提案を説明するとお伝えしています。

もちろんFIREの中での運用は一部分にしか過ぎません。FIREにとってもっと重要となる公的社会保障である年金の考え方や受取額の試算、万一の時の遺族年金などまでもシミュレーションしますし、健康保険制度や様々な運用情報も山盛りにして説明をします。これらは、実は資産運用と並んでFIREでは必要な情報です。

運用面では特定銘柄の株式、米国株やETFや投資信託の特徴や債券運用について、また資産運用の王道でもあるさまざまな不動産投資によるFIREの実現方法、インカムゲインとしての高配当の個別銘柄株式投資、高配当ETF、リートや上場インフラファンド、安定的な債券など、FIREに適した相談者様のニーズに見合った運用を説明します。

つまり、運用自体はFIREの一部分であり、ライフプランニングは、もっと奥が深くさまざまなデータを駆使してリタイアの可能性やリスクを見つけて、対策を提案することだと理解してもらっています。

初めて相談される方が、運用方法だけを期待する誤解を解き、FPのリタイアメントプランニングは違うという事を理解していただいています。

問題・課題・ニーズを明確にする事前ヒアリングシート

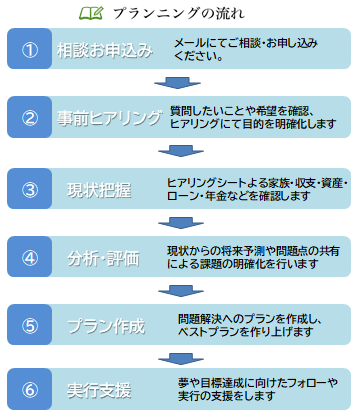

コンサルの進め方には、一定の流れや形があります。手順はこんなステップになります。

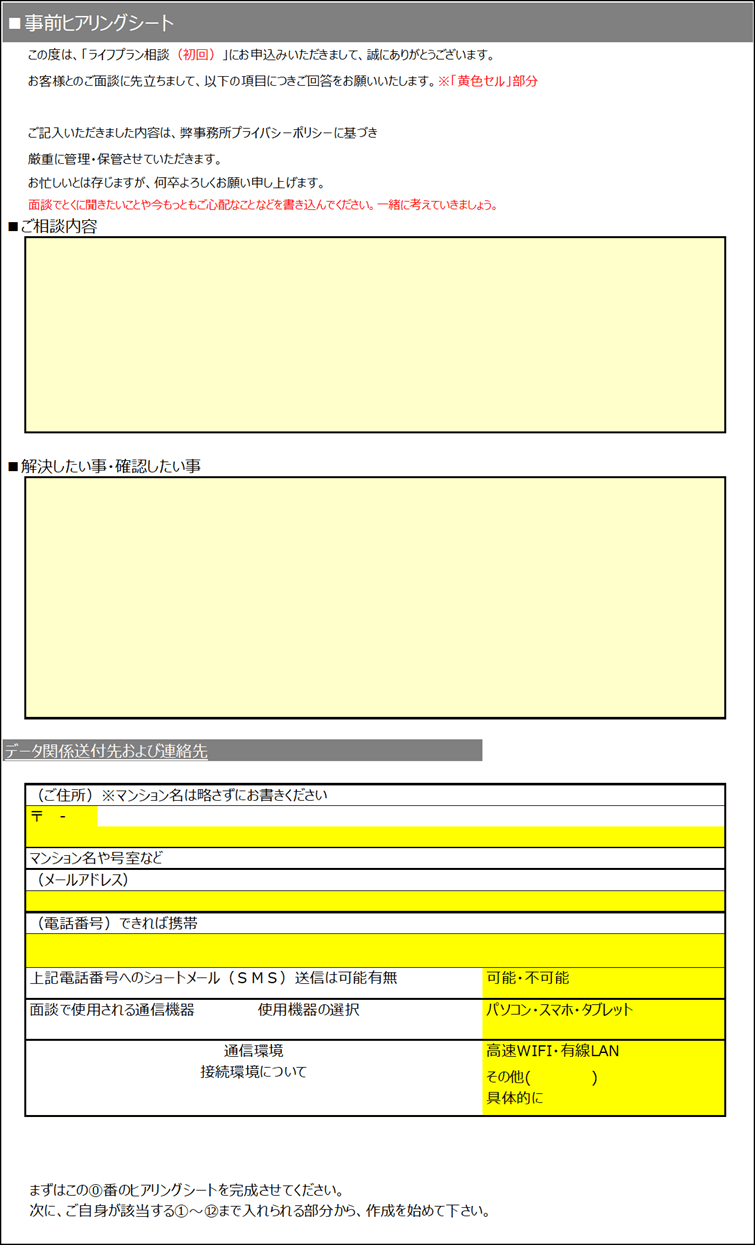

まずは、簡単なメール相談ややり取りから、ヒアリングシートに発展することが多く、事前ヒアリングシートは以下のような仕様になっています。

事前のヒアリングシート

・ご相談内容や解決したい事

・ZOOM経験有無や通信環境、連絡先

これで問題の明確化がある程度可能になります。あまり難しく考えすぎないようにとお伝えしています。

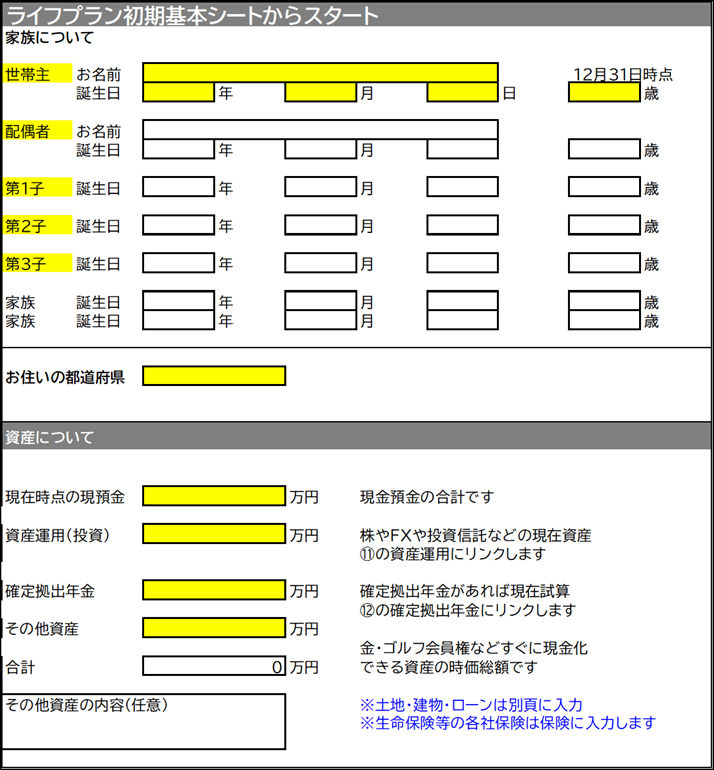

次は、家族構成や資産の内訳についてのシートです。このあたりになるとセキュリティ保持(個人情報保護士の有資格)の方針が信頼関係づくりにとても役に立ちます。

どんな金融資産をお持ちなのか、少なくともアセットアロケーション(資産配分)について知ると、ご相談者の資産内容や投資経験を知ることができるのです。

家族構成と資産のシート

家族構成や現預金・確定拠出年金・資産運用・その他資産や退職金など、なかなか相談しにくい事項も含まれていますが、FIREに対しては重要なデータです。

この内容は、この初期相談でも重要な内容ですが、本格的なリタイアメントプラン作成の基本シートの初期設定にも活用します。

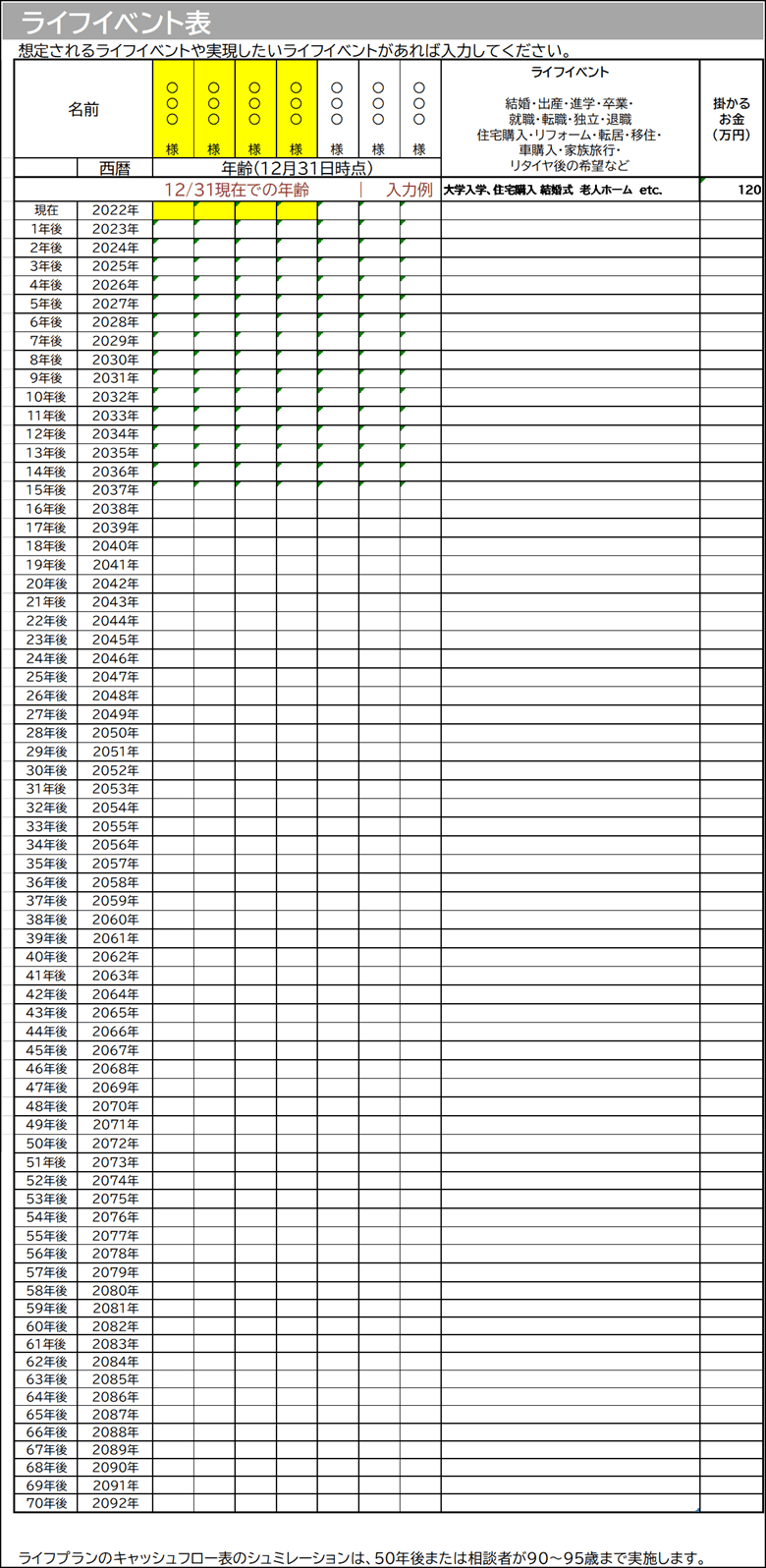

これらと同時にご自身のライフイベントやご家族のライフイベントの作成や概算の予算についてもお伺いしています。夢の実現や将来イベントの予算化は必要です。

FIREリタイアの希望タイミングや今後の支出予定や夢の実現をここで整理、改めてご自身でも整理することができます。

ライフイベント表の作成

これからの人生の中で分かっているイベントや予定したいイベントを年齢と共に予算で整理します。これらのデータは、FIRE達成には欠かせないものです。

ライフイベント表を作成されるとご自身の人生プランが再整理できるというメリットがあります。特にご夫婦などでFIREを目指す場合、お互いに将来のイベントや生活をイメージすることもできる副次効果があります。

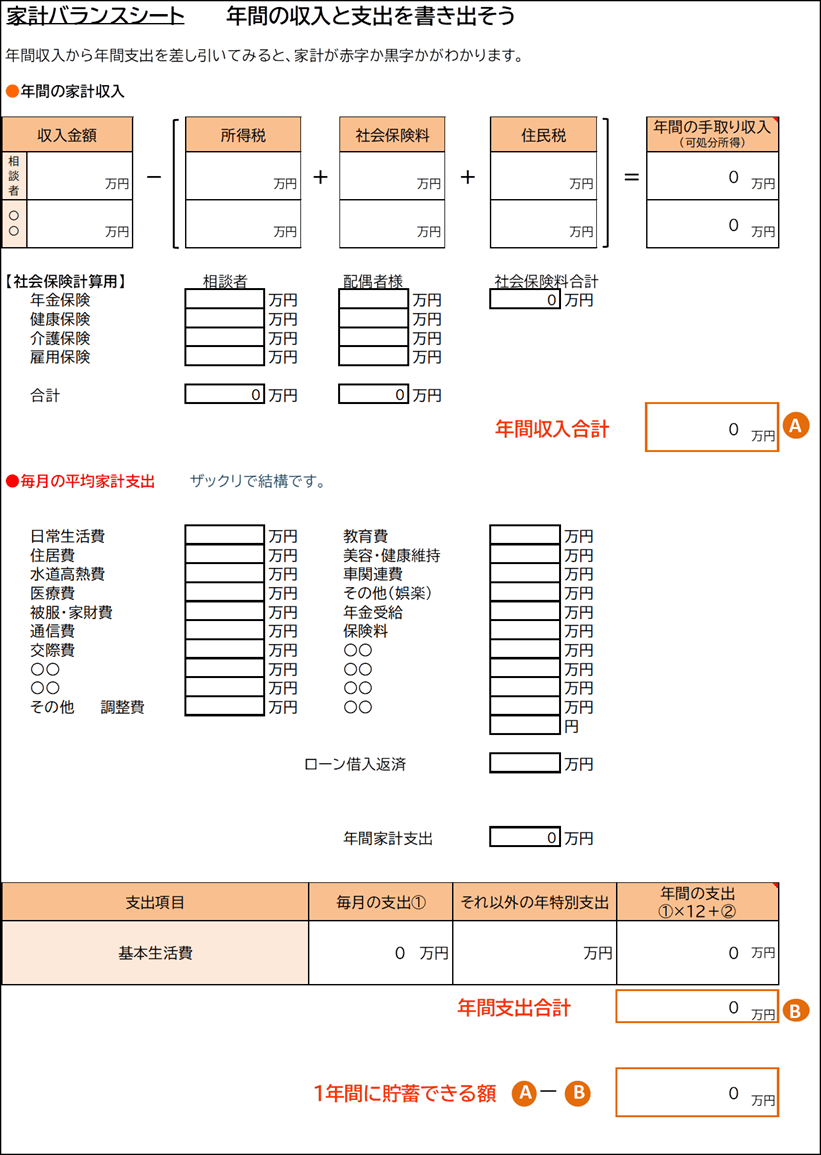

そして最後に実際の年収からの使えるお金である可処分所得や家計の支出について確認をすることで、ご相談者様の全体像が把握できるようになるのです。

家計バランスシートで家計の可視化

家計を把握することや年収と社会保険料と収入の関係を整理します。

家計のバランスシートを整理すると、毎月の支出内容の整理や収入から実際使える可処分所得が整理でき、貯蓄可能額も可視化できます。

FIREに向けてご相談者様との進め方を知っていただきました。いかがでしたか? これらのシートに基づいて、FPとのFIREに向けた個別相談のスタートが切れるのです。

特に今はZOOMが全盛であり、リモート相談に対してのアレルギーは減っていますし、実際ZOOM経験者も多く、相談者様は全国どこにでもいらっしゃる時代になったといえます。

個別相談で感じる米国株オンリーのリスク

FIRE自体が欧米発でもあること、実践者の体験本などの多くが米国株式に偏重していることもあってか米国中心の運用をされている人が非常に多いと感じています。ある意味、僕はある危うさも感じます。

例えば投資信託のeMAXIS Slimオンリーのポートフォリオに出会うことも珍しくありません。盲信ともいえる状況もあります。

投信ブロガーが選ぶファンドオブザイヤーでも3年連続で1位になったeMAXIS Slim 全世界株式(オール・カントリー)や、eMAXIS Slim 米国株式(S&P500)、eMAXIS Slim 先進国株式インデックスを保有している人がとても多いのです。

インデックス投信であり、最近流行の低い信託報酬と共に運用先が大きく評価されて、知名度の高いファンドです。

これ以外にも、たわらノーロード 先進国株式、 楽天・全米株式インデックス・ファンド 、SBI・V・全米株式インデックス・ファンド 、SBI・V・S&P500インデックス・ファンドなどが投資先として非常によく見かけます。

米国オンリーの投資とも言えます

FIREを成し遂げるためには、運用効率や資産成長実績の高い市場に投資するのは、当然だと思います。ただ、人気の高い投信を集めて投資をされている方も多く、ポートフォリオが米国中心である方がとても多いのに危うさを感じるのです。

とはいえ、個別の米国成長(グロース)株や割安(バリュー)株を見つけて投資をするのも高配当の多い米国株式や米国高配当ETFだけで運用し続けるのもどこかで見直しが必要だと考えています。

例えば、先ほどの全世界株式と米国S&P500と先進国株式を1/3単位毎に保有しているとします。すると全世界と先進国株式のTOP配分はAPPLEと同じです。

比率TOP10のほとんどが米国株式であり、米国投資とも言えなくもない状況です。ちなみにこのS&P以外のファンドの約8割ちかくは米国株式で構成されています。

詳しく各投信の米国比率を調べてみると、全世界株式(除く日本)が67.4%、S&P500は100.0%、先進国株式が67%となっていました。

ざっくり按分で計算すると・・・

全世界株式67%+S&P500指数は純粋な米国100%+先進国株式は67%=234%÷3

=78%の米国株式按分比率

この比率が現実であり、分散したつもりでも、実は米国株式中心になってしまうのです。

運用報告やレコードを見れば、全て同じような動きをしていますから、米国に投資しているのと同じだともいえます。もちろん相談者様は、気づいていなかったり薄々感じていた方もいらっしゃいますが、米国集中というカントリーリスクを持っていることは忘れてはいけません。

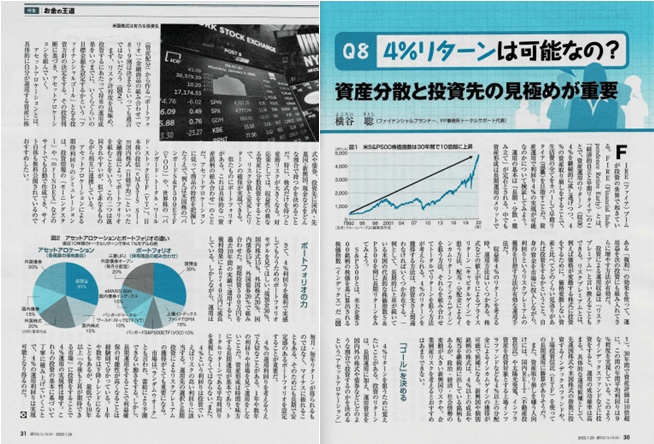

そうは言っても、米国は過去のリターンでみれば有望な投資先です。寄稿したエコノミスト誌にも年間平均4%のリターンの運用先として僕も米国S&P500を取り上げたことがあります。

この寄稿した記事の中でも、米国500社の株式を集めたS&P500指数は、20年で資産は5倍、30年では12倍であり、平均リターンは9%なっているのですから、集中投資したい気持ちも分からない訳ではありません。

週刊エコノミスト『お金の王道』より

S&P500指数のような長期成長市場への投資の有効性について寄稿した記事

これらの右肩上がりの成長市場に長期投資をするのは、働きながらFIREを目指す方には合理的で強力な武器になるでしょう。

ただし、実際FIREとなる時、大きなリスクを抱える可能性があり、コンサルの中では相談者様には指摘をしています。次はこの理由について説明したいと思います。

FIRE直後の暴落発生に対応できるか

FIREを目指していよいよ退職リタイアに入りました。

今は給与という財布がありますが、FIREとなれば運用収益で生活する基本スタイルになります。株式投資には価格変動幅が付いて回ります。ボラティリティと言いますが、これがあるから上下を繰り返して資産が成長するのです。

では、FIREを実行した時、リーマンショック並みの暴落にすぐ巻き込まれたらどうなるでしょうか。これが最大のリスクだといえます。次にその理由について考えてみたいと思います。

FIRE失敗のリスクとは

FIREが失敗するリスクや状況について改めて考えてみたいと思います。

・インフレリスク

・公的年金減額リスク

・遺族年金移行後の減額リスク

・健康不安リスク

・長生きリスク

・最後が問題の

リタイア直後の暴落リスク

となります。

FIREでは、このことをシークエンス・オブ・リターン・リスク(Sequence of Returns Risk)と言います。これが起こるとFIREが立ち行かなくなる。直後の『暴落巻き込まれ』が最大リスクになります。

市場には上昇・安定・下落相場があり、直後に3~5年の長期下落相場の発生に巻き込まれる順番リスクのことを指し、上昇前に大幅下落に巻き込まれることです。これに巻き込まれた時を想像してみて下さい。

念願のFIREを開始、運用資産は米国中心のインデックス投資や増配株投資など、ETFで言えば、VOOやQQQへの投資やVIGなどに投資をして、毎年4%の資産売却をし生活費を確保する算段でした。

例えば7,000万円の4%運用で税引前280万円の利益、税引きで約190万円を売却取崩する計画をたてていました。FIRE実行、ここで暴落が発生します。

資産は4割減少となりました。運用評価は4,200万円となり、あっという間に含み益は消えてなくなり含み損になっています。リーマンショック等の下落で言えば、最低3年~5年の下降トレンドが続きます。少なくても元の価格にいつ戻るかは想像出来ません。

反転して損失回復まで3~5年間掛かるかもしれませんし、もっとかもしれません。この間、毎年含み損のある投信やETFを毎年200万円ちかく生活費のために売却し続けるタフな生活ができるかという問題に直面します。

普通の人なら、まずできないでしょう。これにより資産の減少スピードにも売却で加速度がつきますし、回復力も売却によって落ちてしまいます。

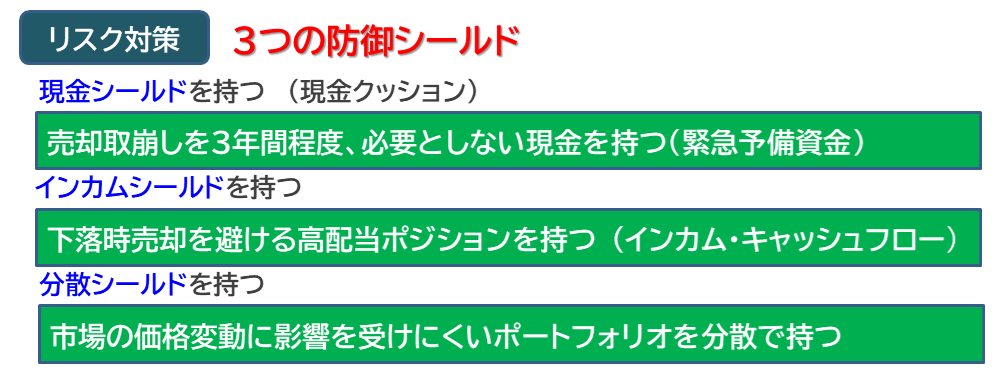

この状況に陥らないためにも3つの防御対策をご提案したいと思います。防御=シールド機能をFIRE後の運用に付けることで精査性的なリスクの低下が計れるでしょう。

3つのシールド機能でリスク低減

■現金クッションをもつ

全てを投資に回さない、緊急予備資金を確保しておくことです。最低3~5年間の生活費を預金・債券などで持つ事です。暴落の時は、緊急予備資金から払い出す方法です。

■キャッシュフローを獲得する

次に単純に評価額の拡大ポジションでなく、資産を保有しているだけでも現金が入る配当・分配金などのインカムゲインに投資をすることです。価格が下落してもある程度のキャッシュフローが得られるはずです。

高配当株・高配当ETF・リート個別銘柄・上場インフラファンド投資・債券投資などが市場運用に該当します。これらの運用で評価額は暴落で減っても入金がされる運用先に分散投資をすることです。

■株式だけでない運用先への分散投資をする

たとえば、不動産はインフレに強い現物資産であり、賃貸収益不動産は株価の下落には連動しません。たしかに売却すれば購入価格を下回るケースもあるでしょうが、収益が安定した管理体制の良い中古区分マンションなどは利回り期待よりも、継続的なインカムゲインが期待できます。

リートにも同様の機能がありますが、リート価格は毎日変動します。暴落時には半値になるという株式よりも過去の損失インパクトがある資産です。ですからリートと不動産の併用が良いでしょう。利回りばかりを追求するのでなく、キャッシュフローを意識した運用がFIREでは大事です。

FIRE後はキャッシュフローを重視した運用を

含み益は、1,000万円あっても、ただの含み益にしか過ぎません。暴落が起こればあっという間に消え去ります。その点、キャシュフローを生む運用を意識するとFIRE後は楽になります。

毎年、200万円のキャッシュフローが続くことを想像してみてください。

もし投資資産が含み損を抱えていても、インカムゲインが苦しさを緩和してくれますし、ある意味、運用資産を現金以上にゆっくりと取り崩しているともいえる投資でもあります。上手くいけば含み益になるしトータルリターンでみればよいでしょう。

記事:2021年ついにインカム収入が400万超えになった

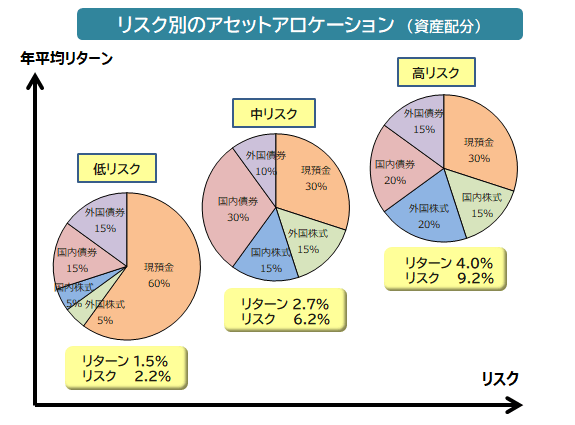

シークエンス・オブ・リターン・リスクの発生を予測したFIRE後のアセットアロケーション(資産配分)や安定的なポートフォリオ(運用配分)を検討されることをおすすめします。

昔から言い尽くされていますが、資産を短期に成長させるなら『ひとつのカゴに集中投資』を、リスクを低減させるなら『異なる動きをする資産に分散投資』をすることです。

とくに売却基本のキャピタルゲイン生活から、FIRE実現前の保有による利益確保のインカムゲインの分散投資を提唱したいと思います。キャッシュフローは、FIRE実践者の大きな味方になります。

FIREに不安の人のコンサルが増えています。後戻りが難しくなる前に投資方針・生涯収入や支出、運用からのリターン確保の方法と潜在的なリスクを洗い出すライフプラン設計を考えてみませんか。対策による効果や安心感は何百万円にも匹敵するものになるでしょう。

FPに相談してみよう

リタイアのモヤモヤを聞いてもらおう

ご連絡をお待ちしております。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 資産形成・家計コンサル T様ご夫妻の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FPへのFIRE向けコンサル相談者様の特徴【下町FPブログBlog】

- 独立系FP解説 拡大する運用損失に不安を感じた相談者A様【下町FPブログBlog】

- 独立系FP解説 FIRE希望のコンサル(T様)の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FIRE希望のコンサル(O・N様)の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FIRE希望のコンサル(A・K様)の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FPコンサル(T・F様)よりの事後アンケート【下町FPブログBlog】

- 独立系FP解説 週刊エコノミスト『損しない!資産形成&年金・仕事』3/1号に寄稿 【下町FPブログ Blog】

- 独立系FP解説 週刊エコノミスト『お金の王道Q&A』に掲載されます【下町FPブログ Blog】

- 独立系FP解説 週刊エコノミスト | もう会社に頼らない『FIRE特集』に寄稿 【下町FPブログ】日々雑感