独立系FP解説 2021年総括インデックス運用好調による定着の年だった【下町FPブログ Blog】

新着FPブログ講座

2021年佐総括 インデックス運用好調による定着の年だった

いよいよ2021クリスマスも終わり、世界の投資家たちも投資運用から一旦離れる時期に入りました。資産が大きく増えた人、足踏みだった人、スタート元年の人と様々だったでしょう。

そんな中、2021年の資産運用はどうだったのでしょうか?

今年は間違いなくインデックス投資が定着した年でした。ここでは、お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP事務所&非販売のFPが解説しています。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 2021年インデックスファンドの成績は

資産運用として今ではメジャーになった積立てNISAがスタートしたのは、2018年1月からのスタートでした。

つみたてNISAとは、特に少額からの長期・積立・分散に向いた金融庁厳選のファンドのみが運用対象の非課税制度です。毎年最大で40万円まで20年間配当・売却益が非課税で運用できる公的な資産運用制度です。

2018年初年度の運用としてインデックスファンドを中心とした成績を見てみました。初年度から運用を開始していた人は、元本割れは起こっていない方がほとんどだと推察できます。

そしてその後2年を経過して、コロナショックが起こりました。その時は一時的に大きな元本割れが起こっています。しかし、コロナショックは心配した金融危機には至らず、短期暴落で現在に至っています。

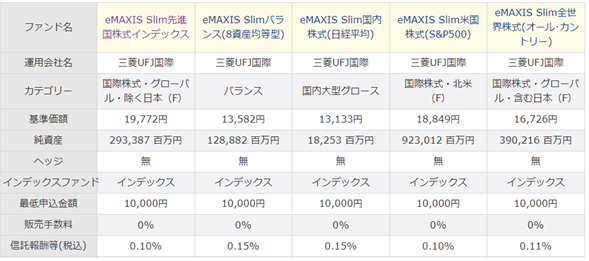

今回の調査対象は、日経平均・先進国株式・米国株式・全世界株式・8資産バランスの6つの領域の調査です。つみたてNISAの代表的銘柄でもある三菱UFJのe-Maxis slimからの成績で確認していきましょう。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。過去3年間の運用成績です。少なくともスタート指数を10000とした場合に全ての運用成績はプラスになっていました。

つまり、ここ3年間でこれらに投資をされた人の多くが運用で成功している、預金と比べて大きなパフォーマンスを得ていたといえます。これは2019年からの成績ですが、もし1,000万円を当時持っていて運用していたらどうなっていたのかをみてみましょう。

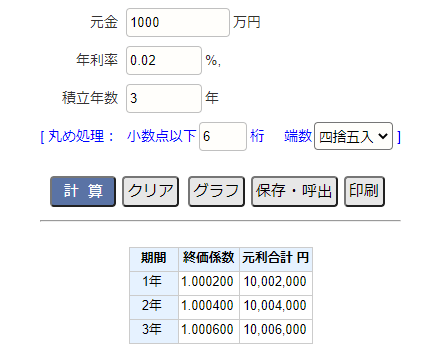

その前に、銀行の定期預金だったらどうだったかです。現在のメガバンクの普通預金の金利は、0.01%、定期預金はその倍の0.02%が標準的な金利です。1,000万円を預金していたらどんな運用成績だったでしょうか。

終価係数で確認してみると、1年間は2千円、3年目も同様に運用した結果、6千円の利息が付きました。やはり1千万円という大きな金額ですから3年に1回夫婦でディナーを食べれる程度の利息は付きます。

では、同じ年に先ほどの5資産のファンドで運用していたらどうなっていたでしょうか。まずは、5ファンドのトータルリターンを比較しました。

このトータルリターン(Total Return)とは、一定の期間内に投資した商品から得られる総合収益をいいます。再投資されたとしての分配金(インカムゲイン)なども含んだうえで、利益の合計額を投資コスト(購入価格)で割ってパーセンテージで表すものです。

トータルリターンは、投資信託の運用成績を表す際に用いられ、分配金などを全て再投資したと仮定し、ある一定期間の分配金込みの基準価額の騰落率を年率で表します。

3年トータルリターン(年平均%)比較

日経平均= 9.46%

先進国株式=18.71%

米国株式=(SP500)=21.14%

全世界株式(AL)=16.80%

8資産バランス=8.00%

同じ運用成績がプラスでも大きく差が出ています。これはひとつの区切りで切った結果であり、全ての運用が3年間プラスで進んだわけではありません。それでも魅力的なリターンの獲得です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

運用プラスの5ファンドを3年前に投資していたら

もし、3年前に戻ってこの5ファンドにそれぞれ1千万円を一括で運用していたらどういった結果になっていたのでしょうか。『My Index』サイトのシミュレーションを使って、運用結果をみてみたいと思います。

3年前から1千万円運用していたら・・・・

日経平均= 1,310万円

先進国株式=1,670万円

米国株式=1,770万円

全世界株式(AL)=1,590万円

8資産バランス=1,260万円

これはたまたまなのかもしれません。しかし何もしなかった人、定期預金をした人、株式投資を始めた人、個別銘柄で始めた人、少なくともこれら5分野に3年前に投資をされた人は、元本の1.3倍から1.7倍に資産が成長していたのは結果として事実です。

資産運用の中でも株式をベースとした投資は、ランダムウォークで値動きが起こります。確かにPERとかPBRとかROEとかESGとかテーマ性とかに応じての投資基準もあります。

用語の整理 (出典:日本証券業協会)

PER

株価が割安か割高かを判断するための指標。株価収益率(Price Earnings Ratio)のこと。利益から見た「株価の割安性」。株価が「1株当たりの当期純利益(単に1株当たり利益、1株益ともいう)」の何倍になっているかを示す指標。

PBR

株価が割安か割高かを判断するための指標。株価純資産倍率(Price Book-value Ratio)という。純資産から見た「株価の割安性」。株価が直前の本決算期末の「1株当たり純資産」の何倍になっているかを示す指標。

ROE

会社が自己資本をどれだけ有効に活用して利益を上げているかを示す指標。自己資本利益率(Return On Equity)のこと。

自己資本に対する「経営の効率性」を示しています。ROEが高い水準で推移していれば、その会社の収益性や成長性も有望ですし、株主への利益還元も期待できます。

ESG

ESG要素(環境(Environment)、社会(Social)、ガバナンス(Governance))に配慮した投資のこと。当該企業が環境や社会に対してどの程度貢献しているかという観点で投資する手法。

冒頭書いたように、インデックス領域での投資が投資初心者も含めて受け入れられています。つまり株式投資市場全体の指数の成長に投資をするスタイルです。パッシブ運用とは、運用目標とされるベンチマーク(日経平均株価やダウなどの指標)に連動する運用成果を目指す運用手法のことをいい、インデックスファンドが代表格であり、今やブーム化しています。

背景には、つみたてNISAやiDeCoからインデックス運用を始めた人が、一般運用口座まで領域を拡大している側面も散見されます。コロナ禍での株価暴落後の株高で特にネット証券の新規口座開設も好調なのも要因でしょう。

人気証券ZAIランキングで人気のネット証券会社

1位 SBI証券・・・・・手数料、ラインナップ、使い勝手 僕も愛用

2位 楽天証券・・・・・SBI同等の魅力とともに楽天経済圏のポイントもたまる

3位 松井証券・・・・・特に売買手数料が魅力的 コスト優先

4位 LINE証券・・・・・新世代のスマホ証券ともいえる気軽さ投資

ここでもインデックス投資は、ブームになっています。銘柄選定が不要で高い成長を上げていることが人気です。多くのFPもアクティプ運用よりインデックス運用を推奨しているのも要因といえそうです。

先ほど触れましたが、もともと株価はランダムウォークします。指標や合理性よりも人気投票だといえます。つまり、買いたい人と売りたい人の人気や需給で株価が決まるといえ、実は合理的でない部分も多いのです。

配当利回りりが大きい、株主優待が魅力的だというだけでも株価は上がります。そんな株式市場ですから、何百、何千の会社が集まっているインデックスが人気なのでしょう。このインデックス運用は、市場自体の成長に投資をするものですから、市場自体が上がると期待するのでしたら合理的な運用手段です。

インデックスはフリーライダーなのか2021年の運用結果

実はインデックス運用にはフリーライダーではという疑惑がついて回ります。フリーライダーとはだだ乗りのことで、無賃乗車のことです。コロナで言えば、皆が感染予防をしているから自分はしなくても安全、マスクやワクチンもみながやっているから不要であり、ワクチンリスクも取らないがメリットだけを享受するという意味です。

インデックス運用は、銘柄分析や会社のIRや財務諸表も不要としながらも、そうした会社群の市場指数の成長性だけに投資をする手法です。ですから株式市場のフリーライダーと指摘されることもあるのです。

ただし市場自体をけん引したのもこのフリーライダーであり、その市場株価の恩恵を受けたのは、このライダーとされる人だけではなく、個別投資をしている株主も同様ですから、フリーライダーとして少し当てはまらない部分があります。

リスクが限定されているもののリスクは取っており、フリーライダーではないといえます。ただし金融の複雑な知識がなくてもできる運用方法だといえそうです。そんなインデックス投資家が、今年2021年からスタート運用していたらどうなっていたのでしょうか。

2020年はコロナショックがあり、株価は3割減、リートは4割減となったものの金融危機は起こらず、比較的短期間に回復した年であり、単年では逆に大きく成長をしました。

2021年はその延長で、1月から初めてインデックス運用をしていたとしたら単年の結果はどうだったのか見てみたいと思います。方法は先ほどのパフォーマンスと同様の方法で『MY Index』サイトからのe Maxis-slimで確認してみます。

2021年年初めから1千万円運用していたら

日経平均= 1,070万円

先進国株式=1,370万円

米国株式=1,420万円

全世界株式(AL)=1,320万円

8資産バランス=1,160万円

それでもしっかりとしたリターンが続いています。もちろん2020年も定期預金をしていたら元本保証での2,000円の利息は付いていた筈です。いろいろな運用スタイルがあります。

2022年運用環境は、将来ににつながる資産形成になるか

2021年の12/27現在での代表的な株価指数の成績です。今年が終了するまでは、あと2日間ありますが、2020年12月の終値と現在値との比較をしみました。

日本225株式 27,444円 ⇒ 28,676円

米国ダウ30 30,606ドル ⇒36,302ドル

NASDAQ 12,888 ⇒15,871

S&P500 3,756 ⇒4,791

全ての市場の指数は上向きでしたから、インデックス投資家にとっては良い1年だったことが想像できます。

今回は結果としては良かった年ですが、単年での運用結果をみるのはとても危険です。フリーライダーでもそうでなくても、つみたてNISAでもiDeCoでなくとも、株式市場を中心として資産形成をしているのは皆同じです。

ともに変動幅というリスクを抱えています。そんな中、2022年の資産形成はどうなっていくのでしょう。毎年市場環境は大きく変わります。ショッキングな事態も都度発生するかもしれません。

単年結果も含めてランダムウォークな市場では、その先の予測は困難です。材料はいくらでも出てきますが、人気投票としての株式市場では、何に反応するのかは不透明だからです。

ただし、このインデックス運用が大きく定着した年だったのは事実です。ですから2022年を予測するのはやめて、市場にリスクが許容できる資金を預けておくことだけを考えて運用をスタートさせるのも方法です。

全力運用はハイリスクです。

2021年もそうでした。成長下落のリスク、調整のリスクはいつも抱えています。運用は過去の実績ですが、10年単位でみると確実に市場は成長していました。次の10年は分かりませんが、2022年少しリクスを楽しんでも良いかもしれません。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】