独立系FP解説 ライフプラン作成は、何歳まで作るのが正解なのか?【下町FPブログ】

新着FPブログ講座

ライフプラン作成は、何歳まで作るのが正解なのか?

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

自分のライフプランを作る目的はいくつかあります。まずは将来の資産形成を確認したいというニーズです。

自身の所得からの今後の積立てや人生の節目ともいえる『子どもが生まれた』『家を買いたい』『定年後のお金が心配』『資産運用をしたい』といろいろなライフイベント時に作成して活用ができます。

実はライフプラン自体は少しエクセルを活用すれば作ることは出来ます。難しいのはそこに様々な人生のライフイベントからのお金の収入や支出を入れ込むことです。

その精度と方法が複雑なので私たちFPが使っているツールが役に立つのです。曖昧なデータを入れると人生設計自体が狂ってしまうかもしれません。

ただ、確実に言えることは、しっかりとしたライフプランを作ってみると、自分の人生自体を見つめ直せるという事です。一枚のプランを改めて考えることで、普段見えなかったものが見えてくるのです。

実際プランを作った方の将来の貯蓄が百万、一千万円違いが出るなんて珍しい話ではありません。ですが、それをやろうとせずに、暗闇の海原に海図なしで飛び出す方が多いのも事実です。

数万円のコンサル費用と時間を惜しんで、資産運用結果だけを求める。その先が見えないのにポートフォリオを組みたがる。

何もしない、それでは、羅針盤は正しい方向を指しませんし、期待通りに動いていません。

ところでライフプラン自体は、あなたに代わって自分の将来を客観的に見れるメリットがあります。それでは、現在から将来までとした場合に、一体何歳までのプランを作ったらよいと思いますか?

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。下町FPメルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をセミナー形式でお届け発信をしています。

FPブログ解説 平均寿命でライフプランを作るリスク

いくつかの考え方があるかと思います。人生には様々な節目があります。ライフプランで考えられる節目としては、まずは平均寿命までが思い浮かびます。

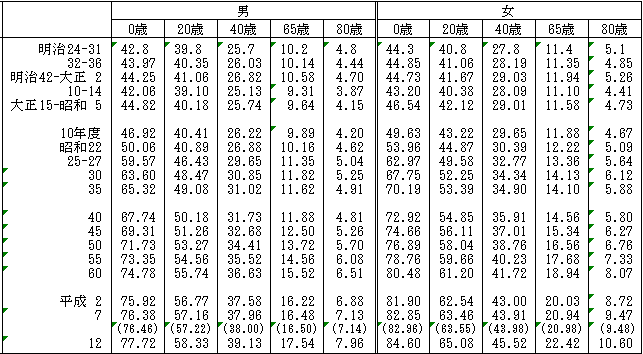

厚生労働省によると、2019年日本人の平均寿命は女性87.4歳、男性81.4歳となり、女性は7年連続、男性が8年連続で過去最高を更新しているそうです。

昔は人生50年とか言われた時代もありましたが、今は状況は一変しました。

過去を振り返ってみると、1989年では女性81.7歳、男性75.9歳だったそうです。そからは考えてみると、この30年間で5年以上は寿命が延びているようです。

寿命にも限界はあるでしょうが、まだ伸び続けるのでしょう。

厚労省 全生命表における平均余命の年次推移より

その年代の人がその後何年生きたのかを比較できます。

これは、医療の技術革新が進んでいることが要因の一つで、それに加えて高齢者の健康意識の高まりも影響しているとも考えられています。

ただし、逆に言えば日本型のコメ・味噌汁・魚・海産物の生活から、欧米型の肉・ファストフードの食生活の影響はまだわかりません。

或いは食品業界では、添加物混入はさほどイレギュラーなことではありません。発色剤や添加物などの異物は、どこにでも入っている世の中です。

無添加だとしても化学飼料を使っていたり、海底などのマイクロプラスチックなどは魚が日々食べており、空気中にも多量に舞い上がっているとされています。

私たちは一週間あたり5グラム、クレジットカード一枚分のプラスチックを”食べて”いるというショッキングなニュースもありました。

WWF(世界自然保護基金)が委託した豪ニューカッスル大学が実施した調査で「人間が1年間に体内に取り込むプラスチック量は、推定約250グラムに上る」との結論を導き出したからです。

それを考えると、もしかしたら戦前の食生活でない戦後世代はあまり長生きが出来ないかもしれません。とはいえ平均寿命までのライフプランを作れば良いのではとの話もあります。

これは、将来は誰にもわかりません。ですから、いろいろと心配せずにまずはあまり難しいことを考えずに、ひとまず平均寿命でやってみましょうという趣旨の考え方です。

この辺の話はFPの間でもいろいろな意見があります。

『まずは平均寿命』をベースとする考え方と平均寿命までのライフプランでは不十分で、プラスアルファまたは『平均寿命を超えて長生き』した場合も考えておくべきという考え方でもあります。

それは平均寿命までで大丈夫なプランであっても、例えば100歳まで生存、貯蓄がなくなるケースもあり得るからです。

FP協会では、政府の人生100年時代に合わせて、50歳くらいからのセカンドライフや働き方、毎月資産6万円取り崩しの生活についても説明しています。

ここで問題なのは、何歳まで生きるのか、というのは誰にも分からないことではないでしょうか。

「もし平均寿命を超えて長生きしたら」というライフイベントの設計も大きく変わってきますし、短命のケースもあります。

また、何歳まで働くのかとか、いつから年金を受け取るのが良策なのかによっても将来は、大きく変わってきます。

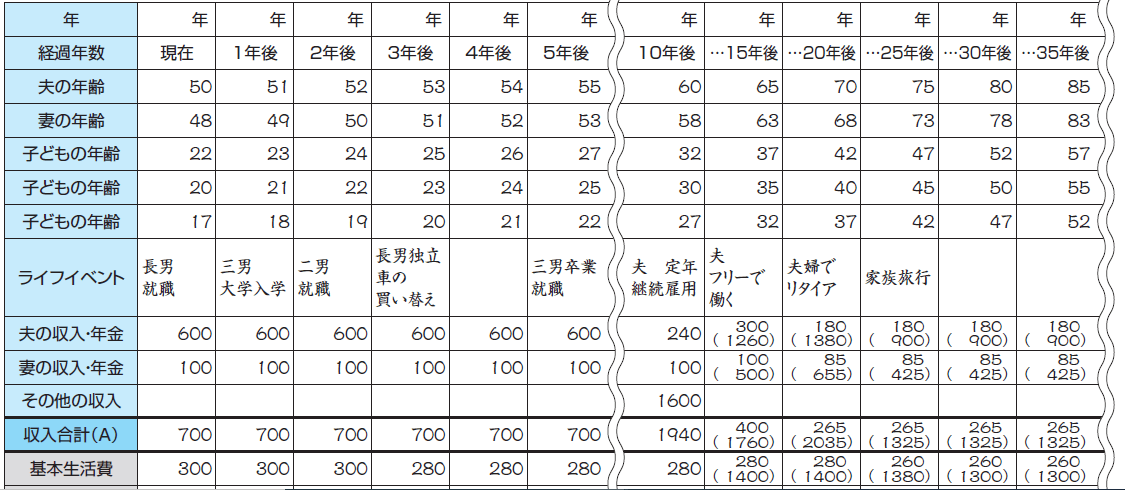

出典 日本FP協会HP資料より ライフプラン表

やはり将来の変化に対応するという意味で、FPの多くの意見としても平均寿命より長めにプランは立てた方が良いという考えが多いそうです。

つまり、最低でも平均寿命プラスアルファなのでしょう。

人生のゴールラインを設定するのは難しい作業です。僕はライフプラン作成の時は95歳までをお勧めしています。

ただし、年齢が伸びるという事は老後資金の必要額も膨らむ計算になります。そしてケースバイケースですが、相続にもかかわってくる問題も見えてくる場合があります。

例えば、毎月6万円の取り崩しとしても、6万円×12ヶ月=72万円の資金、平均寿命からすれば女性でブラス8年間の576万円、男性ではプラス14年間の1008万円が平均寿命に対して加算されることになります。

このくらいライフプラン設計でのゴール設定によっては、違いが発生するのです。

最低90~95歳のゴールを考えて作るべきか

FPの立場からすると、平均寿命までのプランも100歳までのプランも、作成する作業量はそれほど変わりません。

設定年齢を変更するだけです。ですから100歳までのプランを作っても、特別に苦労する点はないかと思います。

それより表面化するのは、人生が長くなる事による、より手厚い老後資金の必要性です。例えば10年間ゴールを移動させるだけでも、月額不足が6万円×12ヶ月×10年=720万円の追加資金が必要になるかもしれません。

しかも、この6万円の設定は、例の老後資金『2000万円年金不足問題』での年金20万円受給モデル世帯の年金金額に対する不足を適用した話です。

個人事業主だった方などは、ご夫婦でも平均値では12万円位ですから、この試算も役に立ちません。

あの金融庁が金融審議会 市場ワーキング・グループによる「高齢社会における資産形成・管理」という報告書は、あなたの年金不足問題ではないのです。

その時になって『そんな話、聞いていないよ』でなく、この話を自身に置き換えて、尚且つゴールも決めて作成してみる必要があると思いませんか?

老時必要資金の確定は、これらの不確定要素に対して、シュミレーションでも結論を出さないといけません。

FPは、相談者と納得できるゴールを決めて老後必要資金を決めることとなります。実は、収入支出の設定も大変ですが、機械的に設定しないでのこのゴールを決めるのも大変な作業なのです。

人生100年時代は、自身のリスクも本格検討を

安心できる「生涯安心プラン」を立てたいなら、例えば100歳まで生きる前提のプランを立てたらよいかもしれません。

ゴールは誰にもわからないのですが、リスクをどこまで捉えるのかを考えるきっかけになれば良いと思います。

皆さんもライフプラン作成に当たって、平均寿命まででよいというFPや、それでは不十分で加算するFPや90歳、95歳、100歳まで設定すべきといFPもいます。言いなりではいけません、あなたの人生!!です。

FPっよっても考え方は様々です。保険の販売などが絡まない利益相反しないFPでも、考え方の違いによっては、結果が大きく異なる事を知ってください。

そして作成に当たってはその辺をFPと話し合って、考え方を合致させてからライフプランを作ると納得性が高まると思います。

今日はライフプラン策定時の人生のゴールの話でした。

☞今日のポイント

・ライフプラン作成には老後収支とともに人生のゴール設計も大事です。

・FPによっても考え方は様々ですから、しっかりとした整合をして試算しよう。

・平均寿命、平均プラスアルファ、90歳、95歳、100歳とゴール設定はあるが、納得性が重要。

・人生のゴールには『妥当解』はないのですが、それをライフプラン作成時に想像する作業に価値がある。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 資産形成・家計コンサル T様ご夫妻の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FPへのFIRE向けコンサル相談者様の特徴【下町FPブログBlog】

- 独立系FP解説 拡大する運用損失に不安を感じた相談者A様【下町FPブログBlog】

- 独立系FP解説 FIRE希望のコンサル(T様)の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FIRE希望のコンサル(O・N様)の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FIRE希望のコンサル(A・K様)の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FIREコンサルで感じる米国盲信の危うさ【下町FPブログBlog】

- 独立系FP解説 FPコンサル(T・F様)よりの事後アンケート【下町FPブログBlog】

- 独立系FP解説 週刊エコノミスト『損しない!資産形成&年金・仕事』3/1号に寄稿 【下町FPブログ Blog】

- 独立系FP解説 週刊エコノミスト『お金の王道Q&A』に掲載されます【下町FPブログ Blog】