独立系FP解説 預金だけではお金が減るって本当なのか?【下町FPブログBlog】

新着FPブログ講座

預金だけではお金が減るって本当なのか?

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

日本人の預金好きは世界でもよく知られています。もちろん所得からの余剰した資金を何に使ったらよいかの手段はいろいろあります。

旅行、買い物、貯金、投資、スキルアップ・・・いろいろと使い道はありそうです。そんな中で日本人が世界で一番と言われる位、預貯金大好き国民になった理由には訳があったのです。

余剰資金の使い道として日本は先進国の中で他国とちょっと違った運用行動をしています。それはその多くが銀行預金に回り留まっているという事実です。

貯金をするのは万国共通の行動ですが、私たちは気づきませんが、日本人はとても貯金好きなのです。単純比較で言うと米国との比較で言えは、米国は2割弱位の感じです。

この「投資をしない預金好きの日本人」に私たちはいつの間にかなっていました。なぜそうなってしまったのでしょうか。

おそらく世界の奇跡のひとつ、日本の高度成長を経験してくる中で、その成長過程の中での銀行預金金利が高く、その高金利に支えられての成功事例が刷り込まれているからだと思います。

今では信じられない話ですが、今の70代位の方の銀行預金は現役時代とても高く、預金利息と年金で充分バラ色の生活が見える時代だったのです。

もうひつの理由てしては、日本の社会保障制度の素晴らしさです。健康保険、年金制度、セーフティネットと諸外国に比べて優れた制度が自立した運用を必要としなかったのです。

逆に言えば、高度成長期の真っただ中、所得倍増の掛け声とともにインフレ進行期でもあった訳です。

そんな時代背景もあって、あまり色々なことは考えず、稼いだものをとにかく預貯金しておけば、それなりの程度の利息が出てくると皆が考えていたともいえます。

余剰資金は、とにかく黙って銀行預金や定期預金、あるいは郵便局に預けておいての成功事例が脈々と私たちのDNAに染みついているのです。

親も自分の親からそう言われ、見てきた筈です。この行動自体が農耕民族の日本人にとって、馴染みやすかったのだろうと思います。

預金の成功体験の伝承が、数世代に渡り正当化されて預金至上主義となったのが、この30年であったと思います。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。この一生懸命働いて預金をする。

あるいは親から貯金しなさいと言われることは、低金金利前の投資行動としては実は正しかったわけです。

最近までそうだったと申し上げましたが、ここ数年前からは、ついに1%を超えるような特別定期預金もなくなりました。

そして2016年2月に日本銀行が「マイナス金利」政策に踏み切った現在、銀行自体の収益悪化を背景に、銀行の「各種手数料」の導入がじわじわと進んでいるのです。

この手数料の導入は益々進んで行く気配がしています。

下町FPライトメルマガは、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

FPブログ解説 金利変化により世の中の景色が一変

日本は戦後の復興期を乗り越え、1955年ごろからおよそ20年間にわたり、世界でも他に類を見ないほどの高度経済成長を遂げました。

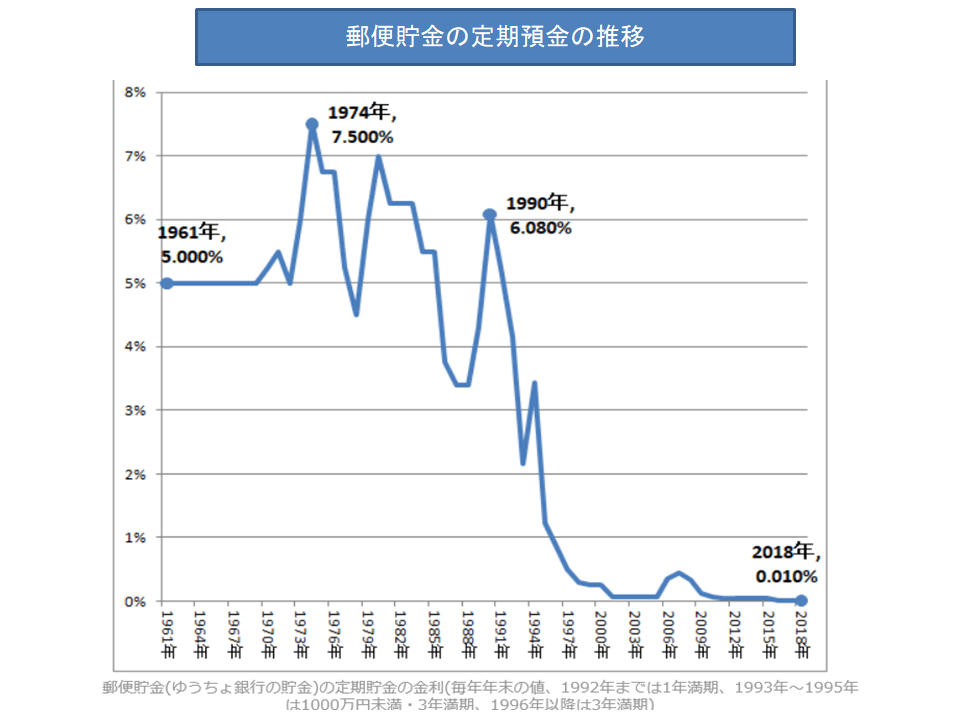

その経済成長を支えたのは多くの日本の企業でした。そして定期預金の金利は、戦後の復興期には比較的ゆるやかに上昇しつづけ、高度経済成長期とその後につづくバブル経済期にはピークに達します。

1970年代頃にはなんと預金金利が10%を超える郵便局の定期貯金も出てきました。

これは逆に物価も同様に右肩上がりとなるインフレ状態が続いていましたので、高金利だと実感することはなかったとも言われています。

そして1974年には、公定歩合も9.0%に上昇し、普通預金の金利ですら3.0%の時代になりました。そしてその後発生した第一次石油危機以降、世の中の金利の景色は大きく一変していったのでした。

とどめがバブル経済の崩壊でした。90年代に入りバブルは崩壊し、金利もその後下落を続けることとなり、ここ20年ほどはずっと低い水準で推移することとなりました。

そして最近は定期預金金利も大手は0.01%となり、空前の低金利の環境になっています。さすがに定期預金でお金を預けて運用して増やすという選択肢はなくなりました。

この状態では、定期預金利息に大きな期待を寄せることもできなくなりました。

日本はデフレを経験する事となり、今も日銀はデフレ脱却へ向けたインフレターゲットと金利の高騰抑止という難しい操縦を迫られています。

「”適切な”金融市場調節や資産買い入れの実施を通じて、潤沢な資金供給と金融市場の安定確保に努めていく」との元、金融緩和に踏み切らざるを得なくなり、更なる緩和策を打ちました。

それが「マイナス金利政策」でした。

マイナス金利政策は、導入から4年が過ぎたものの、当初目的の「物価上昇率2%」のインフレターゲットの達成目標には、ほど遠い現状です。

そしてこの「マイナス金利」は、金融機関にとっては「副作用」どころか「弊害」が発生しているようです。このままでは金融機関の経営そのものに深刻なダメージを与えかねない状況になっているそうです。

銀行など民間金融機関は、日銀に当座預金口座を開設し、そこに資金を預けている。この資金により、企業や個人の金融、経済取引に伴う資金決済が円滑に行われています。

そして、日銀当座預金へのマイナス金利適用と長期金利のゼロ%誘導による市場金利低下により、収益圧迫が起こっているのです。

既に株式市場では「マイナス金利」導入以降、銀行収益が悪化しており株価自体も下落を続けている状況です。

さすがに私たちの預金金利にも「マイナス金利」を適用するわけにもいきません。ただし、銀行預金に預けていれば、元本保証のうえ金利がつきます。

銀行にとっては預金自体が「厄介者」になるのが、マイナス金利時代の特徴だとも言えるのです。

マイナス金利をすでに先行導入した欧州では、企業や機関投資家の多くの大口預金金利がマイナスになっている状況です。

今後の展開として、更にゼロ近くまで金利を下げたり、ATMなどの手数料を上げたり、振込手数料の増額が起こりつつあります。

そして、諸外国同様に一定の口座金額以下の預金に対しての口座維持手数料の導入を検討する動きすら出てきているのです。

「日本では、これから個人向けの預金が実質的にマイナス金利になる可能性すらあります。銀行が一定額以上の預金者に対して『口座管理手数料』を取る動きにでかねないからです。

更に振込手数料も無料化の廃止や増額される懸念もあります。

口座を持っているだけで残高が減る時代?

今は預金金利で資産を増やす時代ではないと申し上げました。メガバンクの普通預金金利は年0.001%、1年物定期預金金利は年0.01%に張り付いています。

もし1000万円を1年間預けたとしても、普通預金では100円、定期預金でも1000円(税引前)の利息しかありません。

この中で、知らず知らずATMや振込手数料の増額や適用条件が改悪が進行しています。預金は銀行でも厄介者的な存在となり、特に低額残高の預金口座は管理するだけで赤字になってしまっているのです。

知らないうちに様々な形で手数料を取られる、支払っている可能性があるのです。

ここにきて、大手銀行が、口座を持っているだけで預金者に手数料を課す「口座維持手数料」の導入を検討しているとの報道が頻繁に起こっています。

今は手探り状態ですが、これが日銀の大規模金融緩和により経営が苦しい銀行の新たな収益源となる可能性があります。金融緩和の副作用のツケが更に預金者に回ることになると言えそうです。

口座維持手数料は、銀行が預金者から預金の「保管料」を徴収するイメージです。例えば海外ではHSBCなどの大手も導入しており、一定残高を割り込むと翌月手数料が差し引かれるのが当たり前となっています。

日本でもCITIバンク銀行から引き継いだSMBC信託銀行等は、最低預金平均50万円残高等のいくつかの条件未達の場合、月額2,000円(税抜き)を口座維持手数料として開始時からCITI同様に引き継ぎ、引落をしています。

国内銀行を経営するという事は、ATMへの設備投資やデータ管理や通帳の印紙税などで、一つの預金口座あたりで通帳印紙税を含む管理コストとして年数千円のコストがかかるとされており、この一部を一定条件以外の預金者に負担してもらうというのが銀行側の考え方と言えます。

それだけではありません。

こうした低金利維持のまま、もし「物価上昇率2%」が実現してしまうと、預金金利からインフレ率を差引いた実質的な金利は、普通預金ではマイナスになってしまい、預金は実質目減りすることにもなってしまうのです。

低残高の預金者は厄介者の時代が到来か

低残高の預金は銀行で運用難の中、「厄介者」になっていると申し上げました。

マイナス金利政策の影響で、銀行の収益力は弱まっています。優良な顧客は囲い込みたいものの運用をしない、残高が少ない、取引量が少ない顧客は敬遠される時代なのです。

銀行はお金を貸しても収益を上げられない、日銀に預ければ「マイナス金利」適用にもなる。踏んだり、蹴ったりのそんな銀行事情の「ツケ」が、様々な手数料名目で預金者に押し付けられる時代なのです。

私たちは過去の経緯により”銀行にお金を預ける事は美徳”としてきました。高齢の方には成功事例もたくさんあり、私たちの生活に貯蓄美徳は刷り込まれています。

ただし、時代は変わりました。銀行の活用方法も変わり、持っているだけではマイナスになるリスクも理解したうえで資金管理をする時代が来ているのです。

☞ポイント

過去の預金の成功体験は、60代位までの親の時代で、今では昔話になっている。

預金で自然と資産が増えていった時代は、インフレの終焉、マイナス金利で激変してしまった。

たかが手数料、されど馬鹿にできない手数料の時代に入っている事を再確認して無駄を省く。

一部の銀行は預金者に口座維持手数料の徴収を始めています。銀行は右に倣えの傾向もあり、注意が必要です。(りそな銀行・埼玉りそな銀行・三井住友SMBC信託銀行・関西みらい銀行・ローソン銀行と拡大中)

マイナス金利を背景とした低金利と運用難は、銀行の預金コストが高まっていることの裏返しです。ATMだけでも莫大な投資になる銀行です。

付加価値の高いサービスを提供し続けるすると支払うコストは切り離せないのでしょう。

日銀のツケを預金者が負担しているとも言えますが、銀行経営も過去の成功例のように立ち行かない時代になっている事を忘れてはいけないでしょう。

私たちも今後、利便性の高い銀行を調査し、選別する時代になるのかもしれません。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 その預金、実質毎月減っているという実感を持っていますか【下町FPブログBlog】

- 独立系FP解説 5/31納付期限 自動車税のクレカ払いを利用してみる【下町FPブログBlog】

- 独立系FP解説 ペイオフ対策の勘違いでリスク増加になっていませんか?【下町FPブログ】

- 独立系FP解説 お金で解決出来るものと出来ないものを整理してみた【下町FPブログ】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 年代別資産形成は運用先チャートで確認しよう【下町FPブログBlog】

- 独立系FP解説 子どものための教育費、貯め方はいったい何がいいのか【下町FPブログ】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 外貨建保険の貯蓄トークには注意 保険は保険だと心得よう 【下町FPブログ】

- 独立系FP解説 なんだかややこしい収入・年収・所得・課税所得・手取りの違い?【下町FPブログ】