独立系FP解説 50歳未満ま人必見 ねんきん定期便を使った年金試算【下町FPブログBlog】

新着FPブログ講座

50歳未満ねんきん定期便を使った年金試算

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

マネーストレスフリーを支援する下町FPの横谷です。

将来の貯蓄計画を決める時、何を参考に考えますか?

漠然と2000万円位と考えるのでなくしっかりとした貯蓄必要額を計算しないと将来計画は立てられません。

もちろんFPにライフプラン(マネープラン)を立ててライフイベント単位で見直しながら進んでいくのがベストプランですが、ざっくりとした予算がないとなかなかモチベーションが維持できないでしょう。

何をベースとして考えるのかと言えば・・・まずは年金の計算からです。

リタイア後の生活必要総額=

(毎月の必要額×12ヶ月=年間必要額)×生存年数で出してみましょう。

ちなみに2018年の日本人の平均寿命は女性が87.32歳、男性が81.25歳でした。

これをベースに考えるとその生活必要額に収入を差し引くと貯蓄必要額見えてきます。

貯蓄必要額=

リタイア後の必要総額-年金受給額+貯蓄額+受け取る投資収入+(各種受け取る保険)

この計算をするのに最も大事なのは年金受取金額です。

年金定期便を活用した年金試算/年金ネット

毎年はがきで来る年金定期便。何気なく見て捨てていませんか?

あるいは取っておいても放置していませんか?

50歳以降の年金定期便とその年齢以下の年金定期便では内容が違うんです。

ご存じでしたか?

今回は50歳未満の方の年金定期便からの年金額の受け取り計算をやってみましょう。

それでは年金定期便のはがきを準備ください。 これですね ↓

これが48歳のあなたに届く年金定期便です。

いろいろ書いてありますが、一番下の3番を見て下さい。

3.が、これまでの加入実績に応じた年金額が計算のベースとなります。

拡大したものがこれです。

(1)の老齢基礎年金と(2)老齢厚生年金を見て下さい。

合計が106万円になっています。月額では8.8万円です。

ちょっと少なすぎませんか?

安心してください。

50歳未満の年金は現在の年金額が出ていて、あなたはまだ支払中だからです。50歳を過ぎると60歳まで支払った前提での年金額が表示されます。

これからもあなたは60歳まで年金を納付し続けます。この表示が変わる50歳まで、もうしばらくお待ちください。

ではこの状態で自分の年金額をどう計算するのか?

それは年金定期便にヒントがあります。

ひとつ目は年金ネットです。

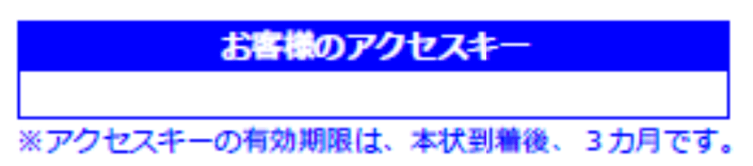

このはがきにはアクセスキーが印字されています。

これです↓

これを年金ネットに入力して必要要件を登録します。ただし、はがき到着後、3ヶ月でアクセスキーの期限が切れてしまいます。

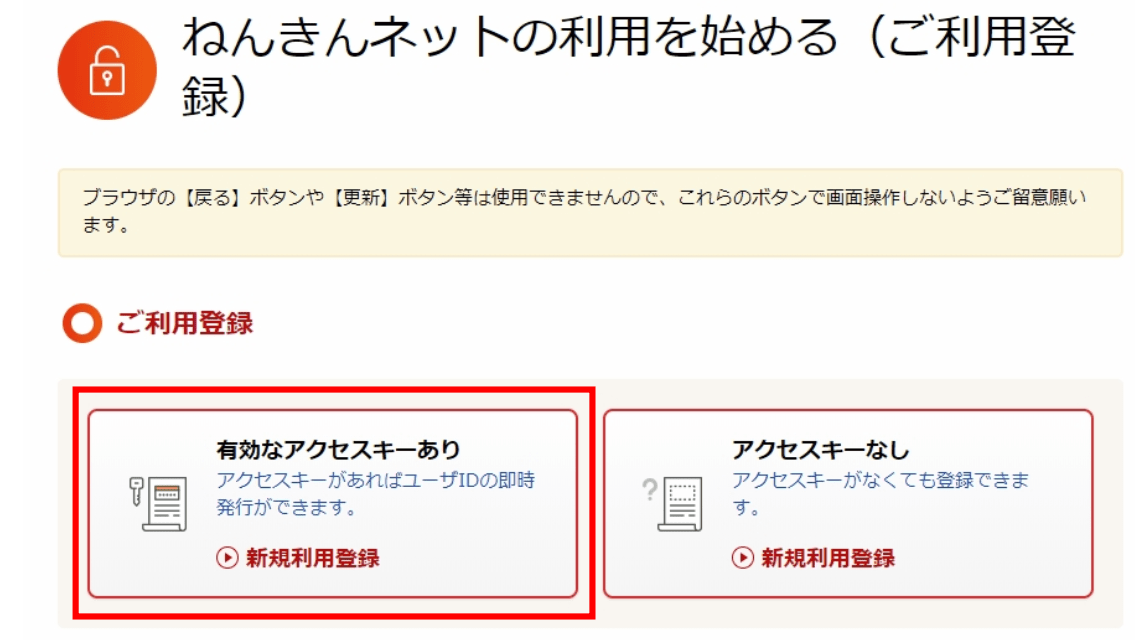

もし、切れていたら新規にアクセスキーの申請をします。年金ネットの初めての入り口はここです。

ここからの簡易計算が最も簡単です。

年金ネットにアクセスして「かんたん試算」から出来ます。

年金基礎番号やメールアドレスなどの登録を一回すればいつでも閲覧できます。

一度登録すればユーザーIDからネットにログインできます。

いかがですが、簡単でしょう?

でも、年金ネットを使わなくても、はがきだけでも簡易的にできます。その方法について見てゆきましょう。

年金定期便を活用した年金試算/ざっくり簡単試算

つぎは簡易的に出来る試算方法です。

覚えておくと、とても役立ちます。

まずは老齢基礎年金の計算です。老齢基礎年金は、自営などの国民年金単独の方と給与取得者の一階部分の年金です。国民年金であり、すべての人が加入している年金保険です。

まずあなたは48歳でしたね。

老齢基礎年金:

はがき基礎年金額+2万円×(60歳―現在の年齢年数)の公式です。

これにあてはめますと・・・

まず48歳ですから60-48=12年となります。

残12年×2万円=24万円

はがきの基礎年金額が46.8万円ですから24万を加算して簡易計算としては

46.8+24=70.8万円が老齢基礎年金の受け取り額です。

次に老齢厚生年金の簡易計算です。

簡易計算と言ってもこちらはちょっと複雑です。

老齢厚生年金:

年収見込み額×0.55%÷1000×(60歳-現在の年齢)となります。

年収が600万とします。

600×0.55=330

1000×残12年=12,000

12000÷330=36万

(2)のはがきの老齢厚生年金額が60.1万とあり、36万と合算すると

老齢厚生年金受取額は、96.1万円となります。

これで簡易資産が出来ました。

基礎年金70万円と厚生年金96万円の合算166万円

月額13.8万円が受取額となります。

老後の不足額をここから計算してみる

あなたの年金は166万円でしたね。

現在65歳だとします。

リタイア後の生活必要総額=

(毎月の必要額×12ヶ月=年間必要額)×生存年数でしたね。

男性平均寿命の82歳を採用してみると生存年数は82-65=17年間です。

年金166万×17=2,822万の年金受け取りとなります。

ところで、あなたの生活必要月額はいくらでしょうか?

必要月額を23万円としましょう。

(23万×12ヶ月)×17年とすると、リタイア後の生活必要総額は4,692万です。

4,692-2,822=1,870万円が貯蓄必要額となります。

もし退職金が1,000万あれば貯蓄額870万あれば生活可能です。

投資をしていて、今後30万の配当的なものがあれば、30×17年=510万別確保もできます。少しの投資でも結果は余裕として出てきます。

30代~40歳代のあなたは、まず自身の年金がいくらになるのかを計算すべきです。

そして生活費を考えて、自分の寿命や家族の生活を考え、退職金を加味して必要貯蓄を始める事が大事。

いろいろこれからカスタムできる余地があり、48歳からの投資や貯蓄形成も有効な手段です。

人生にはライフイベントが色々控えています。これらの年金受取額に加えてプラスマイナスが出ます。

これを計算して、見通しを立てるのがFPが作るライフプラン表です。

あなたは、お子さんの将来教育資金を貯蓄する資産形成準備は整っていますか?

あなたは自宅購入のローンを払い続けても、家計破綻しない自信がありますか?

あなたは年金だけでリタイア後やっていける貯蓄に自信がありますか?

僕も40代の時に悩み、キャッシュフロー改善のために不動産投資・為替・住宅ローン借り換えと早期完済、債券・株式・ソーシャルレンドに投資して資産形成投資を実践してきました。

50歳過ぎた時に現在の貯蓄形成で本当に会社を退職して資産寿命が尽きないか不安でした。

独学でリタイアプランとキャッシュフロー表を作ったもの、その時FPと出会えたら不安なんてなくなったのにと今でも思います。

この経験をその時と同じような40代の方、あるいはリタイアを10数年以内に迎える方の不安や相談に独立系FPとして還元したいと思っています。

もし、あなたが40代以上で、将来やお金に対して不安があり、貯蓄をあるいは投資をして資産形成を目指すのならライフプラン作成を検討してはいかがでしょうか。

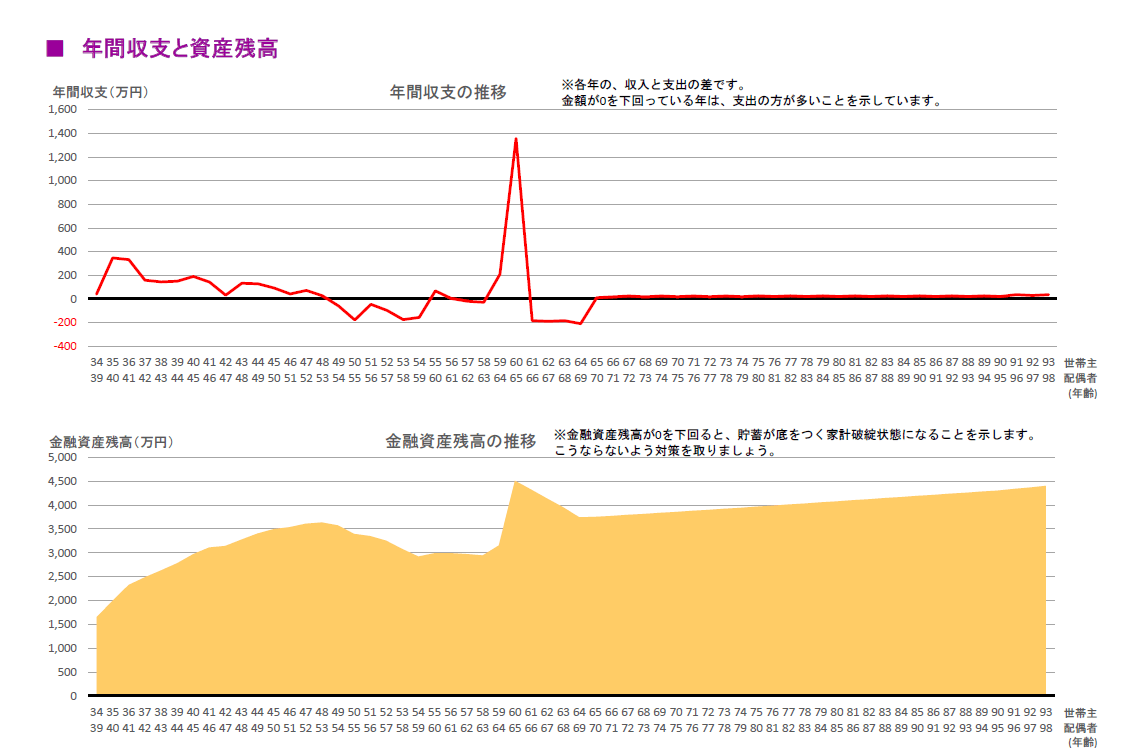

シミュレーションでは毎年の家計の収支や貯蓄残高が、将来(生涯にわたって)どのように推移するかを予測できます。

これによって結婚や子育て、老後における家計の姿がはっきりと見える化できる事から、家計診断をする上で、極めて優れた人生設計ツールとなります。

ライフプラン作成はの貯蓄力の判定や資産寿命・必要保険の可視化が出来ます。

人生の羅針盤の第一歩として僕と作成してみませんか。

FPライフプランレポートのサンプル (相談の進め方PDF) https://drive.google.com/file/d/1B17gOpdAjEiNX6oZwpr6Km0zrN5ZTaqb/view?usp=sharing

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 『70歳まで就業企業が4社に1社に』高年齢者雇用状況等報告を読み解く【下町FPブログBlog】

- 独立系FP解説 厚労省の”新”公的年金シミュレーターの利用をしてみた【下町FPブログBlog】

- 独立系FP解説 確定拠出年金は一体何を確定しているのか【下町FPブログ Blog】

- 独立系FP解説 年収の増加を簡単に計算できる厚生年金受給の計算法があった【下町FPブログ】

- 独立系FP解説 75歳年金繰下げは損、貯蓄も減る ?って本当 【下町FPブログBlog】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 知らないと損、iDeCo退職金の受取りはコツがある【下町FPブログ】

- 独立系FP解説 退職金と税金課税の仕組みの基本を事前に知ろう【下町FPブログBlog】

- 独立系FP解説 税制優遇が似ている iDeCo/NISAの使い分け【下町FPブログ】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム