独立系FP解説 毎月分配型投資信託の投資有効性を考えてみた【下町FPブログBlog】

新着FPブログ講座

毎月分配型投資信託の投資有効性を考えてみた

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ講座 毎月分配型投信は今も人気だが

目指せマネーストレスフリーを支援する下町FPの横谷です。

大きな資産を作るという方法はふたつ。節約や計画的な貯蓄をして貯蓄力を高めるか、金利・複利・価格変動などの力を使って投資力を活用するかのいずれかです。

あなたが投資をする時、投資信託に出会うと思います。投資信託には、いろいろな投資対象や分配方法等があります。

今日は毎月分配型の投資信託の有効性の是非について考えてみましょう。

毎月分配型投資信託ネットでのFP評価

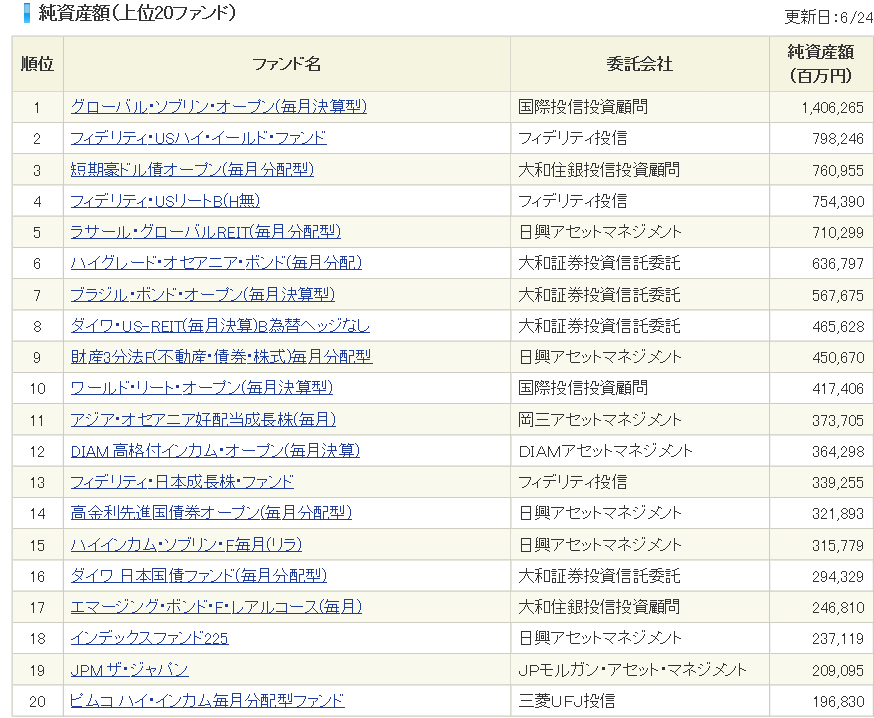

下の投資信託一覧を見て下さい。

SBI証券での純資産上位20ファンドの一覧を抽出しました。

純資産額上位から見てみると毎月分配型の投資信託が7割を占めています。

一時低迷していましたが、人気が回復基調ですね。

実は、このタイプの投資信託は一時大ブームとなりました。

投資対象は様々ですが、比較的高い分配金を毎月分配される商品として人気になったのです。

ただし、あまりにも高く約束した分配金だと、値上がりや高配当がないと元本自体を取り崩すファンドになってしまいます。

高い分配は続く、基準価額は下がってゆく。

基準価額が下がりすぎて高かった分配金を下げる・・といった事態を招き、購入者からの苦情となりました。

それを重く見た金融庁は、「平成27事務年度版の金融レポート」で

簡単に買ってはいけない金融商品として注意喚起をしました。

つまり、商品特性を理解しないでを簡単に買ってしまい苦情が発生している状況です。

・毎月分配型投資信託

・個人年金保険(特に外貨建てのもの)の貯蓄性保険商品

・ラップ運用(特にファンドラップ)

こうして毎月分配型の投資信託の一時の隆盛に冷や水を掛けた結果、総資産額は大幅に減少しました。

つまり、儲かって売っていた金融機関も販売が減少すると同時に解約も相次ぎました。解約によって基準価額はさらに下がり、負のスパイラルにも陥りました。

毎月分配型投信は、元金を取り崩して分配金をだしてタコ足分配といわれるものが多いのも事実です。

簡単に言えば払ったお金が自分に返ってきてるだけで、基準価額はどんどん下落していきます。

金融機関が積極販売したのは信託報酬が1%を超えていたりと売った後も手数料が儲かる商品だったからです。

※純資産額上位の投資信託 TOP20 ↓

結果、「毎月分配型投資信託」に対する風当たりは大変強くなりました。

FPも否定的な意見が多く、その理由として

(1)毎月分配することで投資の複利効果が得にくい

(2)収益を分配する場合に都度税金がかかる

(3)収益が分配金を下回ると元本の取り崩しをするので〝タコ足〟的に資産価値を侵食していることになる。

・・・などをあげて毎月分配投資信託への懐疑的な意見が溢れました。

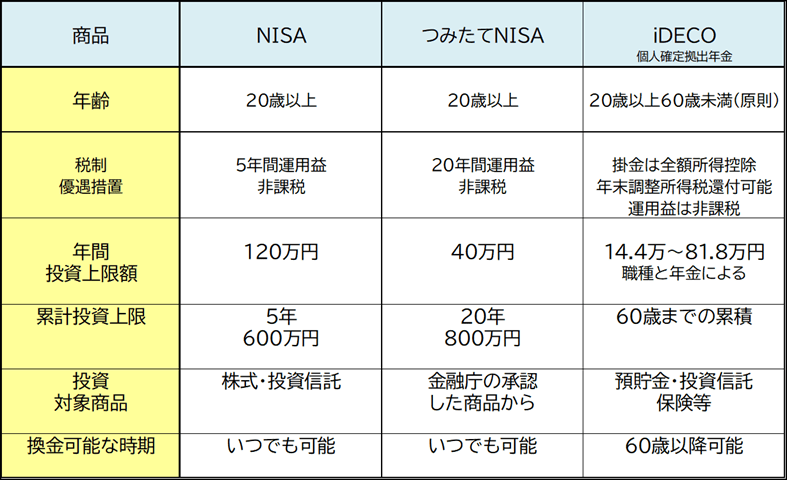

また毎月分配型投資信託は、つみたてNISA対象外、iDeCoの商品ラインアップにおいてもその姿はほぼ見られないので長期投資にも向かず、投資対象として否定的な意見が多く紙面をにぎわしました。

こうして長期的な資産形成には不向きであると判定されてしまいました。

本当に全世代そうなのか? は、私は疑問です。

※NISAやiDECOの投資体系と該当商品 ↓

世代に見合った投資信託を選ぼう

運用の実力を超える分配金は元本を減らすだけで長続きはしない。

欧米各国も長期金利を引き下げた今、毎月分配型のファンドも金利運用がままならず分配金を引き下げました。

長期的に見て分配金を下げていないファンドを選ぶのも長期投資のポイントとなるでしょう。

現在、銀行預金の金利がほぼゼロになっている現在、高金利投資として毎月分配型の分配金を考えるのは問題です。

かつてのオーストラリアやニュージーランドの高金利銀行預金の代わりではありません。

安易な購入は金融庁の警鐘通り投資家の苦情を生むのは間違えないと思います。

毎月分配型投資信託は長期的な財産形成だけを目指したものなのでしょうか?

毎月決まったお金が入金される事はリタイア世代にとってはありがたい方も多いと思います。

セカンドライフのステージにに入った世代であれば、実際に元本の取り崩しになっているとしても、毎月お金が入ってくる事に魅力を感じる方も多いでしょう。

その分配金をセカンドライフの「ゆとり」に充てられるのなら、経済合理性だけで判断すべきでないと思います。

資産形成での長期投資適格としては上記のNISAやiDECOが適格です。

また多くのFPは個別株やテーマ型投資信託よりETFを皆、勧めています。

長期的な合理性かあるからです。

私もそう思います。

始めて投資をする初心者が手を出す投資としては比較的ミドルリスクだとは思います。

特に若い世代や働き盛りの世代の長期投資では実績的にはある程度の運用益が期待できるのはETFがおすすめでしょう。

リタイア世代には毎月分配投資信託も悪くない

資産運用の方法論は年齢やライフステージによって異なります。

特にリタイア世代でよく言われるのはざっと次のようなところです。

セカンドライフに向けた世代は、貯蓄や退職金の資産を比較的安全に管理しつつ運用する工夫が必要です。

現役世代の40年を大きく上回る自由な時間がそこにはあります。

人生の総仕上げの期間でもあります。

その期間を過ごすゆとりある暮らしのための資金は、趣味・レジャー費などを(定常的収入以外の)資産運用収入でまかなうやり方もあるでしょう。

定期収入としては年金しかない高齢者にとって、毎月分配型投資信託は給与代わりになる面があります。

この世代は本来年金と現役時代に築いた金融資産の取り崩しでやり繰りする世代なのです。

高齢者にとって隔月や毎月で分配するファンドは重要なカテゴリーです。

直接貯蓄を取り崩すスピードを緩和する機能が毎月分配型投資信託にあるのなら、十分選択肢には入ると思います。

資産を使いながら、実質的な貯蓄の寿命が延びるのならこの世代にとっては有効でしょう。

☞ポイント

資産をゆっくり減らしていける商品と割り切れば、選び方次第で黄金のリタイア期を支えることもありそうです。

ただし、この仕組みを理解していることが大前提です。←とても重要です

毎月の分配金が高いファンドは、それに見合うリスクの大きい投資していることを忘れない事です。

分配金の大きなかさ上げは、早期の資産減少につながります。

また分配金の減少にもつながりますから、長期にわたり分配金維持しているものを選ぶのも大切です。

老後の年金の上乗せとして検討する方は、こうしたリスクを十分に踏まえて投資の検討をお願いします。

あなたは、お子さんの将来教育資金を貯蓄する資産形成準備は整っていますか?あなたは自宅購入のローンを払い続けても、家計破綻しない自信がありますか?

あなたは年金だけでリタイア後やっていける貯蓄に自信がありますか?

私も40代の時に悩み、キャッシュフロー改善のために不動産投資・為替・住宅ローン借り換えと早期完済、債券・株式・ソーシャルレンドに投資して資産形成投資を実践してきました。

50歳過ぎた時に現在の貯蓄形成で本当に会社を退職して資産寿命が尽きないか不安でした。

独学でリタイアプランとキャッシュフロー表を作ったもの、その時FPと出会えたら不安なんてなくなったのにと今でも思います。

この経験をその時と同じような40代の方、あるいはリタイアを10数年以内に迎える方の不安や相談に独立系FPとして還元したいと思っています。

もし、あなたが40代以上で、将来やお金に対して不安があり、貯蓄をあるいは投資をして資産形成を目指すのならライフプラン作成を検討してはいかがでしょうか。

シミュレーションでは毎年の家計の収支や貯蓄残高が、将来(生涯)どのように推移するかを予測できます。

これにより結婚や子育て、老後における家計の姿がはっきりと見える化できる事から、家計診断をする上で、極めて優れた人生設計ツールとなります。

ライフプラン作成はの貯蓄力の判定や資産寿命・必要保険の可視化が出来ます。

人生の羅針盤の第一歩として僕と作成してみませんか。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FPへのFIRE向けコンサル相談者様の特徴【下町FPブログBlog】

- 独立系FP解説 お金の貯め方を掴むと人生が楽になる理由は【下町FPブログBlog】

- 独立系FP解説 楽しい飲食店生活『株主優待券』②保有銘柄紹介【下町FPブログBlog】

- 独立系FP解説 コロナ禍応援と株主投資での飲食店優待券生活①【下町FPブログBlog】

- 独立系FP解説 リタイアの生活費バランス把握と現役との変化に注意【下町FPブログ】

- 独立系FP解説 ライフプラン作成は、何歳まで作るのが正解なのか?【下町FPブログ】

- 独立系FP解説 退職金と税金課税の仕組みの基本を事前に知ろう【下町FPブログBlog】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム