独立系FP解説 驚き!! 住宅ローンの平均完済年齢が73歳って本当なの?【下町FPブログ】

新着FPブログ講座

驚き!!住宅ローンの平均完済年齢が73歳って本当なの?

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

先日の日経新聞社の記事によると2020年の住宅支援機構のデータからの驚くべき分析を発表しました。現在住宅ローンを組んだ方がローンを完済する平均年齢が実に73歳になっているとの内容でした。

平均ですから全ての方が該当しませんが、多くの方が定年退職後も住宅ローンを返済し続けるという事になっているのです。

年金を貰いながら住宅ローンを返している高齢者が増えているという事です。あなたのお金の悩みを解決し、マネーストレスフリーを支援する下町FPの横谷です。

記事では、いくつかの背景も挙げられていました。まずは晩婚化による住宅ローンのスタート年齢の高齢化、そして借入時のローン金額の上昇も一つの要因らしいとのことです。

この問題はローンだけでなく、お子さんの成長スタート年齢も遅れて教育費の支出がズレ込む可能性を示しているという事です。

その結果、代表的な住宅ローン『フラット35』でも借入時の年齢が後ズレして37歳契約年齢が40歳平均に、また地価の上昇や工事費用の上昇により借入ローン金額が1900万円から3100万円へと増額している傾向が続いており、金利低下を背景としたオーバーローン的な借り入れも発生している可能性があるそうです。

この記事を読んで、僕は生涯現役社会実現掛け声のもと、70歳以上まで雇用が継続され何とか返済が出来たとしても、老後資金の心配が発生し、最悪老後破綻に追い込まれる可能性も否定できないと考えています。

下町FPメルマガは、お金にまつわるお得な情報やFP6領域(ライフプランニングと資金計画・保険リスク管理・金融資産運用・タックスプランニング・不動産・相続・事業承継)とファイナンシャル・プランニングを中心としたテーマでブログ形式でWebセミナーをお届けをしています。

FPブログ解説 借りられるお金と返せるお金は相反関係する

先程申し上げた晩婚化、低金利、それと共働きによる借入可能額の増加は、完済年齢73歳の要因だと言えます。

そもそもフラット35の返済の運用規則自体が、「80歳-申込時の年齢(1年未満切上げ)」(最大35年まで)というルールになっているのです。

現在50歳の方なら、「80歳-50歳=30年」となり、最長でも30年間の借り入れ可能となります。

この最大の35年のローンを組むためには45歳までにローンを組まないと、35年ローンは申し込みできません。

でも、これはこれで正しいのですが、ちょっと待ってください。そもそも80歳まで組めるローンの返済根拠って何なのでしょうか?。

もちろん金融機関は、申込時の収入を判定して一定の返済率に収まる場合のみローンを認可しています。ただし、貸し手のきめ細かい審査も重要です。

フラット35は、民間で設定したローン債権を機構が買い取る仕組みですから、金融機関のモラルと判定が物を言います。あとはスルーして終わりです。

フラット側では、老後の返済を見据えたきめ細かな審査が行き届きません。

退職時のローン残高とのバランスが崩れないかを判断できない仕組みであり、貸し手側も成績ありきでなくリスクが取れる範囲での融資をする必要があると考えます。

35年の住宅ローンは45歳の年齢でも組むことが出来ますが、それは80歳完済になるのです。借り手は、憧れのマイホーム購入が優先先行します。

前のめりですが、将来60歳を過ぎても今の収入を80歳まで維持できるとは思えません。

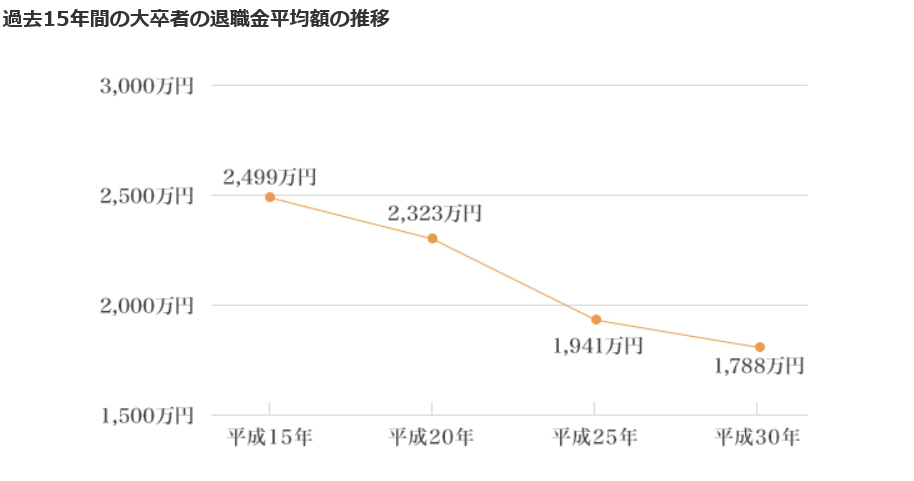

もちろん約6割の会社には、退職金制度もあり一時金が入ると思います。下の図を見ても毎年減ってきています。しかし、それでも頼りになる方も多いでしょう。

そして60歳定年とするなら、その後正社員として働いていた金額と同程度の住宅ローンを80歳まで毎月支払い続けるという事です。そんな老後をあなたは想像できますか?。

大事なことをFPの立場で言えば、まず借りられる金額と返せる金額は違うという事です。つまり「貸してくれる」ということと「ローンの返済が将来も大丈夫」ということはイコールにならないのです。

住宅ローンの審査は、返済比率という「年収に対して、ローンの支払額が何%占めているか」が判定されます。

今は共働きが増えた結果、『ペアローン』や『収入合算』での購入も増えています。これも将来の不安定な要素です。

例えば、合算年収800万円のご夫婦なら、月20万円の返済計画であれば以下の計算から計算して、貸りれる可能性が出てきます。

20万円/月×12ヵ月(年間の住宅ローンの支払額)÷800万円(年収)=30%(返済比率)

ただし、この返済比率と貸し出しは、個人の家庭の諸事情や状況までは加味していません。

将来家族が増えたり、仕事が変わったり、いずれかが働けなくなったり、収入の変化が、毎月の支払いを圧迫することも考えておく必要があるでしょう。

僕たちFP、特に独立系のしがらみのないFPは、顧客ファーストでライフプランニングをする提案を行っています。

今のお金から未来を見据えたお金、その方やご家族の状況を俯瞰して、そのうえで「返せる金額」を購入前・購入後から遠い将来の完済までのお金の未来予想を立てます。

コンサバな提案になる事もありますが、イケイケの不動産販売会社や金融機関とは違った立場でディフェンディングな試算をしますから、セカンドオピニオンとしての活用をお勧めしたいと思います。

繰り上げ返済をしても73歳なのか

35年のローン支払いと申し上げましたが、実態として全体の平均期間の平均は、25年返済平均でで住宅ローンを組んでいる事実もあります。

そして、繰上げ返済よって実際には設定したローン返済期間を下回って早い返済となっている方もいらっしゃいます。

データによると平均経過期間では、「10年以下完済」が4割近く、次に「10年超15年以下」が3割で、15年以内に完済している人が合わせて約70%に達しているのです。

日本人の勤勉さを表すデータですが、問題はスタート時期とそれでも返せない層が一定に存在するという事なのです。

つまり30歳で組んでいれば、どちらにせよ定年近くには遅くても完済できますし、繰り上げ返済できれば40代~50代半ばで終了します。

しかし、40歳で組んだローンには、老後返済リスクがついて回るという事なのです。

確かに40代半ばにもなれば、収入は増えているでしょうが、このタイミングからローンを組むと借入金額も大きくなり、老後まで住宅ローンを抱える方が存在するという構造も出てくるのだと思います。

『収入が増える、ボーナスが入る』そんな時には、繰り上げ返済を活用して完済期間を圧縮する『期間圧縮型』返済を進めることを強くお勧めします。

昔と違って、若いうちに多少頑張ってマイホームを取得し、住宅ローンを組めなくなっている中、しっかりと自身での返済追加計画を立てておくことが老後の安心につながるのです。

投資によるキャシュフローがないなら返済一択

繰り上げ返済を繰り返していけば、10年や16年の返済期間短縮は、決して不可能ではないでしょう。実際に多くの人がそれを可能にしてますから、計画的に行動すれば可能になるでしょう。

繰り上げ返済する余裕はないと思うかも知れませんが、最近のローンは繰り上げ手数料無料のものも多いはずです。

600万円から800万円近くの年収がある方ならば、頑張れば可能ではないでしょうか。これは家計バランスを勘案しての家計収支計算も必要になりますが、計画を策定してみませんか?

一方、今の住宅ローンは低金利です。あなたがリスクを取れるなら、そのお金は投資に回せれば、そこからの利益は支払う利息をはるかに上回る可能性もあります。ただしやみくもにやってはいけません。

将来の収支を俯瞰して判断しないと、常に投資にはリスクが付きまとい、その不確実性に出会ったときに身動きが取れなくなってしまうでしょう。

それを考慮してどちらがベストなのかを検討してみてください。安易に金融機関や投資の担当者や紹介セミナーを信じ込み資産運用してはいけません。あなたにはローンが待っています。

不動産投資・債券投資・為替投資・投資信託・株式投資・外貨保険、NISAやiDeCoも同様です。リスクを取れない環境ならば、やってはいけません。繰り上げ返済しましょう。確実にリスクは減らせます。

営業トークに騙されずに払えるローンを組む

確かに今は空前の低金利が続いており、頭金を使わなくてもローンが組める環境もあります。しかし、ローン設定は個々人の事情までは判定しません。退職金が有ろうと無かろうと返済比率が主役です。

しかもその返済自体が、老後まで続くローンが組めるのです。つまり、73歳や80歳までローンを抱えるという事自体が、ローンだけでなく老後リストを高めることにもつながります。

退職金も減ってきている中、それ以上のキャッシュフローを取れる手段がないのなら定年前の完済を目指しつつ、老後資金の確保をすべきでしょう。

また住宅を購入をする時、不動産販売会社や住宅メーカーの営業マンの言われるままに住宅ローンの審査を出して、「借りられる限度額が○○万円だからその金額なら大丈夫」と安易に考えるのは危険ですからやめましょう。

まず自分がどれくらいのお金を住宅購入で借りられるのか把握することは大事です。

しかし、住宅ローンの返済金額だけでなく、現在将来の生活費や教育費、老後資金などの貯蓄や支出とのバランスを確認することが重要で、その辺になると住宅営業マンでは利益相反が発生します。やはり契約優先になってしまいます。

そこを理解した上で、住宅にどのくらい資金を回すことが出来るか、将来どんなお金がライフイベントで発生するのかを見極めてから、住宅の購入を検討することをお勧めします。

自分のトータル収支を加味したバランス良い返済計画が必要

☞今日のポイント

住宅ローンは、低金利と言えども将来を予測したうえで安全圏で組むことが大事です。

・住宅ローンは借りられる額でなく、払える額や払える方法で組むこと。

・ローン返済、教育費、老後資金や貯蓄、退職金、共働き継続とバランス全体を考えて組む。

・70代までのローン支払いに陥らないよう、繰り上げ返済を計画的に実行して定年完済を目指そう。

・低金利環境ローンは、資産運用利回りより低いものの、運用に自信がなければ返済優先にしよう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 軟調J-REITのNAV倍率が1を割り込んでいる、これは買い時だといえるのか【下町FPブログBlog】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 REIT利回りが大幅UP中 不労所得のチャンスなのか【下町FPブログBlog】

- 独立系FP解説 コロナ禍、家賃モラトリアム支払い猶予という考え方もありでは【下町FPブログBlog】コラム

- 独立系FP解説 不動産投資のさまざまな経費と収益構造を理解しよう【下町FPブログ】

- 独立系FP解説 不動産投資で自分年金の美味しさと潜在的なリスク【下町FPブログ】

- 独立系FP解説 人生の3大資金とは、一体いくらでどうすべきなのか【下町FPブログ】

- 独立系FP解説 お問い合わせより REIT銘柄の選び方はこれだ【下町FPブログ】

- 独立系FP解説 初心者必見 ! 株式との付き合い方の心得【下町FPブログBlog】

- 独立系FP解説 J-REIT じぶん年金マネー・ストリスフリー実現【下町FPブログBlog】