独立系FP解説 初心者必見 ! 株式との付き合い方の心得【下町FPブログBlog】

新着FPブログ講座

初心者必見 ! 株式との付き合い方の心得

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

あなたがマネーの悩みから解放されストレスフリーとなるのを応援する下町FPの横谷です。

あなたにとって株式投資とは何でしょう?

貯蓄形成の手段、危ないい投資、何だかわからないけどバブルや暴落を繰り返す金持ちのモノ。

いろいろな見方も出来るでしょうが、市場に上場されている株式は証券会社を経由して買うことが出来ます。

つまり、証券買い会社の口座開設が必要だという事です。この辺は改めてまとめていきます。

FPブログ解説 株式の正体、いったい何なのか

ではこの株を買うってどういう事でしょうか?

株を買うという事はその会社に出資するという事で、結果として株主になるってことです。

ざっくりいえば、会社は株主のものであり、あなたは買った株を通じて会社のオーナーになるということです。

あの誰でもが知っている会社のオーナーになるという事です。

あなたがその株を買うことによって、会社を運営するための資本金、お金を出してあげることになります。

会社はそのお金でどうするでしょうか?

投資家からのお金が集まると、会社はお金を使い新しい事業をしたり、人を雇ったり、商品開発をしたり、設備への投資をして、より効率的な経営をして利益を追求したり、社会へ利便を提供してゆきます。

株を買う方はなぜ買ったのでしょう?

社会貢献も少しあるでしょう。そして、利益拡大が見込めると会社価値は上がります。

実際に利益が上がりそうだ、上がると株を買いたい人が増え、株価も上がります。

株価が上がると、投資家は買ったときよりも高く売れ、売却益が発生します。

株主には株価で還元という考えもありますが、ダイレクトな還元として配当金の増額もあります。

配当金が増えると投資額から考えた利回りが上がり、また株価が上がります。

資本の好循環が生まれます。

では貯金なんかしないで早く株式デビューすればいいんじゃないのという声が聞こえてきます。

ちょっと待ってください。それなら誰でも株で儲けていますよね。そんなうまい話ばかりではありません。

逆に、会社の業績が悪くなったらどうなりますか?実際に業績の発表や影響が出る前に悪いニュースは広がります。

例えばコロナウィルス。

生産活動や販売や経済活動が鈍るのではと考えれば、自動車・娯楽産業などが売られ、インバウンド減予測から、ホテル・百貨店・観光関連・交通産業が売られます。

株式って将来を読み、連想で売買されてしまいます。

誰でも損をしたくない、得をしたいからでしょう。

せっかく会社の将来を見込んで買った株が、沈みそうな船となり、損失覚悟で飛び降りてしまいます。

逃げられないと、その会社の株価は買ったときより下がり損をしてしまいます。

バブル崩壊を過信して大きな損失を出した経験談

あのバブルでゴーの時代の話。

日本経済が上昇基調にあった頃、好景気による土地神話で不動産市況は活況を極めていました。

不動産価格は値上がりし、買いたいと思えば銀行はそれを担保に簡単にお金を借りられる時代でした。

不動産投資ファンドも全盛期であり、転売にて飛ぶ鳥落とす勢いの状況だったと言えます。

僕も東京で住宅が買えず、埼玉の奥地に住宅を買いました。

借入金利も今では考えられない4.7%でした。

そして7年後、その住宅は売却しました。バブル末期、それでも買値以上で売れました。

しかし、金融引き締めを契機に不動産の状況は一変しました。

不動産を担保にお金が借りられない、買い手も不在。

資金繰りが回らなくなり債務超過となる。所有物件の投げ売りをする。こんな不動産バブル崩壊が起こりました。

大都市地価の推移↓

今の水準から感が売ると、バブル期の地価は異常だったが、その時は誰もそれを言わず感じなかった。

この頃大型の不動産ファンドが2つ資金難による倒産や上場廃止となりました。

何百億もの借入資金で投資物件を買い、売却できなく、お金の返済が困難となる事態が起こっていました。

当時僕はまだその状況が読めずイケイケの不動産株に投資をしていました。

僕は上場廃止となったその株式を大量に持っていました。ダヴィンチホールディングスといいます。

結果、上場要件を満たせず上場廃止となります。

この株を結構持っていて。ここでベンツ1台分の損失を出しました。ここからの失敗からお金の勉強をし、実際に様々な投資を繰り返して独立FPとして今に至っています。

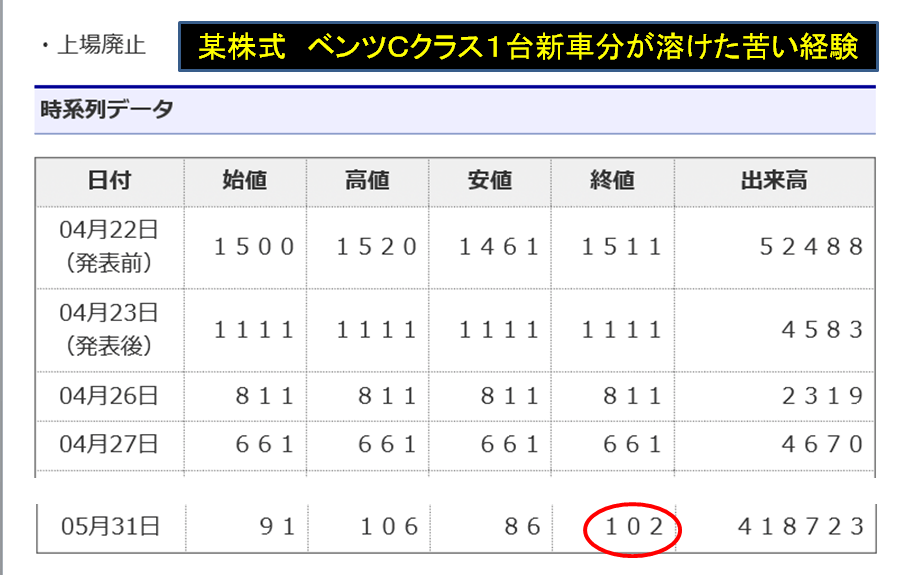

その上場廃止23日発表からのダビンチホールディングスの株価がこれです。↓

1,500円の株価が廃止発表後は千円割れ、ひと月で最終日100円となりました。立ち直れないくらいのショックでしたが、固有銘柄の深追いが痛手でした。

でも投資は継続しました。

マネーストレスフリーに至るにはたくさんの失敗もしているんです。

個別銘柄でなく平均株価は投資に値するのか

株価は個別の銘柄だけではありません。

例えば日経平均価格とかTOPIXなどは、毎日のNHKニュースでも出てきます。

また、米国ではダウ工業株30種平均とかSP500・ナスダック平均などがよく出ます。

聞いたことがあると思います。

もし、株式で資産形成をするとしたら短期売買は薦めません。あるいは個別銘柄は、株主優待程度でほどほどがいいと思います。

株式市場全体に投資をする、指数への投資が安全度が高く、FPは皆推奨しています。

ETFという投資信託の一種です。後ほど説明しますね。

下が株式チャートですが、日足と言われるものでなく長期投資は月足少なくても週足でトレンドを計るのが日々ソワソワしない投資の秘訣です。

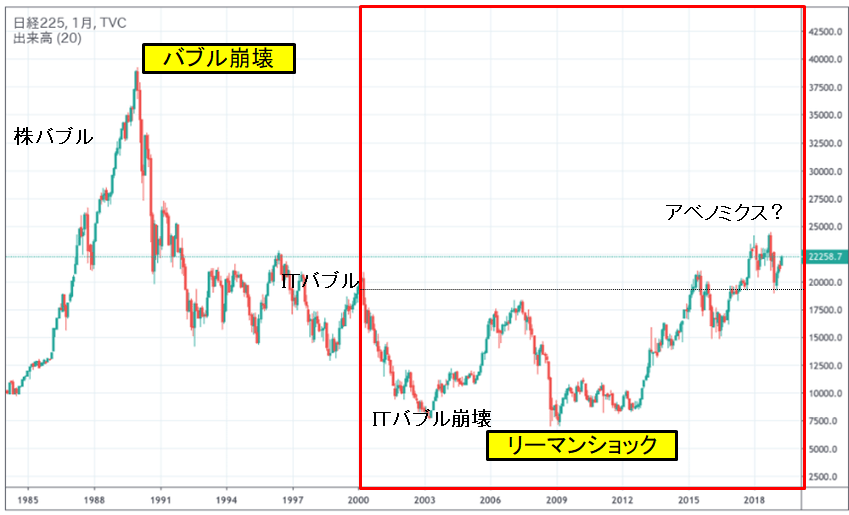

例えば日本の代表は、日経225平均の月足です。(基準で選ばれた225銘柄から算出しています)。

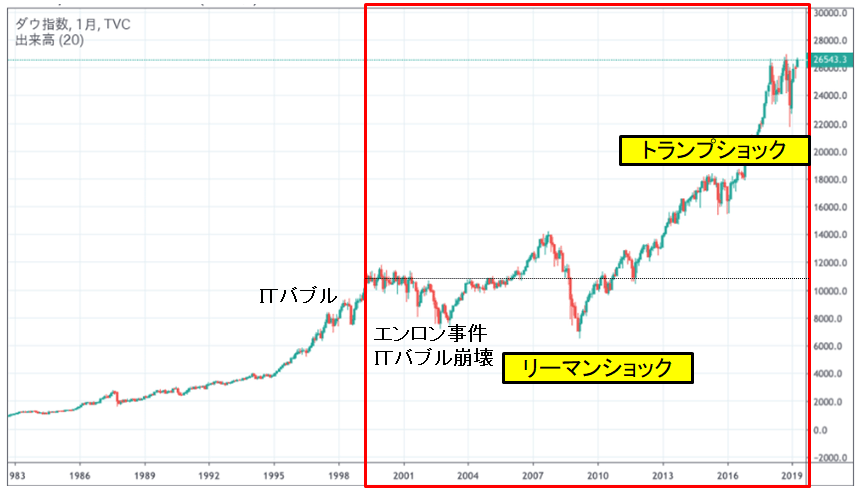

米国ではダウ30工業種平均(選ばれた30個別銘柄から算出)が代表格でしょう。

米国でいえばボーイングやナイキ、コカ・コーラ、アップル、マイクロソフト等の一流企業ばかりです。

次にここ20年の平均株価の推移を見て下さい。(赤の囲い部分です)

チャートを見て下さい。

バブル崩壊・ITバブルと崩壊・リーマンショック・アベノミクスとチャートに反映されていますね。

日経225のチャートはここ↓

一方、同じ時期の米国ダウ工業株30の推移 ↓

ここ20年をチャートで振り返ると、2000年にITバブルが崩壊。

2008年にリーマンショックによる世界同時株安が起こっています。平均で見た場合、あなたならどちらに投資したいですか?

日本はバブル崩壊後も下がり続け、上下動程度で推移。

一方米国は大きなショックを吸収する市場の潜在的な力を感じますね。

日本の株は日銀が大量にインフレ誘導の名の元買いこんでいる官製相場が形成されて、株価全体がかさ上げされています。

競争力のなくなりつつある市場と常に新しい産業を生み出す米国との差がチャートに現れていますね。

この平均価格に対して、投資信託としてファンドとして商品化したものがETFです。

個別株でなく、平均をベンチマークとしたパッシブファンドと言われるものです。

基準価額がある特定の指数(インデックス)に連動する投資成果を目指すファンドのことです。

ですから、平均が下がる相場では同様にダラダラと資産は減り続けますので注意が必要ですね。

初心者に向いているETFへの投資

今は貯金で資産を増やすことは難しい時代です。よって投資もそのひとつの解決策になります。

ETFは

指数に連動することを目指して、さまざまな銘柄を組み合わせた投資商品です。

ある意味では個別銘柄に偏らない分散投資が出来ます。

分散投資には、僕が経験したような企業リスクをまともに受けることがないというメリットがあります。

企業が倒産した、上場廃止となる場合、投資したお金を全て失う可能性があります。

でもETFなら多くの企業の株を組み合わせているので、影響を軽減することが出来ます。

また、たくさんの銘柄を買うには、莫大な資金が掛かりますが、ETFなら少額で始められます。

今回のブログでは特定の銘柄や個別の商品はお勧めしていません。

もちろん、個別相談や資産形成の中で相談者のスタンスや向いている商品傾向をお話しさせていただきます。

その前に投資が必要なのか、貯蓄強化での資産形成が可能なのかをライフプランのキャッシュフロー表作成にて分析させていただきます。

お金に関する情報は今の時代、ネット上で、簡単に手に入れられるようになりました。

それなのにお金に対する不安はなくなりません。

それは、正しい「基本知識」を知らないために、何が正しくて、信じて、何を選べばいいのかを判断することができなくなっているからです。

雑誌、インターネットで手に入れられる「一般論」は、必ずしも あなたの家計にふさわしい情報ではないかもしれません。

家計の管理、お金を貯める、お金を使う。 本当はそんなに難しいことではありません。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 軟調J-REITのNAV倍率が1を割り込んでいる、これは買い時だといえるのか【下町FPブログBlog】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 驚き!! 住宅ローンの平均完済年齢が73歳って本当なの?【下町FPブログ】

- 独立系FP解説 REIT利回りが大幅UP中 不労所得のチャンスなのか【下町FPブログBlog】

- 独立系FP解説 コロナ禍、家賃モラトリアム支払い猶予という考え方もありでは【下町FPブログBlog】コラム

- 独立系FP解説 不動産投資のさまざまな経費と収益構造を理解しよう【下町FPブログ】

- 独立系FP解説 不動産投資で自分年金の美味しさと潜在的なリスク【下町FPブログ】

- 独立系FP解説 人生の3大資金とは、一体いくらでどうすべきなのか【下町FPブログ】

- 独立系FP解説 お問い合わせより REIT銘柄の選び方はこれだ【下町FPブログ】

- 独立系FP解説 J-REIT じぶん年金マネー・ストリスフリー実現【下町FPブログBlog】