独立系FP解説 セミナーで騙されるな! ドルコスト平均法は万能ではない【下町FPブログBlog】

新着FPブログ講座

セミナーで騙されるな! ドルコスト平均法は万能ではない

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

あなたのお金の悩みを解決し、マネーストレスフリーを支援する下町FPの横谷です。

今日のテーマは投資の方法についてです。よく金融機関の営業マンやセミナーでは資産運用での話でドルコスト平均法の話が良く出ます。

みなさん誤解しています。この投資法は魔法の投資法でも何でもありません。

僕もブログなどで時間を味方にしてじっくり投資とは言いますが、この投資法は万能でなく、欠点だらけの投資法です。

それを知るのと知らないのとでは資産運用や投資成果に大きく差が出てくるかもしれません。

FPブログ解説 基本のFPテキストで学ぶドルコスト平均法

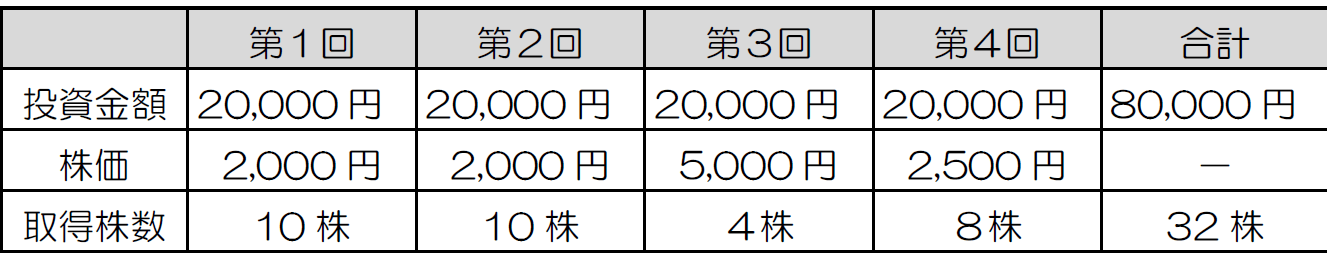

AFPのテキストよりイメージ抜粋:ドルコスト平均法

テキストより抜粋

ドルコスト平均法とは、金融商品の価格変動リスクを軽減するために、投資時期を分散して、毎回同じ金額分を買い付ける方法である。

※手数料等は考慮しないものとする。

解説

<例>ドルコスト平均法による株式取得

1回あたり2万円の投資金額でA社株式を4回に分けて買い付けた。

各回で取得した株数は、「投資金額2万円÷株価」で求められる。

この場合、計8万円で32 株を取得したことになるため、平均取得単価は2,500円(=80,000 円÷32 株)となる。

毎回同じ株数を買い付けた場合の平均取得単価は、4回分の株価の単純平均である

2,875 円(=(2,000 円+2,000 円+5,000 円+2,500 円)÷4)

であり、ドルコスト平均法の方が、相対的に低い価格で取得できたこととなる。

これがテキストベースの解説です。

投資信託などの購入に対してほとんどのFPがこのテキストベースの話をステレオタイプの話として記事で説明しています。

************************************************************

では少しこの辺を深堀りしてみましょう

ドルコスト平均法は、自分で購入をする投資信託・外貨預金・金地金・FXなどの積立投資の時にメリットがよく語られています。

少額の投資から勧誘しやすいメリットが金融機関にもあるんです。そして、積立投資は顧客が一度納得すれば、継続的、自動的に一定間隔で金融商品を購入し続けてくれます。

したがって、納得さえしてもらえれば、売り手がから見ても極めて効率がいい手法なのです。

もし、ドルコスト平均法がリスクの低減効果があると考えてるとして、本来リスクの高い金融商品をあなたは購入してくれるかもしれません。

そして、信託手数料の高い商品はリスクが高い商品の傾向もあり、なんとなくドルコスト平均法なら大丈夫と危険な考え方を持つ方も出てきています。

このドルコスト平均法の最大の特徴は、「定額購入」であると言えます。価格が高かろうが安かろうが関係なく、機械的に一定の金額で購入を続けるという方法です。

販売側からすると、一回購入の方式を決めてしまえば、自動積立買い付けなので毎回購入、毎回手数料が入ってきます。

しかし、「市場の行く先は市場に聞け!」と言われています。高くなるのか、安くなるのか誰も分かりません。

本来ならば高い時は買わないほうがいいとか、安いから買ったほうがいいとかを、定額購入による自動的買い付けで価格も自動調整します。よって、購入が継続されがちな、やめられない投資方法となります。

この方法は、長期の資産形成に適していると言われるが、本当に有利な投資方法なのでしょうか。

ドルコスト平均法は投資初心者向きの手法と言われます。高値の時も低値の時も黙って一定金額を購入してゆくからです。

ただし、この手法が適さない状況を知った上で取り組まないと、思わぬ損失を抱える事にもなるかもしれません。

下落時の気休め的な投資手法がとドルコスト

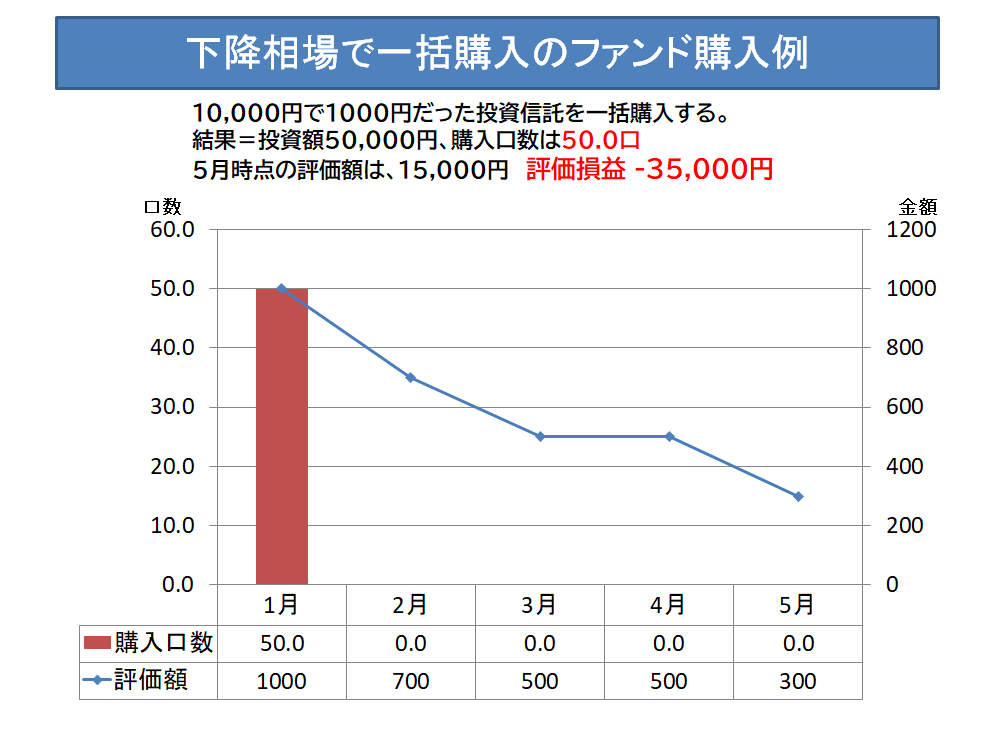

ドルコスト平均法に対して対局の投資法として、一括購入による投資があります。

たとえば、120万円を投資するのに、一度に120万円投資するか毎月10万円ずつ同じタイミングでコツコツ投資する方法とがあります。この方法では、最終的な支出する合計額は同じですが、購入に掛かる時間が異なるだけです。

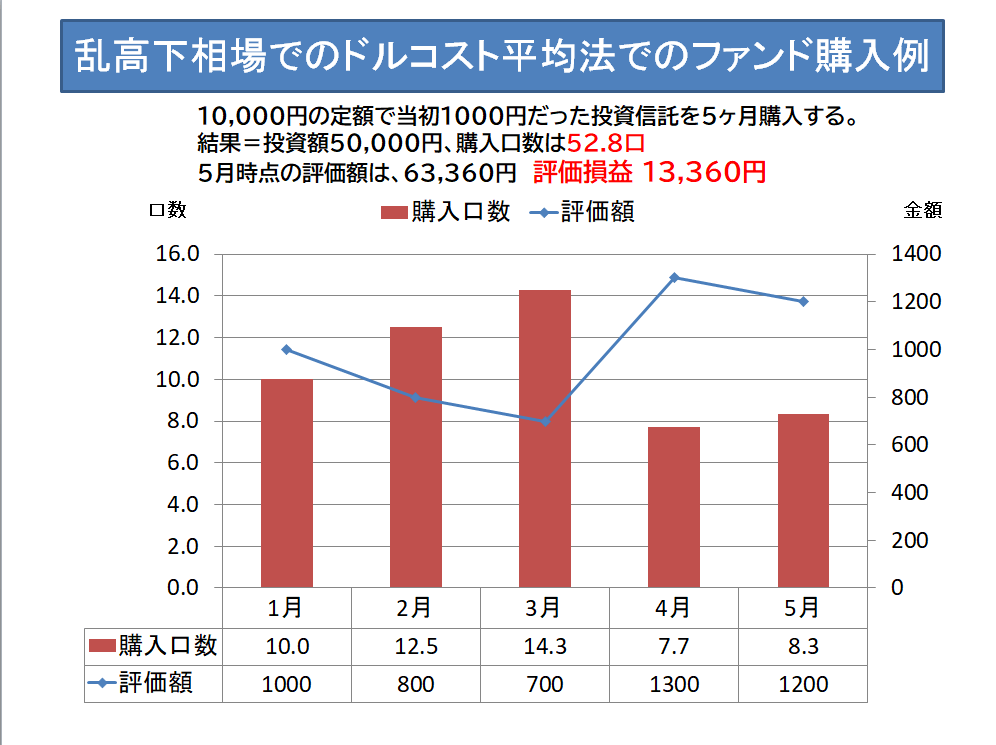

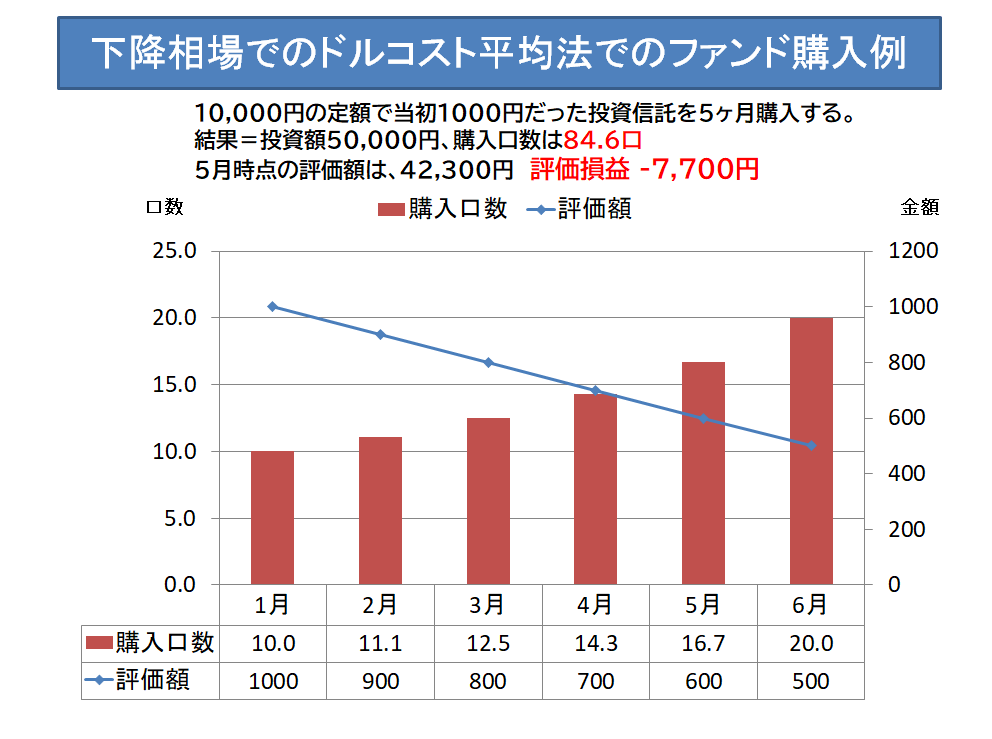

下落相場 ドルコスト平均法の場合

ただし、同一商品へのリスクとリターンは、同じ投資対象に投資しているのですから、実はリスクは同じという事になります。

どんな買い方をしても、同じ対象を買っている限り、有利不利はないという事が言えます。

下落相場での一括購入のケース

下落相場では、一括購入は損失が大きくなります。

このふたつで重要なのは、 ”時” の違いです。時とは期間の長さだけでなく、ポイント=時点の違いです。

投資商品が残念ながら下げ相場であるとしたら、一括投資は不利です。平均投資額が少なくなるドルコスト平均法に軍配が上がるのは当然です。

ただし、ドルコスト平均法を使っても、下がり続ける投資信託や株で儲けを出すことは出来ないという点を理解せず、この方法ならば誰でも儲けられるという印象を持っている方は考えを変えて下さいね。

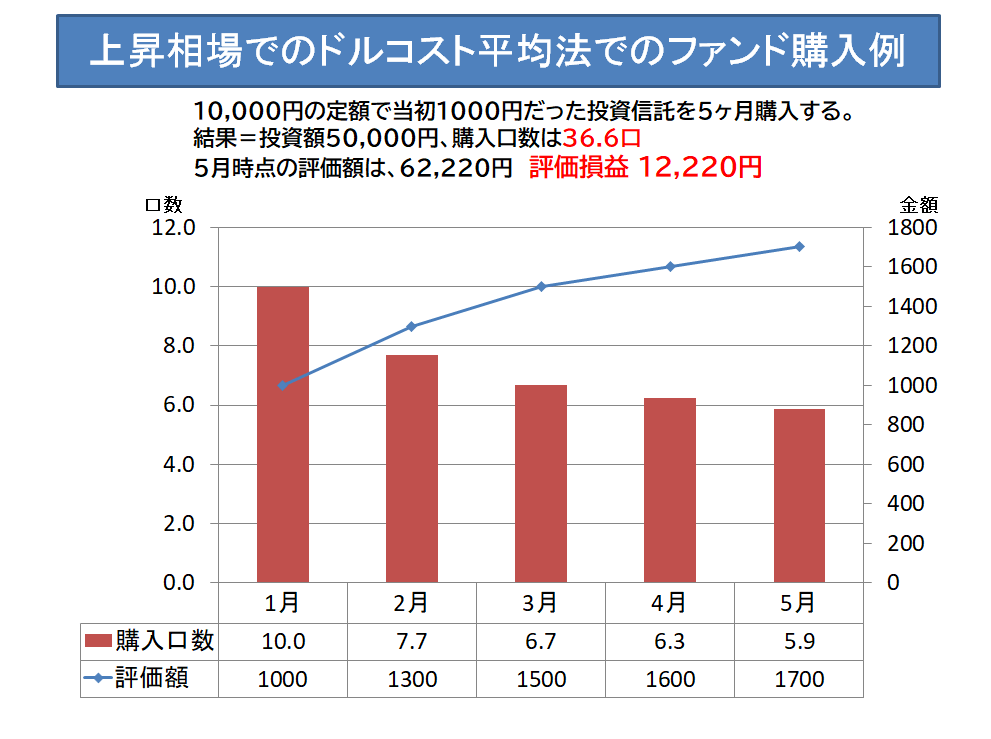

逆に、全体が上げ相場なら、ドルコスト平均法は著しく不利になる。つまり”時”の違いであるトレンドを読んで入らないと狙った収益は出にくいという事です。

上げ相場でのドルコスト平均法

商品自体に元々何らかのリスクが内在している場合、その商品の選定自体に問題があれば、いくらドルコスト平均法をやっても、買ってしまった商品のリスクは小さくはなりません。

購入商品の選定はドルコスト平均法ではとても重要なんです。

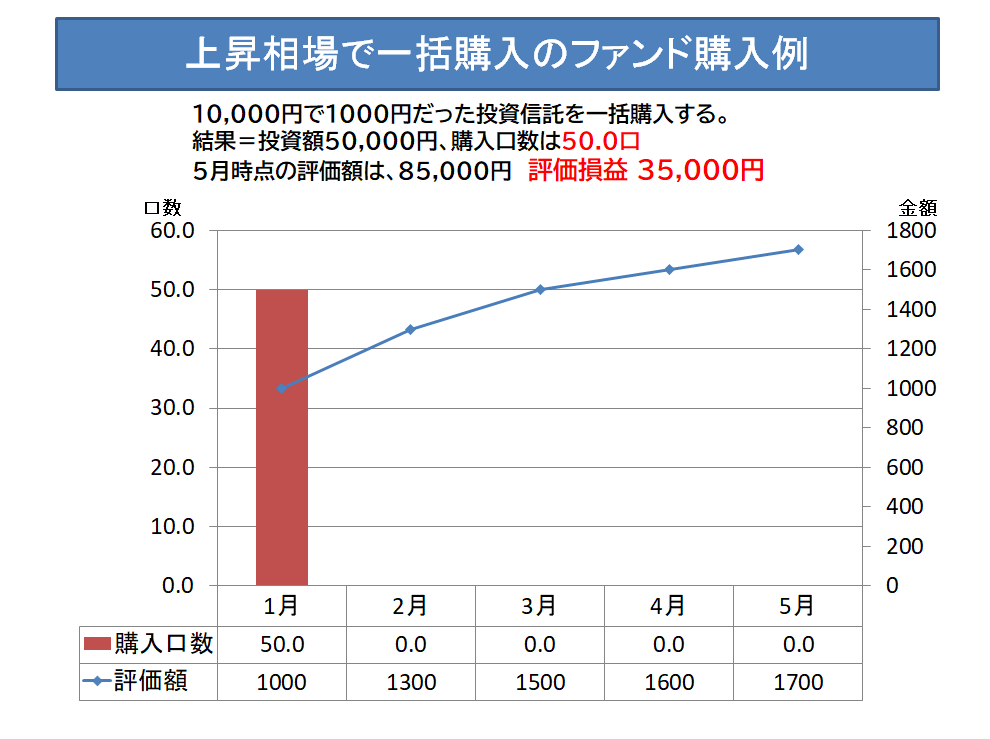

上げ相場での一括購入は高い収益となる。

本来の投資による資産形成の極意は「安い時に買って、高い時に売る」ことですが、ドルコスト平均法は違います。

ドルコスト平均法は、長い目で見て利益が出る可能性を追求するよう設計されているため、短期売買で利益を得たい人には向かない手法です。

ドルコスト平均法は儲けるための手法ではないのです。リスクを回避する側面が強い手法です。

その筈なのに、セールスの現場では投資の必勝法のように扱われており、ここでその勘違いを読者の皆さんと訂正共有したいと思います。

ドルコスト平均法は、気休め的な手法で、決して有利な投資方法ではないと説明しました。

”時”を替えるだけの投資方法であり、平均買いコストに目が行くものの、投資対象が値下がりした時の”気休め”程度を提供している程度と理解するのが良いのではないでしょうか。

決して有利に儲けるための投資手法なんかではない事を、知っておいてくださいね。

万能でないドルコスト平均法のデメリット

ドルコスト平均法による積立投資は、決められた一定のルールの中で投資しやすいという長所があります。

これは、実行しやすいルールだというだけで、既に投資した投資対象のリスクが低下するというような投資上の有利をもたらすものではない事は先程説明した通です。

この方法をあたかも投資手法の黄金法則みたいに説明するFPやセールス・セミナーが多い事に違和感を抱きます。

本当に投資経験があれば、この手法は何か違うと感じるはずです。

購入価格の平均化による気休め手法を提供しているドルコスト平均法ですが、ふたつの弊害もある事を知っておいてください。

- 投資タイミングを逃す機会損失が発生します

- 複数回数購入による支払い手数料増加が起こります

機会損失が発生する

ドルコスト平均法による投資は、十分な運用資金がある場合に、機会損失につながることがあります。特に上げ相場です。

投資資金があるのに寝かせておいて、毎月一定金額を長期投資するのは、購入価格が平均化するだけです。購入したいと考える価格とは無縁の取引方法になります。

最適だと思われる価格への投資に乗り遅れることに積立投資は繋がってしまいます。ドルコスト平均法は、その投資タイミングを失してしまいます。よって、このタイミング喪失は機会損失として理解すべきです。

その自身のベストプライスと考えた時期に投資できない事もありますが、逆に予想と違い価格が大幅に下落することもあり得ますが、これは結果論であって正しいドルコスト平均法の評価ではないのです。

支払い手数料が増加する

二つ目の弊害は、手数料が増加する事です。

積立投資は売買回数を増やして、1回当たりの金額を小口化・平均化することを目指しています。したがって支払う手数料は毎回増えることになります。

購入手数料が掛からないノーロード投資信託を積立投資する場合は手数料は掛かりませんが、手数料が発生する対象の場合にはコストが増加します。

ドルコスト平均法は儲けを出す黄金の投資法ではない。

資産運用の三大原則は「分散、長期、複利」です。いずれも、投資のリスクを減らすための手法ですが、基本を学ばない人は、ほとんどがこの逆をやってしまいます。

☞ポイント

- ドルコスト平均法は投資の「時間分散」となり、合理的でな投資方法ではありません。

- 高値買いを避けられる平均化だけの気休め的な手法です。

- 機会損失や手数料の弊害も知った上で投資に臨む事が大事です。

ドルコスト平均法は、高値一括では、全額を買いません。失敗してもルールが悪かったと諦めが付く気休め効果はあります。

投資セミナーやマネー雑誌などでは、特異な実例を使って最終収益を作ってドルコスト平均法は儲かり有利だ、リスクが少ない的な事を言っていますが、そうではない事は覚えておいてください。

資産運用を始める時、大きな失敗をする前にFPに相談してみませんか。

商品や投資方法もそうですが、まずはライフプランによるキャッシュフロー表を作ることが、人生のお金の目標設定(マネープラン)が資産形成に役立つはずです。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 【金利大幅上昇】2026年1月個人向け国債1.39%、新窓販国債は2.10%の大台へ【FP事務所トータルサポートブログ】

- 利上げモード、ふたつの商品の明暗 『住宅変動ローンは冬の季節へ』と『10年変動国債利回りは1.1%超え』に着地の話 2025.11募集【独立系FPブログ講座】

- インカムFP投資家が解説 『溢れるコップの水を舐める』ことが資産形成の極意?【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 資産運用の方法 資産形成と資産活用は同じようで実は全く違う! あなたの運用スタイルはどちら?【FP事務所トータルサポートブログ講座】

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 今年は円安?円高どっち? その変動する要因のひとつにマネタリーベース?があった【FP事務所トータルサポートブログ講座】

- 独立系FP解説 年末恒例のラストスパート『損出し取引』で投資効率を上げる方法とは【FP事務所トータルサポートブログ】

- いよいよ確定申告準備、失敗!! 国保料の思わぬ増加が!? 株式の確定申告には注意が必要な理由【FP事務所トータルサポートブログ講座】