2025年2月度 インカム不労所得42.9万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

新着FPブログ講座

FP事務所の中でも数少ない独立系非販売のFP事務所であるトータルサポートの相談の多くは、リタイアメントにともなうプランニングやそれに伴う資産運用、退職前の経済的自立による早期リタイア・FIREを目指す相談が大変多いFP事務所です。

それはNISAやFIRE・資産形成への連載したブログや雑誌への関連投稿記事も影響していますが、多くの方が関心の高い『配当生活・配当所得』にも強いファイナンシャルプランナーだからなのでしょう。

代表の横谷は、日本FP協会のAFPの活動と共に自身も配当所得=インカムゲインをコアにした現役の投資家です。実際、年間インカムゲインも400万円超えのFPだからこそ、中立・非販売で顧客に寄り添ったコンサルが実現でき、相談者のクライアント様もそれに期待しての申し込みが多いと推察しています。

本ブログでは定期的にインカムゲイン投資家として毎月のインカム収入の一部を公開しています。皆さんが感じる”配当生活”に匹敵する収入に相当するかもしれません。当月のインカムゲイン獲得の一部ですが、参考にしてみてください。

*******************************

ファイナンシャルプランナーjp専門家登録

年間400万円インカム収入の核、Jリート・債券投資

インカム収入とは何?

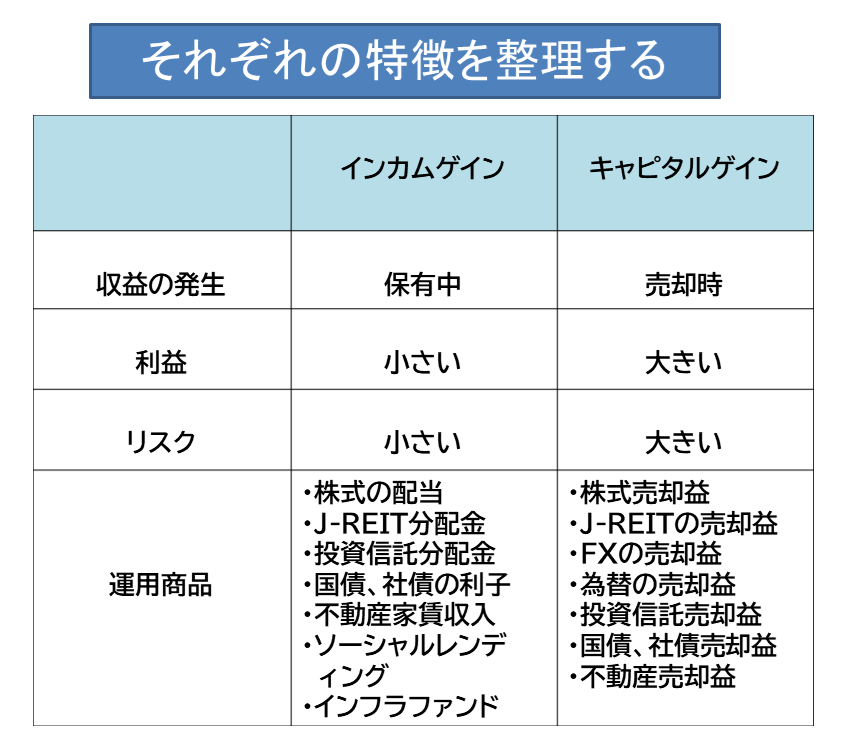

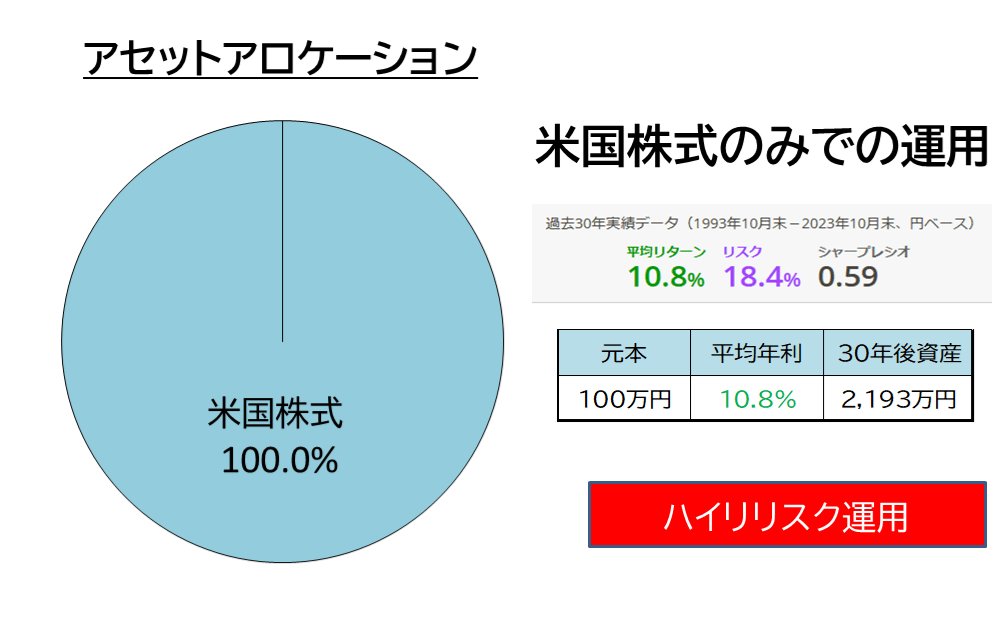

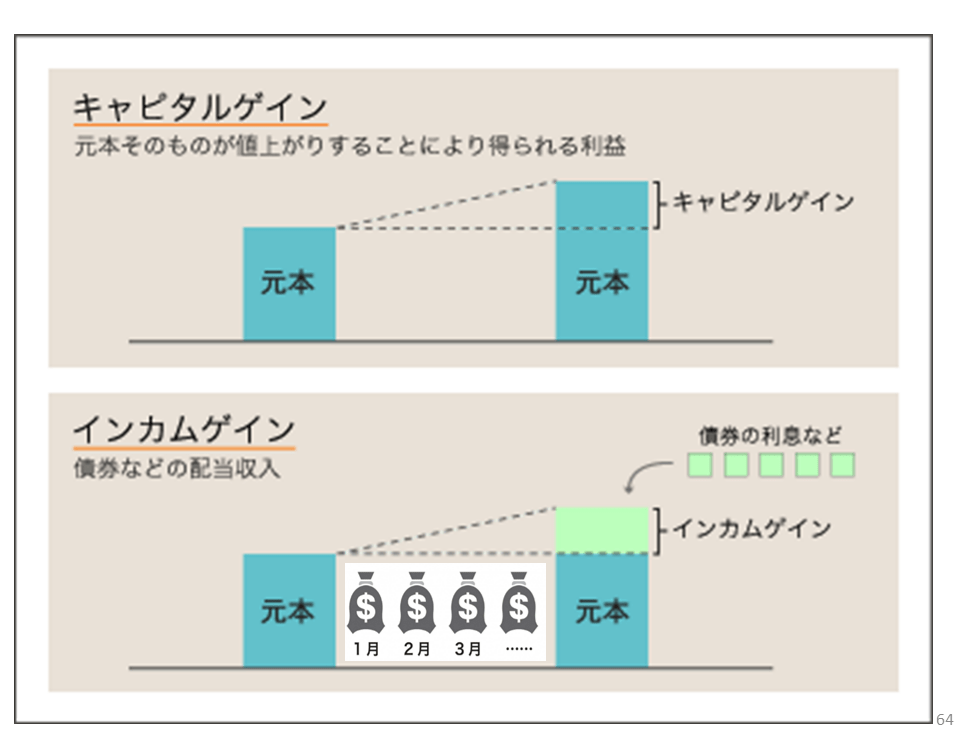

インカムゲイン投資は売却による収益を取るキャピタルゲインとは異なり、保有することで得られる利益です。インカム収入の代表格として株式からの配当や分配金、債券の利金、不動産投資からの家賃、ソーシャルレンディング利金や利子収入などですが、多くはほったらかし的な運用が魅力の投資スタイルです。

インカムゲインとキャピタルゲイン

インカム投資 究極の目指す姿は

年間生活費

≦ 年間運用インカムでカバー

ですね

配当金生活をシミュレーション

毎月一定の配当金を得るために、いくら必要になるかシミュレーションしてみることです。投資金額は同じでも、配当利回りが違えばもらえる配当金も変わってくるので、配当利回りを考慮する必要があります。

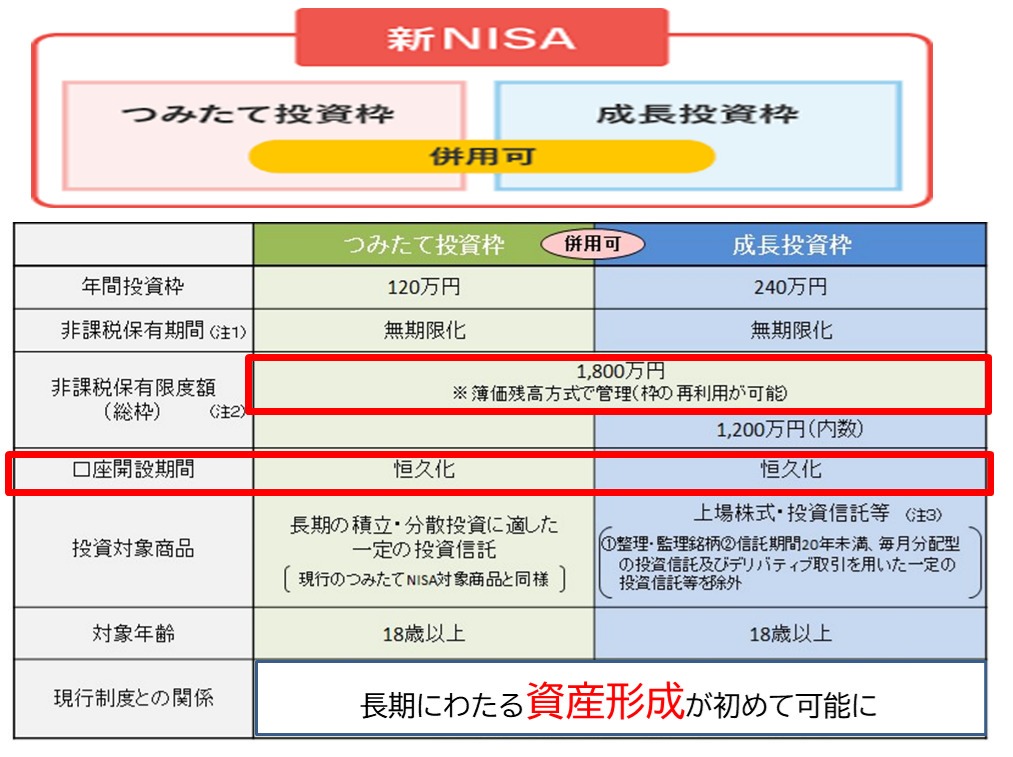

また受取も特定口座の場合には、ざっと20%(正式には20.315%)の課税後の受取になるので、どの口座を利用するかも重要です。恒久非課税のNISA口座が最も投資効率が高い口座になり、間違いなくおすすめします。

例えばNISA口座から日々の生活や老後の生活に毎月4.5万円のインカムゲインが得られるだけでも、大きく生活の潤いや安心感が違ってくるでしょう。ここで公開する運用方法は、取り組みがしやすい不動産投資信託J-REITと債券からの利金を中心にお届けいたします。

株式等によりインカムゲイン収入を得るには

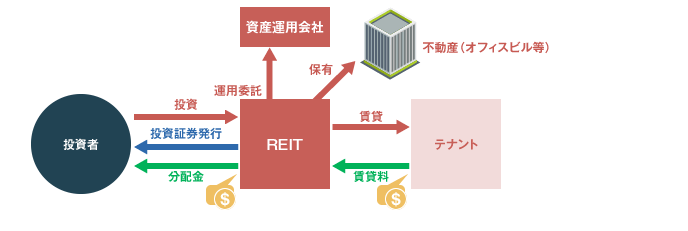

株式でもJ-REIT(不動産投資信託)をご存知ですか? J-REITの魅力は、何と言っても高利回り・高配当なことです。なぜ高配当になるかというと、J-REITには運用後の利益の90%以上を配当することで法人税の支払いが免除されるという仕組みがあり、法人税をゼロにして投資家に還元する仕組みですから配当投資には最適商品です。

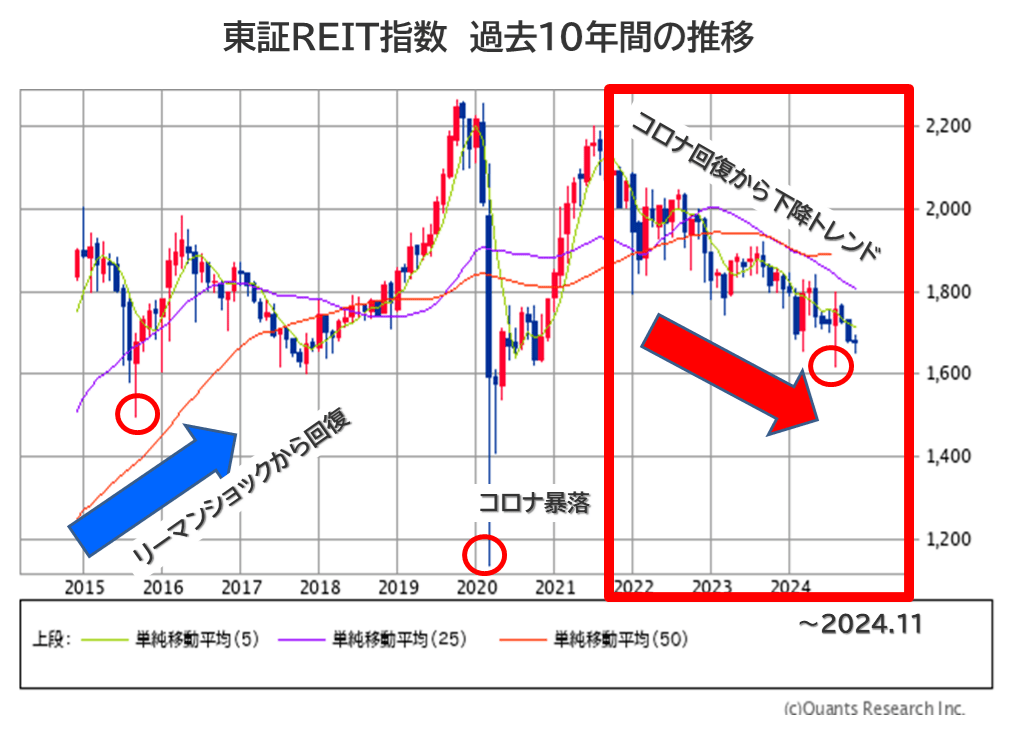

現在J-リートは1年以上の逆風の真っただ中の動きをしています。コロナ暴落2020.3月から短期で急回復、東証リート指数2000前後のボックス圏内で動いていました。

その後1年以上の価格調整が継続した結果、1月現在の全銘柄平均利回りは5.11%(前月も5.11%)と高配当となっており、投資妙味は普段よりあるものの個別銘柄の買い時待ち(反発待ち)の状態だともいえます。

私のポジションはコロナ禍暴落で作ったポジションも多いものの、その後の買い増し分は現在含み損を抱えています。それでも平均表面利回りは6%超えであり、これは高配当投資ではよくあることだと思っています。

つまり、毎年6%の分配を受け取って10年運用していると累計60%リターン実現ですから、万一の半値にも耐えられそうです。現在は毎月の配当確保に着目して価格回復を待ちながら、リートのETFをコツコツ買い増しています。

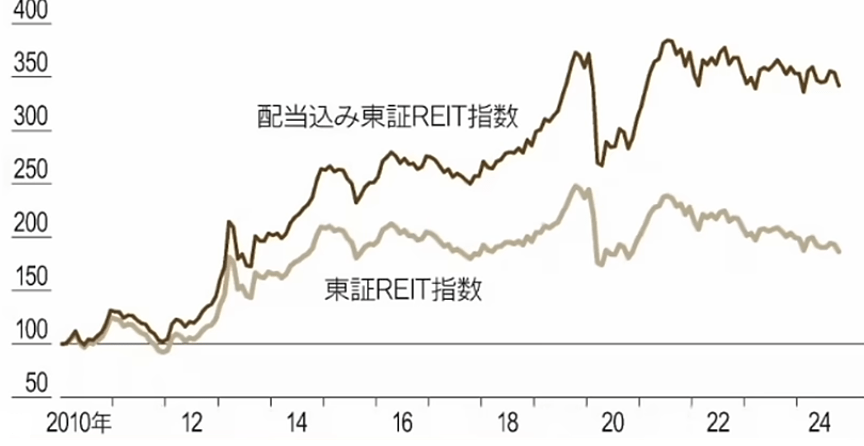

現在の東証リート価格は下のよう状況ですが、配当込みでインカム投資は考えなくてはいけません。配当含まずでもここ数年はプラスでした。

この過去3年で30%近い下落ですが、配当込みでの指数ではどうかと調べると、日経新聞の記事引用から見るとプラスであり、インカムゲインのパワーの存在感を感じる事ができます。

2025年は過去の指数からすれば反発の年であり、配当投資生活を目指すには狙い目になりそうです。

日本経済新聞より引用

なぜなら、日銀の利上げによる金利先高懸念を織り込みつつ、国内機関投資家や海外投資家がJリートを離脱したJ-REIT市場の昨今ですが、売られ過ぎの感は否めません。

投資環境としての賃料上昇と物件の売却環境は好調です。逆に物件の高額化はリスクですが、含み益の大きな高格付けの銘柄を大きな下落の時に、温存した余力で狙うことにチャンスがあるでしょう。今は『チャンス待ちでホールド、果報は寝て待て』です。

J-REITは投資家から集めた資金で収益不動産を買い管理、家賃や売却益を投資家に分配します。大きなファンドでは1兆円を超えるものもあり、小さなファンドでも数千億円となり、オフィス・住居・商業施設・物流施設・ホテル・ヘルスなどが主な投資先になっています。

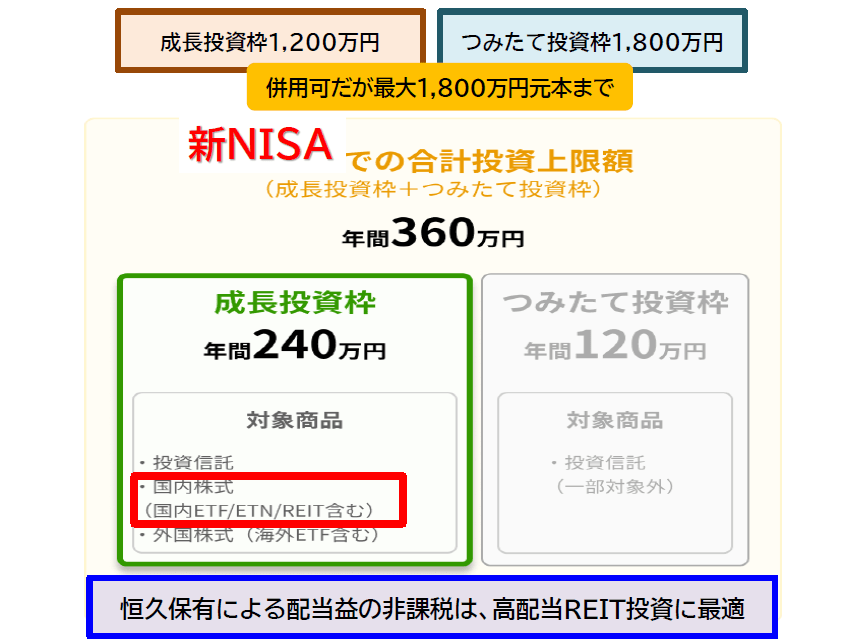

このJ-REITはNISAの成長投資枠でも購入ができ、利回りも4%超えとなっている銘柄も珍しくなく、インカムゲイン獲得の有望な投資先です。一度購入すると年間2回の決算月がほとんどのリートに存在して、年間2回の分配金を得ることができます。

賃貸契約の特性から住居でも最低2年間、物流倉庫などは長期10年間契約も珍しくなく、期間中の安定家賃が見込めるため、分配金予測も立てやすいのが特徴です。

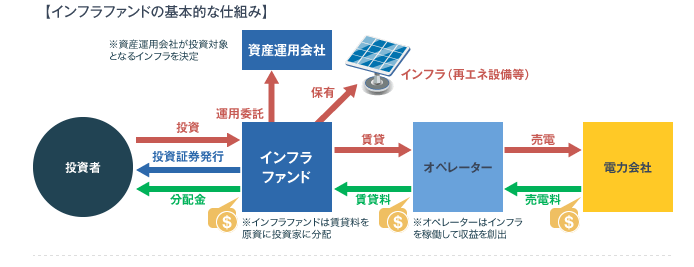

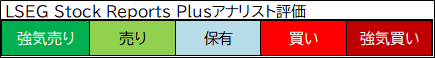

また私は株式資産の15%をリミットにインフラファンドにも投資をしています。

インフラファンドは、再生可能エネルギー発電設備等への投資を通じて安定したキャッシュフローや収益を得られる投資先です。これは中長期に渡る持続的な成長戦略及び分配金を約束するもので、仕組みとしてはJ-REITと同様の投資家へ90%分配の仕組みで法人税を回避しています。

メガソーラー発電所

風力発電所

再生エネルギーには国策としての大きな拡大性と国の固定売電価格(FIT制度)からの自立化という二つの相反する課題を持っています。高配当なのは減価償却費からの超過収益も含めた分配金により、6%前後の高い利回りが実現されているといえます。

現在は太陽光メガソーラー発電所と一部風力発電所・水力発電所・バイオ発電ですが、クリーンな再生エネルギー売電や敷地の使用賃貸によって、安定的なリターンを得られています。このインフラファンドもNISA成長投資での購入対象になります。

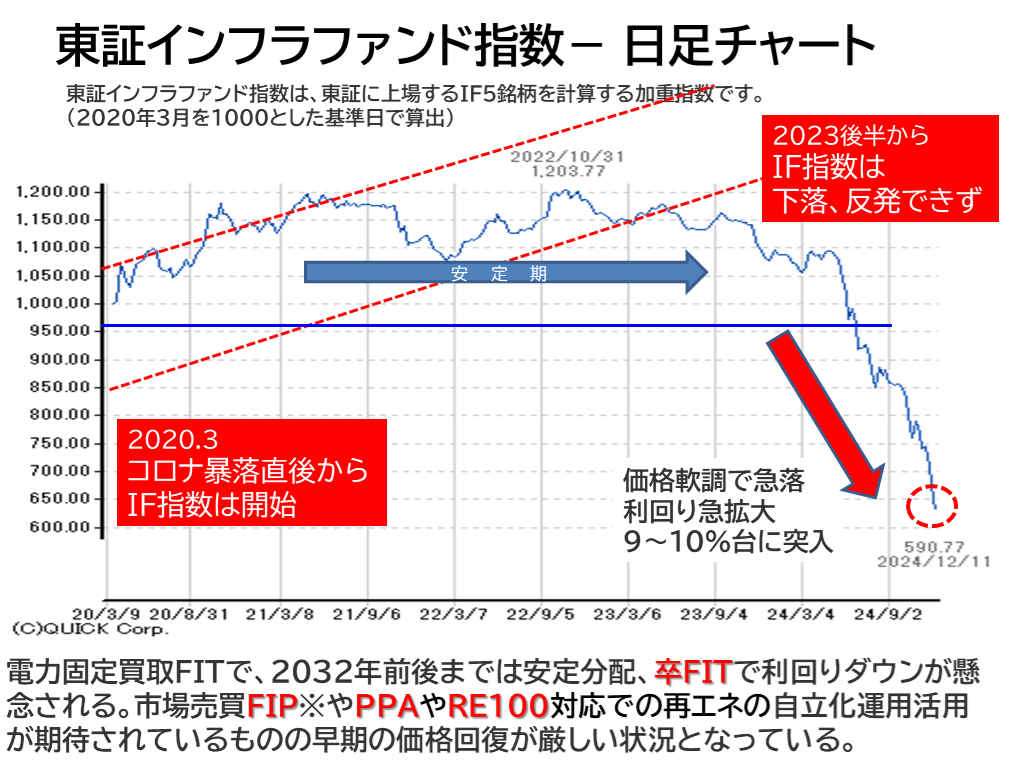

現在、インフラファンドは上場以来の安値が続いています。下のグラフの通り2020年3月よりの東証インフラファンド指数を大きく割り込んでいて投資対象としては精神的にきつい状況です。

巡行利回り6%だったものが、なんと現在利回り9~10%前後にもタッチしています。こうなると新規物件取得の増資も困難で、利回りだけみると机上ではチャンスなのです。しかし、さまざまな理由と憶測が入り混じり、投資家不在にもなっているからこそ、リスクに見合った利回りになっており、投資には留意が必要です。

CO2削減は国策ですが、2033年以後の電力固定買取り制度(FIT)の終了開始やリート同様の利益の90%還元スキーム(導管性10年間以降)の高配当の継続可否や再生可能エネルギーに対する政策の不透明(原発再開と新設等)な環境が続いています。

またタコ足ではないものの、減価償却費からの60%還元の利益超過分配金などの分かりにくい物流リートにもある超過分配が高利回りの実現理由です。現在この超過分配を削減、再投資費用や金利対策に廻す減配が続いており、下落の要因のひとつにもなっています。

この利益超過分配自体は資本の払い戻しに該当した分配で、取得価格は自動的に減少する支払いです。これがインフラFプレミアム利回りの実現であり、この部分が投資家にとって分かりにくく、この仕組みと表面的な利回りリスクの理解が必要です。機関は買い手ではなく、買い手が個人投資家中心であり価格がどうしても不安定です。

ただし電力固定買取り制度はメガソーラーでも20年間、新規のメガソーラーの買い取り価格は年々下落しており、2033年前後以降のFIT後の制度の運用、FIPとかRE100などとされる新たな制度での収益性の持続が鍵になる暫定短中期での投資先です。

NISAの成長投資枠を活用して投資効率を上げよう

■NISA成長投資について

NISAの投資枠では、最大1,800万円までの運用が可能ですが、うち成長投資枠が配当生活の対象口座になり、毎年投資の最大枠は240万円、5年間で成長投資枠最大の元本1,200万円までが投資可能となります。

NISAには分配金や売却益が非課税になるという大きなメリットがあり、これにより長期での資産形成や配当生活が有利な形で可能になります。この制度を活用しない手はありません。

もし1,200万円の投資元本で利回り4.5%のポジションをNISAで実現できたとすれば、半年ごとに27万円、年間54万円の分配金や配当金が得られます。つまり毎月4.5万円の不労所得獲得です。

成長投資枠1,200万円×4.5%=54万円

54万円÷12ヶ月=4.5万円

このスキームが続くとすればNISA口座内では全て非課税となり恒久的にこの収益を非課税で受け取れる事になります。私も旧NISAと特定口座、新NISAを現在併用しており、非課税のメリットも多く享受しています。

統合された新NISA運用をもっと知りたい(全50回シリーズ)

皆さんもこの『NISAの成長投資枠を活用した”高配当投資によるインカムゲイン獲得”』を目指してみませんか?

NISAで作ったポジションは恒久保有が出来、非課税によるREITなどの運用にとって最適な設計になります。運用には少しコツがいりますが、全体像を把握して長期にリターンを得られれば、恒久的な不労所得の獲得ができます。

インカムゲインを狙う投資方法は、下の右の図にある『一般NISA』のイメージに相当し、毎年の配当などを可処分所得として受け取ることが出ます。もちろんこれを再投資して資産拡大も可能です。つまりこれは資産形成やリタイア後の消費行動にも活用することが出来るということです。

このJ-REIT保有による分配金獲得ですが、当月予定の分配金の全てが昨日SBI証券から入金されましたので、当月のインカムゲインを公開しました。インカムゲイン投資のイメージと共に今後の運用のご参考にしてください。

2025年2月のリート・債券投資のインカムゲイン42万円まとめ

2025.2月、42.9万円インカムゲインを報告

多くのインカムゲインは決算月の3か月後に配当や分配金の入金となります。したがって今月の入金は決算が3か月前に行われた銘柄です。レポートは入金が実現したベースでの報告となっています。

今回はNISA口座からの入金は、残念ながらありませんでした。徐々に特定口座から新NISA口座にスイッチングしてゆく予定です。

リートなどのインカムゲイン収入を報告

種別 総合型リート 8966

どんなリートか

平和不動産がスポンサーの複合型J-REIT。2010年ジャパン・シングルレジデンス投資法人と合併して首都圏中心のオフィスと住居複合リートとなった。物件資産規模は2,300億円を超えて、合併差益及び物件売却益の内部留保を活用し分配金の安定を重視ながらも、中期目標は3,000億円、1口当たり分配金3,300円を掲げる。JCR「AA-」格付け取得。

決算月と分配月

5月決算の分配8月と11月決算の分配2月の入金

今回の入金された分配金

17,404円入金されました

特定口座にて運用中

2/18現在株価

127,700円

年間予定分配金

11月 3,640円分配されました

5月 3,750円予定(2025年)

11月 3,850円予定

最新の年間予定分配金利回り

5.95%

LSEG Stock Reports Plus評価

(最上位は10、業績・相対比・リスク・株価から算出)

企業スコア5.0

アナリスト5段階評価

=買い

コメント

2011年4分割後も連続で増配を実現しています。3,000億円・分配金3,300円の中期計画を打ち出したりと、行動計画と実行実現スピードには定評があるリートです。平和不動産からの物件の保有だけでなく、積極的な売却入替も早期に目標分配金を達成させた要因になっており、好感が持てる。中小のオフィスの強みを生かした戦略で98%レベルの入居率を持っており、運用への安心感は高い。2024.5現在、ほぼオフィス50%・レジ50%の比率であり、地域は東京23区が約62%となっている。

種別 総合型リート 8977

どんなリートか

阪急阪神ホールディングスグループがスポンサーの総合型J-REIT。性格上、商業施設に軸足を置いており、商業施設が約60%、オフィス30%、ホテル10%のポートフォリオ。地域別では関西圏が7割以上を占めて地域特化型リートという性格もあるが、最大の旗艦物件は東京の汐留イーストサイドビル(190億円)。物件取得価格は1,900億円と小規模リート。JCR「AA-」、R&I「A+」格付け取得。

決算月と分配月

5月決算の分配8月と11月決算の分配2月の入金

今回の入金された分配金

5,029円入金されました

特定口座にて運用中

2/18現在株価

144,900円

年間予定分配金

11月 3,155円分配されました

5月 3,140円予定(2025年)

11月 3,150円予定

最新の年間予定分配金利回り

4.34.%

LSEG Stock Reports Plus評価

(最上位は10、業績・相対比・リスク・株価から算出)

企業スコア3.0

アナリスト5段階評価

=保有

コメント ※2025.2 3Dインベストメント・パートナーズが、割安感からTOBを発表中。

関西圏特化、私鉄系リートならではの優位な商業施設が多いリートです。大阪地区の有望エリア『梅田』エリアを押さえ、大型開発事業や建替えを行い、同エリアの資産価値を向上させている。2024年ついに2,900円台の分配金が3,000円台に到達という増配になった。阪神阪急路面エリアを重点投資ポイントとして、地域密着型商業施設44.5%、都市型商業施設22.4%、ホテル6%と、商業用途区画全体で73%を占める。うち事務所は25.9%であり、複合リート+地域以外を分散取り入れたリートであり、東京以外ではここと福岡リート・東海リートなどがが地域リートの代表になるだろう。優良リートと判断しています。

種別 物流型リート 2979

どんなリートか

住友商事がスポンサーの物流施設REIT。住友商事が開発している物流施設「SOSiLA」シリーズに対して重点投資するリート。主要な投資対象は物流施設だが、20%以内でインダストリアル(データセンター、通信施設、研究施設、工場、資材)にも投資する。資産規模は1,400億円と小ぶりなリート。減価償却費の30%目途に利益超過分配により、安定的な分配金水準を確保。JCR「AA-」格付取得。

決算月と分配月

5月決算の分配8月と11月決算の分配2月の入金

今回の入金された分配金

2,284円入金されました

特定口座にて運用中

2/18現在株価

109,600円

年間予定分配金

11月 2,785円分配されました(超過分配333円含)

5月 2,971円予定(2025年)

11月 3,038円予定

最新の年間予定分配金利回り

5.48%

LSEG Stock Reports Plus評価

(最上位は10、業績・相対比・リスク・株価から算出)

企業スコア2.0

アナリスト5段階評価

=保有

コメント

「SOSILA(ソシラ)」「LiCS」といったネーミングの倉庫をコアに投資拡大を続けている外部成長と分配金の向上が同時に見られる物流リート。コロナ禍中は安定感で買われ、利回りが減少した反動で物流価格はまだ調整局面だが、行き過ぎ感もあり投資タイミングだといえそう。スポンサーの住友商事は不動産業に力を入れているので、今後も好立地で高スペックな物件やデータセンターなどを開発取得していくだろう。利益超過金を気にしない投資家には選択肢になる銘柄でしょう。

種別 ホテル型リート 3472

どんなリートか

大江戸温泉リートを大手ホテルチェーンのアパホールディングスが買収しスポンサーとなったホテルREIT。その後、宿泊施設を主要な投資対象としつつ、アコモデーション施設(住宅等)にも分散投資を開始している。物件規模は490億円、23物件いうコンパクトな規模。スポンサーの交代後も大江戸温泉物語グループのサポート体制は継続するが、アパ物件とレジデンスを組み入れている。旗艦物件は「大江戸温泉物語レオマリゾート96億円(香川県)」。格付け取得はなし。

決算月と分配月

5月決算の分配8月と11月決算の分配2月の入金

今回入金された分配金

5,856円入金されました

特定口座にて運用中

2/18現在株価

68,000円

年間予定分配金

11月 1,837円分配されました

5月 1,932円予定(2025年)

11月 2,000円予定

現在の年間予定分配金利回り

5.78%

LSEG Stock Reports Plus評価

(最上位は10、業績・相対比・リスク・株価から算出)

企業スコア4.0

アナリスト5段階評価

=NA 未評価

コメント

スポンサーは、大江戸温泉物語「大江戸温泉物語グループ」から米投資ファンド・ベインキャピタルグループへ、その後はコロナの影響で保有物件の切り売りが続きじり貧状態だったが、アパグループが新スポンサーとなり「ホテル&レジデンシャル」に名称が変更された。2024年12月にはアパの持つ物件も取り込まれ、低迷した価格も大きく反転している。2026年には分配2,000円を予測しており、期待先行だが期待通りのリートになるかが注目される。

種別 総合型リート 8960

どんなリートか

丸紅がスポンサーの総合型J-REIT。商業施設、オフィスビル、ホテル、住居、その他(コール・データセンター、研修施設・物流施設、工場・研究・通信・インフラ施設、ヘルスケア)等を複合的に投資対象としている。投資地域は、首都圏と政令指定都市をはじめとする日本全国の主要都市及びそれぞれの周辺不動産と幅広く、用途別分散を重視した構成になっている。資産規模は7,049億円超と中規模のトップクラス。JCR「AA」格付を取得。旗艦物件「ヨドバシカメラマルチメディア吉祥寺」

決算月と分配月

5月決算の分配8月と11月決算の分配2月の入金

今回の入金された分配金

15,687円入金されました

特定口座にて運用

2/18現在株価

149,900円

年間予定分配金

11月 3,937円分配されました

5月 4,000円予定(2025年)

11月 3,650円予定

現在の年間予定分配金利回り

5.10%

LSEG Stock Reports Plus評価

(最上位は10、業績・相対比・リスク・株価から算出)

企業スコア5.0

アナリスト5段階評価

=買い

コメント

最古参の総合型リートで丸紅らしく、多彩な優良物件を見つけては用途分散運用をしている。東京23区は44物件、首都圏は38物件、地方は59物件と合計141物件と外部成長が続く。商業施設・オフィス・ホテルの3均等的な保有と住居やその他物件を含めて100以上の物件に分散投資している。いわばリート投資物件のデパートにようなポートフォリオは、確実な分配金と安定感を提供してくれており、投資家の期待は高い。優良リートと判断しています。

種別 総合型リート3279

どんなリートか

東急不動産がスポンサーのアクティビア・プロパティーズが運営する複合型J-REIT。都市型商業施設(東京都及び三大都市圏の政令指定都市、主要都市のターミナル駅隣接エリアや繁華性が高いエリアの商業施設)と東京オフィス(東京23区内に立地するオフィスビルで駅至近のオフィスビル)を重点的な投資対象として、70%以上の投資比率を基本方針としている。JCR「AA」格付。旗艦物件は「汐留ビルディング」。

決算月と分配月

5月決算の分配8月と11月決算の分配2月の入金

今回の入金された分配金

7,411円入金されました

特定口座にて運用中

2/18現在株価

339,000円

年間予定分配金

11月 9,300円分配されました

5月 8,700円予定(2025年)

11月 8,732円予定

最新の年間予定分配金利回り

5.16%

LSEG Stock Reports Plus評価

(最上位は10、業績・相対比・リスク・株価から算出)

企業スコア3.0

アナリスト5段階評価

=保有

コメント

都市商業施設と東京オフィスビルを保有する複合型J-REITで、特にスポンサー東急のお膝元の「広域渋谷圏」や「五反田エリア」はなどは成長性が高いとして、物件調達を集中させている。また分散資産として物件の入れ替えをしながら、大阪府心斎橋の「メルキュール」、スポンサーグループ「東急ステイ」なども取得している。オフィスは安定しつつあり、東急とのパイプによる分配金安定の運営を今後も期待しできそう。「汐留ビルディング」の退去・空床を売却で解消したが、今後物件売却益がなくなるが、分配金は調整後で8,700円巡行となる見通しです。渋谷の評価で意見が分かれるでしょう。

REITよりも利回りが高いインフラファンド

種別 インフラファンド 9287

どんなインフラファンドなのか

丸紅の子会社ジャパン・インフラファンド・アドバイザーズ(丸紅90%出資)が運営する上場インフラ投資法人。丸紅・みずほ銀行・みずほ信託銀行等がスポンサー。石川県・富山県所在(取得価格で約8割)の太陽光発電施設を中心に65物件。合計パネル出力は約194.9MW、資産規模は710.8億円と外部成長が続く。FIT(固定価格買取制度)に基づき、賃借人より最低保証賃料+売電収入連動変動賃料で収益安定化を図る。R&I格付「 A(安定的)) 」も取得。LTVは巡行ベースで60%程度、上限を70%としている。

決算月と分配月

5月決算の分配8月と11月決算の分配2月の入金

今回の入金された分配金

27,266円入金されました

特定口座にて運用中

2/18現在株価

42,850円

年間予定分配金

11月 3,145円分配されました

5月 2,000円予定(2025年)

11月 2,000円予定

最新の年間予定分配金利回り

9.33%

LSEG Stock Reports Plus評価

(最上位は10、業績・相対比・リスク・株価から算出)

企業スコア4.0

アナリスト5段階評価

=NA 未評価

コメント

減価償却設備の減価を延命するためにも公募増資を毎年繰り返して、外部は急拡大したがそのため価格は大幅下落。投資エリアは、北海道から九州まで出力数でも偏らないよう地域分散されている。北日本で50%超えの地域比率を持ち、全てが太陽光発電所となる。2025年5月以降は利益超過分配を圧縮し、巡行2,000円×2となり魚る価格調整となる。このインフラファンドは長く持ち、利回り8%前後の分配金を受け取りながら投資元本以上の分配金を得る投資となりそうです。トータルリターンの安定感実現が鍵となるが、増資懸念・分配リターン減少も発生しており、現段階では長期投資先としても慎重な投資判断が必要だと考えます。

種別 インフラファンド 9286

どんなインフラファンドなのか

伊藤忠エネクスがメインスポンサーのインフラファンド。現在は12発電所、取得価格1,020億円、合算出力は243.4MWの規模となった。風力発電所1件と太陽光11物件で東京・中部電力管内で85%を占めている。スポンサーからの水力発電所3件で優先的売買交渉権取得をしており、実際に2ポートフォリオ組入が順調に進めば、新たな投資資金を呼び込む先鋭となる可能性がある。2025.5より利益超過分配金を削減し、再投資や金利対策に留保する方針に転換、価格が大幅に下落した。

決算月と分配月

5月決算の分配8月と11月決算の分配2月の入金

今回の入金された分配金

64,837円入金されました

特定口座で運用中

2/18現在株価

46,650円

年間予定分配金

11月 2,994円分配されました

5月 2,000円予定(2025年)

11月 2,000円予定

現在の年間予定分配金利回り

8.62%

LSEG Stock Reports Plus評価

(最上位は10、業績・相対比・リスク・株価から算出)

企業スコア3.0

アナリスト5段階評価

=NA 未評価

コメント

エネルギーの伊藤忠エネクスのインフラファンドで、当初はメガソーラー太陽光発電所だけでしたが、ポートフォリオ方針にある風力発電所を購入、揚水水力発電も含めた再生エネルギーファンドを射程に入れています。物件獲得には増資がつきもので、分配金3,000円に下方修正し巡行方針とした節があるが、価格は調整を繰り返す状態。伊藤忠商事は積極的に再生エネルギービジネスを核出しており、積極運用とポートフォリオ拡充に期待したい方だけが、長期投資先になるでしょう。安定が鍵です。

債券のインカムゲイン収入を報告

種別 米国国債

どんな債券か

米国政府が発行する国債は世界で最も安全な債券と言われています。発行はストリップス債というゼロクーポン債と利付債の2種類ですが、インカム投資家として利付債を運用しています。

・相対的に高い利回り

・世界で抜群の安全性

・高い流動性で売却も安心

・ドルを持ちたい、長期投資では為替に負けない

決算月と分配月

5月と11月に利金支払い

年間2回の分配

11月 1,872ドル実現分配されました

5月 1,872ドル予定(2025年)

11月 1,872ドル予定

今回の入金された利金

1,872ドル

284,169円が入金されました

(151.8円にて換算/ドル円両替)

- 債券格付け

- ムーディーズ

- Aaa

見通し: ネガティブ - S&P(スタンダード・アンド・プアーズ)

- AA+

見通し: 安定的 - フィッチ・レーティングス

- AA+

見通し: 安定的

米国国債の既発債、つまり中古で流通している債券への投資です。米国国債にはトレジャリーボンドとも言う、ゼロクーポン債は20年以上の長期投資に適しています。また額面から相当安く購入でき、満期償還時には高い額面ドルで入金される複利効果が使える債券があります。

一方、私が運用する利付債は額面の利率が満期まで適用されて、年間2回の利払いが約束されたリタイア生活に向いている投資利付債券です。いづれも購入時の長期金利と為替の影響を受けますが、4%台の長期金利では間違いなく買い時です。円高局面で安くドルを買っておき、高金利時の投資開始といった稀な状況が投資のベストタイミングですが、利率と為替が好方向に向くことは稀ですので、20年以上の長期運用で4%台への投資がおすすめでしょう。このレベルですと将来90円割れの円高にも元本割れは起こりくいと判断しています。長期生債券は、安定投資先です。

当月のリート・債券投資インカムゲインまとめ

2月リート・債券からの入金

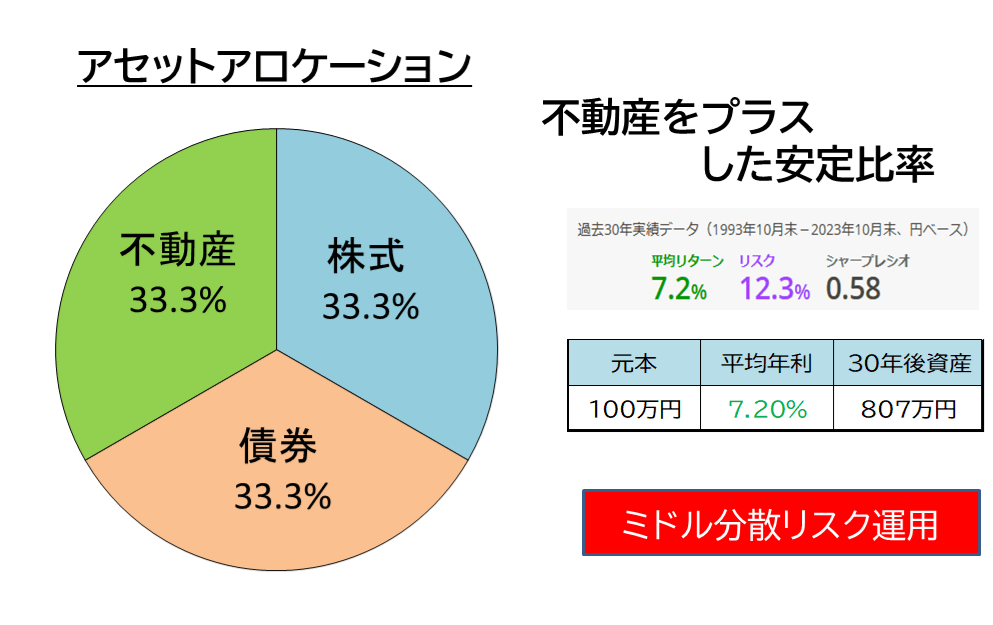

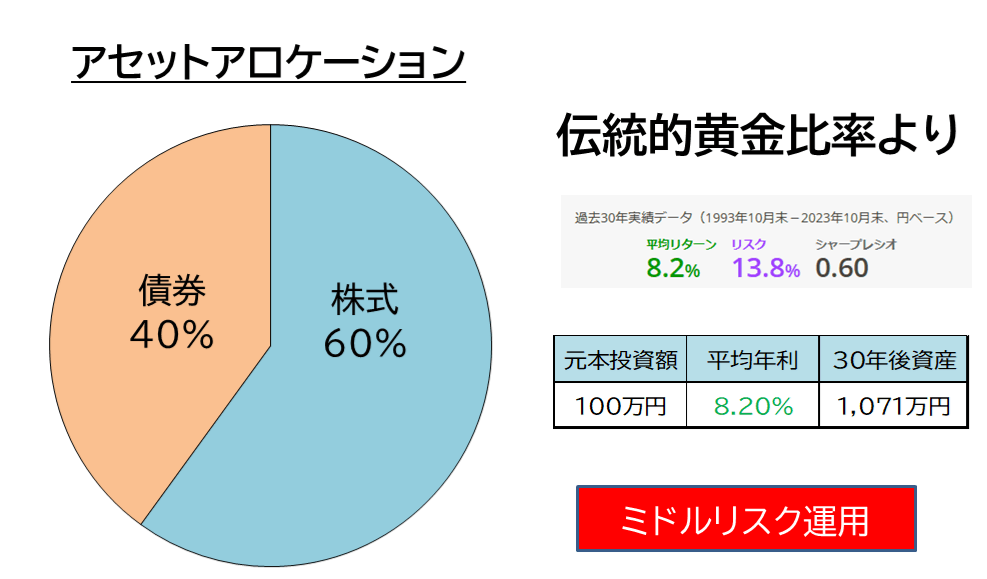

アセットアロケーションがインカム資産を安定させる

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

これまで40代からの特別な収入の高い人ではなくても『金融資産5,000万円』を作る方法をシリーズ化して解説してきました。

全50回でのシリーズで、このシリーズを読まれた人は金融資産を作る目的やその具体策については相当理解が進むでしょう。

今回のFPブログ講座いかがでしたか? これらのブログ講座は皆様の「日本ブログ村」などへの下のクリックバーナーでのポイントが作成の原動力になっています。少しでもこの情報が役立ったとお考えの方は、下のバナーをクリックください。

当事務所のお得な情報提供記事へのエネルギーになります。ご協力を!!

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年インカム投資まとめ『じぶん年金づくりの近道』 NISA高配当投資で老後充実【FP事務所トータルサポート】

- 2025年12月度 インカム不労所得13.7万円(年間310万円)をNISAコア投資で実現【FP事務所トータルサポートブログ】

- 2025年11月度 インカム不労所得21.3万円をNISA投資で実現【FP事務所トータルサポートブログ】

- 2025年10月度 インカム不労所得13.9万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- 2025年9月度 インカム不労所得45.2万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- 2025年8月度 インカム不労所得39万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- 2025年7月度 インカム不労所得21万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- 2025年6月度 インカム不労所得13.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- 2025年5月度 インカム不労所得21.1万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】