新NISA戦略スタート”0″ゼロ 新NISA戦略で金融資産5,000万円到達を 【独立系FPブログ講座】

新着FPブログ講座

スタート”0″ゼロ 新NISA戦略で5,000万円到達を目指そう

40代からでも、金融資産5,000万円を十分作ることはできます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

また、2024年に少額投資非課税制度NISAが変わります。2014年から一般NISA、2018年からつみたてNISAが開始、今回2024年に統合された新しいNISA『新統合NISA』に生まれ変わり、これは追い風です。その方法は、今回より全50回でお届けする新たな資産形成シリーズです。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスです。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 新統合NISAを軸とした資産形成シリーズがスタート

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズに続く新シリーズ『新統合NISA、40代からの金融資産5,000万円』がスタートです。

ちなみに『FIREの実現!! 年間400万円超えインカムゲイン獲得』2021年運用の総括

新制度として2024年に制度化されてスタートするNISA、敢えて今までのNISAと区別するために当ブログ講座では”新統合NISA”と命名しましたが、この制度は資産形成にとっては大きなフォローの風になる筈です。

この制度は今までのNISA制度のいいとこ取り的であり、長期・分散・積立ての資産形成運用ノウハウを実践することで、大きな資産形成をすることを可能にします。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。ただし、この制度はただの運用利益の課税がないというだけの制度です。

あなたはそもそも現在いくらの貯蓄を含む金融資産をお持ちになっていますか? その資金は将来必要とする様々なお金に対して充分、あるいは計画ラインに乗っているものですか?

今回から始まる下町浅草のFP事務所トータルサポートが提供するブログ・メルマガシリーズ講座は、新統合NISAを活用するだけでなく、資産形成のノウハウとステップをFPコンサルで使用する資料も使いながら、読者と共に資産形成を目指すのが本シリーズです。

新NISAでインフレに負けない資産形成を目指す

このシリーズでは、預貯金だけではインフレに勝てない時代の資産形成について解説しています。給与が多少上がっても、インフレ率のほうが高ければ実質の可処分所得はマイナスで、いつまで経っても”じり貧”です。

資産形成はNISAだけではありません。このブログシリーズは、将来金融資産5,000万円の到達を確実なものにすることを支援するブログ講座ですから、新統合NISAを基盤として預貯金や債券投資などのオプションの有効性もセットで案内をしています。

それは私がファイナンシャルプランナーでもあり、しかも独立系非販売の金融商品や保険を販売しないFPだからです。当事務所は、クライアント様の相談料とサポート料、その他執筆などの収入だけで成り立っています。

多くの皆さんは、投資による資産運用=投資といった概念には、投資=ギャンブルといったイメージを持つ人は少なくありません。上がるか下がるかだけをみれば、確かにギャンブルかもしれませんが、実体はそうではありません。

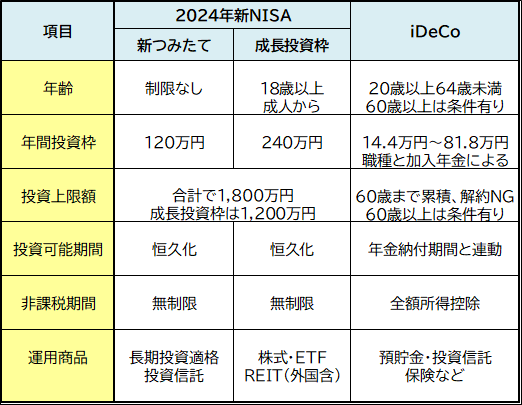

2024年からスタートする新しい金融庁の少額投資非課税制度NISAは個人型確定拠出年金iDeCoや企業型確定拠出年金DCとは違い、投資対象は株式と投資信託になっています。資産形成のポイントは、コツコツと長期分散で積み立てることで資産形成成功の可能性が高まります。

私はFP兼投資家でもあり、ライフプランの作成やリタイアメントプランニング、マネープラン、家計相談、FIRE相談など個別相談の中でも資産運用についても相談に対応しますが、それらは実際に投資収入だけで年間400万円を超えている投資家としての経験があるからです。

一括で大きなお金を投資に回すのは、相談者様のリスクレベルを見極める必要があります。また逆に投資の初心者の場合には、毎月一定額の投資信託やETFなどを購入する方法がタイミングを図る必要もなく、貯金感覚で資産を増やせます。これを実現するのが新統合NISAです。

本編の前にまずは、『お金と人生との関わり』について整理して、人生の中での資金計画を考えてみましょう。資産運用は、それからで遅くはないでしょう。

生涯年収は概ね2億数千万円、何に使うかで人生が変わる

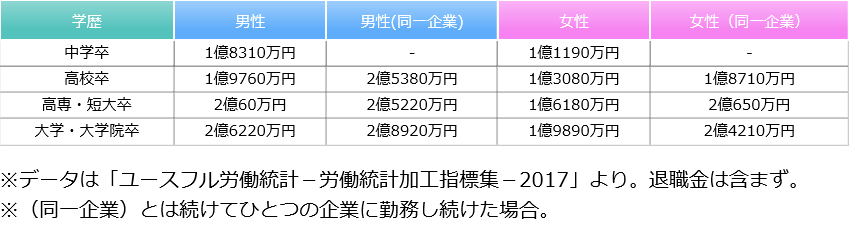

たとえば会社員(サラリーマン)は、一体どの位の生涯賃金をもらっているのか想像してみてください。ユースフル労働統計2017年に実施した年齢60歳・学歴別の生涯賃金累計を見てみたいと思います。

この金額は手取りでなく、総支給給与の累計ですが、同じ60歳でも学歴、職歴、性別で統計的に見ると違っていることを確認ください。

みての通り学歴や性別で生涯賃金は異なりますが、平均像として女性で2億3千万円、男性で2億6千万円位の生涯賃金の支払いを就労から得ているようです。

生涯年収2億6千万円、例えば40年間で受給したとすると、年間AVEで年収は650万円となります。

就労環境によって違いはあるが、多くの人は少なくとも生涯1.9-2億円近くの手取りがあるといえます。

これは平均すると年間500万円、毎月では41万円の手取りに相当します。

大事なのはこの平均41万円なりの可処分収入を人生のどこに使うのかによって人生の過ごし方や景色がが大きく変わるという事です。

もちろん給与は資格や等級、実績や成果によって異なりますし、入社初年度からこんな大金を貰うことが出来る企業は少ないですから、時間と環境、家族の成長やスキルアップと共に増加していくのが一般的です。

ここでいう年収とは、簡単に言えば会社員でいう給与の総支給額のことです。会社員として会社から支払われる給料明細全体のことで、交通費なども含まれています。

つまり、税金や社会保険料などが引かれる前の給与金額のことと考えてもいいでしょう。そして年収とは、毎月の総支給額の給与とボーナス(賞与)の合算した合計額のことを指しています。

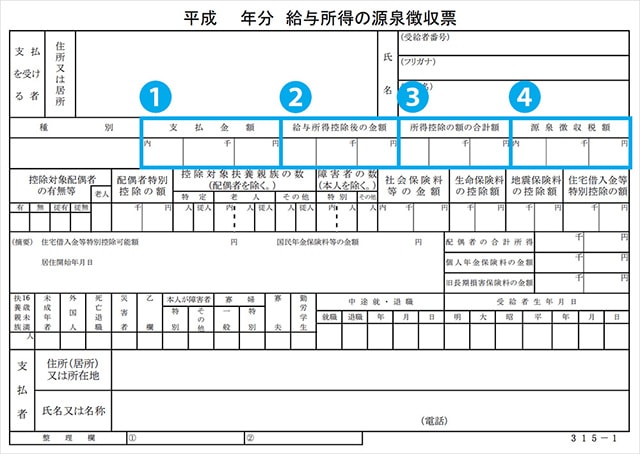

毎月の給与が40万円、ボーナスが50万円でしたら、年収は580万円となる計算です。年末の源泉徴収票の「支払金額」という①の欄に書かれる金額が年収です。

会社員の所得とは、給与の総支給額(収入)から、必要経費を引いたものを所得といい、所得控除という”みなし経費”を一定額として必要経費が引いたものが税制の所得の定義です。

これは、会社員の収入に対して一定の控除額を認めています。『給与所得控除』といい、自営業でしたら、売り上げに対しての原価に該当する経費を会社員にも一定金額を計算で認めています。

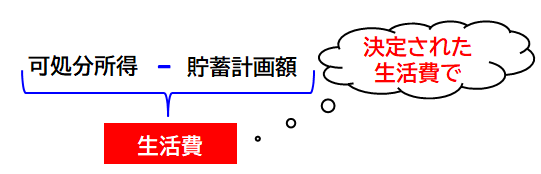

資産運用などで使える金額は収入ではありません。その総支給額から所得税・住民税、健康保険や年金などの社会保険を差し引いたものが実際に自由に使えるお金となります。

この使えるお金を何に振り分けて使うのか、育てるのかによって人生の生涯資金や目的資金の大小が大きく違ってくるのです。

育てるお金の代表格は、iDeCoとNISA、つまり市場での資産運用です

あなたは、この使えるお金=可処分所得をカスタマイズして使う事となります。住居・レジャー・趣味・保険・衣食住・貯金や投資と使い方は自由であり、同じ所得でも結果は大きく違ってきます。

人生とお金との関わり お金がないと幸せになれないのか、お金とは?

このブログ講座は、40代からでも、金融資産5,000万円を十分作ることはできることを目的にしています。

多くの方は、お金の使い方を変えるだけでこの目標の実現に届くと感じています。それでもお金に縛られて生活が窮屈になってしまっても意味がありません。

もう一度、お金と人生の関係を整理してみると、金融資産5,000万円資産形成の意味をせいりできるかもしれません。

お金で買えないものも実は多い

・人からの信頼や信用はお金では買えない

ただし、お金を持っているという事自体で、信用はある程度までは補完出来ます。

・大切な友だちや仲間、家族やと友達も買えません

・根本的な話として、時間や若さは買うことは出来ません

一定の時間だけは平等に与えられており、お金では解決できません。

・自分だけの貴重な体験や経験もお金では買いにくいでしょう。

・価値観の問題もありますが、お金で幸せも買えないでしょう。

これらを考えてみると、生命に関する事の多くや心の問題、人の運命に関わる領域は大金を持ってしても解決できないものが多いように感じます。

しかし、人生の多くの領域では、お金で解決できる部分もありそうです。ですからお金は決して卑しい物ではなく、じっくり向き合うものだといえます。

お金がないと不安なものです。価値を交換する道具としてのお金の手持ちが少ないと、生活が不便になったと感じたり、不安になるものです。

生きるという事は、物を買ったりするだけでなく『人生の満足度』を得ること、生きていて良かったと感じる瞬間が大事であり、お金を使うだけでは、大きな満足が得られないと言われているのです。

お金で人生の満足は買えない、墓場にも持っていけない

今までの説明で、お金で買えない物や価値も結構多いと感じた人もいらっしゃるでしょう。それでも40代からでも、金融資産5,000万円を十分作ることには大きな意味があります。

それは人生において現実には、お金があれば人生の問題の70~80%近くは解決すると考えられいるからです。つまり全てをお金の大小で判断出来ないのは事実なのですが、なければ出来ないものも多いのが現実です。

お金で買えるもの買えない物

・「住む家」は買えるけれど、「家庭」は買えません。

・お金で「高級時計」は買えるけれど「時間」は買えない。

・お金で「本」は買えるけれど「知識」は買えない。

・お金で「地位」は買えるけれど「尊敬」は買えません。

・お金で「名医」は買えるけれど「命」は買えません。

・お金で「サプリ」は買えるけれど「健康」は買えません。

・お金で「異性」は買えるかも?しれないけど「愛」は手に入らない???。

実際に当事務所でのFPコンサルでも老後資金作りやリタイアに向けての資産運用や年金の話、FIREと呼ばれるお金に束縛されない早期リタイアがよく相談者様とのコンサルのテーマになります。

誰でも余裕のある生活を実現したい、定年退職後のリタイアや早期リタイアに対する不安を解消したいという気持ちはありますし、それを解決する手段の一つが多くのお金を持つという手段です。

一方ではもっとお金持ちになれると多くの人は幸福感が増すと考えたことがあるのではないでしょうか。

そのためには、もっと収入を増やしたい、もっと出世したい、自営独立して稼ぎたい、早期リタイアやFIREなどを考えるのもとても自然なことです。

しかし、収入が増えるほど幸福度も増えると考えるのは、勘違いだといえるのもデータでは事実です。

つまり、収入増≠人生の満足度という公式の登場です。

満足度・生活の質に関する調査を読み解くと

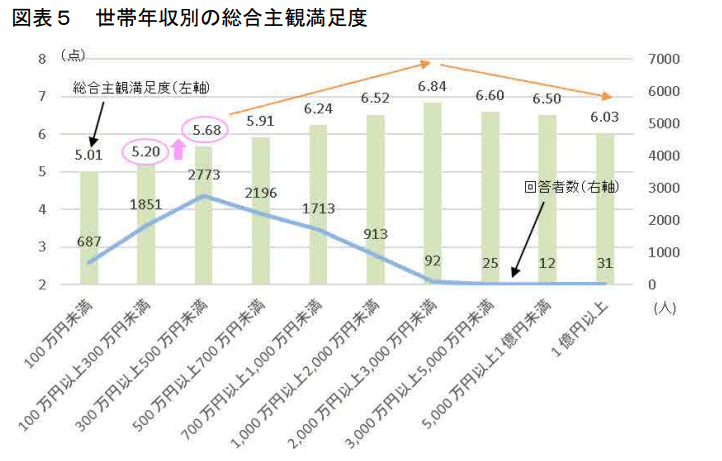

令和元年に内閣府で発表された「満足度・生活の質に関する調査」では、各世帯を年収別に整理して、幸福度・満足度の変化を比べています。

内閣府報告書より

「満足度・生活の質に関する調査」に関する第1次報告(内閣府)

世帯年収と満足ポイントの相関

- 「100万円未満」5.01点

- 「100万円以上300万円未満」5.20点

- 「300万円以上500万円未満」5.68点

- 「500万円以上700万円未満」5.91点 中心ゾーン

- 「700万円以上1000万円未満」6.24点

- 「1000万円以上2000万円未満」6.52点

- 「2000万円以上3000万円未満」6.84点 ピークゾーン

- 「3000万円以上5000万円未満」6.60点 ダウン開始

- 「5000万円以上1億円未満」6.50 点

- 「1億円以上」6.03点 さらにダウン

これを整理したものが、下のグラフになります。

この調査によれば、年収500万円以上700万円未満の人が中心ゾーンであり、その満足・幸福度は平均5.91でした。

そこから世帯年収が増加するごとに幸福度は上がってきており、その差が開いていきます。しかし、その上昇も年収の増加に比例しないゾーンが出来てきます。

収入が増えても幸福度が上がらなくなる事実

年収2,000万円以上3,000万円未満の幸福度は6.84とピークを迎えており、それ以上3000万円~最大1億円の年収の人でも幸福度は上がらないのでした。むしろ幸福度は下がってしまうのです。

幸福度と収入は一定の収入までは比例連動するものの、どこかで幸福度は頭打ちになるということが実証された結果です。

お金と人生の関わり合いは、落ち着く塩梅があるといえそうです

これは収入だけでなく金融資産にも言えそうです

お金を目的にしないがお金がないと自由が効かないものが多いことを理解して、私たちは生涯所得から貯蓄や資産形成、金融資産の充実に努めなければならないといえるでしょう。

資産運用はひとつのお金の使い道のひとつ、しかし結果はすぐに出ない

NISAなどを活用して金融資産5,000万円に到達すると何が起こるでしょうか? 生涯所得の中で作った資産運用と言う箱からは、定額サブスクリプションのように毎月お金がさらに生み出されるようになるのです。

資産は増えたり減ったりを繰り返しますが、時間を掛けてしっかりとした右肩上がりの資産に投資をすれば結果は統計的には出ていますから、あまり心配しないことです。

その資産運用を取り囲む環境に2024年、大きな応援施策が起こりました。それが、新統合NISAのスタートです。

NISAは、Nippon Individual Saving Accountの略です。

NISA(少額投資非課税制度)は、2014年にスタートしました。現在2023年ですから、9年目を迎えていますが、2023年で終了、新制度に恒久的に移管すると決定されたのです。

2014年 NISA開始

↓

2016年 ジュニアNISA追加

↓

2018年 つみたてNISA追加

↓

2024年 新NISA制度に一本化

NISAは、運用による配当や売却に伴う譲渡益の課税が掛からないという制度です。いままでは一定期間に限定されていたり、運用額も金持ち優遇を考慮してか運用枠は限られていました。

決定されたNISA制度改革は、運用期間が限定的だったこのNISA制度の運用枠を拡大し、制度改正によって「恒久化」「無期限」が実現したのです。これは、今後のNISAのさらなる利用者拡大につながり、金融資産5,000万円に近づきます。

運用利益さえ出ていれば、NISAの非課税は資産拡大に莫大な応援になる筈です

例えば高配当銘柄を10柄ほど選択、あるいは世界の高配当ETFや高配当REITに投資、追加で投資信託などで成長投資を狙うポートフォリオとなる世界株式や米国投資投資信託枠を構築するだけでも配当での生活資金追加もできるようになります。

たとえばつみたて投資だけで月額7万円(ボーナス込み)で40歳から60歳の20年間利回り4%で運用ですると20年後には2,567万円に成長していますし、あと2万円増額して9万円すれば3,300万円になっています。ここにNISAやiDeCoが貢献する筈です。

それ以外の資産でも退職金や生活防衛資金となる現預金もありますから、金融資産5,000万円の到達は40代でも十分可能となりそうです。

永久にこの配当ポジションを保有すれば、NISA分は配当金を非課税で受け取り続けることができる永久の自分年金が完成する可能性を秘めているといえます。

旧NISAでは「株式一般型」と、低リスクの投信投資に投資する「つみたて型」の2種類の選択制でしたが、この制度をよりシンプルにして使いやすくするために2つの制度を一本化となりました。

長期の資産形成に適しているつみたて型の枠を旧NISA年40万円から3倍の120万円(月額10万円)に、株式投資ができる一般型の機能を引き継ぐ成長投資枠を旧NISA年120万円から2倍の240万円に拡大することになりました。

つまり、積立て投資は3倍・一般株式は2倍の投資枠に変更です

年間投資枠の最大は、併用すれば360万円になります

そして旧NISAとは別設計で新NISA元年としてゼロスタートとするとされており、しかも制度は期間限定でなく、恒久化して非課税期間も無期限となります。まさに新統合NISA元年です。

旧NISA制度は、つみたて期間も20年間が最大でしたから、20歳で始めたつみたてNISAの満期は40歳で満期となり、60歳以降に使いたい戦略の人には不向きでした。

この問題も今回の恒久化で解決します。運用枠を大幅に拡大することで、大きな資産形成も期待できるようになるでしょう。

期間限定でない新統合NISA制度での恒久化・非課税期間の無期限化も安心して運用できる点で心理的にもプラスとなると考えられます。

生涯投資上限枠が最大で1,800万円と増額されますから、この枠を人生の可処分所得を利用して時間を掛けてでも完全に使い切ることが肝要です。

しかし、単なる株や投資信託の戦略ではなく、人生の資金計画をじっくり整理することが長期投資には必要になるのをご存じでしょうか。

それには可処分所得をいかに多く、投資資金に継続的に投入できるのかが資産形成のポイントとなるからです。

これは、お子さんの教育資金や住宅資金の捻出、年金不足2,000万円問題の解決策になるかもしれません。

そんなインパクトを持っているのが新統合NISAであり、投資だけでなく貯める力としての家計改善の貯蓄力、守る力としての現金保有による緊急予備資金、育てる力としての資産運用となるお金の基本を学び、資産拡大を目指すことで確実性が増すでしょう。

今回からのブログ講座シリーズは全50回を予定しており、さまざまな観点からの資産運用の知識や情報をこのシリーズで得ていただき、金融資産5,000万円への資産形成に取り組んでいただきたいと願っています。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

次回から始まる第1回シリーズ、ご期待ください。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】