新NISA戦略3 金融資産5,000万円、コンサバな日本人DNAと投資資産形成の相反関係【独立系FPブログ講座】

新着FPブログ講座

金融資産5,000万円、コンサバな日本人DNAと投資資産形成の相反関係

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 資産形成に投資を活用できない日本人のコンサバ気質

2024NISA改訂が大きな金融資産形成のチャンスになるのを気付いていますか? このチャンスを確実に活かすためには、お金との付き合い方の基本と応用を理解することが大事です。

そのためのFPが提唱するブログ講座が『今がチャンス! 新統合NISA戦略で目指す、金融資産5,000万円』の新ブログシリーズです。今回は第3回目です。

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座の関連シリーズとして登場しました。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』2021年運用の総括

金融資産5,000万円到達の実態は前回までの厚労省などのデータでお分かりいただけたと思います。全世帯でみても富裕層といえる金融資産確保は大変そうです。

また、毎年100万円を貯金や貯蓄しても単純に5,000万円到達に50年かかりますが、23歳で50年間働いても73歳という現実的ではない年齢となり、目標到達には相当の困難が発生することも見えてきました。

日本人は、お金を稼いだり増やしたりすることをある種の『怪しい話』『お金に汚い人』『守銭奴』のようにみる傾向があります。

貧しくとも清く正しく生きる『清貧』という言葉があるように、DNA的に言えば貧しかった国の国民だった日本社会は、政府に物言わずじっと我慢をするといった雰囲気を明治の時代前から醸成していました。

人前でお金の話をするのは卑しい行為、投資は怪しいといった『お金の話はタブー』という考え方が私たちのDNAに沁みついています。この思考から脱却しないとなかなかお金は増えません。

お金の話は汚いといったイメージや価値観を払拭しないと、FIREでも言われていた経済的な自由や自立の獲得、将来へのお金の不安からの脱却はできません。

それが将来不安を払しょくする経済的な自由、金融資産5,000万円構築の始めの一歩です。

あなたはお金に対してどんなイメージや価値観を持っているでしょうか。あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

タブー視しない お金の話ができる人が人生を豊かに生き抜く力を身に付けられる

最近、学校での金融教育の必要性が言われています。その流れでファイナンシャルプランナーや金融機関が子供向けの金融教育をスタートさせているのをご存じでしょうか。

日本FP協会でもパーソナルファイナンス教育と称して、『個人の生き方が多様化するなか、一人ひとりの生き方にあったお金の知識や活用方法を身につけ、家計の適切な管理や合理的なライフプランを立てる』ことを目的に金融教育に参加しています。

通常の教科授業もある中で、学校も大変です。金融教育、ジェンダーフリー教育、WEBマナー教育と教科以外のさまざまな教育が求められる中、教師もいっぱいいっぱいですし、そもそも教育者自身もそこまでの知識に対応しきれていません。

そんな日本人の資産運用や投資に関わる環境の中、資産形成の手段はどうなっているのでしょうか。そこで日本人の貯蓄や投資と諸外国を比較してみたいと思います。

まずは少し古い資料ですが、内閣府政策統括官室がリーマンショックの年である2008年に『世界経済の潮流』というレポートを公開しました。

ここでは主要国の貯蓄と投資のバランスを見事にレポートして日本の状況と比較しています。この比較分析は2023年の今でもあまり変わっていないと私は考えています。

世界の貯蓄と投資の関係を比較

内閣府『グローバルな資金フローの背景』レポートより

英国と米国の状況

200年からのITバブル、経済発展による資産価格の上昇を背景とした消費の拡大が続いており、家計部門では銀行の借り入れが拡大、逆に貯蓄率の低下や貯蓄不足が顕在化している中で、貯蓄率よりも投資率が圧倒していると総括しています。

新興国・アジアの状況

新興国アジアでは当時アジア通貨危機が発生した関係で投資率が大きく落ち込み貯蓄率が上昇、貯蓄超過が発生しているとされています。やはり経済危機は、投資離れを起こしディフェンシブな投資環境が起こっていたようです。

一方中東では、オイルマネーが潤沢に溢れて原油の高騰を背景に国内の所得貯蓄が上昇、消費や投資を上回る貯蓄が形成されてきていると総括しています。

これらの分析を見ると、各国の経済環境からの状況をベースとして国や家計の収支バランスによって投資型の社会なのか貯蓄中心の社会なのかを類推することが出来そうです。

それでは日本はどんな状況だったのでしょうか。

日本は国としては対外投資が対内投資を上回っており、世界最大の純債券国の地位を確保しているのは現在と同じでした。

しかし、日本は他の先進国と対照的に貯蓄率が投資率を上回っていると分析、貯蓄率と投資率は双方とも30%台の水準であったが、2000年初頭より投資率が横ばいになる一方で貯蓄率が上昇して貯蓄超過が拡大していると分析していました。

この貯蓄率優位の状況の多くは2023年の現在もあまり変わっていないと思われます。

堅実な貯蓄で良かった時代が仇になった日本の家計構造

この投資率を圧倒的に上回る家計の貯蓄率は、成功体験からのDNAが起因で起こっていたとも言い換えられます。

今、0.002%の利率が当たり前になっている銀行の定期預金ですが、世の中おかしいとは思いませんか。私たちはゆっくりと長期にこの環境に移行したため、あまり気づいていないのです。

『ゆでガエルの法則』というものがあります。

「状況の変化がゆるやかだと、迫る危機になかなか気づけない」ことを表す言葉で、カエルを冷たい水に入れて火にかけ、水温を徐々に上げていくと、カエルは温度変化に気づかず逃げ出さない、最後に死んでしまうというものです。

ゆったりと金融環境全体が変化をしても人は気づかない、疑わないものです。したがって変わらないままの人は置いていかれてしまうのですが、これが日本の社会と金利の状況です。

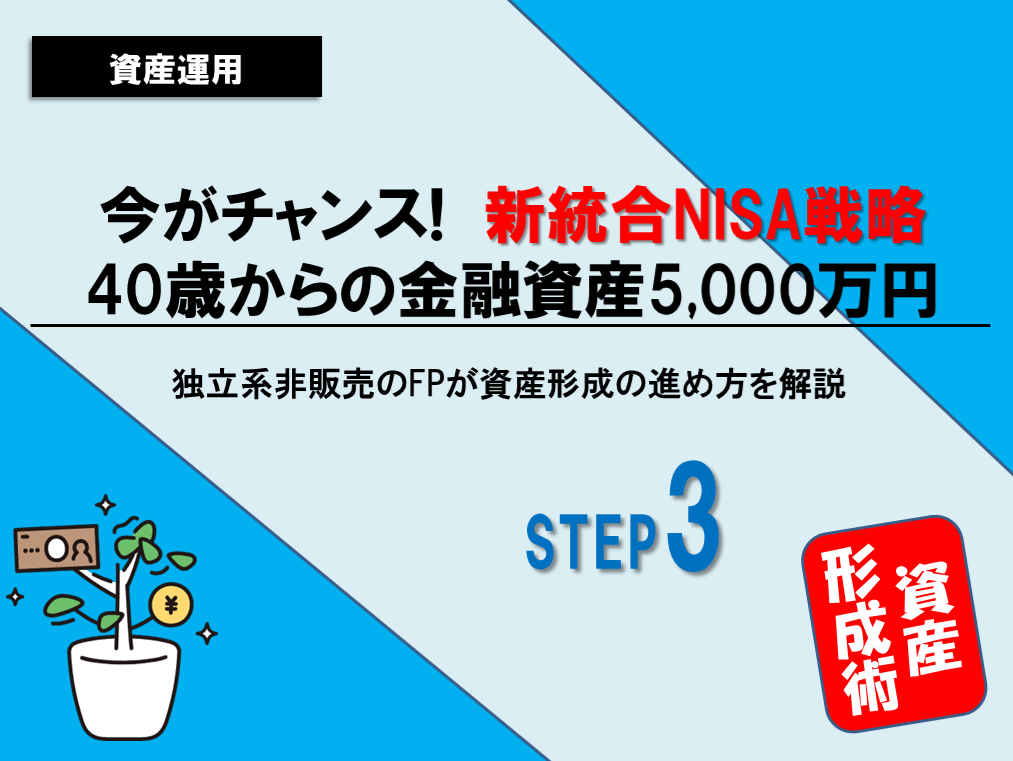

もちろんこの状況を時系列で追っかければ、疑問への回答がたくさん出てきます。たとえば過去の郵便貯金の定期預金の利率の推移をみてみましょう。

1945年に戦争が終わり、復興時期を経由して高度経済成長期に入いりました。1950年から1972年あたりまでがその時期に該当します。

その成長期のピーク期にあたる1974年の預金利率は、なんと7.5%だったのです。今ではとても信じられない高利率です。その後景気での利率変動はあるもののバブル経済ピークの1990年でも利率は6.08%となっています。

1,000万円預金すれば、60万円の利息が毎年受け取れるという環境でした。

もちろんこの背景には今話題になっているインフレやそれに伴う賃金の急上昇や当時の政策にも掲げられた『所得倍増』『日本列島改造』などの成長とインフレや賃金の調整がありました。

この日本の黄金期を過ごした世代は65歳以降の世代がほとんどです。この世代の特徴は貯蓄率を上げて生命保険や養老保険、財形貯蓄やマル優、学資保険に入っていれば資産形成が十分できた世代です。

この時代背景での銀行預金や保険運用による金融資産拡大戦略は正しい選択だったといえます。しかし、トレンドが変わった時代になっても、この戦略を伝承・継続し続けたのがゆでガエル日本だったのです。

この1990年代後半からは金利のない時代、デフレの時代が到来し、ご存じの通り賃金が上がらないものの物価も上がらない、非正規雇用就労者の半分を占める2極化の時代の到来でした。

モノが売れない中で商品の価格が下がる、給与も増えないのは日本人単体で見ればある意味心地よい環境だったとも言えます。しかし、私たちは世界の中で異質の『ゆでガエル状態』に陥っていたのに気づかなかったのでした。

金融庁の『平成28事務年度金融レポート』(2017年)によれば、この1995年からの20年間で、米国の家計金融資産はなんと3.14倍になったとしています。

同じ期間の日本の家計金融資産は1.51倍の増加にとどまっています。これは当初に保有していた資産を1,000万円とすると、その差は1,630万円にもの開きになります。

このように日米での差がついた理由は、給与水準の違いでしょうか。それとも預金金利の違いでしょうか。もちろんそれはありますが、それ以上に資産運用によるリターンの違いが金融資産の違いになっていたのです。

それでは金融資産は家計ペースでどう変化したのか1995年から2015年で比較してみましょう。

日米の個人金融資産の変化

1995年

日本1,182兆円(うち現預金55%)

米国2,343兆円(うち現預金13%)

2015年

日本1,815兆円(うち現預金51%) 比較伸び率153%

米国8,821兆円(うち現預金13%) 比較伸び率486%

この資産の伸びの違いは、やはり現金比率ではなく、投資比率です。それでは株式や投資信託に対する投資比率も比較してみましょう。

1995年

日本 13.0%

米国 39.4%

2015年

日本 18.6%

米国 46.2%

わずかに日本も投資比率は上がりましたが、これが結果的に保有する金融資産の伸び率の変化に繋がっているといえでしょう。日本人は現預金に大事に保管している間に米国や世界の金融資産は増えていたのでした。

いくつもの株価暴落が貯蓄主義を確かなものにしてしまった

投資教育をしていれば、株価などの価格の上下幅が資産拡大の推力になっており、どう投資や資産運用と付き合えばよいかも、ある程度知ることができます。

しかし、投資教育や年金づくりの市場運用などが普及していなかった日本では、ITショック、リーマンショックなどの暴落経験を経て、投資から離れるという選択肢をより強いものにしてしまいました。

投資なんてギャンブルであり、汗水流して働くことがベストだと、そこで稼いだお金を暴落で目減りさせるなんて愚の骨頂だという預金・現金主義が定着してしまいました。

日本人の投資へのスタンスはコンサバ(保守的)だと言われていますが、こういった要因が底辺にあるのです。世界との資産格差が大きくついてしまった日本の家計金融資産ですが、それでも1,800兆円近くの資産があります。

この1,800兆円をどう使うかが今後のカギになります。

日本人のDNAに深く刻まれている貯蓄・現金主義は、資産運用への転換をはかる上で相反関係にもなります。

これを乗り越えて行動変容ができるのかが、ポイントになるでしょう。

現在はインフレの時代です。日々モノの価格も改定されて上がっています。賃金の上昇はインフレには勝てないのが常であり、可処分所得の上昇と共に資産を働かして増やす、お金を産む仕掛けを作る必要があるのです。

この投資へのハードルを少しでも下げるのが、2024年から実施される新統合NISAによる運用やiDeCo等の確定拠出年金による運用拡大だといえるでしょう。

貯蓄から投資と叫ばれて久しいのですが、このインフレ到来は待ったなしで資産運用の必要性が求められる時代の到来なのです。

貧相と言う言葉がありますが、『貧しくとも清く正しく生きる』だけでは益々貧しくなるのが日本の将来です。投資マインドを育てて、できる範囲で資産運用を始めてみてはいかがでしょうか。

さらなる2極化の時代がより拡大する転機に今立っているとするならば、あなたはどの立ち位置に立ったらよいのか、新統合NISA戦略も含めて考えてみることをおすすめします。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】