新NISA戦略2 誰でも到達の可能性がある金融資産形成5,000万円とは【独立系FPブログ講座】

新着FPブログ講座

新統合NISA戦略2 誰でも到達の可能性がある金融資産形成5,000万円とは

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 金融資産5,000万円と到達をイメージしてみよう

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズ、今回は前回に引き続き第2回目です。

新シリーズテーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

前回のブログ講座では、金融資産5,000万円を持つ世帯は国内の全5,430万世帯の中の僅か8.7%にあたる474万世帯が該当すると解説しました。全世帯ですから全ての世帯構成年齢を含めての結果です。

このデータをみるとなかなか簡単にはそこに到達しない事はお分かりいただけると思います。

しかし40代でも既に2千万円近い金融資産を持った年収ゾーンがあったり、30代がNISA口座開設の最大ゾーンだったというデータも見ていただいた通り、その中から資産形成への成功者が出始めているのも統計で読み取れました。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。ゴールを例えば60歳と設定したとして金融資産5,000万円を作り上げるイメージについて考えてみたいと思います。

結論から言うと誰にでもできる再現性がある金融資産5,000万円到達の方法は、計画的な貯蓄です。何だと思った方、最後まで読んでみてください。なるほどと言ったヒントに出会える筈です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

検討すべき課題は、貯蓄率や達成期間を計算してみることから

残念ながら収入がない、あるいは年収が30代で300万円前後の人は5,000万円までの到達は困難かもしれません。そういった場合は、期間を拡大するとか貯蓄目標を落とすとかの方法で一定目標が達成できると思います。

統計データから想定できる資産形成成功のイメージ

・収入が多いと可処分所得も多くなり、貯蓄率を高めると資産形成が容易になる

・堅実にコツコツと倹約しながら継続できた人は、自然と貯まる仕組みができる

・勤務先に退職金制度や資産形成の企業年金などがあるだけで、最終的な資産へのオンが可能となる

こういった環境的な有利さがある人は、5,000万円への資産形成の成功率は高まります。

次に貯蓄率について考えてみましょう。貯蓄率とは、「貯蓄額を可処分所得で割った比率」のことです。

つまり、貯蓄率=貯金額÷可処分所得×100です。

例えば、毎月の貯金額(5万)÷可処分所得(25万)×100=20% 貯蓄率20%

この可処分所得の計算は、収入のうち、税金や社会保険料などを除いた所得のことで、自分で自由に使える手取り収入のことです。 給与所得者の場合は、「給与収入金額-(社会保険料+所得税・住民税の額)」がこれに当たります。

世の中には高所得者と言われる職業があり、例えば医者・弁護士、国家資格の士業、大手企業に勤める会社員、金融系の会社員などが高収入の代表的な職業になり、可処分所得も大きくなります。

一般的に家計からの貯蓄率は、理想としては20%と言われています。つまり可処分年収所得(≒手取り年収)が500万円でしたら、貯蓄率20%とすると年間貯蓄額は100万円になります。

これらを所得別にシミュレーションすると資産形成の時間が見えてきます。以下の作成した表が貯蓄率20%での年収別5,000万円到達期間です。

手取り500万円の場合、年間貯蓄額は100万円と言いましたが、これを継続した場合にゼロ預金スタートの場合では、50年間掛かるとの結果が出ました。

逆に言えば、高収入であるこの倍の1千万円の場合は、年間貯蓄も倍の200万円となり達成期間も25年後になるということです。

それでも25年間が掛かります。

逆に読み取れば、60歳の定年までは30年間とみれば、年間160-180万円を収入に関わらず貯蓄出来れば5,000万円に到達するともいえます。

ポイントは貯蓄率、年間貯蓄高、定年までの残された期間です。

40歳前後から給与収入は上昇傾向になり、貯蓄額も急上昇できる

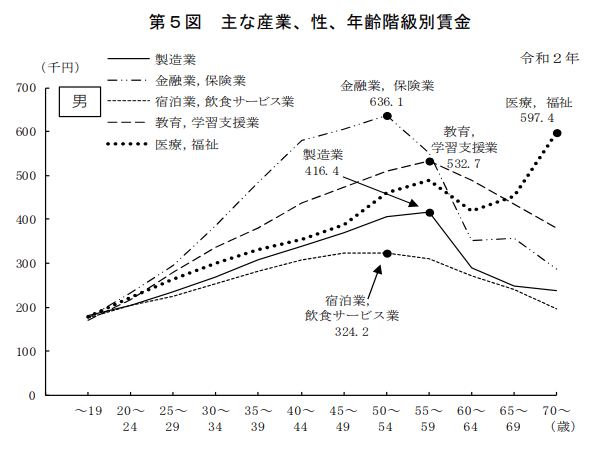

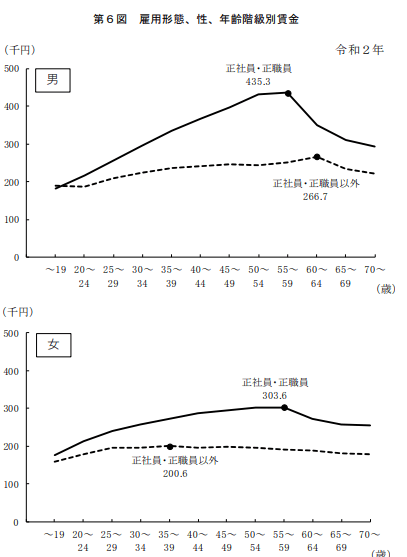

日本の賃金体系は、一般に40代前後から上昇をして55歳の役職定年前後でピークからダウンを始め60歳の定年、それ以降の再雇用に移行するのが一般的な形です。

収入が増える40代は、貯蓄の最大チャンスになります。

厚労省の令和2年賃金構造基本統計調査の概況によれば、業態別にみても賃金格差は大きくあり、どこに就業するかで生涯年収に違いや開きが出ています。

もちろん同業でも業界格差や能力別の格差が発生しますから一概に平均では語れないと思います。ただし一般的に言えば、サービス業・宿泊業、製造業は全般に賃金がおさえられているようです。

賃金カーブをみると「金融業,保険業」は 50~54 歳で賃金がピークで最も所得の高い職種となり、55歳以降その後大きく下降していくのが分かります。

また、「宿泊業,飲食サービス業」は他の産業に比べ賃金カーブの変化が緩やかとなっています。女性では、「教育,学習支援業」は、年齢階級が高くなるとともにおおむね賃金も上昇していますが、他の産業は賃金の上昇が緩やかとなっているのが分かります。

賃金曲線は、全般に55歳が統計的にピークで急激に低下してきます。

したがってこの30代後半から40代の賃金上昇をどううまく活用するかがポイントになることはお分かりいただけたと思います。

参考 男女別の賃金分析でも金額は異なるものの同様の賃金曲線が描かれています。

人生のお金の貯め時を無駄にしないで有効に活用しよう

平均的な話での生涯収入・所得の話でしたが、40代からの収入上昇タイミングを捉えて行動することがポイントになりそうだと見えてきました。

また、ライフサイクルで考えると私のFPのコンサルティングでは『お金の貯め時が3つ』あると説明しています。

考え方としては、収入と支出のバランスの中で貯蓄形成しやすい人生の貯蓄のタイミングポイントをあらわした言葉です。

3つのお金の貯め時

一つ目は就業開始から結婚直後までの期間で、この期間は給与収入は少ないものの自由に使えるお金で考えると比較的大きい時期です。

この時期は、友だち付き合いや恋人、趣味嗜好などへの支出が中心の所謂、独身貴族と揶揄される年代です。

可処分所得としては自分で自由に使える期間であり、この使い道に貯蓄・資産形成を取り入れるのです。

2つ目の時期は、結婚して子が生まれて小学校に入るまでの期間で、子育てや保育料も安定して子ども手当などの入る中で、支出がある程度まで抑えられる期間です。

旅行や遊園地、食事に行っても3人前の支出よりは抑えられる時期で、支出をうまくコントロールできれば貯蓄形成ができる期間です。

この時期に手当や支出コントロールがうまく出来るようになるとお金が貯まりやすくなるのです。

ただし、増えた収入で高級ミニバンをローンで買ったりする、高額の生命保険に入ったりするとなかなか貯蓄に回せませんから注意が必要です。

0歳から15歳までに受け取るこども手当(児童手当)の累計をご存知ですか?

よほどの高所得者でない限りおおよそ200万円が支給されています。お子さん二人でしたら、ざっくり400万円です。このお金、日々の生活や旅行に使ったりせずお子さんの大学資金に貯めておくくらいの計画性は欲しいところです。

3つ目は子供が学校を卒業したタイミングです。今まで大きな負担となっていた教育費がなくなり、場合によっては就職・独立する時期になります。

一方、50代前後になると収入もピークに近づきますから可処分所得は大きなものがありますから、ここが最後の貯蓄ポイントになります。

FP事務所トータルサポート コンサル資料より出典

これらのお金の貯まる時期やポイントをスルーしていては資産形成のベースとなるタイミングを逃うでしょう。

このためには家計を見つめ直すことや自動的にお金が貯まる仕組みを作ってしまうことが貯蓄形成に求められます。

これらのタイミングをどう生かすのかによって、金融資産5,000万円到達の可否が決まると言っても過言ではありません。つまり資産形成の入口に立てるのです。

次回の第三回は、この元本となった貯蓄と資産運用について考えてみたいと思います。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】