独立系FP解説コラム ついに日銀が利上げ決断 ?シナリオなき市場の激震【下町FPブログBlog】

新着FPブログ講座

独立系FP解説コラム ついに日銀が利上げ決断? シナリオなき市場の激震

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 逆風に立った日銀の利上げ決断

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』2021年運用の総括

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。2022.12/20ついに日銀がマイナス金利の終焉がちかいことも予感される決断をしました。

日銀は、長期金利を0.25%以下でコントロールをしてきましたが、今後は0.5%前後まで上昇を認める方針に修正したのです。但し短期金利については、今まで通りマイナス0.1%を継続しています。

ですから本当は利上げではありませんが、市場の受け止めとしては利上げです。

所得・法人税増税、日銀の実質的利上げ、金融資産倍増NISA、社会保険や防衛費の増大と金融政策と国のバランスシートが大きく変革しています。

市場では様々な思惑とシナリオが溢れかえり混乱、株価は800円を越す大幅下落、ドル円為替は4円程の円高に戻るといった反応をまずはしています。

どちらかと言えば、いくら円安基調で非難は多いものの日銀はYCCという政策で短期国債を自ら買取り、金利0.25%を堅持していましたから、不意打ち感もありました。

また発表がマーケットが動いている昼の最中にニュースとして飛び込んだのにも、少し悪意や意図すら感じられます。

まさに『不意打ちによるショック』を多くの投資家に与えたようです。

未来への資産運用のシナリオは、いくら読んでも読めるものではありませんが、現状を事実のみを中心に考えてみたいと思います。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

日銀の量的緩和は、金融政策のひとつだが弊害も大きい

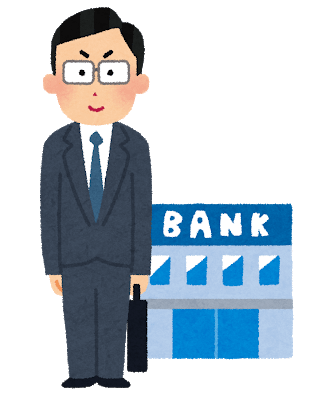

日銀は、唯一お金を発行する銀行、いわゆる中央銀行です。

この銀行は一般の銀行とは役割が違い、今解説したような紙幣の発行機能を唯一もって発行量を調整することにより、貨幣(=現金+預金)の市場の流通量(供給量)を調整しています。

それと同時にこの供給量をコントロールして、金利を上げたり下げたりすることもしています。また、今は量的緩和と称して国債金利が上がらないようにコントロール(YCCイードルコントロール)もしているのです。

お金の貸し付けや預金機能も持ち、一般の国民が相手ではなく銀行を相手に取引をして、資金不足の銀行にお金を一定の金利で供給、貸し出したり、回収したりと流通量をコントロールもしています。

日銀が2016年9月21日の金融政策決定会合で決定した新しい金融緩和政策が先程のYCC(イールドカーブコントロール)でしたが、この施策で長い間金利をコントロールしています。

どちらかと言えば、金利上昇による景気腰折れを防止する禁じ手とも言える異常事態の登場でした。正式には、「長短金利操作付き量的・質的金融緩和」と言うそうです。

このマイナス金利付きの量的・質的金融緩和による国債の無制限買取りを行い、金利を0.25%以下に抑え込んでいました。

方法としては、日銀が市中の10年物国債を購入して0.25%以内に金利のイールドカーブコントロールを行うという異常な手法です。

禁じ手と言われています。

また市場に貨幣を供給する手段として日銀は株式やREITの購入もETFを通じて行っていました。何となく株価が大きく暴落すると日銀が買い支える=市場に資金が供給される政策も実行しています。

日銀の買い支えは投資家に妙な安心感があったり、日銀銘柄などと揶揄されることもあります。

これらの金利を抑えて、お金を市場を通じて強制的に供給してデフレからインフレに転換するのが、日銀の当面の使命でした。目標は、いわゆるデフレ脱却の筈です。

欧州ECBや米国FRBの中央銀行は、インフレを抑え込むために2022年は段階的に金利を上げてインフレと対峙していますが、日本のインフレは賃金も上がらない中で資源高と為替円安によるコストプッシュ型のインフレです。

したがって現段階ではインフレ対策の利上げはできないとも言われていました。

そんな中、一時的に円安対策でドル売り介入を行うなどの政策の小手先対応だけで対応せざるをえない、身動きが取れない状況の筈でした。

また、日銀は個別株式を買っているのではなく、ETF(上場株式投資信託)も購入しており、購入した株式は景気刺激策や物価を上げる狙いでしたが、いつも間にか大株主にもなってしまい市場が歪む結果にもなっています。

2022年3月末時点で保有残高は51兆円とも言われ、私たちの年金資金を運用する世界最大級の機関投資家とされるGPIF(年金積立金管理運用独立行政法人)の日本株式保有額の49兆円も超えていました。

もし、市場でこれらの株式を売却するとニュースが流れれば、大暴落は必至です。

金融緩和政策は、国債買取無制限による金利コントロール、株式・REITの膨大な買取りとインフレ誘導策と政府の景気刺激策をMIXした資金管理で株価も金利も為替も日本の市場は、社会主義国のように管理されるという弊害が起こっていたのです。

実は既に債務超過 火の車、日銀の一手がYCCの変更だった

国債債券金利の0.25%維持のために無制限に買い取ることによる弊害もやはり起こっていました。

海外は量的緩和からインフレ対策の金融引締めの金利アップを継続実行する中、金利格差は為替にも影響をし始めました。結果として年初115円前後だったドル円は、10月に150円にタッチし始めました。

35円という短期的な円安為替変動が起こりました。

投資家による海外資金の還流懸念は、為替介入よりも過去をみても為替を動かす程の大きなものです。

10年物国債利回りを0.25%以下に抑えるこのYCC政策を、日銀が撤廃、あるいは修正しただけでも円は急騰するので、なかなかこの景気下ではできないと言われていました。

唯一、金融引き締めを行わない国、日本が引き締めを行えば大量の資金が日本に還流する可能性すらあり、大きく円高に変化するリスクもあり、すぐにはできないとされていました。

景気や雇用の腰割れ懸念がある状況です。

ひたすら10年物国債債券を0.25%以下にコントロールを続けていました。日によっては取引が成立しなくなる弊害すら発生していたのです。

一方では日銀が大量無制限に買い取っている国債は0.25%以下に金利を自ら発行した貨幣でコントロールしているたものの、少しでも金利が上がれば、大きな損失が発生するとされていました。

日銀の純資産は5兆円とされており、日銀は参院予算委員会で、イールドカーブ全体が上昇にシフトした時の評価損の質問に対して1%上昇ならば28.6兆円影響と回答していました。

もし、長期金利がたった0.175(=5÷28.6)%ポイント上昇したとして0.425%になれば、評価損が5兆円になるのです。

含み損が自己資本を超えると債務超過になります。

国債も増発による利払いの増加、金利上昇による評価損の拡大と日銀が債務超過になるのは、時間の問題だとも言われていました。

そして遂に保有する国債の時価評価が簿価を下回り、含み損になったのです。

それは11月28日に発表された4~9月期決算で9月末時点の国債の簿価が545兆5211億円となり、日銀の時価は544兆6462億円と8749億円の含み損が既に発生してしまったのです。

原因は金利の上昇です。新発の10年物国債利回りが、3月末時点では0.22%だったものが、9月末には、日銀が上限とする0.25%近くにまで上昇したのです。

たったの0.03%の変動でも債務超過状況なのですから、利上げリスクも大きいのです。

この金融政策転換の今後の評価はこれから

もし日銀が「中央銀行の財務健全性」や「日本通貨の信認」に世界や投資家が不安を抱えなければ、為替は円高になるが、そうでなければ円安に戻る可能性も捨てきれません。

株価やREITは企業の調達金利懸念から現段階では大きく軟調に、今後好調な住宅さえも金利変更懸念で弱くなる可能性も出てくるかもしれないと思うのは私だけではないと思います。

利上げでないと日銀総裁の会見

YCC変更の当日、日銀黒田総裁は午後3時半からの記者会見で、事実上の利上げだとの指摘に対し、利上げではないと強調し、「市場機能改善に向けたもので、利上げではない」と説明しました。

会見では、「さらなる変動幅拡大は必要ないし今のところ考えていない」「金融政策の枠組みや出口戦略を具体的に論じるのは時期尚早」「必要あればちゅうちょなく追加的な金融緩和措置を講じる」などと述べたそうです。

またこの金融政策の修正は、「(日銀)出口戦略の一歩ではない。さらなる変動幅拡大は必要ない」と市場を落ち着かす発言もしているが、ショックも大きく、事態を消化するには時間が掛かるかもしれません。

日銀、黒田総裁の退任が2023年4月に決まっている中での幕引き的な変更衝撃だったと思います。

今まで日銀は、デフレを退治し景気を支えるために、長期金利を0.25%以下のコントロールをしてきましたが、今後は0.5%前後まで上昇を認める方針に修正しました。常に日銀の管理下に今後も置くのでしょうか?

各方面から超低金利コントロールによって、円安が進むなどデメリットが指摘されており、遂に事実上の利上げに移行したとも言えます。新総裁、四面楚歌です。

実際に、外国為替市場では円を買う、還流する動きから1ドル=132円台まで円高が進んでいます。金利に敏感な株価やREITは5%と大きく調整する状況になっています。

東京株式市場では、この政策変更で景気が落ち込むことを懸念した不透明感が、売りを誘ったといえます。

米国の金利上昇もそうでしたが、市場はサプライズで調整するものの『ある種の慣れによって』消化されて安定化、その後は元に戻るかもしれません。

しかし、この政策変更の結果が企業業績にマイナスに反映されたり、景気の腰折れになると本当の意味で市場価格の調整局面になり、この結果は時間を掛けて決算や業績に表れてくると考えらます。

ただし、今回はYCCをやめるのではなく、10年国債だけではなく2年債・5年債・20年国債までも指しオペの対象としており、逆に言えば国内の全ての金利のコントロールに繋がる可能性が高いこともお伝えしておきます。

今後の国債買い入れ額を7.3兆円から9兆円に増額、長期金利までをYCC対象に変更したことは、引き締めというよりは管理強化とみる向きもあり、先行きは不透明だともいえます。

金利・株価・為替すらコントロール下に置く、日本の金融政策は社会主義的であり、金融環境に悪影響を及ぼす可能性もあることもお伝えしておきます。

最後に私見ですが、日銀黒田総裁は『これは利上げではない』と会見していますが、今後の短期金利よりは中長期金利に金融機関が先行して反応すれば、企業の資金調達の効率に影響が出ます。

また、不動産投資物件の期待利回りもそれに準じて上がり、結果的に物件販売価格が落ち資産価値が下落する可能性も否定できないと感じています。

米国の利下げが景気後退リセッションで23年年末から24年予測、金利上昇もあと0.75%前後とされている中で、日銀の0.5%の金利許容は最もタイミングとしては影響が出にくかったかもしれません。

しかし、もう少し市場としっかりと対話してから実行すれば、市場も先行して織り込めたのではと感じています。

日銀と政府は景気回復と運用所時倍増施策とともに金利の管理引き締めと管理債券幅の拡大・購入予算の拡充を同時に行うという『実験的とも言える新たな綱渡り』を今回の発表で表明したと思っています。

しばらくすれば市場は先読みしすぎたと急落を修正したり、海外勢も日銀のスタンスが単なる利上げではないと判断するかもしれませんが、『市場の答えは市場にしかありません』ので時間が少し掛かるでしょう。

今後、この政策変更の市場での評価が注目です。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- トランプ関税暴落? 株・為替・債券トリプル安の正体と投資家の取りべき道は【FP事務所トータルサポートコラム】

- 独立系FP解説 中間層の給与が頭打ちの理由と日本の停滞【下町FPブログ】FPコラム

- 独立系FPコラム 株価の暴落ムードはどうなる オミクロン変異株はブラックスワンなのか【下町FPブログ】

- 独立系FP解説 コロナ禍も幸福度数は下がらず『幸福度』の正体とは【下町FPブログ】

- 独立系FP解説 2021年もFIRE マネー・ストレスフリーの実現を【下町FPブログ】コラム

- 独立系FP解説 コロナ後も含めてテレワークで東京一極集中は終るのか?【下町FPブログ】コラム

- 独立系FP解説 FP監修本 最新版『お金の教科書』発刊!【下町FPブログBlog】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム

- 独立系FP解説 このコロナ禍に証券会社口座開設ブームが到来していた【下町FPブログBlog】コラム

- 独立系FP解説 あなたはキャピタルゲイン派かインカムゲイン派 か?【下町FPブログBlog】