独立系FP解説 コロナ暴落で公的年金の行方が心配になった?【下町FPブログBlogBlog】コラム

新着FPブログ講座

コロナ暴落で公的年金の行方が心配になった?

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

世の中、年金の将来に対してザワついています。

十数年ぶりに株価が暴落したからです。いったい現状はどうなって公的年金をマーケットで運用しているGPIFは大丈夫なのか・・・いろいろな不安が出ています。

株価の暴落ムードはどうなる オミクロン変異株はブラックスワンなのか

年金積立金管理運用独立行政法人(GPIF)は、国民から預かった年金積立金169兆円を運用する組織です。GPIFは預金ではなく、マーケットで資産運用をしています。

年金財政上、毎年一定の運用益を稼ぎ出さなければならない組織でもあるのです。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。

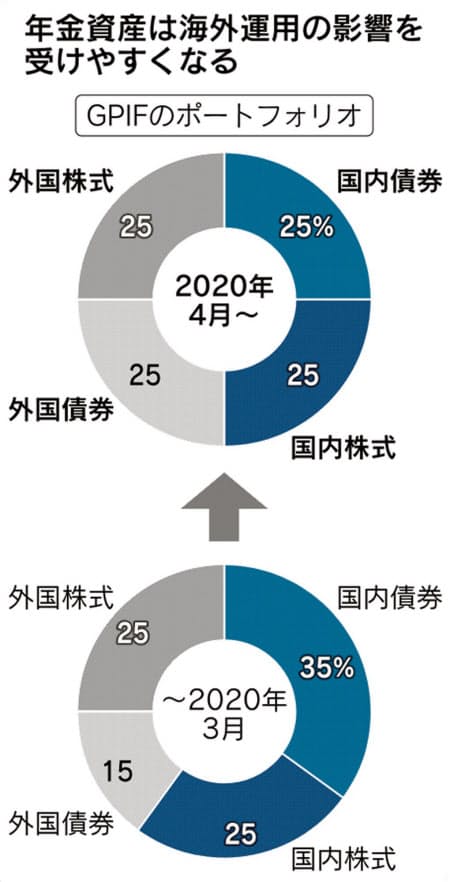

このGIPFは投資の基本定石を実施しています。資産分散・長期投資・時間分散(積立)であり、中身は資産の5割をリスクの高い株に投資しています。

国内株と外国株を25%ずつ投資しており、残りは、国内債権が35%とその他が外国債券15%のポートフォリオで運用をしています。

当たり前の原則ですが、株価が上がれば年金運用資金は増えて、下がれば利益はなく、評価損すら発生します。

今回のコロナ暴落自体は世界同時に発生しており、国内、海外株価や国内海外債券は大きく変動しました。今、金融緩和と同時に債券対策や株価対策がされています。

このまま、数年間コロナの影響が続き株価の回復が遅れてくると、GPIFの資産が大きく毀損する可能性はないのでしょうか?。

その影響は、場合によっては将来の年金支給額を引き下げなければならない事態にならないのでしょうか?。

下町FPコラムは、FP視点からの情報発信や時事テーマを中心に取り上げ発信をしています。

FPブログ解説 GPIFの累積運用実績を調べると

国会でもこの点を指摘されて、安倍首相が年金減額の可能性にも言及しました。このGPIFの運用は一体どうなっているのか調べてみました。さすがに政府系の金融機関ですから、細かなレコードが開示されていました。

2000年になってからの運用レコードです。まずは、2001年から2009年までの運用です。単位は億円となっています。どうですか?。確かにリーマンショックの2007~2008年に国内海外ともに株式で運用損が発生しています。2008年にはチャイナショックもありました。

国民の年金は、その毎月の積立金より運用されており、想定の利益が出ないとか想定外の損害が発生するというのは将来の年金支払いに影響してくるのは当然のことだと思います。

そもそも預かった年金資金は何もしないと運用されず、将来の年金が減額されていくのは、誰にでも創造できると思われます。

2050年には、1.2人がひとりの年金受給者を支えるという今だかつてない時代が確実に到来します。

その年金を増やすべく資産運用をしているのですから、リスクは取っても大きな失敗は出来ないのは当然の事です。

そこで直近の運用実績の確認です。2010年から2018年までの運用実績を調べました。それぞれのプラスマイナスはありますが、全般に良好な運用が続きました。

実は、この時期は株式は長期に良好な相場が続いていました。極端な話、サルでもETF投資信託を買えば、儲かる時代でした。

しかし大事なことは、投資を継続する有効性と、リスクの分散投資効果が運用益として、ここに見て取れます。預貯金だけで年金を支払っていたら、残高は減る一方です。

やはり投資と言う加速エンジンを資産に取り付ける事は、有効な方法だと思いませんか? 。

それではここで2001年から2018年までの累積運用実績を見てみましょう。

国内株式 17兆2942億円

国内債券 14兆8509億円

外国株式 23兆5290億円

外国債券 6兆9389億円

その他 110億円

運用累積 62兆6022億円のプラス

累積の運用は山谷有れど順調と言えるでしょう。株価が急落しても、運用が失敗してもすぐに年金支給額が減らされるわけではありません。

バブルが弾けたり、ショックを伴う金融システムの破綻が起こると必ず暴落が起こります。しかし、市場原理や資本主義の競争淘汰により時間が掛かるものの、経済は回復に向かっていくものなのです。

つまり、投資の大原則であり基本ルールである「分散・長期・積立て」が有効に機能しているのです。

今回の新型コロナショックがこれまでの経済法則が通用するかが不明朗な点がありますが、経済の原則を信じてもよさそうです。

今回は、世界の人とモノの動きが止まる。お金が一斉に動かなくなる事態です。集団免疫かワクチン開発しか解決策は出てきません。

テレワークで一部の会社はしのげても、製造部門、販売部門、店舗は社員が出社する、人が動き出さないと経済活動が再開できません。

負の四半期決算が出るたびに体力は消耗してゆきます。そして株価はどんどん下がり、負のスパイラルに入る可能性はまだあります。

するとGPIFの年金資産が長期にわたり失われていく可能性はやはり否定できないでしょう。脅かすつもりはありませんが、まだ大きな懸念が残ります。

日本の年金歳出予算から考えてみるとこうなった

国民の年金積立金169兆円を運用している年金積立金管理運用独立行政法人(GPIF)は、この株価世界同時暴落ではどうなっているのでしょう。

残念ながら、国内株と外国株が下がる、債券が急変動する等の市場の急変が起こっており、大きな評価損が発生する事になりそうです。

残念ですが、今回のコロナ暴落は世界同時に起きており、株価の回復が遅れてGPIFの資産が大きく毀損している事は誰にでも想定できます。

この毀損が大きいと、将来の年金支給額すら引き下げなければならない事態も起きる可能性が出てきます。

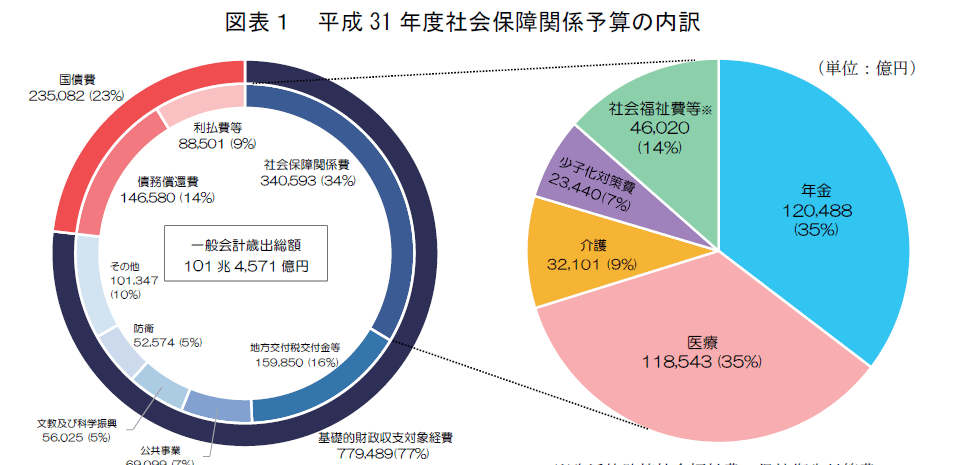

ところで年金は国家予算としてどの位の歳出計画金額なのでしょうか?。

下の歳出予算からも調べてみました。すると一般会計予算が101兆円で、社会保障費は34兆円で年金部分は12兆4百億円であることが分ります。

例えば予算で国民年金は、給付の約半分を税金で補われたり、GPIFの収益金も活用されたりしているのです。

GPIFが市場運用に舵を切ったのは、実は2001年度からでした。通算での運用成績を見てみると、収益率は+3.23%(年率)になっております。

GPIFの最近の運用目標利回りは3.7%になったと聞いています。

運用投資は長期投資です。

このデータから見てみると、今回の新型コロナウイルスの影響は確かに大きく減らしている可能性がありますが、一時的な運用損失の発生はあるものの投資を続けることで、過去の運用から山谷を繰り返しつつプラスに向かっていくのではと類推できます。

今までの年金運用は累積でもプラスで維持しており、毎年の年金支払いからすると、大きく毀損しているものの、将来減額の要因になる程の事態にはならないと思います。

ブラックスワンを乗り越えろ

経済危機は思わぬところからやってきます。ブラックスワンの話です。ハクチョウは私達は白いと思い込んでいます。

実は実際に黒いスワン、ブラックスワンが発見されて大騒ぎとなりました。この事例より、ブラックスワンとは、想定外の事態が起こり得ることの喩えとして使われるようになりました。

「ブラックスワン」は金融市場にも登場します。株式市場や外国為替市場などにおいて、極めてまれに想定外の事態が発生して大暴落を引き起こします。

そしてスワンは決して一匹だけとは限らないことも忘れずに。GPIFも私達もそれを意識しつつ、資産運用で立ち向かってゆかなくてはならないのです。

頑張れGPIF!! 負けるな個人投資家!!

☞ポイント

私達の納付した年金はGPIFで資産運用されており、運用なくして年金額確保は出来ない。長期継続での運用がカギとなります。

過去も含めてアップダウンが運用には常にもあるが、今回も心配しなくてもよいと判断します。

日本の公的年金がなくなるという評論家がいます。国家破産とか危機が発生するたびに話が起こり消えます。

国の借金1100兆円とか地方債を含むと1500兆円は事実です。会社なら経営危機ですが、国家は少し違います。

幸いに日本の借金は、皆さんの預貯金や保険で運用しており、体力は十分あります。

ましてや世界有数の米国債券を中心とした債券保有国家であり対外資産も多い国家です。

年金が出なくなるようでしたら、円預金も保険も日本にある会社も全てがダメになる時でしょう。

年金自体の減額は、コロナと関係なく発生しますが、公的年金は終身年金として生涯あなたのために機能するはずです。

最後に読者の皆様は、GPIFではありませんが、この運用方針や資産運用の継続スタンスを持ち続ける事が、自身の資産形成の参考になると思います。

投資には一発で勝てる、負けるものがあり、これはギャンブルです。上がる下がるはプロ専用です。

私たちは6勝4敗でも資産が1.5倍、2倍に育ててゆく事を考えて投資の基本を守るのでいいと思います。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- トランプ関税暴落? 株・為替・債券トリプル安の正体と投資家の取りべき道は【FP事務所トータルサポートコラム】

- 独立系FP解説コラム ついに日銀が利上げ決断 ?シナリオなき市場の激震【下町FPブログBlog】

- 独立系FP解説 中間層の給与が頭打ちの理由と日本の停滞【下町FPブログ】FPコラム

- 独立系FPコラム 株価の暴落ムードはどうなる オミクロン変異株はブラックスワンなのか【下町FPブログ】

- 独立系FP解説 コロナ禍も幸福度数は下がらず『幸福度』の正体とは【下町FPブログ】

- 独立系FP解説 2021年もFIRE マネー・ストレスフリーの実現を【下町FPブログ】コラム

- 独立系FP解説 コロナ後も含めてテレワークで東京一極集中は終るのか?【下町FPブログ】コラム

- 独立系FP解説 FP監修本 最新版『お金の教科書』発刊!【下町FPブログBlog】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム

- 独立系FP解説 このコロナ禍に証券会社口座開設ブームが到来していた【下町FPブログBlog】コラム