独立系FP解説 確定拠出年金は一体何を確定しているのか【下町FPブログ Blog】

新着FPブログ講座

確定拠出年金は一体何を確定しているのか

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 定年65歳、退職・年金75歳の時代到来か

戦後の定年制は時代の流れと共に大きく変化しています。

定年の変化の歴史

人生100年時代という言葉がない昭和の初めの時代、実は定年は55歳でした。いわゆるサザエさん時代の波平さんの時代の話です。

その時代は、まだ核家族化というよりは都内に一戸建てを買い2世帯が暮らす時代でした。

今の物価と比べても仕方がないのですが、その当時市内に500万円貯めて家を買おうという時代、まずは洗濯機・冷蔵庫・エアコン・そしてカラーテレビやクルマを買いたいと皆が頑張っていた時代です。

その後、1980年代になると60歳定年制の努力義務に変更、バブル崩壊前後の1990年になると定年後の再雇用の義務化、そして1998年には60歳定年制の制定、2000年に入ると65歳定年制の努力義務の開始、2013年には全ての希望者に対する65歳継続雇用の義務化と日本人の平均余命の拡大と共に雇用や年金の制度は大きく変化してきました。

そして現在は、65歳定年後の再雇用制度と定年後もそのまま勤務を延長する勤務延長制度などの働き方の多様化への2本立てへと雇用環境は変化しています。

政府の働き方改革の中で、70歳までの雇用維持や年金の受給方法までいろいろと変化している時代となったのでした。

この改定はこれで終わったとは誰も思っていないと思います。今説明した時代背景と経緯を考えれば、法改正や雇用改正の『時代に合わせた』追加改訂は実施されて、まだまだ変わっていくのでしょうし、現在も少子高齢化の中で生きていることを考えると変化は起こると認識しないといけないと思います。

そうは言ってもポジティブに考えれば、今までは徳川の時代のように幕府に仕えて、あるいは明治政府に仕えて雇用の安定を滅私奉公や命に代えて仕えた結果、俸禄や恩給を貰っていた時代の流れの延長上に現在の日本の雇用延長や年金制度があるのも事実です。

そしてこの歴史を前提にして、私たち会社員や個人事業主は社会制度を基本にして将来の生活設計をしているというのは、スタイル自体は変わっていないのだと思います。

しかし、最近の経済的自立(FI)やFIREへの潮流は、ちょっとした変化の兆しともいえて、無視はしてはならず滅私奉公の意識は少しずつ変わりつつあるというのも事実なのでしょう。

年金制度も追随して変化

現在の年金制度は1961年という比較的新しい制度です。その前身にも同様の制度があり、当時は国に仕えた軍人への資格付与、次に国に貢献してくれた公務員や警察官に年金制度は限定していましたが、国民皆年金制度となったのはここからでした。

その年金制度も今、変わってきています。最近では2022年4月より年金受給年齢の選択余地が更に拡大、改善されます。

ご存じの方も多いと思いますが、公的年金の受給年齢が現行65歳基準は変わらないものの、受取りの選択肢がさらに広がり繰り下げた場合に最大70歳だったものが75歳に改定、また60歳繰上げは変わらないものの減額率が緩和されるのです。

軽く触れると、70歳までの65歳繰り下げの場合は、65歳時点の年金の1.42倍が最大受給でしたが、今回の改定では更に75歳繰り下げをすることで1.84倍の年金まで受給額を拡大することもできるようになります。

年金は電卓での損得だけで計算できるものではなく、ライフプランの中で考えるのが正解ですが、定年に合わせて選択肢が増えたのです。

先ほどの若年での早期リタイアFIREの真逆の生活スタイルが、そこにあります。より長く働き社会との関係を維持、働くことで年金や税も納付しつつ、退職年齢を遅らせると同時に年金受給を繰り下げる。

繰り下げることで厚生年金の受給額も増加でき、現役世代の仲間として自身も高齢者ながら退職している高齢者の年金も支えるというスタイルです。

これ以外にも様々なルール改正が今年も行われます。今日のテーマではないので割愛しますが、『在職老齢年金制度の改正』や65歳の会社員の『在職定時改定』も見逃せない改定です。

長く働くことへの金銭的な不利な点やモチベーションが落ちにくい対策が次々と取られているのです。

確定拠出年金の『確定』は何を確定したのか

退職金も変化している

サザエさんの時代から、退職金も社会制度や経済環境の変化に合わせていろいろと変わってきています。

最近では40代の会社員の方のコンサルを実施していると、企業型の確定拠出年金に加入しているなどは珍しくない時代に変わっきてています。

実は退職金制度と企業型の確定拠出金制度には、関連性があります。ちょっと個人型の確定拠出金制度と混同しがちなのですが、質的には大きく違うものです。まずは退職金についての変遷と現状を整理してみましょう。

さきほど徳川の時代に、会社勤めの基盤のようなものが出来たという日本の事情をお話ししました。実は退縮金制度もその頃の時代に遡り、江戸時代の暖簾分けの制度に起因しているとされています。(諸説あり)

奉公人が真面目に商店で勤め上げると大店から屋号を使うことが許されていました。これは現在のフランチャイズビジネスや従業員への独立支援の仕組みに繋がっています。

一方、この独立支援の仕組みや支援金は、長く奉公した従業員に与えるという考え方の延長に、退職金があります。

明治時代に入ると給与の後払い的な側面も現れて、金の卵とされた地方からの集団就職した従業員の雇用安定策としてのニンジン作戦としても終身雇用制度の中で定着したのでした。

戦後の高度成長を終身雇用が人的質を担保するという側面とともに、退職金制度は一気に定着します。

この終身雇用制度を前提とした退職金の給付制度は、従業員の技術習得コストから長年働いて欲しいと考える企業の経営側と、より安定した生活の確保と将来の心配をしないで長く働きたいとする従業員の想いが合致した形となり、戦後の日本の高度成長を支える原動力にもなりました。

1980年後半から1990年のバブルの崩壊がこの制度を揺るがします。企業の経営状態の悪化により退職金制度の負担はお荷物になってきたのです。

つまり終身雇用を前提とした約束された退職金をプールしておくことや運用に限界が生じてきます。またバブルに崩壊により倒産となり、退職金未支給という現実にも直面しました。

雇用のアウトソーシング、外国人労働者の活用、終身雇用の崩壊とともに永年勤続に対する手厚い対応も変化の時代を迎えます。

特に、上場企業を中心に公的年金の上に企業年金を上乗せしていた会社も変化を迎えます。

現在でも3割近くは残っていますが、企業年金とは、確定給付付企業年金・厚生年金基金が中心でしたが、この制度自体が企業のお荷物になってくる時代の到来です。

約束した運用が出来ず、企業負担が経営を圧迫しだします。

企業年金は全ての企業で導入されているわけではありませんが、老後のあてにしていた大切な収入源の一つといえる存在です。そこで登場したのが企業型の確定拠出年金(企業型DC)でした。

この登場と共に、働き方の変化と共に退職金も減少に向かっているのでした。

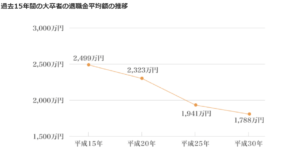

昔は退職金3,000万円時代といった時代もありましたが、厚生労働省「就労条件総合調査」によれば、今や1,700万円台まで下落しています。

厚生労働省「就労条件総合調査」より

これと連動して登場したのが、企業型の確定拠出年金(企業型DC)でした。企業型の確定拠出年金の確定とは、企業にとって支払う金額(拠出金)が確定しているという意味です。

こうすることで、確定給付年金や厚生年金基金のように、約束した金額の積立金不足が生じないという安心感もあって導入が加速しました。

企業型確定拠出年金(企業型DC)とは、企業が確定した掛金を毎月積み立て(拠出)して、従業員が自ら年金資産の運用を行う制度です。

企業型DCは、従業員が自動的に加入する場合と、企業型DCに加入するかどうかを選択できる場合があります。この導入により企業年金への企業側の負の遺産の解消になったのでした。

実はこの拠出金は、ピンとこない人も多いのですが一部退職金制度が移管したものです。

景気や運用成果の悪化により、従来の退職金制度だけでは十分に生活保障としての役割を果たせないケースが出現している中、企業負担を従業員個々の個人の自助努力による資産形成の手段として、確定拠出年金を取り入れたのでした。

退職金の性格もあり、掛金は企業が負担しています。しかし、運用の結果はあくまで従業員の自己責任であることへの変化が生まれたのでした。

この企業の拠出金は、退職金の性格も持っており、運用成績によって将来受け取れる退職金・年金の額が変動する時代の到来だったのです。

将来の老後資金を増やせるかどうかは、従業員の方の“運用手腕”にかかっているとも言えるわけです。ここでこの確定拠出年金の言葉の意味についても考えてみたいと思います。

まず企業型の確定拠出年金はDCと言われ、Defined(明らかにする、定義する=拠出を確定) Contribution(拠出) Plan(計画的に)と解釈でき、「掛金建て年金」ともいわれています。

もともと米国の401Kという年金モデルがあり、日本に導入したのが2001年、確定拠出年金の始まりでした。

企業型は先程説明しましたが、同時に個人型確定拠出年金も登場しており、2016年にご存じiDeCoという可愛い愛称がつけられました。

余談ですが、この愛称は一般公募により選ばれたもので、個人型確定拠出年金の英語表記であ「individual-type(個人型) Defined(定義する) Contribution(拠出) pension plan(年金制度)」の略称となっています。

では個人型確定拠出年金iDeCoの確定は何を確定するのでしょうか。運用の結果は確約できませんのでやはり年間の拠出金額を確定して運用しているという事となります。

このあたりが前出の確定給付企業年金(DB)と混同されることが多く、DBが確定しているのは、会社が運用の責任を負い、運用結果が悪ければ、企業が不足分を穴埋めする部分により給付金を確定しているので、同じ確定でも大違いだといえます。

退職金も年金も大きく変化し続けている

2022年年金改革では、企業型確定拠出年金の利用者がiDeCoへの加入も緩和された条件で出来るようになったり、マッチング拠出とiDeCoの選択が可能になるなど個人の裁量度合いがさらに拡大しています。

2022年の5月からは加入年齢の引き上げも行われて、現在65歳未満まで加入できる『企業型DC』は70歳未満まで、現在60歳未満の公的年金の被保険者が加入できる『iDeCo』は65歳未満の公的年金の被保険者ならば加入できるようになるなど公的年金に連動した変更が行われます。

特に加入可能年齢の改正によるメリットが大きいのは、現在50代でiDeCo加入を諦めていた人達だと考えられます。

今まで60歳で拠出停止で最低10年間の運用指図期間が必要だった部分が、掛け金運用もできるようになるのです。

個人型確定拠出年金iDeCoも企業型確定拠出年金DCも、2022年4月からは今まで受給開始時期は60歳以降70歳になるまでの間で選ぶしかなかったのが、60歳以降75歳になるまでに拡大されることになります。

まとめ

今まで公的年金制度、退職金制度、確定拠出金制度の歴史と変遷、変化と改正に触れてきましたが、様々な歴史的な背景や時代の変化ニーズによって年金制度や私的年金、退職金制度は変わっていくものです。

私たちの大事な年金の運用や給付ですから、法改正によるメリット・デメリット変化点を敏感に感じ取り対応することが大事です。

ついつい一度決めた運用スタイルを保守的に守り続ける方が多いのですが、ご自身の受け取る年金に関わる大切な改定時の作戦変更は大事です。

受取年齢の拡大は、公的年金の受給や働き方の変化と共に連動しています。

加入・受給年齢の幅が引き上げられたことで、より老後に向けた備えがしやすくなったことをご自身の年金づくりプランに反映させましょう。

60歳以上も働き続ける時代の到来です。働くことによる収入確保は、資産からの取崩し支出の削減にもつながります。

これらの改正や税制のメリットを敏感に感じ取って、うまく活用しながら資産運用を続けるなどの機会が増えたことをメリットとして、ご自身のライフプランも変化させることも検討してみましょう。

自身の将来の生活保障は、自身で作る時代の到来です。学校や会社でも習わなかった社会保障や税制制度です。

これらの改定を変化点として勉強してみることをおすすめします。老後の見えかたが違ってくるかもしれません。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 『70歳まで就業企業が4社に1社に』高年齢者雇用状況等報告を読み解く【下町FPブログBlog】

- 独立系FP解説 厚労省の”新”公的年金シミュレーターの利用をしてみた【下町FPブログBlog】

- 独立系FP解説 年収の増加を簡単に計算できる厚生年金受給の計算法があった【下町FPブログ】

- 独立系FP解説 75歳年金繰下げは損、貯蓄も減る ?って本当 【下町FPブログBlog】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 知らないと損、iDeCo退職金の受取りはコツがある【下町FPブログ】

- 独立系FP解説 退職金と税金課税の仕組みの基本を事前に知ろう【下町FPブログBlog】

- 独立系FP解説 税制優遇が似ている iDeCo/NISAの使い分け【下町FPブログ】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム

- 独立系FP解説 自営業やフリーランスには手厚い自分年金が必要です【下町FPブログ】