独立系FP解説 共働き夫婦の年金と老後の違いはこうも違ってくる【下町FPブログBlog】

新着FPブログ講座

共働き夫婦の年金と老後はこうも違ってくる

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

今や働き方も価値観も生活スタイルもさまざまな中、共働き夫婦が増えています。

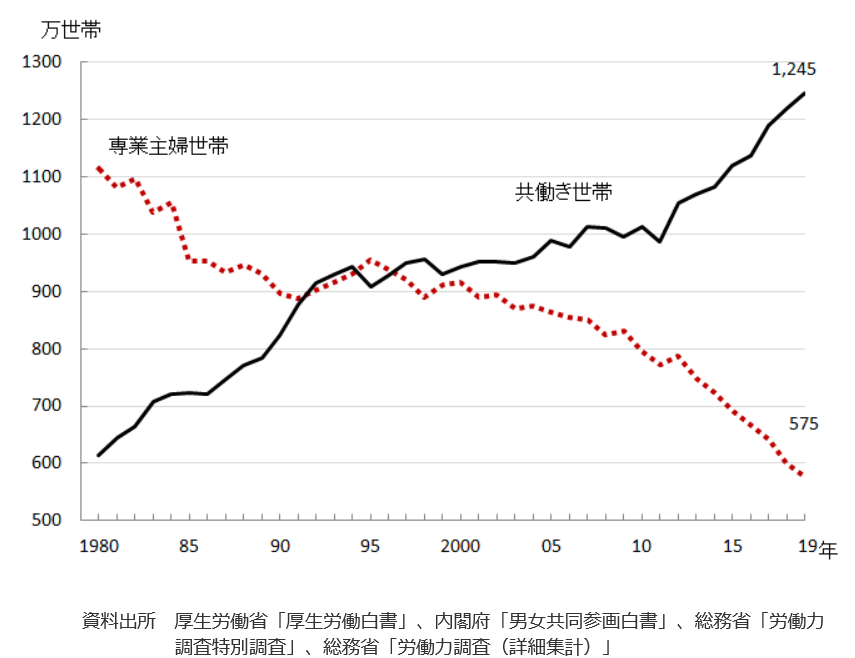

現在の夫婦共働きの割合

総務省の2017年の就業構造基本調査によると、「夫婦共働き世帯」の割合は48.8%とされています。 子どもの有無に関わらず約半数の家族世帯が夫だけでなく妻も働いているという統計になります。(更に近年は6割に到達)

ますます多様な働き方となる世帯は、厚生年金に加入するのか、扶養範囲で働くかなど税金や年金についても悩みどころになります。

確かに所得税や健康保険、住民税としっかり働くと天引きされる経費も増えます。しかし、老後の受取年金も世帯で増加するのも事実です。

一昔前は「あこがれの専業主婦」でした。1980年当時は3世帯あると2世帯が専業主婦世帯になっていたそうです。

実は、共働きの増加はあるものの、最近のアンケートでも「専業主婦になりたい」と考えている女性がまだ4割もいるそうです。

今の時代だから共働きを選択している方とやむおえなく働いている方も混在しており、専業主婦がいいと考えている方も根強くいらっしゃる実態が見えてきます。

そんな昨今、金融庁発信の「老後年金2000万円不足」が大きく取り上げられたのは、記憶に留めている方も多いと思います。

その報告書に書かれていた内容は、一定のモデルケースが前提です。よく使用される夫婦世帯のモデルケースなのですが、「夫65歳、妻60歳」という、平均的とされる夫婦の老後についての試算です。

老後モデルの前提は、収入源が年金だけという無職の夫婦です。この夫婦の収入は年金の月約21万円だけとの設定です。

夫は厚生年金、妻は第3号扶養者となります。あくまで平均的なパターンから割り出したこの夫婦の支出は月約26万円、したがって月に5万円の生活費の不足が生じているのです。

毎月5万円の生活費の不足が続く中、85歳まで生きるとして20年間あります。マイナス5万円×12か月×20年だと約1,200万円の不足。95歳までの30年間だとすると、1,800万円が生活で不足します。

「老後年金2000万円不足」問題はこういったモデルから導き出された試算なのです。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。公的年金制度が主に想定していたのは「片働き夫婦」、つまり会社員の夫と専業主婦という夫婦です。

年金受給での厚労省モデル世帯は、今でも片働き夫婦世帯なのです。これは、「夫:基礎年金(国民年金)+厚生年金、妻:基礎年金」という従来モデルです。皆さんどう思われますか?。

今や多くの女性が働く世の中となりました。総務省統計局の調査でも、20歳代後半~30代前半の女性の就業率は、2018年に77%になったそうです。

一昔前は女性は「M字カーブ」を描くと言い、結婚と子育てを行なう年代の就業率がぐぐっと下がっていましたが、最近はこのカーブも解消となってきています。

結婚や子どもの誕生で離職せずに職場に復帰をする。あるいはパートで働く時代になったのです。これはある意味では、女性が戦力として働き続けられる社会になってきたとも言えるわけです。

この変化は、今までの年金受取モデルとは異なる老後モデルの台頭に繋がります。このモデルは、「夫:基礎年金+厚生年金、妻:基礎年金+厚生年金?」というモデルに変わってきているのです。

このモデルでは老後の収入がモデルと大きく変わります。

いわゆるダブルインカム厚生年金の夫婦の誕生です。

厚生年金自体は10年間の納付で受給資格が得られます。その加入状況によりますが、片働き夫婦と厚生年金をダブルでもらう夫婦を比べると、経済的な差が年間100万円にもなる可能性も出てきます。

今や人生100年時代に向かっています。

特に女性の平均余命は長く、65歳からの90歳と想定しても25年間の老後期間となりますから、終身年金としての受取額累計は、片働き夫婦と比べて大きく差が開く可能性があるのです。

下町FPライトメルマガは、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

FPブログ解説 多様化する夫婦の働き方から老後年金が変化

夫婦の働き方の変化は受取年金のモデルケースが単純でなくなったという事に繋がります。

夫婦それそれの働き方や年金の種類と加入期間の違いによって、夫婦それぞれの65歳からの「老齢基礎年金」や「老齢厚生年金」のパターンが違ってきます。

特に厚生年金加入の共働き世帯は、二階建ての年金受給となり、過去の保険料が同じであれば、夫婦それぞれの年金額も同じになります。

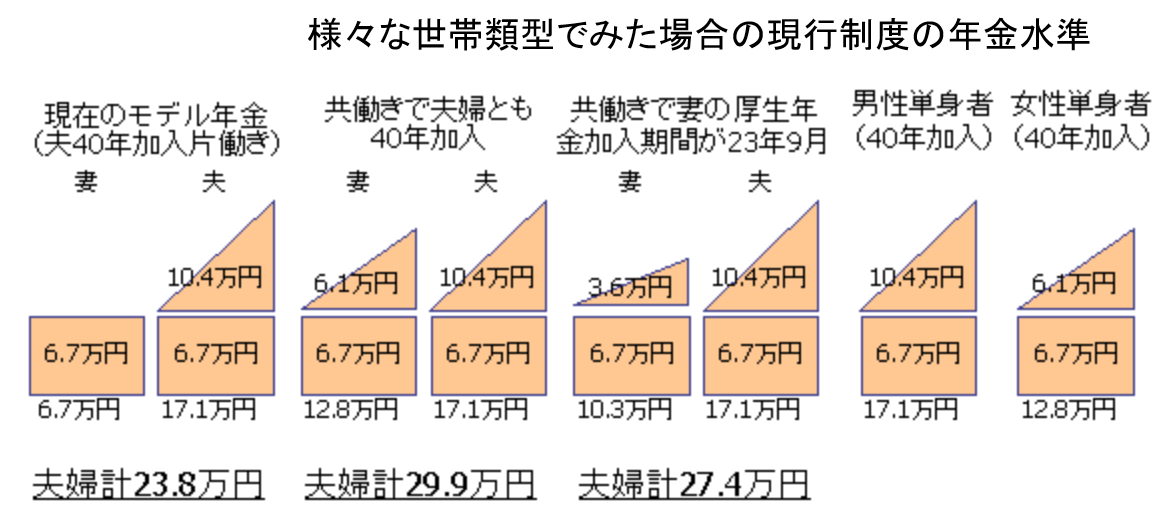

上記の図を見て下さい。一番左の図が現在の夫婦の年金モデルです。「夫:基礎年金(国民年金)+厚生年金、妻:基礎年金」で夫婦で24万円モデルです。

このモデルは夫が40年間、厚生年金に加入していた設定です。もちろん夫の平均報酬月額により厚生年金は増減します。

次のパターンは夫婦共働きで40年間厚生年金加入のケースです。妻の平均報酬月額が若干低いものの、「夫:基礎年金+厚生年金、妻:基礎年金+厚生年金」という最強の年金を受取れるパターンです。

このケースがなぜ最強なのかについて考えてみたいと思います。夫婦の老齢年金は29万円です。モデルケースの夫婦との年金差額は月額6.1万円になります。

毎月6万円の生活費の余裕が発生する中、85歳まで生きるとして20年間では、6万円×12か月×20年だと約1440万円のプラス受取りとなります。

95歳までの30年間だとすると、2160万円が増額されるのです。この夫婦では「老後年金2000万円不足」問題はないかもしれません。

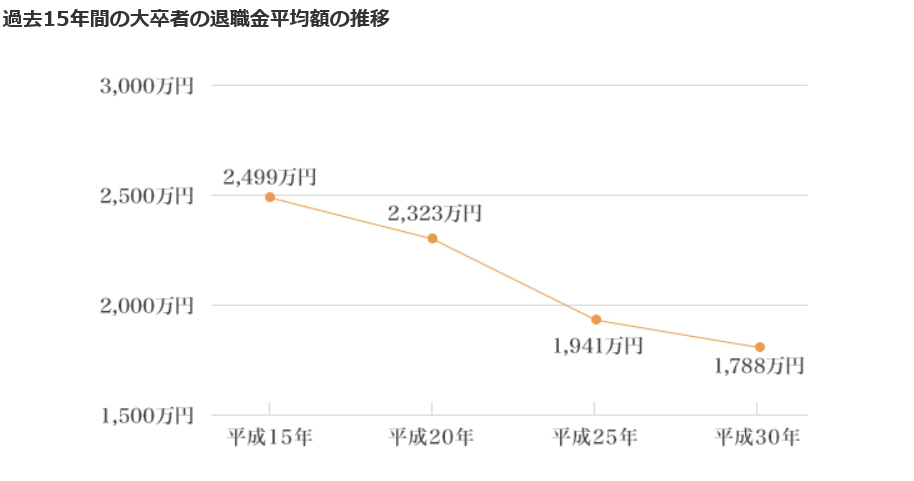

また、この夫婦が最強と言えるのは、正社員として働いた結果、退職金の受取も発生する可能性があるからです。

しかも退職金もダブルで受け取れるという事なのです。退職金は中小企業で500~1000万円、大企業だと2000万円以上にもなる最後のご褒美もあるからです。

H30厚生労働省「就労条件総合調査」より大卒退縮金の推移より

退職金は、調査平均水準でも減少を続けていますが、それでも約1,800万円支給されています。

これが「夫婦ふたり分」もらう場合となれば、貯蓄も倍増します。片働きとの場合とでは、退職金は最後に貰う大金ですから、大違いなのです。

退職金の考え方は様々ですが、退職金は支払うべき給与の一部を積み立てて貯蓄をしているイメージです。退職金のない会社では、全額を給料で支払っていると考えられます。

すると、貰ったお金を使ってしまっていると、会社を辞めてもまとめて払ってくれるお金はありません。給料からの強制的な貯蓄という意味合いが強いのですが頼もしい味方です。

次の年金ケースからは夫婦共働きながら年金加入に差があるケース、男女ともおひとり様のケース等の老齢年金の試算です。もちろんこれだけではありません。

自営で夫婦で国民年金のみとか、パートやアルバイト、専業主婦などの組み合わせにより年金は異なります。同じ共働きでも国民年金(老齢基礎年金という)だけでは老後生活は困難です。

国民年金は40年間納付で78万円の年金です。

夫婦で受給できても月間13万円、年間では156万円です。2000万円年金モデルの夫婦支出は、月約26万円でした。すると月に13万円の生活費の不足が生じる計算になります。

前回同様に計算すると、85歳まで生きる20年間では、マイナス13万円×12か月×20年だと約3,120万円の不足。95歳までの30年間では、4,680万円が不足するのです。

公的年金は、民間の個人年金と違って終身年金です。つまり長生きする限りずっと支給が継続され、受取り続けられる年金なのです。

やはり厚生年金の共稼ぎ夫婦が最強の老後夫婦だという事がお分かりいただけましたか。「老後に3,000~4,000万円の差」が退職金も含めると出るのです。

働き方の違いと夫婦年金加入の違い

夫婦の働き方によって、こんなに老後格差が開く事実、お分かりになりましたか。夫婦の働き方によって、年金額が違うのは事実なのです。

1. 会社員の夫と専業主婦の妻

2. 会社員の夫と会社員の妻(加入期間や平均報酬月額による差あり)

3. 会社員の夫とパート・契約・派遣社員の妻

これに加えて、加入公的年金が国民年金だけなのか、厚生年金加入なのか、ついでに退職金の有無などが人生の老後資金にはダイレクトに影響してきます。

年金受取額や退職金は、あくまでも現在の年金制度や退職金統計に基づく予想値です。特に年金額は、各個人の加入状況や今後の経済状況により決まるもので、正確な数値を表したものではありません。

共働き夫婦であっても、妻の働き方によって、老後年金額が相当違うということは理解していただけましたでしょうか。やはり夫婦2人分の厚生年金は老後の生活にゆとりをもたらすことがわかります。

老齢年金の不足を補う取り組みで挽回を

公的年金は、加入期間と納付状況で40代の時には、ねんきん定期便などである程度試算出来ます。あるいは会社の退職金制度なども将来貰える退職金の有無や金額を事前に計算が出来ます。

もし、年金月額が支出に対して不足する事が分かったら、すぐに手を打たなくてはいけません。その挽回方法は貯蓄と資産運用による不足資金の資産形成となります。

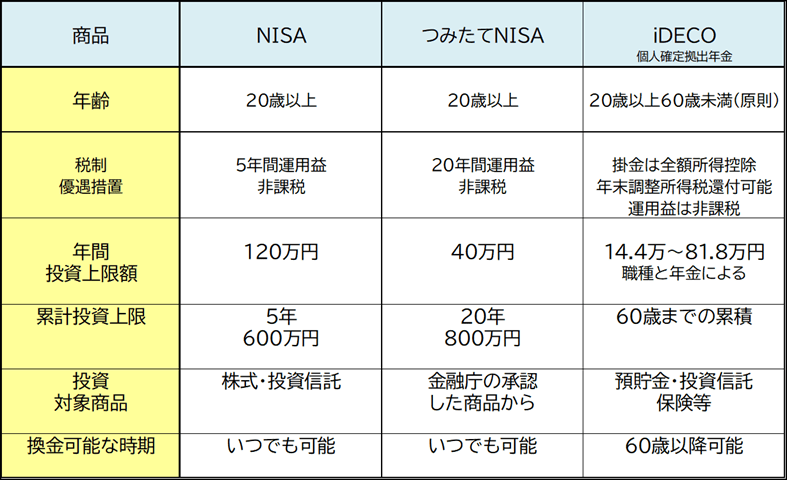

保険でしたら個人年金保険、貯蓄でしたら積立貯蓄による先取り貯金が有効ですが、制度としても別にNISAとかiDeCoといった不足分を補う仕組みがあり、現在相当数の方が運用されています。

NISAとは、通常の株式や投資信託などの売買益や配当金などが非課税になる制度のことです。

iDeCo(イデコ)は個人型確定拠出年金のことで、自分で将来のために月々の積立金額となる掛金を設定し積み立てる個人年金になります。iDeCo(イデコ)とNISAは基本的な仕組みや税制などの違いがあります。

資産運用が中心となるので株式の派生商品=投資信託などによる運用となりますが、積立貯蓄や保険商品などの元本確保型の商品もあります。

将来の不足額を計算して、リスクをどの位取るのが良いのかを計りながら、長期投資をされるのがいいと思います。

☞ポイント

働き方は様々、共稼ぎ正規社員夫婦はダブル厚生年金・ダブル退職金・ダブル資産運用で間違いなく最強。

公的年金が将来、給付額をカットする可能性があっても、共働き正社員夫婦ならば、うろたえる必要はありません。

健康保険や介護保険の自己負担が高くなったりしても、ダブル厚生年金夫婦が圧倒的な強みであることに変わりはない。

今よりさらに老後の上乗せをしておけば、もっと安心の確保もできます。個人型確定拠出年金(iDeCo)や積み立て型の少額投資非課税制度(つみたてNISA)といった制度を夫婦がフル活用すれば老後の安心は確かといえるかもしれません。

積立額は月数万円でもいいのです。あなたの必要資産の形成を始めましょう。

ダブル厚生年金、ダブル退職金にダブルiDeCoが加わった「トリプル老後準備」も可能となり、共働き夫婦の未来を更に明るくしてくれることでしょう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 『70歳まで就業企業が4社に1社に』高年齢者雇用状況等報告を読み解く【下町FPブログBlog】

- 独立系FP解説 厚労省の”新”公的年金シミュレーターの利用をしてみた【下町FPブログBlog】

- 独立系FP解説 確定拠出年金は一体何を確定しているのか【下町FPブログ Blog】

- 独立系FP解説 年収の増加を簡単に計算できる厚生年金受給の計算法があった【下町FPブログ】

- 独立系FP解説 75歳年金繰下げは損、貯蓄も減る ?って本当 【下町FPブログBlog】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 知らないと損、iDeCo退職金の受取りはコツがある【下町FPブログ】

- 独立系FP解説 退職金と税金課税の仕組みの基本を事前に知ろう【下町FPブログBlog】

- 独立系FP解説 税制優遇が似ている iDeCo/NISAの使い分け【下町FPブログ】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム