独立系FPブログ ライフプラン回答、絶対保険が必要な人とは【下町FPブログBlog】

新着FPブログ講座

独立系FPブログ ライフプラン回答、絶対保険が必要な人とは

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 ライフプラン診断で保険保障がいるケース

当FP事務所トータルサポートでは、資産運用やFIREの判定でも、家計診断でも、簡単なコンサル以外はライフプランであるとかリタイアメントプランの作成をおすすめしています。

それは、単なるiDeCoやNISA、年金の解説や相談だけでしたらよいのですが、多くのケースではご相談者様の家計全体や将来の複雑な収支を計らないと適切なアドバイスができないからです。

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座を配信しています。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』2021年運用の総括

保険と資産の関係を整理

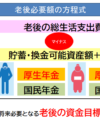

ライフプラン診断をすることで、複雑なご家族の構成や将来の予定支出が分かります。その必要なタイミングで、しっかりとした資産がなければ生活資金はショートしてしまうでしょう。

その時に備えて対策すべきなのは、家計の改善や資産の組み換えで狙った結果が出るのかといった判断と行動です。たとえば、皆さんは保険の加入について、何となく加入していませんか?。

初めて会社に入社して職場に定期的にやってくる職域の保険営業担当者との何となくの会話接点から、つい加入してしまったり、結婚や子の誕生などのイベントが何となく保険契約の契機となっているのではないかと思います。

それはそれで決して悪い話ではないのですが・・・

何となく皆入っているから

社会人になったから、つい入ってみた

節税という保険金の控除があるから

医療費用が心配だから

万一の時の保障やお守り代わりに

これらの動機ならば、いったん止まって考える事をお勧めします。当FP事務所には、保険を販売して手数料を受領するビジネスモデルはありません。

保険に対しては、どちらかと言えばシビアな見方が多いと思います。但し絶対覚えていてほしいのは、保険は貯蓄や金融商品目的ではないという事です。

世の中には、保険が必要な人とそうでない人のふたつの類型があります。実は、多くの人は一生期間の保障は不要なのは事実です。とは言っても、私は保険の不要論者ではありません。

同じようにNISAやiDeCoに取り組みたいとする人がいても、現段階で始めるべき人とそうでない人がいるのと同じです。これらは一律のセミナーや本では、成り立たなく個人コンサルをして判断すべきものだからです。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FP事務所トータルサポートの横谷です。こんな当事務所では、早期リタイア向けのFPコンサルがとても多い事務所です。

リタイア向けのコンサルを行うためにリタイアメントプランを作る時、将来の支出をチェックします。その時、ご相談者様の保険支出に当然目がいきます。

そんな中、当時の事情は分からないものの、勿体ない加入だとか、不要な支出なのではと感じることが多く、保険は入り口を間違ってしまうと、なかなか脱出できないものだと感じているからです。

今日は、FIREを狙う時にも、リタイア後の保険についてもモヤモヤしている部分を考えてみたいと思います。皆さん、是非お読みになってみてください。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

保険大国、日本の『保険の誤解』

日本は、保険大国です。まず国民皆保険としてどんな人も公的健康保険制度に加入しています。これはれっきとした保険です。税金ではなく、国民全体が健康を維持するための大きな仕組みです。

人生にはさまざまな健康のリスクが存在しています。そんな時、日本では保険証さえあれば、「いつでも」「誰でも」必要な医療サービスを受けることができます。これは、世界に誇るべき制度です。

私たちにとってはこの制度は当たり前のことですが、海外と比べてみるととても恵まれています。日本で公的保険証1枚で平等に医療を受けることができるのは、「国民皆保険」が存在しているからです。

何となく最大3割の自己負担で保険証1枚で医療が提供される制度は、世界に誇れる制度です。保険証は、このサービスを受けることができる資格証だと考えましょう。

いつでも、誰でも、必要な医療サービスを少ない費用負担で受けることができます。

では何故多くの人が国民が民間保険に殺到するのでしょうか? コンサルをやっていると特に医療保険に手厚く加入しているご相談者に出会います。

医療保険2本、追加のがん保険1本なんて珍しくなく、ご夫婦で同一加入なんてもザラにあります。

オーバーインシュアランスという言葉をご存じですか? 過剰な保険加入のことで、世界的には日本人のオーバーインシュランスは有名です。

日本保健センターの統計では、日本人の保険支出は平均で38万5千円。この保険料を30年間払い続けるとすると、合計では1,155万円、40年間だと1,540万円にもなります。

この数字をみれば、合理的に考えると保険に加入し続けるのは、過剰保険になっていると感じませんか? ではなぜこのような大きな支出が継続されてしまうのかを考えてみましょう。

前提にあるのは不安と知識不足です。誰にでも将来への不安はあります。その一つが健康です。

そこに保険商品という何となく問題解決出来そうな商品に出会う事で対策のプライオリティ(優先順位)が上がってしまい、契約締結というストーリーになっているのでしょう。

保険料の支出は、給与天引き等を通じて毎月決まった金額を支払うのが一般的です。一気にまとまったお金を支払うことがほとんどないので、大きな支出と感じておらず固定費としてスルーしてしまうのです。

先ほどの一世帯当たりの保険支出、年38万5千円という保険料を考えてみましょう。この金額の給与天引きは毎月だと3万2千円です。何となく手取り額から支払うのでないので、考えなくなってしまう支出です。

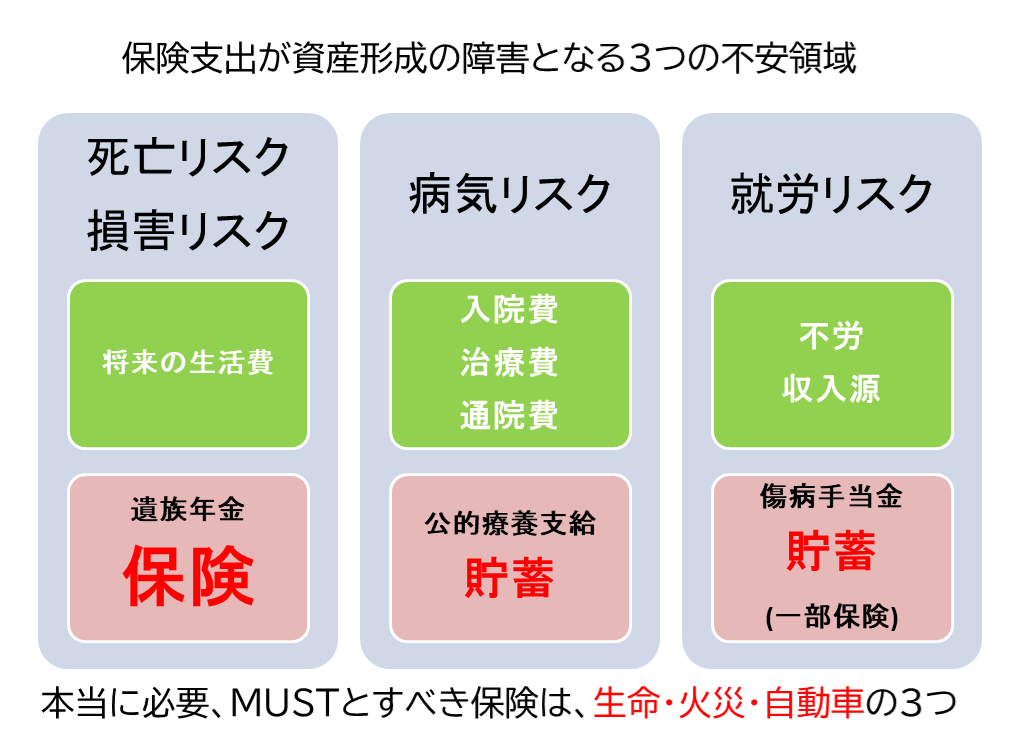

本当に必要なのは、医療より遺族の保障であり、保険で必要な保障は死亡時・火災時・自動車死亡事故だと覚えておいてください。

そして過剰な保険加入は資産形成の妨げにもなってしまうので老後への備えを優先させるべきでしょう。

それとサンクスコストという行動経済学的な意識も資産形成の邪魔をします。特に終身保険に加入しているとこのサンクスコストにハマってしまうのでご注意ください。

終身医療保険を途中解約すると、老後の保険料として支払いをしている部分が、そっくりそのまま無駄になってしまいます。勿体ないから続けるという事態です。

逆にこれがネックとなり、途中解約ができなくなり、ずるずると保険料の無駄遣いを続ける可能性が高くなるのです。

今やめたら損になるという気持ちは「サンクス・コスト」の呪縛といわれています。

決して、保険に対して偏見を持っている訳ではありません。ただし、保険金殺人と言う事件も起こるくらいですし、不要な人と知りながらも保険に加入させようとする保険営業員もいるでしょう。

しかし保険が悪いと言うことではありません。

誤解してほしくないのは、保険はお金儲けの道具ではありません。人の命を守るためのツールであり、大勢の人が参加することで一人当たりの金銭的な負担を減らす、誰かを救える制度です。

これは人類の大発明なのですが安易に入ることに問題があるのです。

人生の3大支出もそうです。住宅・教育・老後への支出対応はこの保険金額と同様に大きく、人生にのしかかるものです。その準備のほうがプライオリティが高いと思います。特に医療保険はある意味、余裕のある人が入る保険です。

保険支出がつみたてNISAや運用ならば

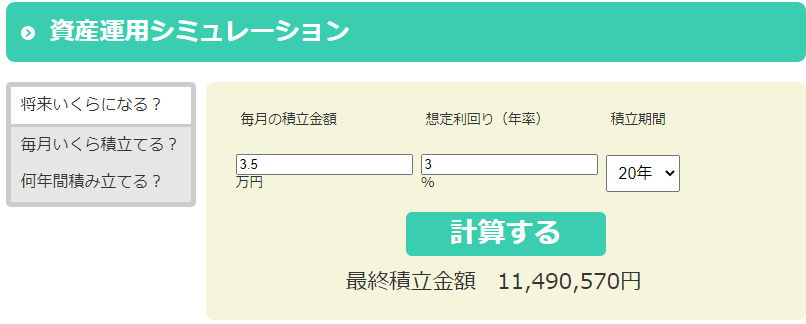

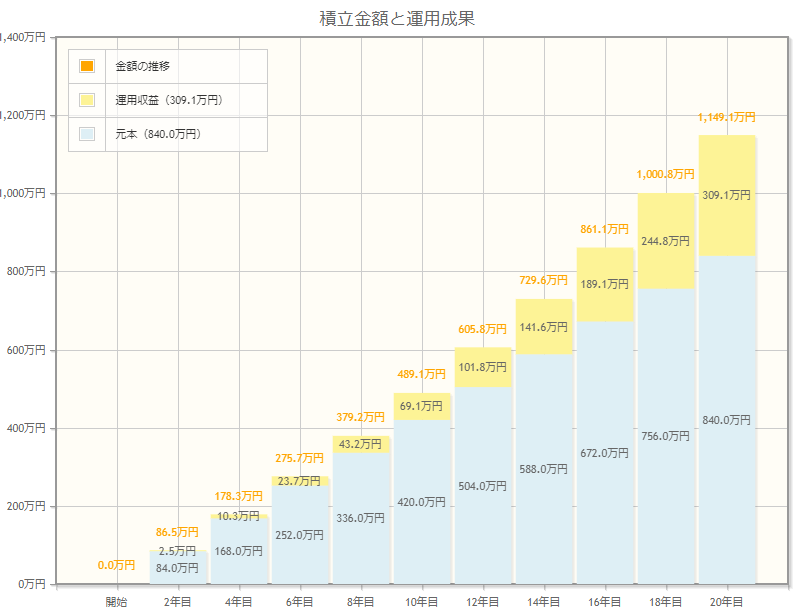

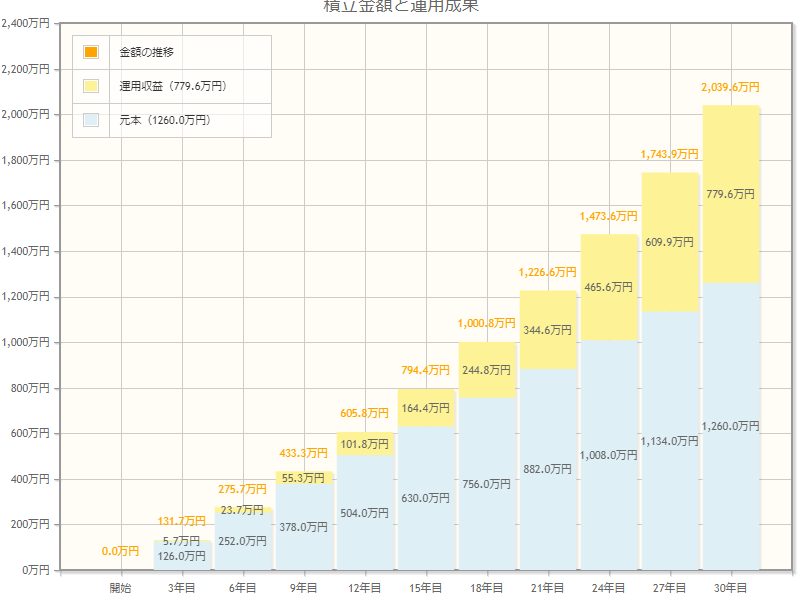

先ほどのは保険料の給与天引きは毎月3万2千円でしたが、もしこれがつみたて資産運用だったらどうでしょう。ザックリと計算してみましょう。

金融庁の資産形成シミュレーターで計算してみました。

このスキームで20年間積み立てた場合、元本840万円に対して利回り3%でも約1,150万円に成長していました。これは自由に使える備える資産です。

同様に30年超長期で積立て投資ができれば、元本1,260万円に対して約2,040万円に成長しているのです。老後資金と将来の医療終身保険、どちらが重要かを考えると答えはでそうです。

資産形成にはプライオリティと重点特化が必要

人生の3大資金も将来の医療も対策は必要です。但し、何も考えないで保険に入ってはいけないことはご理解いただけましたか?。

投資でも、貯蓄でも、不安解消でも、解決策を求めるには勉強が重要です。何も学習しないまま、偏った情報に資金を預けてはいけません。

特に公的保険制度や高額療養費制度、介護保険制度をまず理解することです。次に残された遺族への必要保障額を考えてみる事です。

保証額は時間が経てば減少してゆくのに過大な保障は不要だと気付く筈ですし、医療費対策は預貯金が60万円程度あれば、充分対策できると気付くでしょう。

保険とは、万一の時が発生したら、どうにもならない事態をカバーするのが本来の保険で、皆でそれをカバーするものです。ですから、死亡・火災・自動車などはMUSTな保険だといえるでしょう。

もちろん、過剰な保険に加入するのではなく、お持ちの資産で賄えない部分のみを担保するのです。新車だから車両保険ではありません。あくまで、どうにもならない事態対策だと心得ましょう。

保険が必要な相談者様の事例

不安解消にための保険で貯蓄率が低下するもは本末転倒です。家計支出でも固定費や変動費の適正支出と共に、できれば年間可処分所得(手取り)の20%は貯蓄に回したいものです。

余力のある人は年間収入の20%があると心強いでしょう。

もちろんFIREのような家計支出を極端に絞って、その資金を運用に回すといった人は40%とか50%とかが求められるのは言うまでもないことです。

ライフプラン作成で保険加入を推奨する人

お子さんが小さくこれかの教育費が必要な大黒柱の人

同様に奥様の収入と家計資産と遺族年金だけでは万一の時、生活が厳しい人

これらの共通点には、取り崩せる資産が少ないという問題がある場合のみです

大黒柱だからとか、配偶者がいるからとかの安易な保険加入はいけません。

自営業の人の就業不能保険加入

健康に不安な方の医療保険

就業不安は緊急予備資金1年分、医療でしたら60万円程度の現預金があれば充分です。

ライフプラン作成で保険不要を検討するべき人

独身者の人

充分な貯蓄や資産のある人

万一の時の支出を貯蓄でカバーできるものには保険は不要だといえます。

また、万一の時に困る人がいないケースも同様に不要です。

ライフプランを作る時、今まさに万一の事態が発生した場合の残されたご家族の将来資産の変化を分析して、保険の必要性を判断します。

そこには死亡退職金や遺族年金も含めた試算をしますし、生活費は現在の70-80%程度にしてシミュレーターに掛けます。

万一の時の遺族の家計分析より(ライフプランの一部)

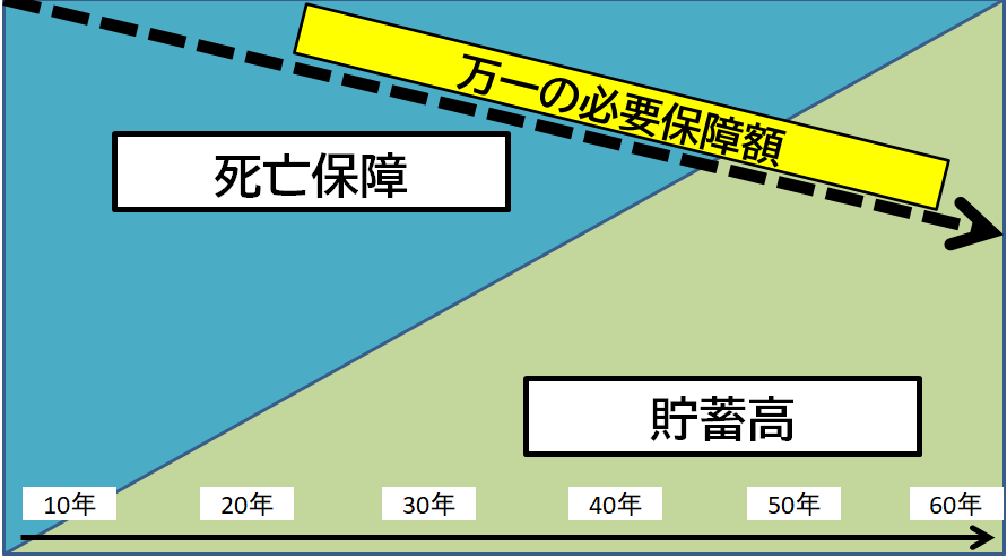

残された遺族のための死亡生命保険は資産形成の前に必須でしょう。保険は、契約加入した瞬間に保障が約束されます。運用や貯蓄による資産形成には時間が掛かりますから、その間は保険の出番だといえます。

この下の資産額の変化では、万一の不測の事態が発生した後、保険金を受け取っても、預貯金の取崩しと運用売却だけでは資産は枯渇してしまう。ご相談者様には、死亡定期保険加入で不足を担保する提案を行った。

資産バランスと不測の事態の担保は、バランスが大事です。保険の役割と資産の役割について今日はいろいろな観点から解説しました。安易な保険加入も保険削減も気をつけなくてはいけません。

最後にこんな時は、ついつい保険の見直しと言って、保険のカウンターのある相談場所の門をたたく人もいらっしゃるでしょう。

相談の相談窓口ならここだと考えがちですが、ご自身が知識のないまま不安だけを述べれば、何口にも渡る保険契約になりがちです。特に毎月支払える予算を聞かれたら、それに合わせられるので注意です。

確かに保険業界にはFP資格者も多く在籍していますが、企業系のFPは自社商品の販売がお仕事です。相談者を自社のビジネスに巻き込むような提案が多い世の中でもあることをお忘れなく。

じっくりと勉強する、ライフプランを作ってから相談する、ご自身で選択肢を見つけて仮説をもって検証に行くつもり位で保険窓口相談には臨みましょう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

2025年4月度 インカム不労所得12.3万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

2025年4月度 インカム不労所得12.3万円をNISA成長投資で実現【FP事務所トータルサポートブログ】  2025年1月度 インカム不労所得20.2万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

2025年1月度 インカム不労所得20.2万円をNISA成長投資で実現【FP事務所トータルサポートブログ】  2025年2月度 インカム不労所得42.9万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

2025年2月度 インカム不労所得42.9万円をNISA成長投資で実現【FP事務所トータルサポートブログ】  独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】  トランプ関税暴落? 株・為替・債券トリプル安の正体と投資家の取りべき道は【FP事務所トータルサポートコラム】

トランプ関税暴落? 株・為替・債券トリプル安の正体と投資家の取りべき道は【FP事務所トータルサポートコラム】  2025年5月度 インカム不労所得●●万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

2025年5月度 インカム不労所得●●万円をNISA成長投資で実現【FP事務所トータルサポートブログ】

関連記事

- 独立系FP解説 悲報・朗報?国保保険料負担が高い理由と高齢者にとって割安だといえる理由【FP事務所トータルサポート】

- 独立系FP解説 最近話題の年収の壁、見方を変えると違って見える【下町FPブログBlog】

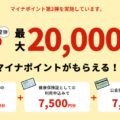

- 独立系FP解説 マイナポイントひとり最大2万円!第2弾、やらない理由はない ?【下町FPブログBlog】

- 独立系FP解説 保険の見直しは必要だが お勧めを聞いてはいけない【下町FPブログ Blog】

- 独立系FP解説 高齢者医療費負担1割の終焉、医療保険との関係を考える【下町FPブログ】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム

- 独立系FP解説 その保険本当に必要? 保険貧乏に注意!!【下町FPブログBlog】

- 独立系FP解説 緊急入院!でも手続きでお財布の心配は回避できる【下町FPブログBlog】

- 独立系FP解説 定年後の健康保険任意継続と国保への裏技的移行法【下町FPブログBlog】

- 独立系FP解説 注意! 医療保険金の受取りは医療費控除から除外される【下町FPブログBlog】