独立系FP解説 高齢者医療費負担1割の終焉、医療保険との関係を考える【下町FPブログ】

新着FPブログ講座

高齢者医療費負担1割の終焉、医療保険との関係を考える

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

本屋さんの店頭で保険関係の棚を見ると『保険見直し』に対する書籍がたくさん見かけます。

その中味は2極化しているようで、『今、あなたの年代に必要な保険はコレ!!』というものと『こんな保険は見直しましょう』的な内容のふたつに分かれているようです。

特に保険の中で、FPでも私的な医療保険に対して意見が二分されていると感じています。医療保険必要派と公的社会制度が充実しているから敢えてそこまでは不要だという意見があるのです。

実際はどうなのかと『医療保険』とは? と、Web検索してみるとトップページから見ても見ても保険の紹介や商品解説がこれでもかと続きます。

このPR的なページが続く現象は、いかに保険会社が力を入れており、層が厚いのかを知るひとつの事例にもなっているのです。

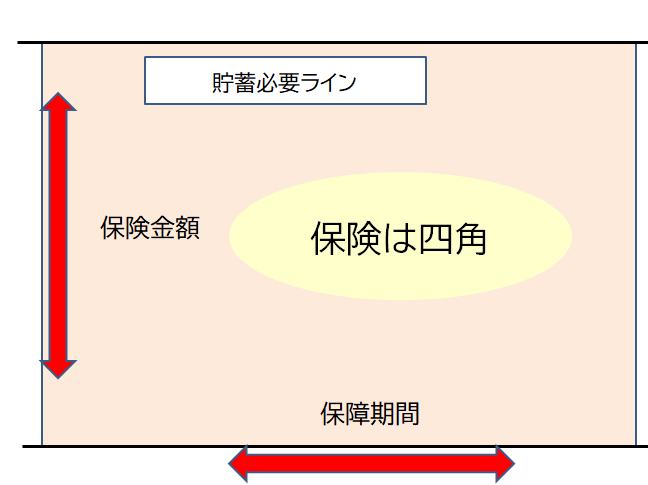

この医療保険は、人口頭打ちの日本でも新規契約が取りやすいジャンルなのでしょう。保険は、契約すればすぐ保障が得られる特徴があり、貯蓄と違った特性があります。

検索していると、その中には事例や自身の体験談、あらゆる有名人の登用、病気があっても入れますとか85歳まで大丈夫、入っててよかったとメッセージが続き、有名な芸能人やスポーツ選手などもたくさん出てきます。

相当の費用をかけて保険CMを組んでいることから、医療保険ビジネスは順調なのかもしれません。

もちろん、このコロナ禍ですから今、個別面談が出来ない保険業界自体は苦労・苦戦しています。CMやPRの数は、その裏返しなのかもしれません。

医療保険はドル箱保険なのです。支払いが発生してもドル箱ですから相当残るのでしょうか。この点についても考えてみましょう。

つまり、会社が契約者から受け取っている保険料と実際に支払っている保険金に乖離差があり、その金額が大きいのだと思います。

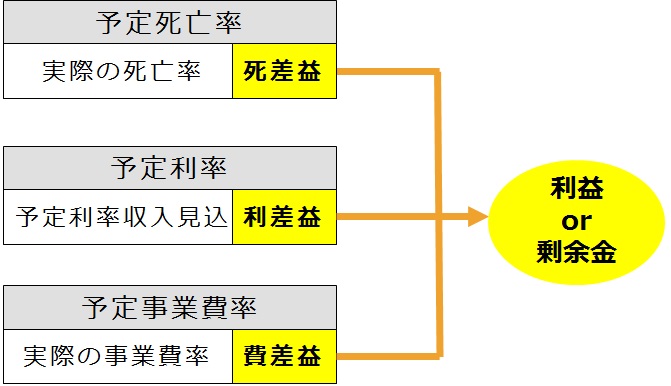

保険は元来、予定死亡率の死差率と運用予定利益の利差率と実際の事業で使う費差率が関連して利益が決定されます。もちろんこの理論は医療保険でも成り立ちます。

そして私たちは、テレビCM見て興味を持ち、WEBで検索すると比較サイトやPR、FPの保険ランキングと次々と保険の必要性を訴える画面が延々と続き、それを眺めているだけで『保険に入ったほうがよさそう・・』と行動されたりしています。

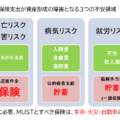

万一の家族に残す生命保険の代表として、定期保険・終身保険・養老保険や葬儀向けの少額保険があります。

また火災や地震、自動車事故などに備える損害保険、病気療養をした時の医療保険と様々な組み合わせがあり、まるで携帯の契約のように特約が付き、複雑になっていて優劣や比較ができない、わからないのが実態なのでしょう。

FPにも保険加入にはいろいろ意見がありますが、僕は、保険についてはどちらかと言えば適材適所派です。実生活の中で万一カバーできない大きな保障を確保するのが保険だと考える派です。

家族の生活費をその時の必要額に応じて支える保険を掛けたり、自動車でもシンプルに大きな死傷事故や大きな対物中心に考えていくのが保険だと考えているのです。

入院の自己負担は・・・

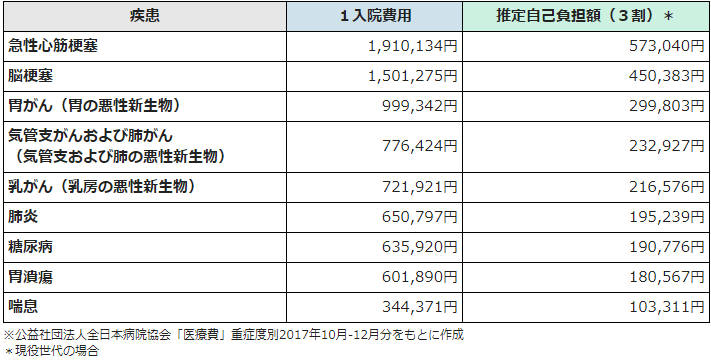

これは、公益社団法人全日本病院協会「医療費」重症度別2017年10月-12月分(現役3割負担試算)からの出典ですが、推定自己負担が10万円~60万円となっているからです。

また、医者は医療保険に加入しないとも言われています。それは緊急支出資金さへあれば、ほとんどの入院に対応できるのを知っているからだとも言われています。

ですから、保険のスタンスとしては、死亡による家族保障は、定期保険の掛け捨てでカバーすればよい、保険に貯蓄や終身保障と言った期待をあまり考えない。

医療保険は緊急用の貯蓄があれば補えばよい。車両保険なども万一の時は、緊急用の貯金から修理費を出せばよいという考え方で、本当に補填できないものみこそが保険の出番だと考えています。

それは、

保険の保障充実と資産形成を多くの方が両立できない

日本の公的保険制度の活用と万一の時の緊急予算確保での対応可能

・本当に必要な保障だけをチョイスすべき

こんな考えがベースにあるからです。

コンサルをやっていると毎月3万円、4万円、5万円と多額の保険料金を支払っている方を多く見かけますが、その相談者が、貯蓄に苦労しています。

言い換えれば、保険の家計支出で余裕がなくなっているのをお見かけするからです。

当事者からすれば、これは固定費のように考えてしまっているのです。

しかし、ある程度の貯蓄が出来れば、生命保険は相続人対策の一人500万円程度があればよいと考えますし掛け捨てでも充分、医療保険は貯蓄でカバーするという方法でよいと考えているのです。

保険支払金額は、最大でも月1万円以内が限度だと思っており、貯蓄形成と緊急予算づくりを優先すべきと思っているのです。

もちろん全てのCMでよく出てくる保険に無意味なモノはありません。加入さえすれば、更なる安心確保ですが、明らかに保険貧乏になってしまいそうです。

これは、あなたの富が保険会社の富に移行しているようなものだと考えてみてください。

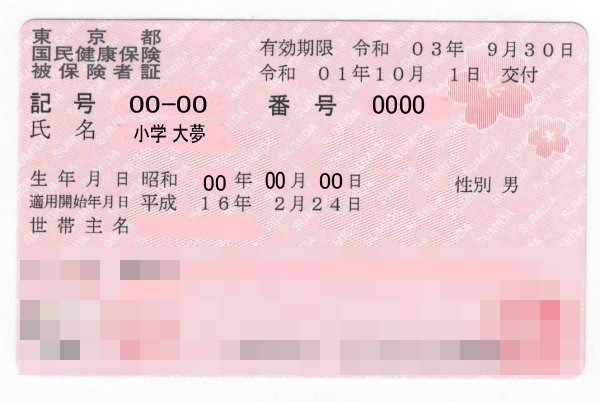

私的な保険とは、あらゆる不安に対応した商品設計可能なのですが、もう一つ皆さんが生まれた時から加入している最も有効な保険があります。

それは、国の公的『健康保険』制度です。納付を継続して家族も扶養に入っているだけで、一定の納付金で手厚い医療を受けられる世界的にも稀な制度です。これだけでも保険料は高額なのですが、これこそ実は最強の保険なのです。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。下町FPブログのメルマガ講座は講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

FPブログ解説 75歳以上高齢者の医療負担が2割時代の到来

以前から話は出ていた、75歳以上の医療費の窓口負担が、一定の所得以上の方を現行1割負担から2割に引き上げる方針が閣議決定されました。

全世代型社会保障検討会議で、審議対象となっていましたが、いよいよ所得の基準などを含めて具体化して決まったのです。

現在の私たちの公的な医療制度はこのようになっています。

義務教育就学前、2割負担

それ以上から70歳未満まで 3割負担

このあたりは現役世代の負担ですが、今後も変更はありません。

70歳になると高齢者受給者証が発行、74歳までは基本1割負担となっているのです。

ただし、70歳以上の被保険者で平均的収入以上(標準報酬月額28万円以上 単独世帯で年収383万円、夫婦2人世帯で年収520万円)の所得がある人と、その被扶養者だけは『現役並み所得者』と言って3割負担となっていました。

そして、75歳になると後期高齢者医療制度に移行しますが、医療費の実負担はやはり1割となります。

もちろん同様に『現役並み所得者』として単独世帯の場合:年収383万円/夫婦2人世帯の場合:年収520万円 の方は、3割負担の継続となっていました。

そして2022年10月から新たに「2割負担」が追加されることになりました。

現役並み所得者の医療費負担は、今まで通り3割で同じなのですが、新たに年収200万円以上は2割負担に変わり、医療費負担増の影響をまともに受けることになりました。

この年収200万円とは、年金生活者の平均的な収入とも言えます。この新たな2割負担の対象となる人は、なんと約370万人もいると想定されているそうです。

つまり多くの方が期待していた1割負担のゴールは遠のいたと言えます。簡単に言えば1割負担の終焉と倍の2割時代の到来と言えそうです。

現在人口の多い団塊世が2022年には75歳を迎えます。75歳の医療費負担増は、現行の1割負担では、公的医療制度が崩壊してしまうということなのででしょうか。

この契機となった全世代型社会保障検討会議の中で、菅総理は「少子高齢化が急速に進む中、現役世代の負担上昇を抑えながら、すべての世代が安心できる社会保障制度を構築し、次の世代に引き継いでいくことが、われわれの世代の責任です。

また、少しでも多くの方に支える側として活躍してもらい、能力に応じた負担をいただくことが必要だ」と70歳まで働く、保険料負担改訂の意義を指摘しました。

これは、年金生活者にとっては厳しい改訂ですが、こうなると将来不安を感じる方は私的医療保険加入で万一の長期入院に備え、一日5千円や1万円の入院契約を増やそようとされる方もいるかもしれません。

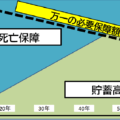

いずれにせよ若い時分から、それらの将来リスクに備える心構えは必要です。実は20代、30代で入院する方は稀です。

ところが60歳を過ぎれば、いろいろ健康を維持できない病気も起こりがちになります。その時に保険で備えるのか、貯蓄で備えるのかのイメージを描いて対応を若いうちに考えてみてください。

対応は、ウサギ(保険)でもカメ(貯蓄)でも良いのですが、将来に備える行動は必要です。ウサギなら保険で補填、カメなら貯蓄形成で緊急資金での補填です。

健康保険証さえ持っていれば、制度として高額療養費制度も使えます。月の医療費に保険診療には上限があり、高額な治療費を請求されることもありません。

毎月数千円支払って民間の医療保険に加入するのか、数千円を貯蓄に回すのか、いずれかの行動が求められるという事でしょう。

医療費の備えは個々人の事情を加味して考える

FPのコンサル相談で、相談者から「医療費ってどれくらいかかるのですか?」といった質問を受けることがあります。特にライフプランのシミュレーションを作成するとき老後生活費の試算見積もりを作ります。

その時、老後の生活費・医療費・介護費用、場合によっては葬儀費用までを予算化することがあります。老後生活費は、現役時代の8掛けとか段階的に7掛けとかに作成します。

老後は現役の時よりもお金を使わなくなるからです。

その中で、気を付けなくてはならない予算があります。それは医療費であり、厚労省の「国民医療費の概況」でも、年齢に比例して医療費支給自体は急激に上昇していくからです。

その負担を高収入の方だけでなく200万円という層までを受益者に求めたのが今回の制度改訂でした。

今までは、高齢になると保険の自己負担割合が減って実質的な家計負担は減る傾向にありましたが、今後はそうでなく医療費負担は、上昇すると考えておいたほうがよさそうです。

今までの、全体の国の医療費は増えるものの自己負担割合が減ることで家計負担自体は減少するといったパターンは改める状況になりそうです。

FP相談の中でも医療費は個人差がとても大きい領域の性格のものなのです。それは、個々人の健康などの事情が大きく左右する性格のものです。

しかし、今回の75歳以降の医療費の改正案は決定されました。新たなライフプランニング作成時には、保険に対する考え方や将来の負担についての新たな制度に対してコンサルでの意見合意が必要になるのでしょう。

一般に僕はコンサルでは入院に対して、緊急予備費を最低60万円~100万円の用意と説明しています。医療保険の積み上げでこの金額を確保するのも、資産として用意するのもある程度この金額が目安と考えています。

この金額は現役3割負担ですから、この負担よりは減額になりますが、長期化になる可能性にも備えましょう。

若いうちに将来の医療費構築のイメージと行動計画を

保険制度を支える健康保険組合連合会(健保連)の佐野副会長は、『現役世代の負担軽減のために、2割負担の範囲は住民税の課税対象となる『一般区分』のすべての人を対象にしてほしい』と主張しました。

その位、将来の国民皆保険に対して、危機感を感じているのです。

団塊世代75歳が始まる2022年前後に合わせてこの改訂が決定されました。

全ての75歳の方が2割負担にはなりませんでしたが、引き上げの対象者は大幅に拡大されました。将来は更にハードルが上がる事も考えいおく必要があるでしょう。

高齢者は、現役に対して収入が減るのが当たり前です。しかし、逆に外来の受診回数は若年者の数倍あるのも事実でしょう。

毎日、何がしらの通院をされている高齢者の方もいらっしゃいる位です。したがって、新制度により該当する高齢者の家計負担感は非常に高まることが予想されます。

医療費の将来負担拡大は決まりました。将来の長期入院対策としての私的保険活用なのか、緊急予備費確保による貯蓄取り崩しなのか、真剣に勉強、検討しておく時代が到来したと言えると思います。

あなたは、どちらの選択肢を考えますか?

☞今日のポイント

・今まで高齢者=医療費自己負担1割の固定概念でしたが、変える必要があります。

・現役世代への負担軽減の制度移行は今後も拡大することもありうることも視野に入れておこう。

・若いうちは病気・入院とは無縁金しれませんが、将来準備を個々人の事情でプラン化しましょう。

・特に老後の入院費用の自己負担(医療・生活)への準備を保険・緊急支出資金の別確保で対応を。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 悲報・朗報?国保保険料負担が高い理由と高齢者にとって割安だといえる理由【FP事務所トータルサポート】

- 独立系FP解説 最近話題の年収の壁、見方を変えると違って見える【下町FPブログBlog】

- 独立系FPブログ ライフプラン回答、絶対保険が必要な人とは【下町FPブログBlog】

- 独立系FP解説 マイナポイントひとり最大2万円!第2弾、やらない理由はない ?【下町FPブログBlog】

- 独立系FP解説 保険の見直しは必要だが お勧めを聞いてはいけない【下町FPブログ Blog】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム

- 独立系FP解説 その保険本当に必要? 保険貧乏に注意!!【下町FPブログBlog】

- 独立系FP解説 緊急入院!でも手続きでお財布の心配は回避できる【下町FPブログBlog】

- 独立系FP解説 定年後の健康保険任意継続と国保への裏技的移行法【下町FPブログBlog】

- 独立系FP解説 注意! 医療保険金の受取りは医療費控除から除外される【下町FPブログBlog】