独立系FP解説 注意! 医療保険金の受取りは医療費控除から除外される【下町FPブログBlog】

新着FPブログ講座

注意! 医療保険金の受取りは医療費控除から除外される

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

1月1日から12月31日までの年間で支払った医療費が一定額以上のときに、確定申告をすることによって税金が還付されて安くなる「医療費控除」があります。

基本的には6歳から70歳までの方は医療費の負担は3割の方が多いと思います。以降は所得に応じて変化しますが、70から75歳が2割、それ以降は1割負担となっています。これが支払った医療費ですね。

また万一の時の入院には多額の医療費が掛かります。自己負担3割と言っても100万円でも33万円、大きな手術をすれば100万円単位の医療費が通常掛かってしまいます。

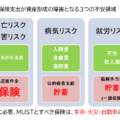

そこで登場したのが、高額療養費支給制度です。

これは、高額な医療費を支払った時に高額療養費支給制度で払い戻しが受けられます。

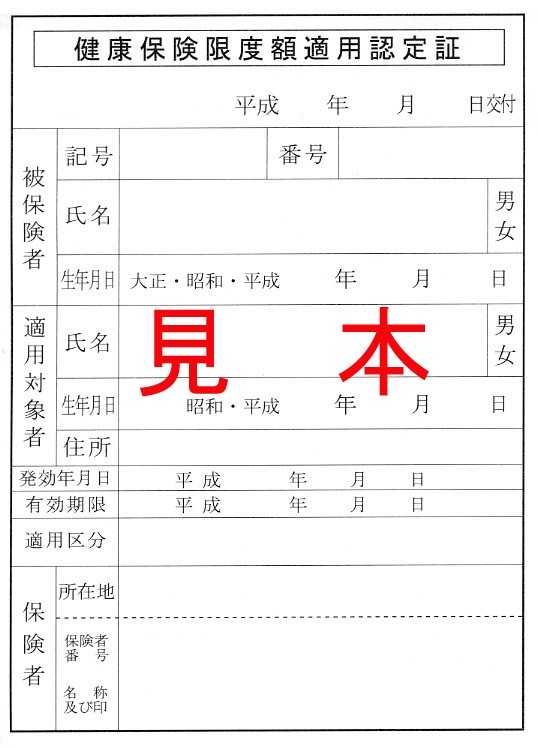

この高額療養費とは、同一月(1日から月末まで)にかかった医療費の自己負担額が高額になった場合、一定の金額(自己負担限度額)を超えた分が、後から払い戻される或いは事前申請で請求減額される制度です。

緊急入院をして医療費が高額になることが事前にわかっている場合には、事前に「限度額適用認定証」を申請受取をして提示すると元々の支払い自体が請求ベースで減額されるのならば、その場で支払う自己負担金が減額請求されます。

入院時などは、この方法をお勧めします。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。日本は世界的に見ると高福祉保険大国で、医療費の負担に対しては様々な支援をする制度があります。

ぜひ、この制度も活用していきたい制度です。

それ以外の制度として、医療費控除があります。

これは一定金額までの医療費負担で抑え込むことが出来る優れた制度です。多くの方は生命保険の医療保険や医療特約にも加入しています。

いざ多額の治療費が発生、医療費控除の申告をしようとする時は、受け取った保険金がこの医療費控除に、影響を及ぼします。

自分で支払った保険料から万一の時は受取りとなりますが、それにより医療費控除申告の扱いに頭を悩ませる人もいるのが実態です。

下町FPライトメルマガは、簡単なワンポイントお金のお得情報を中心に発信しています。

FPブログ解説 そもそも医療費控除とはどんなもの

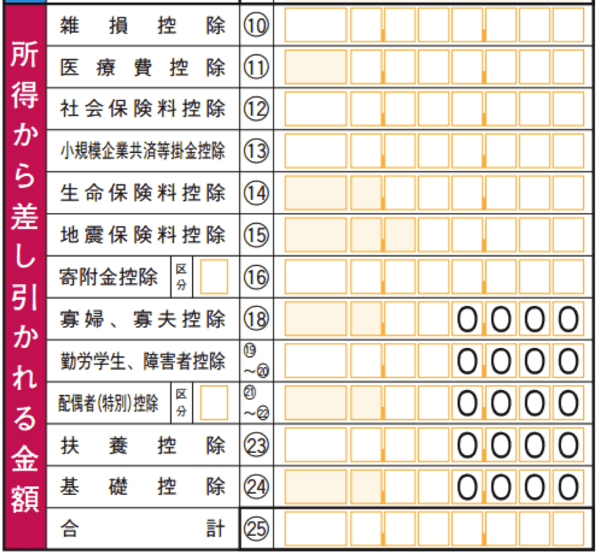

そもそも医療費控除とは、1年間にかかった(実際に支払った)医療費が一定額以上になった場合に、所得税の軽減を受けられるという所得控除という制度の事です。

年末まで支払った保険料金を申告して、税金が還付される医療費控除として「所得控除」の適用を受けることが出来ます。

医療費控除を受けるためには、確定申告を行います。具体的には、サラリーマンなど給与をもらう時点で税金が差し引かれている方は、支払った税金の一部が「還付金」という形で戻ってきます。

自営業の方は少し違いますが主旨・組み立ては同じです。

対象となる医療費には、病院にかかったときの治療費や処方せんの薬代だけではありません。ドラッグストアで買った風邪薬など市販薬の購入費なども含まれます。

また、世帯主としての医療費ですから「申告医療費控除」の申請では、自分だけの医療費でなく、生計をともにする家族のために支払った医療費も合わせて計算します。

計算方法は以下の通り

医療費控除額(上限200万円)=1年間の医療費の合計額-保険などで補填される金額-10万円

簡単に言えば、医療費控除は、1年間のうちに自己負担した医療費が実質的に10万円を超えたときに使える制度だと覚えておいてください。

受け取った保険金や給付金の取り扱いは

計算式からも分かるように、=1年間の医療費の合計額-保険などで補填される金額-10万円であり、医療保険金を受け取った場合は、掛かかった医療費からその保険金分を差し引いて、医療費控除を申請しなければなりません。

入院一日5,000円とか手術1回30万円とかの受け取りがそれに該当します。

つまり、純粋にかかった自己負担分だけが所得控除の対象となるのです。

「保険などで補填される金額」を差し引いた後に計算するという説明をしましたが、この「保険などで補填される金額」を調べると以下のものが該当します。

- 生命保険や損害保険から受け取る保険金や給付金など

- 社会保険から支給される給付金(高額療養費、出産育児一時金など)

- 医療費に対する損害賠償金(事故などで相手からもらう場合など)

- 互助組織から受け取る給付金(会社のお見舞いなど)

つまり、長期入院をしたために沢山保険金を貰っているのなら、医療費はその中から支払いなさい。控除は認めないという事なのです。

支払った医療費を超える補てん金は控除されない

沢山かかった医療費を控除を受けるためには、計算をして保険金を受け取った場合には、かかった医療費からその保険金分を差し引いて医療費控除を申請する事となります。

その医療行為に対して支払った医療費を超える補てん金として保険金は扱われます。純粋にかかった自己負担分だけを控除の対象にするということです。

ちなみに受け取った保険金は非課税なのです。保険金は「かわいそうな人が受け取るもの」なので大小に関わらず非課税です。

※一例です

医療費:病気入院により20万円支払い

保険金:上記医療費に対して30万円受取り(上記入院で支払った医療費の補てん金の扱い)

この場合、年間の医療費よりも保険金による補填額の方が多く、実質的に自己負担はゼロで済んでいるので、医療費控除は受けられません。

つまり、加入している医療保険で医療費以上の保障支払いがされている場合、控除はないという事です。

別の医療費とは差引かれませんが、自分が保険金を支払って加入していた保険の受け取り、同じ支払い医療費と相殺されてしまうのです。

保険で丸儲け、医療控除でダブルなお得とはならないので、期待していた方はガッカリですね。

☞ポイント

逆に考えると別の医療費や家族の医療費は、保険金の受取金(給付金)は相殺されず控除対象となります。

・医療費控除の計算では同一の理由の受取り保険金は差し引く事になります。忘れずに

・支払保険料が50万円、あるいは7千円だったとしても、受取り保険金額と相殺され計算します。

・別の医療費(家族も含む)を支払った場合は、その保険金は別となり医療費控除対象となる。

思ったよりは医療費申告は複雑です。受取保険料の扱いを理解して、正しく医療費控除を申告、お得な還付金を受取りましょう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 悲報・朗報?国保保険料負担が高い理由と高齢者にとって割安だといえる理由【FP事務所トータルサポート】

- 独立系FP解説 最近話題の年収の壁、見方を変えると違って見える【下町FPブログBlog】

- 独立系FPブログ ライフプラン回答、絶対保険が必要な人とは【下町FPブログBlog】

- 独立系FP解説 マイナポイントひとり最大2万円!第2弾、やらない理由はない ?【下町FPブログBlog】

- 独立系FP解説 保険の見直しは必要だが お勧めを聞いてはいけない【下町FPブログ Blog】

- 独立系FP解説 高齢者医療費負担1割の終焉、医療保険との関係を考える【下町FPブログ】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム

- 独立系FP解説 その保険本当に必要? 保険貧乏に注意!!【下町FPブログBlog】

- 独立系FP解説 緊急入院!でも手続きでお財布の心配は回避できる【下町FPブログBlog】

- 独立系FP解説 定年後の健康保険任意継続と国保への裏技的移行法【下町FPブログBlog】