独立系FP解説 保険の価値の” キホン “知っていますか【下町FPプログBlog】

新着FPブログ講座

独立系FP解説 保険の価値の” キホン “知っていますか

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 保険と貯蓄の性質の違いを理解しよう

マネーストレスフリーを応援する下町FPです。

今日は保険についての基本復習をしてみたいと思います。

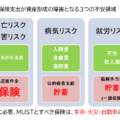

保険にはざっくりいうと万一死亡した時の定期死亡保険が本丸に対して火災・地震保険等が代表となる損害保険、最後に第三の保険と言われる医療保険等の3つがあります。

保険は簡単に言うとそうなのですが、終身保険・養老保険・年金保険・学資保険・円貨・外貨などの名称や、本契約に特約というものを付けているケースも多く複雑な構造をしています。

加入している保険が本当に良いものなのか、なかなか判断しにくく、言われるままに加入してムダとも思われる保険を長期間支払い続けている人が多いのではないかと思います。

商品の特性や支払いによる違いはありますが、少なくしとも今日は保険の基本の”キ”の字について振り返ってみましょう。

保険の本丸は万一の家族の生活をカバーすることです。 もちろん病気や火災や事故等にも備える事は大事ですが、最も大きなものは『死亡保障』でしょう。

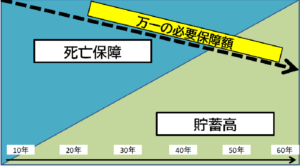

多くの方は家族が増えた、結婚した等の時に保険を検討します。 上の図を見てください。緑の部分が貯蓄の推移です。 最初は百万円の貯蓄も大変ですが、20年~30年と貯蓄は確実に増加してきます。

保険の必要額はどう考えるのか

スタートしたばかりの家族では

子供が生まれた時(一般に末子)が最大死亡保障額がいるといわれています。

- そこでまず自身が死亡した場合の必要保障額を計算します。

- 生活費+教育費+イベント(車・結婚・住宅)+老後費用の概算計算を生涯寿命で算出してみましょう。

そこから貯蓄高を差し引いた金額が必要保障額です。 (ネットで探せば自動計算をしてくれるものもたくさんあります活用ください。)

必要保障額=遺族の支出-遺族の収入-貯蓄

・遺族の支出は、妻の生活費(87歳位迄)と子供独立迄の生活費と教育費・住宅費

・葬儀・介護等が該当します。

・遺族の収入は、遺族年金

・死亡退職金・妻の収入等が該当します。

次に水色の部分が死亡保障です。

契約高が一定だとすると補償額は変わりません。 しかし待ってください貯蓄はこれから増えてきます。このまま20年たてば保証額オーバーとなってしまいます。

本来は点線で表した貯蓄に合わせて万一の必要保障額は減少してゆきます。 そこでお勧めなのは定期死亡保険ではなく、収入保障保険への加入です。

一定の期間10万円とか15万円生活費を毎月補填してくれる保険です。一括で受け取ることもできますが、生活安定に優れた保険です。

それと必要に応じて子供がある程度大きくなるまでは、掛捨て型の定期保険加入をしておくのも、安価で生活を担保できる方法なのです。

すでに加入されている方、

ご自身の保険証をもう一度見直してみて下さい。

いっぱい特約がついていませんか?

- もしかしたら、60歳とか65歳で保障打切りで、加入出来ない。これから多く必要とされる老後には役立たない契約だった。

- 通院保険や一日から出る保険特約がたくさん。その分が保険料に加算されています。短期なら貯蓄で充分。

- 定期的に更新するたびに掛け金が上がっていませんか。

- せっかくの保険が終身払いで、しかも高額を支払っている。一生支払えますか。

- 一生で何千万円も払っているのに、65歳過ぎたら死亡保障500万円しか残らない。

ゆうちょ銀行やかんぽ生命の投資信託や保険乱売事件にあるように、どうしても自社製品や更新型、会社が儲かる為に死亡保障額を多く算出、ノルマをこなす事になっているのが実態なのです。

余計な保険や特約、最後は何も残らない保険に入っている方も多いのが事実です。

もう一度見直すと保険貧乏から脱出できます。

保険はあるに越したことはありません。貯蓄が増えればいらないのも保険の事実です。保険は四角、貯蓄は三角とよく言われます。万一の足らない生活をカバーする方法が保険です。

もしわからなかくても窓口販売に聞きに行ってはいけません。先に説明したとおりです。必要でしたら独立系のFPに相談される事をお勧めします。特定商品を販売しないFPがいいでしょう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 悲報・朗報?国保保険料負担が高い理由と高齢者にとって割安だといえる理由【FP事務所トータルサポート】

- 独立系FP解説 最近話題の年収の壁、見方を変えると違って見える【下町FPブログBlog】

- 独立系FPブログ ライフプラン回答、絶対保険が必要な人とは【下町FPブログBlog】

- 独立系FP解説 マイナポイントひとり最大2万円!第2弾、やらない理由はない ?【下町FPブログBlog】

- 独立系FP解説 保険の見直しは必要だが お勧めを聞いてはいけない【下町FPブログ Blog】

- 独立系FP解説 高齢者医療費負担1割の終焉、医療保険との関係を考える【下町FPブログ】

- 独立系FP解説 ベーシックインカム適用なら年金や生活保護が消えるのか?【下町FPブログ】コラム

- 独立系FP解説 その保険本当に必要? 保険貧乏に注意!!【下町FPブログBlog】

- 独立系FP解説 緊急入院!でも手続きでお財布の心配は回避できる【下町FPブログBlog】

- 独立系FP解説 定年後の健康保険任意継続と国保への裏技的移行法【下町FPブログBlog】